Kommt jetzt die unendliche Geldvermehrung?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die japanische Notenbank denkt offenbar darüber nach, die Märkte noch viel extremer als bisher mit billigem Geld zu fluten. Die bereits derzeit extrem lockere Geldpolitik in Japan könnte beim Zinsentscheid am Donnerstagmorgen weiter gelockert werden, um die schwächelnde Konjunktur und Inflation anzukurbeln.

Banken zahlen weniger Geld zurück, als sie leihen

Nachdem bereits Ende Januar die Einführung von Negativzinsen beschlossen wurde, dürften diese nun ausgeweitet werden. Bisher galten die Zinsen nur, wenn Banken überschüssige Reserven bei der Zentralbank parkten. Am Donnerstag könnte nun aber beschlossen werden, dass auch für Kredite an die Banken Negativzinsen eingeführt werden. Banken müssten dann weniger Geld an die Zentralbank zurückzahlen, als sie von ihr geliehen haben. Dazu dürfte die sogenannte Stimulating Bank Lending Facility genutzt werden, über die die Banken bisher zu einem Zinssatz von genau null Prozent mit Geld versorgt wurden.

Negative Kreditzinsen wurden auch bereits in der Eurozone eingeführt, wenn auch nur durch die Hintertür. Mehr dazu lesen Sie in dem folgenden Artikel: Genialer Schachzug von Draghi? Diese Maßnahme könnte die Kreditvergabe wirklich anheizen

Japanische Notenbank wird zum Großaktionär

Neben der Ausweitung der Negativzinsen könnte die Bank of Japan auch noch andere Maßnahmen beschließen. Goldman Sachs etwa erwartet, dass die Bank of Japan ihre Käufe von börsengehandelten Indexfonds (ETFs) ausweiten könnte. Bereits jetzt besitzt die Bank of Japan mehr als die Hälfte des gesamten ETF-Volumens in Japan. Indirekt über die ETFs ist die Bank of Japan zu einem der wichtigsten Aktionäre bei japanischen Unternehmen aufgestiegen. Laut Bloomberg ist die Bank of Japan bereits jetzt bei 90 Prozent aller im Nikkei 225 befindlichen Unternehmen unter den zehn größten Aktionären zu finden. Am Konsumelektronikunternehmen Mitsumi besitzt die Notenbank bereits elf Prozent, an der Bekleidungskette Fast Retailing sind es neun Prozent, beim Sojasaucenhersteller Kikkoman knapp fünf Prozent.

Der Kauf von ETFs funktioniert dabei so, wie der Kauf von Staatsanleihen bei einem QE-Programm funktioniert: Die Bank of Japan erzeugt aus dem Nichts neues Geld und verwendet dieses, um die fraglichen Wertpapiere aufzukaufen.

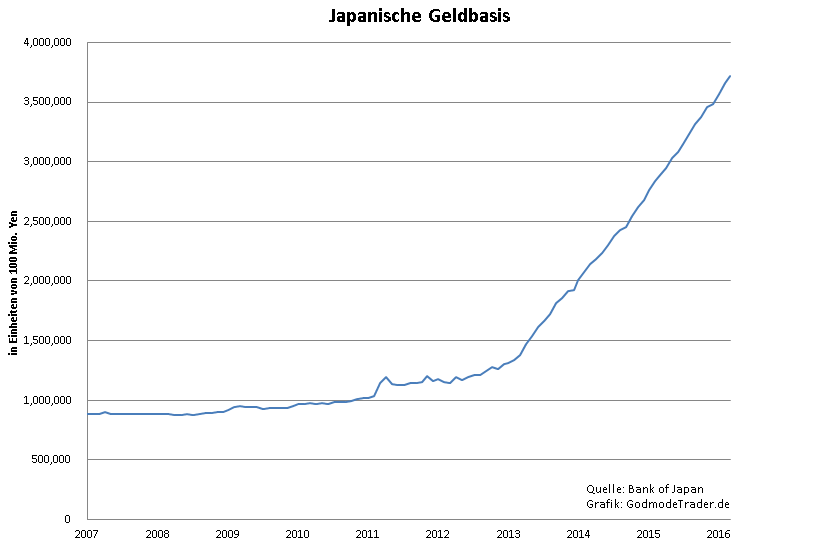

Geldbasis hat sich seit 2011 verdreifacht

Die extrem lockere Geldpolitik hat bereits jetzt zu einer dramatischen Ausweitung der Geldmenge in Japan geführt. Seit 2011 hat sich die sogenannte Geldbasis bereits mehr als verdreifacht, wie die folgende Grafik zeigt.

Immer deutlicher zeichnet sich ab, dass die Bank of Japan im Kampf gegen die niedrige Inflation und die Wachstumsschwäche die Kontrolle verliert. Es werden immer größere Maßnahmen verkündet, die aber eine immer geringere Wirkung in der Realwirtschaft zeigen. Das hat sich bereits in den vergangenen Monaten in der deutlichen Yen-Aufwertung gezeigt, zu der es trotz der Einführung von Negativzinsen in Japan gekommen ist. Im Interesse der Bank of Japan ist eigentlich ein schwächerer Yen, weil dies die Wettbewerbsfähigkeit von japanischen Exportunternehmen erhöht. Der Chart zeigt das Währungspaar USD/JPY. Wertet der Yen auf, so tendiert das Währungspaar USD/JPY schwächer.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

217 Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.