Kommt es zu einer neuen Eurokrise?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Zinsanstieg in der Eurozone ist sehr ungleich verteilt. Deutschland kann sich für zehn Jahre zu weniger als einem Prozent Geld leihen. Selbst für dreißig Jahre liegen die Zinsen kaum höher als bei einem Prozent. Die Wirtschaft, auch wenn sie gerade jetzt stagniert, hat über einen längeren Zeitraum das Potenzial schneller zu wachsen als die Zinsen hoch sind.

Das ist kein ganz entscheidender Punkt. Solange das Wirtschaftswachstum höher als der Zins ist, kann eine Wirtschaft aus seinen Schulden herauswachsen. Ist das Gegenteil der Fall, schnappt die Schuldenfalle früher oder später zu. In einigen Ländern ist das bereits wieder der Fall, obwohl die Renditen für Anleihen nicht außerordentlich hoch sind.

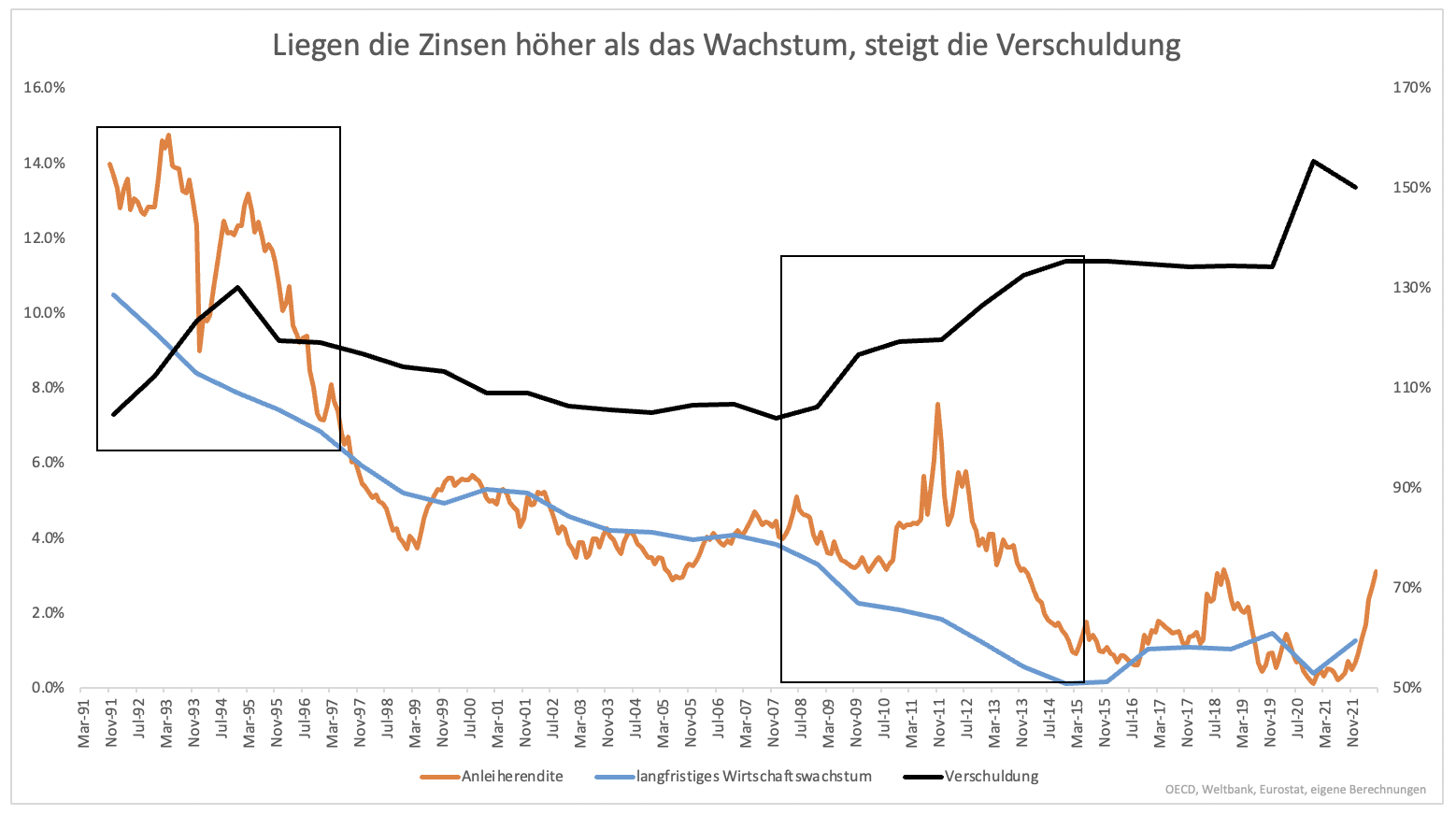

Besonders betroffen sind die bekannten Krisenländer. Wie Verschuldung, Wachstum und Anleiherenditen zusammenhängen, zeigt Grafik 1 für Italien. In den Perioden, in denen die Renditen höher waren als das Wachstum, stieg die Verschuldung. Das war z.B. bis Mitte der 90er Jahre der Fall.

Von 1996 bis 2007 lagen Renditen und Wachstum auf ähnlichem Niveau. Die Verschuldung wurde langsam abgebaut. Dann kamen die Finanz- und Euroschuldenkrise. Renditen stiegen stark an, die Verschuldung kletterte von 100 % der Wirtschaftsleistung auf 130 %. Dank der Intervention der Notenbank über Anleihekäufe blieben die Renditen von 2015 bis 2021 wieder auf ähnlichem Niveau wie das Wachstum. Die Verschuldung stagnierte immerhin.

Nun sind die Renditen wieder angestiegen. Bleibt die Lücke zwischen Wachstum und Rendite bestehen, schnappt die Schuldenfalle zu. Italien hat aktuell keine Chance, die Schuldentragfähigkeit zu gewährleisten. Nicht zuletzt aus diesem Grund wird die EZB zukünftig intervenieren, wenn die Renditen stärker ansteigen als im Rest der Eurozone.

Ob das gelingt, bleibt abzuwarten. Die Notenbank kann zwar auf die Zinsen Einfluss nehmen, doch Zinsen sind nur ein bestimmender Faktor. Der andere ist das Wirtschaftswachstum. Die politische Krise kommt ungelegen. Eigentlich sollten EU-Gelder fließen und Investitionen für langfristig höheres Wachstum begünstigen. Das wird gerade infrage gestellt.

Das Mandat der EZB heißt zudem Preisstabilität. Schon jetzt wird das Mandat sehr flexibel interpretiert. Vollkommen ignorieren kann sie es jedoch nicht. Zinsen werden auch zukünftig steigen und das, obwohl der Finanzmarkt bereits eine Rezession einpreist. Höhere Zinsen, niedrigeres Wachstum und mittelfristig zurückgehende Inflation sind ein Gemisch, welches die Schuldentragfähigkeit schnell gefährdet. Streng genommen sind die Schulden schon jetzt nicht mehr tragfähig.

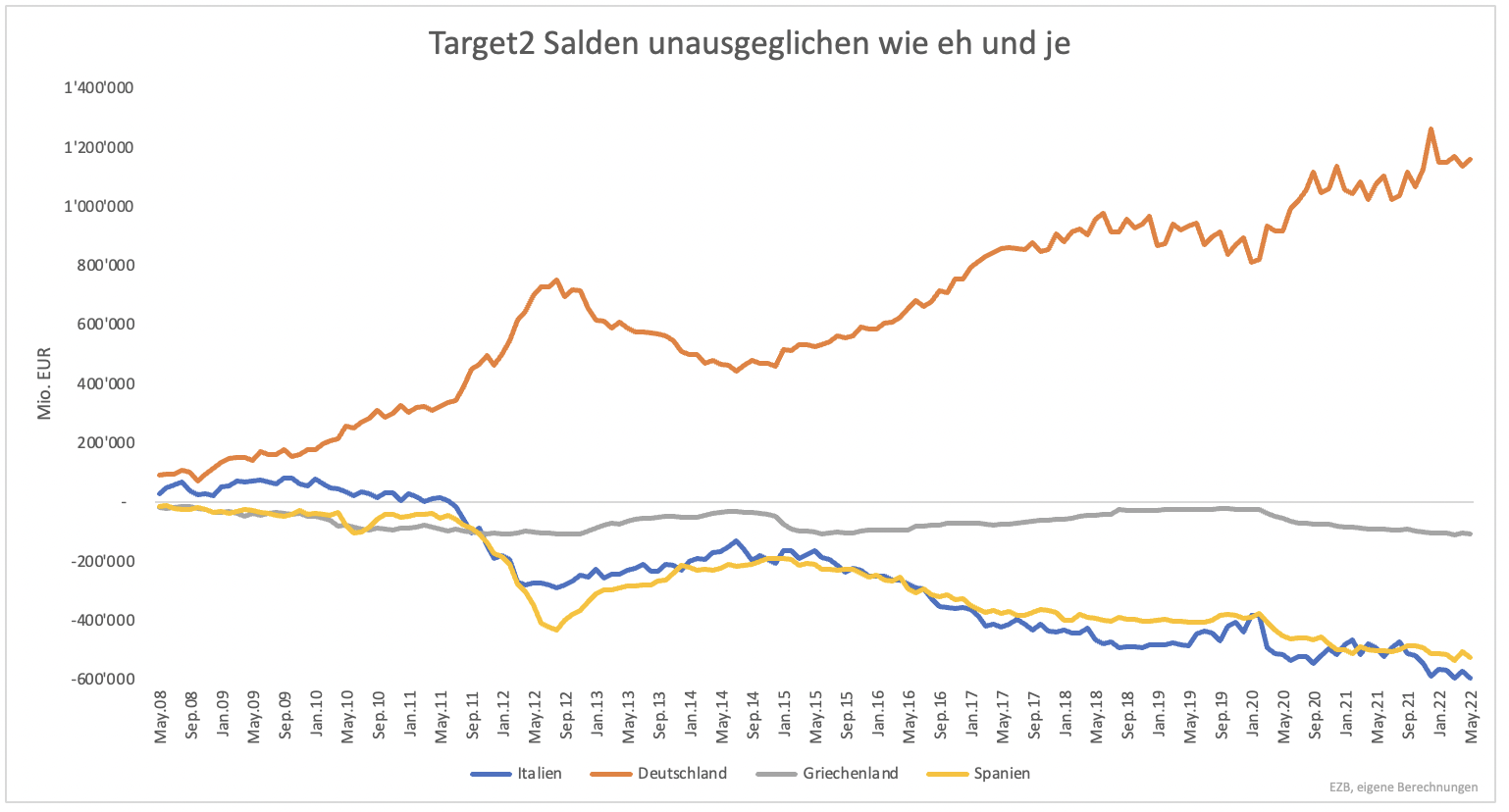

Damit ist klar, dass die EZB ihr neues Instrument TPI (Transmission Protection Instrument) wird einsetzen müssen. Kauft die Notenbank Staatsanleihen, vergrößert dies im Normalfall die Ungleichgewichte in der Eurozone, die durch die Target2 Salden angezeigt werden (Grafik 2). Das Ungleichgewicht ist bereits jetzt groß und angesichts einer Neuauflage der Schuldenkrise wird die Situation nicht besser. Man fragt sich, wie viel Ungleichgewicht der Markt tolerieren kann, bevor das böse Erwachen kommt. Ein Zeitpunkt dafür lässt sich nicht eruieren. Rein mathematisch geht die Rechnung (Schuldentragfähigkeit) für Italien nicht mehr auf. Es dürfte daher nur eine Frage der Zeit sein, bis die Schuldenkrise zurück ist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

So gut wie alle Währungen verlieren aktuell gegenüber dem Dollar. Der Dollar wird als Fluchtwährung verstanden, was man allerdings Hinterfragen darf.

Weltweit- allein in den beiden Jahren 2020 und 2021 wurden 80 % des am Markt existenten Fiskalgeldes aus dem Nichts generiert!

Und der Dollar, wie gesund darf man den bezeichnen? Die Verschuldung liegt bei 296 Billionen – das ist mehr als das 80-Fache der gesamten deutschen Wirtschaftsleistung bzw. fast 400 % mehr, als die gesamte Menschheit 2021 insgesamt erwirtschaftet hat.

Allein seit 2019 flossen weitere 36.000 Milliarden Dollar künstliches Geld in die Finanzsysteme!

Mit der Aufhebung des Goldstandards als Deckung für die Währung in den 70ern des letzten Jahrhunderts ist der Weg frei für ungehinderte Verschuldung, dass zudem auch auf Kosten der Gläubigerstaaten.

Wenn man das verstandsmäßig anerkennen würde, ist eine Dollarnote mehr oder weniger nichts anderes als ein anteiliger SCHULDSCHEIN auf 296 Billionen Miese.

Und da ist die Negativbilanz der Fed noch nicht einmal enthalten.

Die nächste Krise betrifft nicht allein den Dollar oder Euro, die wird weltumspannend sein!

Wir zahlen „unsere Zahlungsverpflichtungen“ mithilfe von selbst gedruckten Geldscheinen.

Luftschlösser!

Bei der normalen Bevölkerung, den Steuerzahlern, die Sparern, den arbeitenden Menschen ( Leistungserbringern) und Rentnern geht es wie immer brutal an Vernichtung ihrer Lebensleistung. Zudem darf man sich noch verspotten lassen mit einer ,,Werte geleiteten Politik“.

Alles worauf die Stärke unseres Landes in der Vergangenheit beruhte , ist durch das Versagen der Politik Wirtschaftsgeschichte. Wir werden in die 50- er Jahre zurück geworfen und verlieren in dramatischer Weise damit auch den Einfluss auf das politische Geschehen in der Welt.

Die bevorstehende große Krise ist unübersehbar und unaufhaltsam.

Wie immer hat die EZB zu spät und zu wenig reagiert. Sie kann die Zinsen gar nicht markant erhöhen, da sonst die Südstaaten Europas der Reihe nach umkippen würden.

Sie kann zwischen der Bekämpfung der Inflation wählen oder den Euro sowie die Südstaaten Europas zu retten und am Leben zu erhalten. Beides zusammen geht nicht.

Ein Blick auf die Staatsanleihen im Euroraum verdeutlichen das Dilemma: Schon jetzt klaffen die Staatsanleihen wieder weit auseinander. Italien muss aktuell 2,5 Prozent mehr Zinsen am Kapitalmarkt für neue Schulden berappen als Deutschland.

Das Problem: Für ein Land mit einer Schuldenquote von nahezu 150 Prozent zum BIP ist jeder Prozentpunkt schmerzhaft.

Die EZB befindet sich im Dauereinsatz um den ,,chronischen Pflegefall EURO „ auf der Intensivstation zu behandeln. Bekämpft sie die Inflation und beendet damit das Währungsexperiment Euro, dann schickt sie die Zombiestaaten in den Bankrott. Rettet sie diese, riskiert sie eine Hyperinflation. Egal wie- die ,,Kreativität der EZB ist ausgereizt, wir befinden uns im Endspiel.

Das Währungsexperiment Euro stößt langsam an seine Grenzen.

Wir sehen nichts anderes als den größten Vermögenstransfer in der Geschichte der Menschheit von unten und der Mitte nach ganz, ganz oben in die Hände immer weniger.

Politik von Unfähigen für Leidenswillige!

Im Winter kommt die EURO Krise ohne sichere Energieversorgung ganz sicher. Der EURO wird fallen wie ein Stein.