Keine Rezession ohne Schock

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

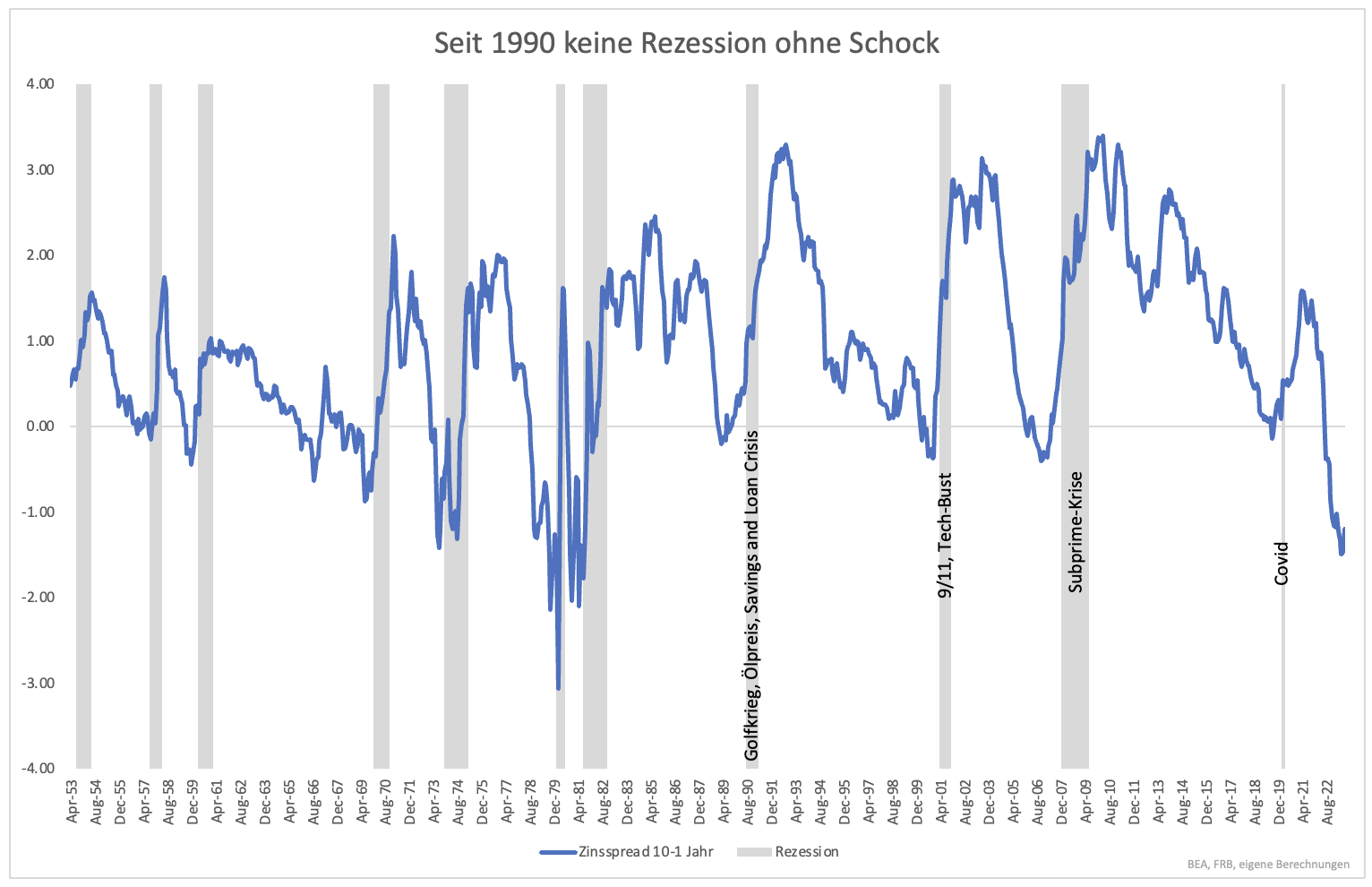

Die US-Wirtschaft ist deutlich widerstandsfähiger, als es ihr Ökonomen zugetraut haben. Auch Analysten von Investmentbanken prognostizierten eine Rezession und damit eine Fortsetzung des Bärenmarktes an der US-Börse. Dazu gekommen ist es nicht. Analysten ließen sich vermutlich durch die Zinskurve in die Irre führen. Ein negativer Zinsspread zwischen Anleihen mit langer und kurzer Laufzeit kündigt eine Rezession an. Der Startpunkt wurde jedoch viel zu früh vermutet.

Lange Wartezeiten, bis es zu einer Rezession nach einer Inversion der Zinskurve kommt, sind nicht ungewöhnlich. Jedes Mal kommt es jedoch zum gleichen Irrtum. Sobald die Zinskurve invertiert, wird eine Rezession prophezeit. Jedes Mal kommt die Prognose zu früh. Das Signal setzt sich nicht innerhalb von Wochen, sondern vielen Quartalen um.

Bis eine Rezession folgt, sollte heute zudem mehr Zeit vergehen als z.B. vor 50 Jahren. Die Wirtschaft hat sich in zwei Aspekten gewandelt. Der Privatkonsum macht heute über 10 % mehr der Wirtschaftsleistung aus als noch vor einigen Jahrzehnten. Konsum reagiert auf Zinsveränderungen weniger schnell als etwa Investitionen.

Ein höherer Konsumanteil an der Wirtschaftsleistung bedeutet, dass Zinserhöhungen einen geringeren Teil der Wirtschaft bremsen. Der zweite Aspekt, der die Wirtschaft widerstandsfähiger macht, ist nicht weniger wichtig. Dabei handelt es sich um die Zusammensetzung des Konsums.

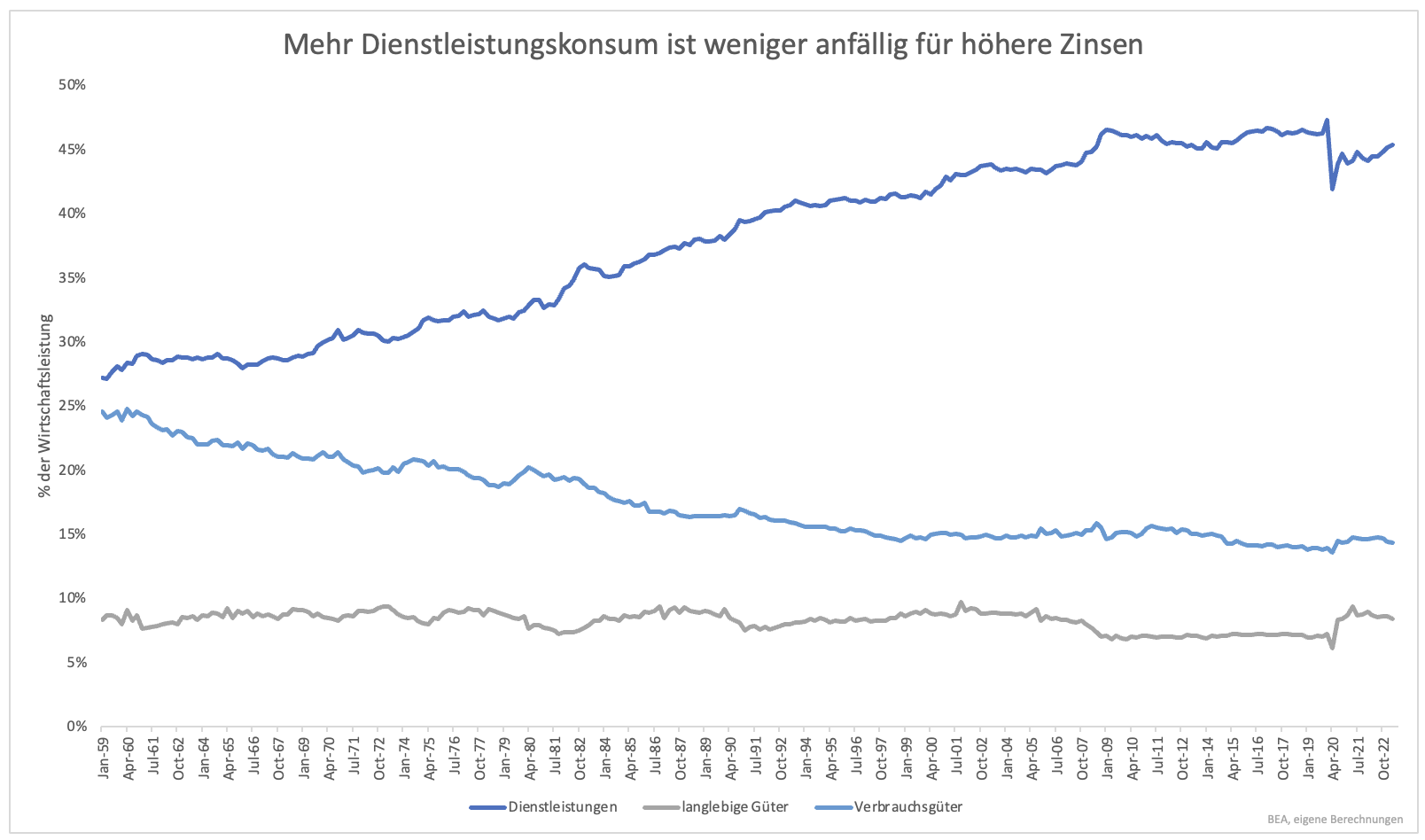

Der Güterkonsum nimmt seit Jahrzehnten ab, der Dienstleistungskonsum nimmt zu (Grafik 1). Für den Kauf eines Autos nehmen viele Haushalte einen Kredit auf. Für den Kino- oder Restaurantbesuch ist das nicht der Fall. Mehr Dienstleistungskonsum bedeutet, dass ein geringerer Teil der Konsumausgaben durch Kredite finanziert wird. Steigende Zinsen haben eine geringere Bedeutung.

Trotz dieser Entwicklung hat die Zinskurve Rezessionen immer wieder zuverlässig vorhergesagt. Das galt 2008 ebenso wie 2001 oder 2020. Das erweckt den Anschein, dass die Zinskurve immer noch zuverlässig ist. Rezessionen seit den frühen 90er Jahren wurden jedoch durch Schocks ausgelöst (Grafik 2). Die Finanzkrise 2008 war ein eindeutiger Schock. Die Rezession 2000/01 begann nach dem Platzen der Internetblase und wurde durch die Anschläge vom 11. September verlängert. Der Konsum brach nach den Anschlägen innerhalb eines Monats um über 100 Mrd. USD ein.

Schocks, die während der Zeit einer invertierten Zinskurve auftreten, sind schwerer zu überwinden. Es ist ja nicht so, dass höhere Zinsen überhaupt keinen Effekt auf die Wirtschaft haben. Eine invertierte Zinskurve allein braucht heute deutlich länger, um die Wirtschaft in eine Rezession zu stürzen. Bleiben Schocks aus, ist denkbar, dass überhaupt keine Rezession folgt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.