Kann die Fed die Zinsen überhaupt anheben?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bullard ist ein klarer Fürsprecher steigender Zinsen. Er hat schon im Spätsommer 2014 immer wieder darauf gedrängt, die Zinsen anzuheben. Wenn es also nach ihm ginge, dann käme die Zinserhöhung eher früher als später. Es geht aber nicht nach ihm. Er ist derzeit im FOMC nicht stimmberechtigt. Die Notenbanker, die stimmberechtigt sind, sind zurückhaltender. In ihrer letzten Sitzung wurde im Statement klar gemacht, dass die Fed ihre Entscheidung auch an internationale Entwicklungen knüpfen wolle. Das ist ein neues Kriterium, welches die Notenbank aufgenommen hat.

Was genau sie unter internationalen Entwicklungen verstehen, sagt die Fed nicht. Man kann es sich allerdings leicht zusammenreimen. Seit der vorletzten Sitzung im Dezember hat sich die Geldpolitik weltweit verändert. Die EZB hat ihr eigenes QE Programm angekündigt. In Japan ist ohnehin kein Ende der Geldflut in Sicht. Die Bank of England macht ebenfalls keine Anstalten, auch nur entfernt eine Zinserhöhung in den Raum zu stellen. Kanada senkte unlängst ebenfalls die Zinsen. Viele andere Länder folgten bereits oder werden vermutlich noch folgen.

Die Fed wäre mit einer Zinsanhebung allein auf weiter Flur. Würde sie nun tatsächlich die Zinsen anheben, dann würde der Dollar weiter stark aufwerten. Das wiederum könnte sich für die Konjunktur als Belastungsfaktor herausstellen – so zumindest die gängige Theorie. In der Praxis kann man das Bild nicht bestätigen. Eine starke Währung mag den Export belasten, doch die USA sind nicht gerade eine Exportnation. Die Auswirkungen eines starken Dollars sind begrenzt.

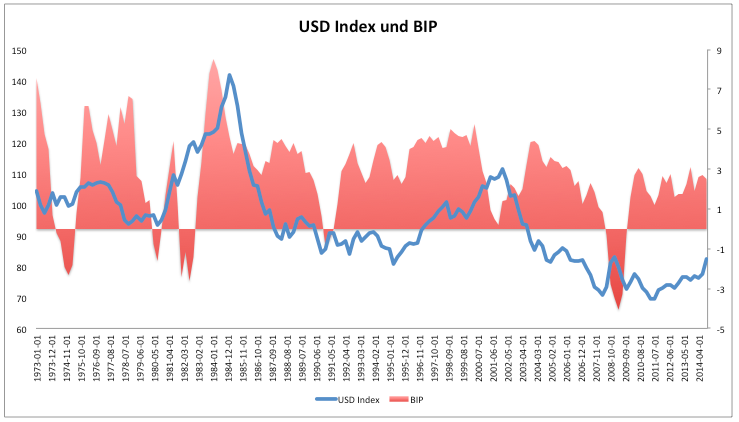

Betrachtet man den USD Index und das Wirtschaftswachstum in den USA (Grafik 1), dann zeigt sich nur ein sehr vager Zusammenhang von Wechselkurs und BIP Wachstum. Mitte der 70er Jahre wertete der Dollar auf, gleichzeitig beschleunigte sich das Wachstum. Ähnlich sah es Mitte der 80er Jahre aus. Anfang der 90er Jahre verlor der Dollar an Wert. Das half dem Wachstum nicht auf die Sprünge. Die Aufwertung um die Jahrhundertwende ging hingegen mit einem niedrigeren Wachstum einher.

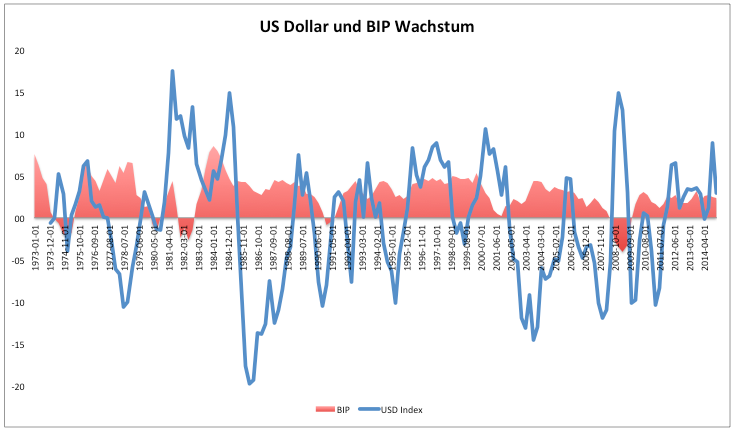

Man kann in der Historie für jedes Szenario einen „Beweis“ finden. Eine eindeutige Tendenz gibt es nicht. Man kann das auch noch etwas anders betrachten. Grafik 2 zeigt die Veränderungsrate des USD Index und das BIP Wachstum. Hier zeigt sich ebenfalls nur ein sehr vager Zusammenhang, wenn man überhaupt davon sprechen kann. Die Korrelation von USD Index und BIP Wachstum ist bestenfalls sehr schwach.

Ein Argument ist das alles also nicht. Die Fed hat zwar nun den Weg geebnet eine Zinserhöhung hinauszuschieben, weil sie befürchtet ein zu starker Dollar könnte das Wachstum abwürgen, doch das ist lediglich ein Vorschub. Für die USA als Importnation hat der Wechselkurs weniger ausgeprägte Effekte als für eine Exportnation. Wenn die Fed nun aus diesem Grund eine Zinserhöhung verschiebt, dann ist das wirklich nur ein billiger Vorwand. Vielmehr muss man fast sagen: die Fed traut sich einfach nicht. Sie gibt damit indirekt zu, dass sie eigentlich keine Ahnung hat, welche Effekte die Geldpolitik hat. Zugegeben, es ist wirklich nicht absehbar, was passieren wird. Das gehört allerdings auch zur Normalität mit dazu. Nicht alles ist hundertprozentig prognostizierbar.

Wenn die Fed jetzt den Prozess der Normalisierung nicht beginnt, dann ist dieser Zug wohl abgefahren. Es ist schon bedenklich, dass die Notenbank eine geradezu panische Angst vor der Normalisierung hat. Die Angst auch nur das kleinste bisschen zu verändern lähmt die Notenbank vollkommen. Anscheinend hat sich die Notenbank selbst so sehr daran gewöhnt den Markt planwirtschaftlich zu lenken, dass sie sich eine Welt ohne diesen Einfluss nicht mehr vorstellen können.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Hallo Herr Schmale,

Sie sollten nicht die hohe Verschuldung (öffentlich und privat) vernachlässigen. Selbst kleine Zinssteigerungen sind wahrscheinlich bei weiterhin niedriger Inflation fatal. Daher wird es zu gar keiner nennenswerten Zinsanhebung kommen können, denn sie hätte den baldigen Bankrott zur Folge. Dasselbe gilt natürlich auch für EUropa und Japan.