Junkbonds: Immer noch Flucht angesagt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für Anleihen gilt grundsätzlich: steigen die Zinsen, dann fällt der Kurs. Anleihen werden zu einem festgesetzten Kurs ausgegeben und Zahlen regelmäßig Zinsen (Kupon). Steigt nun das Zinsniveau an, dann müssen Unternehmen, die Anleihen begeben, höhere Kupons zahlen. Entweder tun sie das, indem sie die Kupons erhöhen oder die Anleihen zu einem niedrigeren Kurs begeben. Normalerweise beträgt der Ausgabekurs 100%. Um nun nicht regelmäßig höhere Zinsen zahlen zu müssen, könnten sie auch die Anleihe zu 95% begeben. Am Ende der Laufzeit wird die Anleihe allerdings zu 100% zurückgezahlt. Durch den niedrigeren Kurs und die Rückzahlung zu 100% ergeben sich für Anleger dann insgesamt trotzdem höhere Renditen.

Bereits begebene Anleihen reagieren auf einen Anstieg der Zinsen durch Kursverluste. Dadurch steigt die Rendite. Sie muss auf das Niveau steigen, welches auch von neu begebenen Anleihen erreicht wird. Ansonsten wäre der Markt ineffizient und es gäbe Arbitrage Möglichkeiten. Die Zinswende in den USA sorgt daher für Verkäufe bei Anleihen jeglicher Art. Die Staatsanleihenkurse sinken, die Rendite steigt. Anders geht es bei Unternehmensanleihen auch nicht zu. Besonders sensibel - so die Befürchtung - reagieren nun Ramschanleihen. Sie boten zuletzt nur noch Renditen um 6%. Das ist sehr viel weniger als der historische Durchschnitt, der bei ca. 10% lag.

Die Verkäufe von Ramschanleihen haben bereits eingesetzt. Ich selbst haben den Peritus High Yield ETF im Depot liegen. Bis dato hat der Kurs in diesem "Sell-Off" 4,5% nachgegeben. Die jährliche Rendite lag zum Kaufzeitpunkt bei 7,5%. Jetzt muss davon ausgegangen werden, dass die Rendite in den kommenden Monaten steigen wird. Der Kurs des ETF sollte daher weiter sinken. Ich gehe der Einfachheit halber davon aus, dass die Rendite wirklich auf 10% steigt. Um diese Rendite zu erreichen, muss der Kurs der Anleihen noch um 5% sinken. Um das Berechnen zu können muss man die Restlaufzeit der Anleihen kennen. Diese beträgt bei Ramschanleihen oft nur wenige Jahre. Ich durchschnitt habe ich 2 Jahre angenommen. Wären es 3 Jahre, dann müsste der ETF insgesamt noch um 6% fallen, um eine Rendite von 10% pro Jahr zu erreichen.

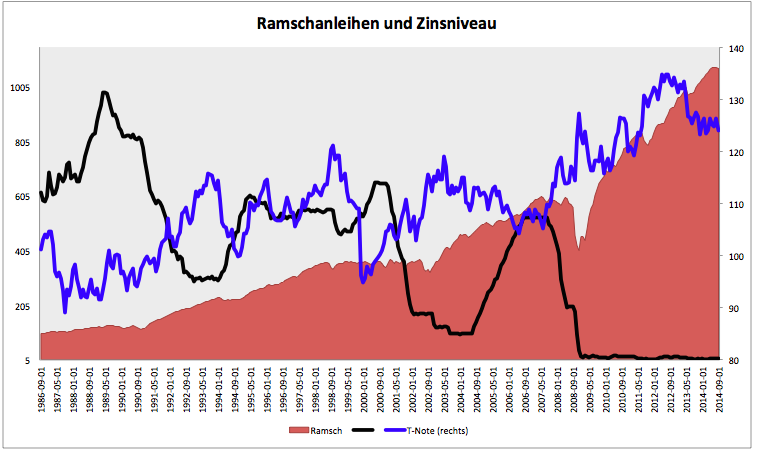

Weitere Kursverluste sind ziemlich absehbar. Rein aus den Renditeüberlegungen hält sich der zu erwartende Kursverlust aber in Grenzen und selbst in Phasen von Zinsanstiegen schneiden Ramschanleihen vergleichsweise gut ab. Die Grafik zeigt das sehr schön. In rot ist ein Ramschanleihenindex dargestellt. Dieser Index investiert in Unternehmensanleihen mit hoher Rendite. Die Kupons werden nicht reinvestiert. Der Index enthält also keinen Zinseszinseffekt.

Neben den Ramschanleihen sind noch die US T-Notes abgebildet und die Fed Funds Rate. Während die T-Notes ziemlich zyklisch mit steigenden Zinsen fallen, gibt es bei Ramschanleihen keinen so ausgeprägten zyklischen Effekt. Von 2004 bis 2007, als die Fed Funds Rate von einem auf fünf Prozent stieg, stiegen auch Ramschanleihen munter weiter während Staatsanleihen fielen. Zu Beginn der Zinserhöhungen fielen auch Ramschanleihen. Auf Sicht von einem Jahr ist die Delle wieder mehr als ausgebügelt.

Der Grund für die gute Performance auch im Umfeld steigender Zinsen liegt daran, dass Ramschanleihen nur kurze Laufzeiten haben. Auslaufende Anleihen mit niedrigerer Rendite zum Zeitpunkt der Auflage werden schnell durch neue Anleihen ersetzt, die höhere Renditen ausweisen. Durch diesen schnellen Umschlag wegen kurzer Laufzeit ist ein Ramschanleihenportfolio schnell umgewälzt. Nach 3 Jahren gibt es kaum mehr Altbestände.

Persönlich sehe ich daher keinen Grund aus Unternehmensanleihen zu fliehen. Kurzfristig nehme ich kleine Kursverluste in Kauf, bekomme aber weiter meine Kupons. Diese sollten auf Jahressicht den Kursverlust vollkommen ausgleichen. Ich sehe in der aktuellen Bewegung sogar eine Chance Anleihen mit hoher Rendite zu akkumulieren. Wenn der ETF, den ich im Portfolio habe, noch ca. 2-3% fällt, dann sollten die Papiere insgesamt eine Rendite von gut 9% haben. 9% Rendite pro Jahr ist ziemlich anständig und historisch gesehen deutlich mehr als Aktien im langjährigen Durchschnitt abwerfen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.