JFD-Brokers Marktausblick für die Woche vom 14. bis 18. Juli 2025

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

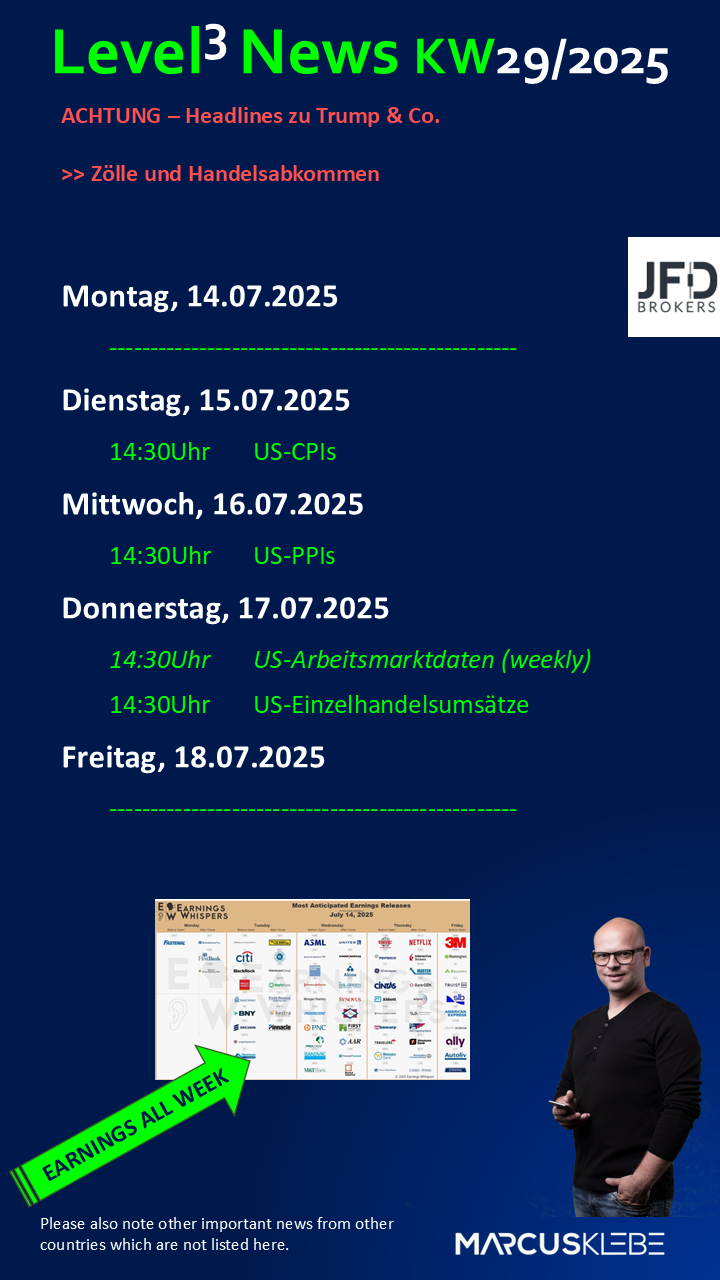

Montag startet ruhig, ohne relevante Veröffentlichungen mit Einfluss auf den Devisenmarkt.

Am Dienstag richtet sich die Aufmerksamkeit auf die Inflationszahlen aus Kanada und den USA. Zusätzlich erscheint der Empire State Manufacturing Index in den Vereinigten Staaten.

Am Mittwoch veröffentlicht Großbritannien seine Inflationsdaten. In den USA folgen gleichzeitig der „Core PPI“ (monatlich) sowie der reguläre PPI.

Am Donnerstag werden in Australien der Beschäftigungszuwachs und die Arbeitslosenquote gemeldet. In den USA stehen die Einzelhandelsumsätze (monatlich) und die wöchentlichen Erstanträge auf Arbeitslosenhilfe auf dem Kalender.

Zum Wochenschluss am Freitag folgen aus Japan die Kernverbraucherpreise (CPI, J/J). In den USA werden die vorläufigen Ergebnisse des Verbrauchervertrauens (UoM) sowie der Inflationserwartungen veröffentlicht.

Kanada: Blick auf die Inflation

Für den monatlichen Verbraucherpreisindex (CPI) wird ein Anstieg von +0,2 % erwartet (zuvor +0,6 %). Die Kernraten – Median, Trimmed und Common CPI – dürften weitgehend stabil bleiben. Besonders im Fokus steht die Entwicklung der Kerninflation, nachdem diese im Mai auf 3,0 % gefallen war. Sollte sich dieser Rückgang fortsetzen, könnte das Zinssenkungsspekulationen befeuern.

Zwar kühlen sich wirtschaftliche Bedingungen, Löhne und Dienstleistungspreise leicht ab, dennoch dürfte die Bank of Canada (BoC) vorsichtig bleiben – vor allem angesichts eines stabilen Arbeitsmarkts. Wells Fargo sieht bei einem Rückgang der Kerninflation auf 2,8 % oder weniger gute Chancen für eine Zinssenkung bereits im Juli. Bleibt die Inflation jedoch hartnäckig, dürfte eine Senkung eher im Herbst folgen.

USA: Wieder steigende Teuerungsrate?

Die Schätzungen für die US-Inflation zeigen sowohl beim Kern- als auch beim Gesamt-CPI eine Zunahme von jeweils +0,3 % (vorher +0,1 %). Im Jahresvergleich wird ein Anstieg auf 2,6 % (zuvor 2,4 %) erwartet. Grund hierfür sind jüngste Preisimpulse bei Waren und Dienstleistungen.

Sollten sich diese Prognosen bestätigen, würden die annualisierten Kernraten auf 2,4 % (3 Monate) und 2,9 % (12 Monate) steigen – deutlich unter den Höchstständen vergangener Jahre, aber womöglich genug, um die Notenbank erneut ins Grübeln zu bringen.

Großbritannien: Services im Fokus

Die Inflation (CPI y/y) soll bei 3,4 % bleiben, die Kernrate (Core CPI) bei 3,5 %. Trotz weiterhin hoher Lebensmittelpreise und einem kurzfristigen Ölpreisschub deuten Entwicklungen im Dienstleistungssektor sowie rückläufige Lohnzuwächse (geschätzt bei 4,8 % im Dreimonatsdurchschnitt) auf eine Entspannung hin.

Die Bank of England dürfte daher im August einen Zinsschritt von 25 Basispunkten vornehmen. Weitere Senkungen könnten jedoch mit Bedacht und im Quartalsrhythmus erfolgen – je nach Entwicklung bei Inflation und Wachstum.

Australien: Arbeitsmarkt weiterhin robust?

Die Arbeitsmarktdaten für Juni könnten ein solides Plus zeigen, nachdem im Mai überraschend ein Rückgang von 2.500 Stellen gemeldet wurde – als Korrektur auf den starken Zuwachs im April (87.600). Prognosen liegen meist zwischen +20.000 und +30.000 Stellen. Westpac erwartet einen Anstieg um 30.000.

Die Arbeitslosenquote dürfte bei 4,1 % verharren, auch weil ein leichter Anstieg der Erwerbsbeteiligung (auf 67,1 %) erwartet wird. Insgesamt bleibt der australische Arbeitsmarkt stabil.

USA: Einzelhandelsumsätze – Autoabsatz als Unsicherheitsfaktor

Die Kern-Einzelhandelsumsätze (m/m) dürften im Juni um +0,3 % steigen, nachdem sie im Mai um -0,3 % gefallen waren. Die Gesamtumsätze werden mit +0,2 % erwartet (zuvor -0,9 %).

Interessant: Die sogenannte „Kontrollgruppe“, auf die die US-Notenbank achtet, stieg zuletzt sogar leicht. Dennoch sehen Analysten darin ein verzerrtes Bild, da viele Einzelhändler über rückläufige Verkäufe berichten – unter anderem aufgrund möglicher Auswirkungen neuer Zölle.

Besonders die Autoabsätze enttäuschten bislang in 4 von 5 Monaten. Zwar gibt es erste Anzeichen für eine Erholung, dennoch bleibt die Gesamtlage durchwachsen. E-Commerce zeigt sich dagegen stabil und stützt den Einzelhandel.

Lust auf mehr?

Speziell für DAX-Trader ist auch unser täglich stattfindender, kostenloser Stream „DAX: Long oder Short?“ mit unserem Tradingprofi Marcus Klebe morgens um 07:00Uhr interessant. Oder aber auch die Marktvorbereitung auf die US-Markteröffnung in Form des Streams "US Opening Bell" um 15:00Uhr.

>> Eine Zusammenfassung der Events finden Sie HIER. <<

JETZT bei JFD handeln!

RISK-DISCLAIMER - Risikohinweis & Haftungsausschluss

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von der JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und dieses verlieren können. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Hinweis:

Die präsentierten Analysen und Kommentare berücksichtigen weder Ihrer persönlichen Anlageziele noch Ihre finanziellen Umstände und Bedürfnisse. Der Inhalt wurde nicht in Übereinstimmung mit den gesetzlichen Anforderungen an Finanzanalysen angefertigt und muss daher vom Leser als Marketing-Information verstanden werden. JFD untersagt die Vervielfältigung oder Publikation ohne ausdrückliche Genehmigung.

CFDs sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein hohes Risiko für schnelle Verluste. 72,27% aller Privatanlegerkonten verlieren beim Handel von CFDs mit dem Unternehmen Geld. Denken Sie bitte nach, ob Sie über genügend Verständnis von CFDs verfügen und ob Sie es sich leisten können, das hohe Kapitalverlustrisiko einzugehen. Bitte lesen Sie den vollständigen Risikohinweis (https://www.jfdbrokers.com/de/rechtliches/risikohinweis)

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.