Jetzt raus aus US-Aktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.006,73 Pkt (CME)

Egal, wie man es dreht und wendet, der US-Aktienmarkt ist hoch bewertet. Ob man nun das Kurs-Gewinn-Verhältnis bemüht oder das Kurs-Buchwert-, Kurs-Cashflow- oder irgendein anderes Verhältnis, es bleibt immer bei der gleichen Erkenntnis. US-Aktien sind teuer.

Kritiker dieser Betrachtung argumentieren, dass niedrige Zinsen diese Bewertung rechtfertigen. Das gilt aber auch für den Rest der Welt und trotzdem sind US-Aktien teuer. Der Aufschlag gegenüber anderen Aktienmärkten war durchaus gerechtfertigt. Im Gegensatz zu Europa gab es in den USA noch Wirtschaftswachstum.

Auch eine der größten Unternehmenssteuersenkungen der Geschichte hat geholfen. Diese Sondereffekte sind nun aber auch schon ein alter Hut. Vielmehr sollten sich Anleger auf andere Umstände konzentrieren. Die US-Wirtschaft kühlt sich weiter ab. Damit hinken die USA dem Rest der Welt hinterher.

USA meets Elliott-Wellen-Analyse: Profitieren auch Sie ab sofort von André Tiedjes legendären Rally- und Crash-Ansagen. Jetzt US Index Day Trader abonnieren

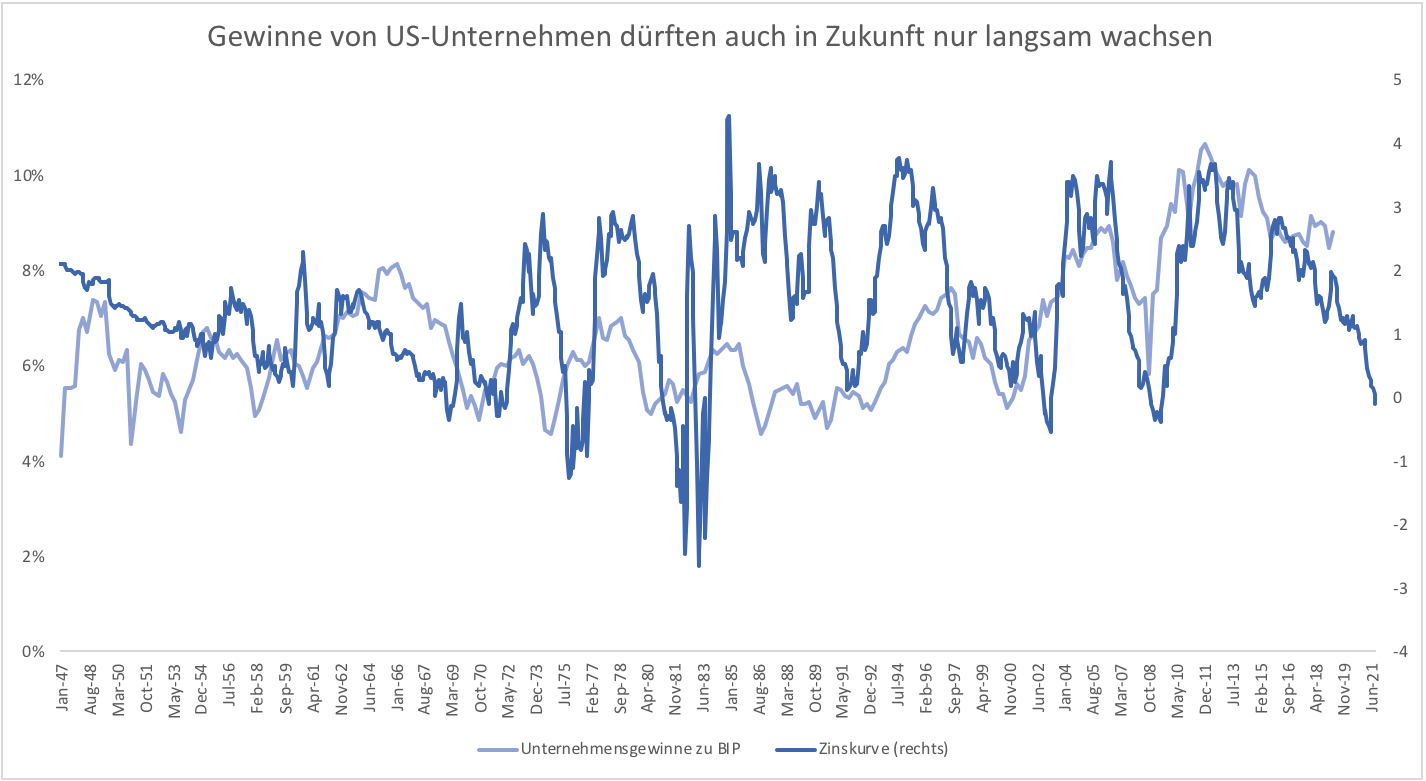

Konjunkturprogramm und Steuersenkung haben das ermöglicht. Die USA holen nun auf. Während der Rest der Welt sein Tief so langsam erreicht, trübt sich die Lage in den USA weiter ein. Das spiegelt sich seit geraumer Zeit in der Zinskurve wider. Diese ist ein Maßstab für wirtschaftliche Dynamik und wirtschaftliche Dynamik ist eng mit der Profitabilität von Unternehmen verknüpft.

Die Profitabilität steigt, wenn die Zinskurve steiler wird und sinkt, wenn sie flacher wird (Grafik 1). Das ist praktisch ein Naturgesetzt, das seit jeher gilt. Die Zinskurve läuft der Profitabilität ungefähr zwei Jahre voraus. Die Margen der US-Unternehmen dürften also in den kommenden Jahren weiter unter Druck geraten.

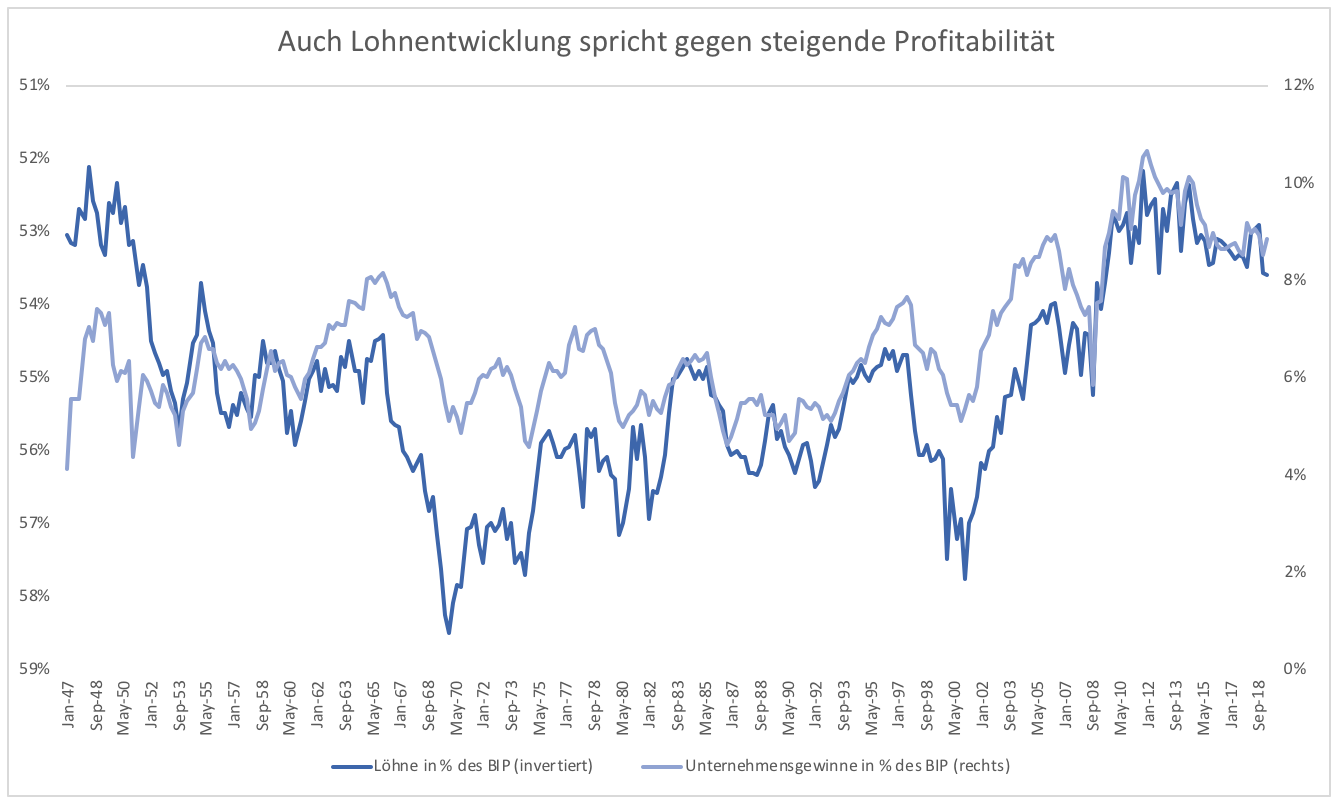

Ein Grund dafür ist der Arbeitsmarkt. Am Ende eines Zyklus ist die Beschäftigung hoch und Unternehmen müssen höhere Löhne zahlen, um die Mitarbeiter zu finden, die sie brauchen. Der Anteil der Löhne an der Wirtschaftsleistung steigt, die Profitabilität der Unternehmen sinkt hingegen (Grafik 2).

Gewinne können weiter steigen, aber die Margen sinken. Da die Wirtschaft insgesamt langsamer wächst als in früheren Zeiten, wird es allerdings sehr schwer sein, die niedrigeren Margen zu kompensieren. Fallen die Margen schneller als die Wirtschaft wächst, fällt auch der Gesamtgewinn.

Mit etwas Glück gleichen sich die beiden Trends aus. Das bedeutet aber auch, dass die Gewinne der US-Unternehmen in den kommenden Quartalen eher stagnieren. Stagnation rechtfertigt keine höheren Kurse. Im Rest der Welt sind die Gewinne kräftig gesunken. So mancher Aktienkurs spiegelt das auch gut wider. Man werfe nur einen Blick auf die Aktien von BASF oder Continental.

Wirtschaftlich ist das Tal in vielen Teilen der Welt vermutlich fast erreicht. Die Gewinne werden im Rest der Welt aller Voraussicht nach ab 2020 wieder steigen. Relativ zu den USA ist das ein Vorteil. Die jahrelange Outperformance von US-Aktien findet dann ein Ende. Aktien aus z.B. Deutschland sind US-Aktien vorzuziehen.

Elliott-Wellen-Theorie hoch 4: Mit Tiedje XXL profitieren Sie maximal von André Tiedjes legendären Prognosen. Sichern Sie sich seine 4 Trading-Services PLUS exklusive DAX-Aktien-Analysen in einem Paket. Natürlich zum absoluten Vorzugspreis. Jetzt Tiedje XXL abonnieren

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Wenn schon Aktien, dann US-Aktien! Allein schon deswegen, weil sie quartalsweise Dividenden ausschütten und nicht nur einmal im Jahr. Viele REITs schütten sogar monatlich aus. Wenn man darauf aus ist, in Zukunft von seinem Geld leben zu wollen, kommt man daran einfach nicht vorbei. Außerdem werden die USA auch in Zukunft ein Fels in der Brandung sein, vor allem politisch, militärisch und auch wirtschaftlich.

Deutschland wird im Zentrum des Orkans stehen, wenn die europäischen Banken ab Ende nächsten Jahres in Schwierigkeiten geraten und eine Rezession auslösen. In der EU ist es sowieso nicht sicher, wohin die gesellschaftlich-politische Reise in den nächsten Jahren geht. Vllt. in Richtung Venezuela? Ausschließen kann man das nicht. Und die Emerging Markets werden auf jeden Fall stärker schwanken als die US-Aktien - Bewertung hin oder her.

Großbritannien und die Schweiz sind auch interessant, die Schweiz vor allem wegen Nestle, die in jedes Depot gehört. Und für GB ist Brexit der Befreiungsschlag schlechthin, der dem Land Flügel verleihen wird.

Bzw. bringen sie jetzt schon. Merci

Zum Teil auf jeden Fall. Investitionen in der EU in zukunftsgerichtete klimasensible Unternehmen werden eine Riesendividende bringen. Merci

stimme mit hotte38 völlig überein

zudem: die USA sind in allen entscheidenden Branchen Weltmarktführer, teils mit Monopolcharakter

ganz schön kurz gegriffen, Herr Schmale

Das kann bei uns garnicht aufwärts gehen:

1. Dirigismus der Eu

2.Industriefeindliche Parteien

3. Massenhafte Zuwanderung von Analphabeten (Merkels hochqualifizierte Fachkräfte)

4. Selbstzerstörerische Klimahysteri ( Deutschland hat am weltweiten CO² Ausstoß einen Anteil von 😲2%

5. Zerstörung unseres Sozialsystems durch 3.

@Prometheus: Kaufe regelmäßig Länder-ETFs auf die genannten Staaten, dazu noch Schweden, Großbritannien (ja, richtig gelesen) und den gesamten Asien-Pazifik-Raum...

um ihre frage aus dem topic zu beantworten:

Nein

Mfg

Mit dem kleinen Unterschied: Aus dem DAX würde ich ca. 5 Aktien kaufen (Henkel, adidas, SAP, Fresenius und MTU) und aus dem DOW würde ich ca. 5 Aktien NICHT kaufen (Chevron, Boeing, Goldman, Verizon, Exxon)... ich gehe eine Wette ein, was in 20 Jahren besser dasteht... Vor allem wird in Deutschland das politische Risiko überhaupt nicht angemessen ernst genommen: Sozialismus 2.0 steht vor der Tür... *würg*

US Aktien bleiben erste Wahl.