Japan: Reif für Operation Twist?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die japanische Notenbank kauft Staatsanleihen in atemberaubendem Tempo. Das monatliche Volumen ist mit ca. 74 Mrd. USD fast so hoch wie das der Fed gewesen. Die japanische Wirtschaft ist allerdings deutlich kleiner als die der USA. Die BoJ gibt also deutlich mehr Gas als es die Fed tat.

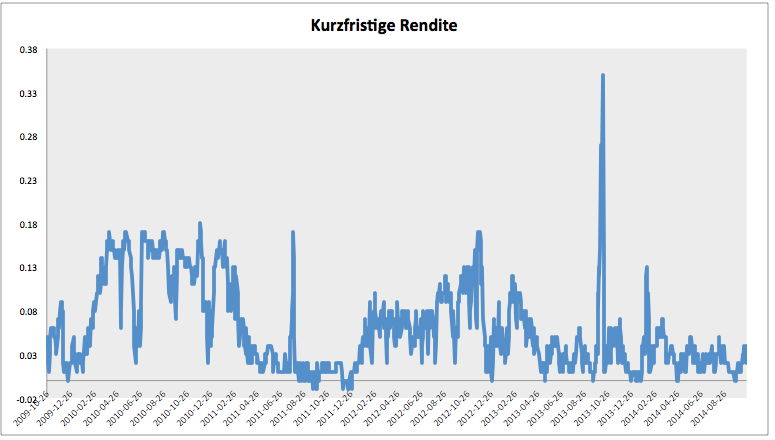

Seit wenigen Wochen macht sich das Anleihenkaufprogramm so richtig bemerkbar. Die Renditen im kurzfristigen Bereich sind in den negativen Bereich gerutscht. Auf dem Sekundärmarkt sind Anleger bereit für den Kauf von Staatsanleihen zu zahlen. Vergangene Woche kam es dann auch erstmalig bei Emission einer kurzfristigen Anleihe zu negativen Renditen. Anleger zahlen dem Staat Geld, um ihm Geld zu leihen. Das macht ökonomisch wenig Sinn, ist aber eine Konsequenz des exzessiven QE.

Die BoJ hat im mittelfristigen Bereich den Sekundärmarkt de facto ausgetrocknet. An einigen Tagen gibt es bei kurz- bis mittelfristigen Anleihen überhaupt kein Handelsvolumen mehr. Investoren können nun entweder auf langfristige Bonds umsteigen oder auf den ultrakurzfrist Bereich. Letzteres tun die meisten Investoren. Das führt zu enorm hoher Nachfrage und drückt die Rendite ins Minus.

In den USA kam es 2011 zu diesem Phänomen (Grafik 1). Als die Fed dann Operation Twist ankündigte, normalisierte sich die Lage wieder ein wenig, weil im kurz- und mittelfristigen Laufzeitbereich wieder mehr Volumen vorhanden war. Will die BoJ den Markt nicht komplett zum Erliegen bringen, dann muss sie bald den Fokus ihres QE Programms verändern. Sie könnte QE auch stoppen, davon ist aber nicht auszugehen. Das Inflationsziel von 2% ist noch lange nicht erreicht.

Was ihr als Möglichkeit bleibt ist eine Refokussierung der Anleihenkäufe vom kurz- und mittelfristigen Bereich zum langfristigen Bereich. Dort könnte sich die Notenbank noch eine Zeit lang austoben. Ewig kann aber auch das nicht weitergehen. Die BoJ hält bereits über 20% der Staatsschulden. Steigt der Anteil weiter so schnell an, dann ist es eigentlich unerheblich in welchem Laufzeitbereich die Notenbank Anleihen kauft. Der Sekundärmarkt würde fast überall austrocknen. Das würde wieder zu anderen Problemen führen. Illiquide Märkte sind selten effizient und ineffiziente Märkte führen früher oder später zu Verwerfungen.

Soweit ist es noch nicht. Um zumindest mittelfristig Markteffizienz zu garantieren müsste die Notenbank ihre Käufe nun eher auf das lange Ende fokussieren und auslaufende Kurzfristanleihen nicht durch neue ersetzen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.