Japan: Nie wieder keine Negativzinsen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger spekulierten darauf, dass Bank of Japan (BoJ) ihre ultralockere Zinspolitik mit dem Wechsel an der Spitze der Notenbank aufgeben würde. Im Vorfeld des Wechsels stieg die Rendite 10-jähriger Anleihen auf 0,505 %. Die BoJ hatte eine Obergrenze von 0,5% festgelegt. Anleger wetteten in der Erwartung einer Änderung der Zinspolitik gegen die Notenbank. In diesem Fall gewann die Notenbank. Die Geldpolitik bleibt vorerst auch unter dem neuen Chef Ueda unverändert.

Die Geldpolitik wird jedoch einer Überprüfung unterzogen. Diese soll 12 bis 18 Monate dauern. Damit ist die Überprüfung frühestens im April oder Mai 2024 beendet. Bis dahin ist keine Änderung der Politik zu erwarten. Ueda gibt mit dieser Überprüfung eine Art Garantie, dass sich die Geldpolitik für diesen Zeitraum nicht ändert.

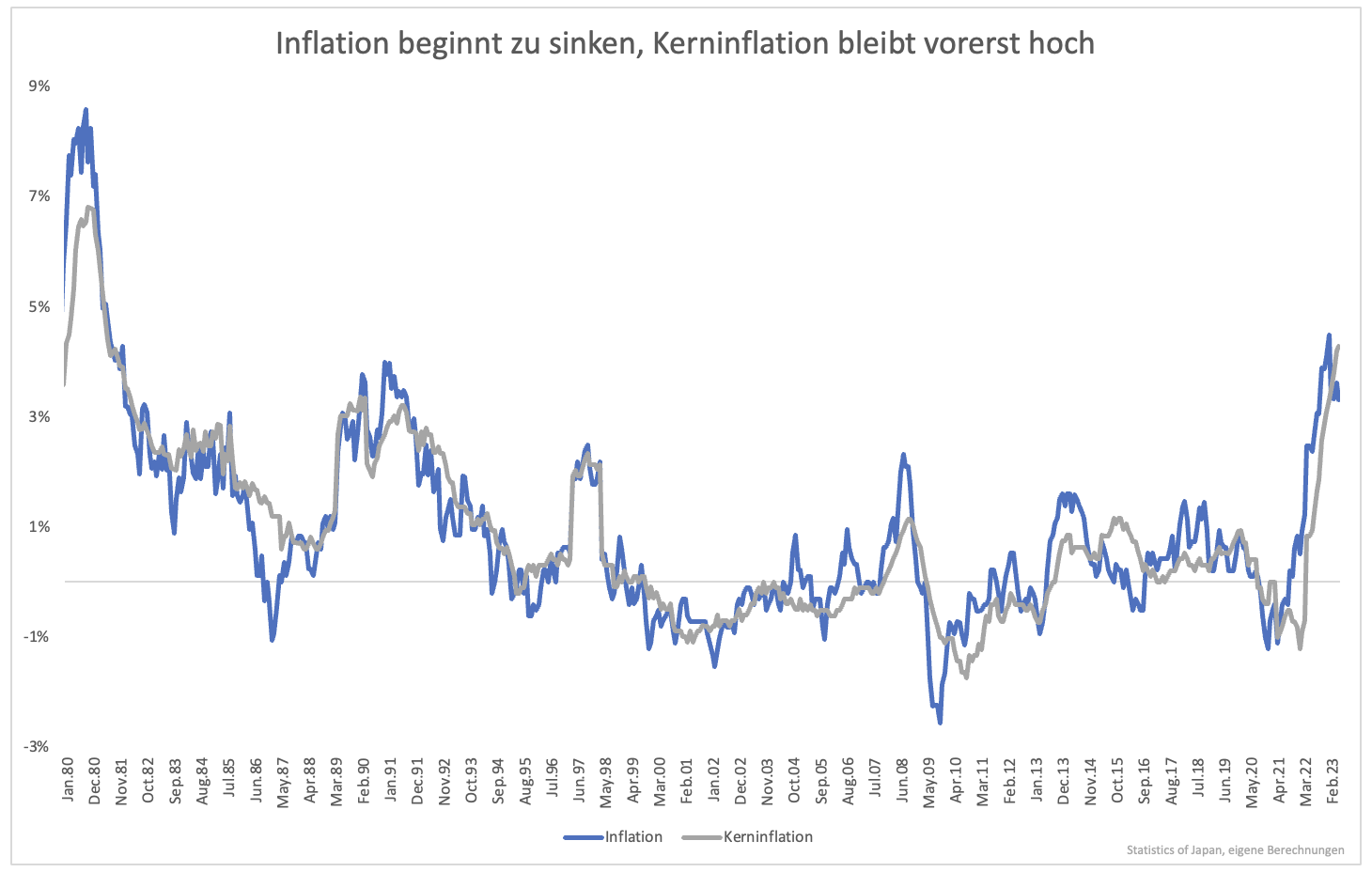

Bis zu einem gewissen Grad ist das bemerkenswert. Auch in Japan stieg die Inflation auf Werte, die es seit den frühen 80er Jahren nicht mehr gab. Inzwischen geht die Inflationsrate jedoch wie in vielen anderen Ländern wieder zurück. Die Kerninflation hingegen steigt vorerst weiter (Grafik 1). Die Kerninflation folgt der Inflation mit einigen Monaten Verzögerung. Es ist absehbar, dass auch die Kernrate bald wieder zu sinken beginnt.

Im Vergleich zu anderen Ländern ist die Inflation niedrig, obwohl die Währung stark abgewertet hat. Japan bleibt ein Sonderfall. Das gilt nicht nur für die Inflation, sondern auch die Verschuldung. Der Anstieg der Verschuldung während der Pandemie wurde in vielen Ländern bereits wieder normalisiert. In Japan ist das nicht der Fall. Die Verschuldung stieg von ungefähr 230% der Wirtschaftsleistung auf 260% und verharrt dort. Zum Vergleich: In Deutschland stieg die Verschuldung von 60% auf 70% und ist inzwischen wieder auf 66% gefallen.

Dies ist einer der seltenen Artikel von Clemens Schmale im freien Bereich. Euch gefallen Clemens' Beiträge? Holt Euch das stock3-Plus-Abo und testet es mit dem Code STARTPLUS einen Monat lang kostenfrei!

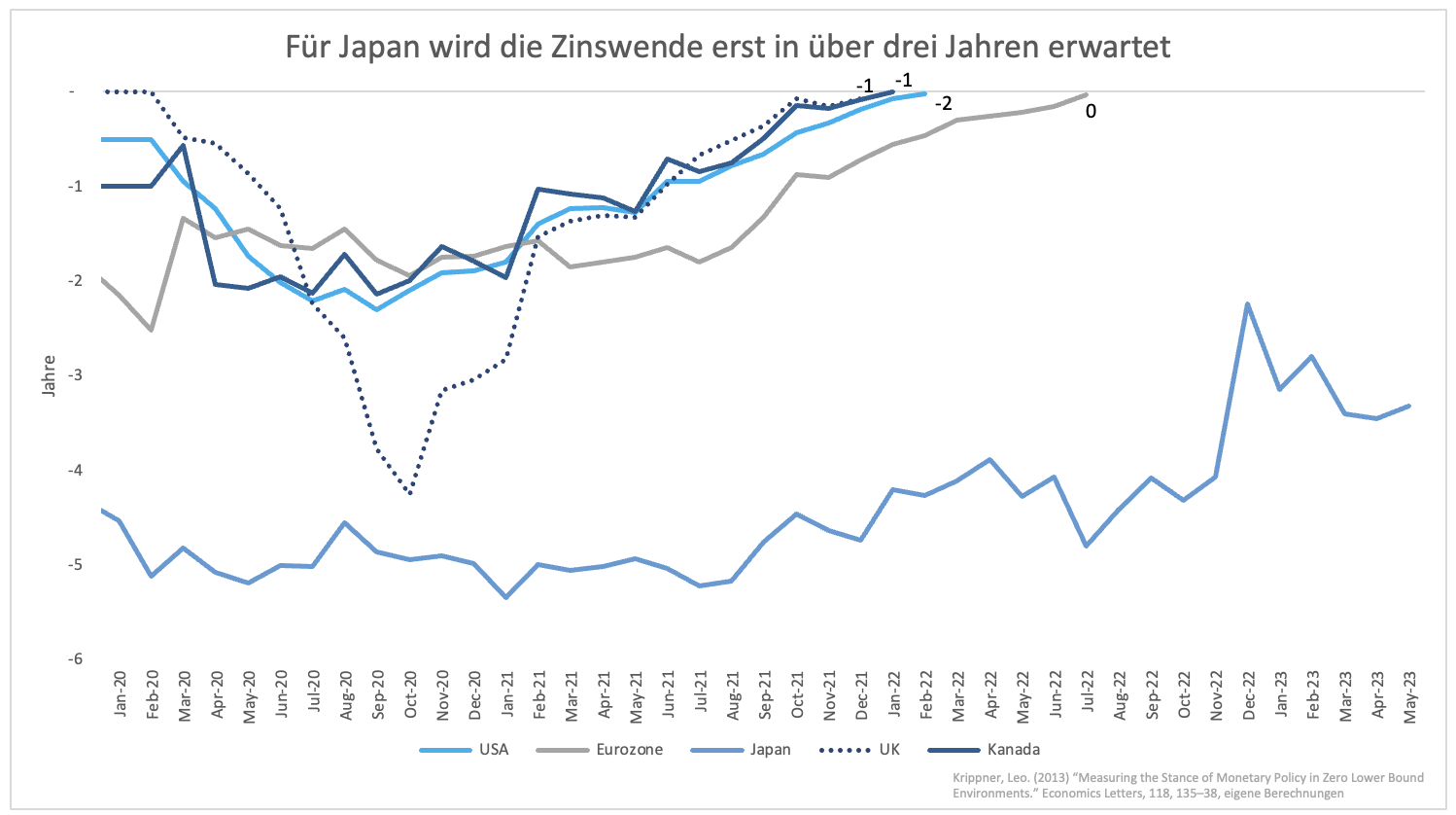

Hohe Verschuldung und wieder rückläufige Inflation sind gute Argumente für eine weiterhin lockere Geldpolitik. Diese Faktoren (und andere) lassen sich modellieren und es lässt sich daraus ein möglicher Zeitpunkt für die Zinswende ableiten. Derzeit wird eine Zinswende in 3,3 Jahren erwartet (Grafik 2). Ein erster Zinsanstieg ist also im Spätsommer 2026 möglich.

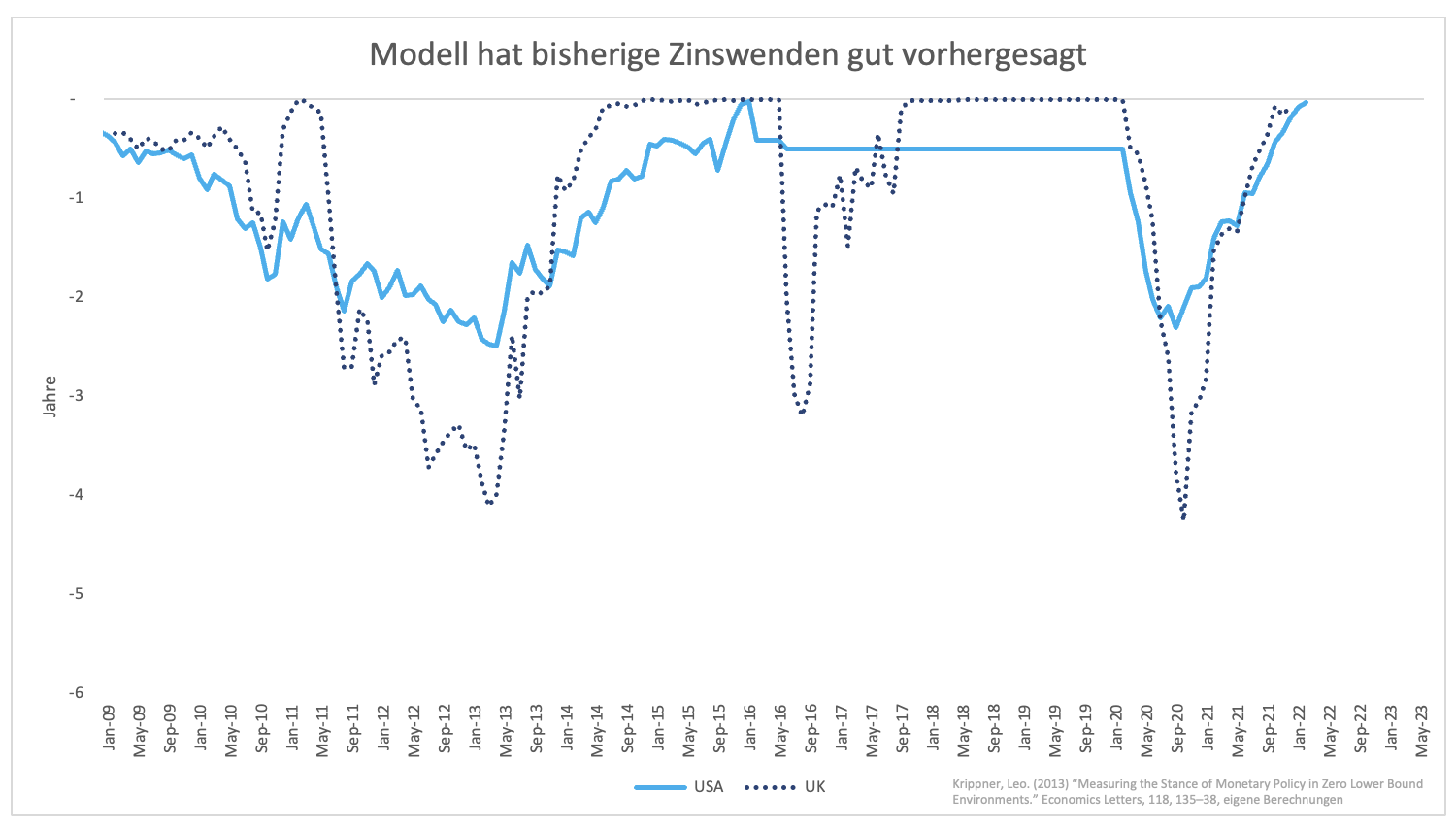

Das Modell funktionierte bisher gut. Die jüngsten Zinswenden in den USA, Großbritannien oder der Eurozone wurden recht exakt vorhergesagt. Für die USA sagte das Modell eine Zinswende im Januar 2022 voraus. Sie kam zwei Monate später. Der Fehlerbereich lag bei 0-2 Monaten.

Für Großbritannien lieferte das Modell für 2011 ein Fehlsignal (Grafik 3). Es ist also nicht unfehlbar. Nach derzeitigem Stand ist in Japan aber keine Zinswende zu erwarten. 2026 dürfte es auch in den USA oder Europa kein Inflationsproblem mehr geben. Es ist unwahrscheinlich, dass Japan dann gegen den globalen Trend die Zinsen anhebt. Die vom Modell angezeigte Zeit bis zum ersten Zinsschritt dürfte dies mit der Zeit widerspiegeln. Dass Japan also überhaupt aus den Negativzinsen herausfindet, ist unwahrscheinlich.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.