Ist die US-Notenbank zu aggressiv?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Chef der regionalen Notenbank von St. Louis, James Bullard, bezeichnete das derzeit vorgesehene Tempo der Zinswende als möglicherweise übermäßig aggressiv. Bullard hat aktuell kein Stimmrecht im Offenmarktausschuss und kann daher die Zinsbeschlüsse nicht direkt beeinflussen. Er kann es aber indirekt tun, indem er seine Meinung zum Besten gibt. Das hat er jetzt getan.

Fairerweise muss man sagen, dass es sich um eine durchaus fundierte Meinung handelt. Die Notenbanker sind ja nicht gerade dafür bekannt, dass sie nicht untermauerbare Schnellschüsse über Twitter abgeben. Jeder hat seinen eigenen Blick auf den Datenkranz. Die einen sehen Potenzial für weitere Zinserhöhungen, die anderen sind eher vorsichtig.

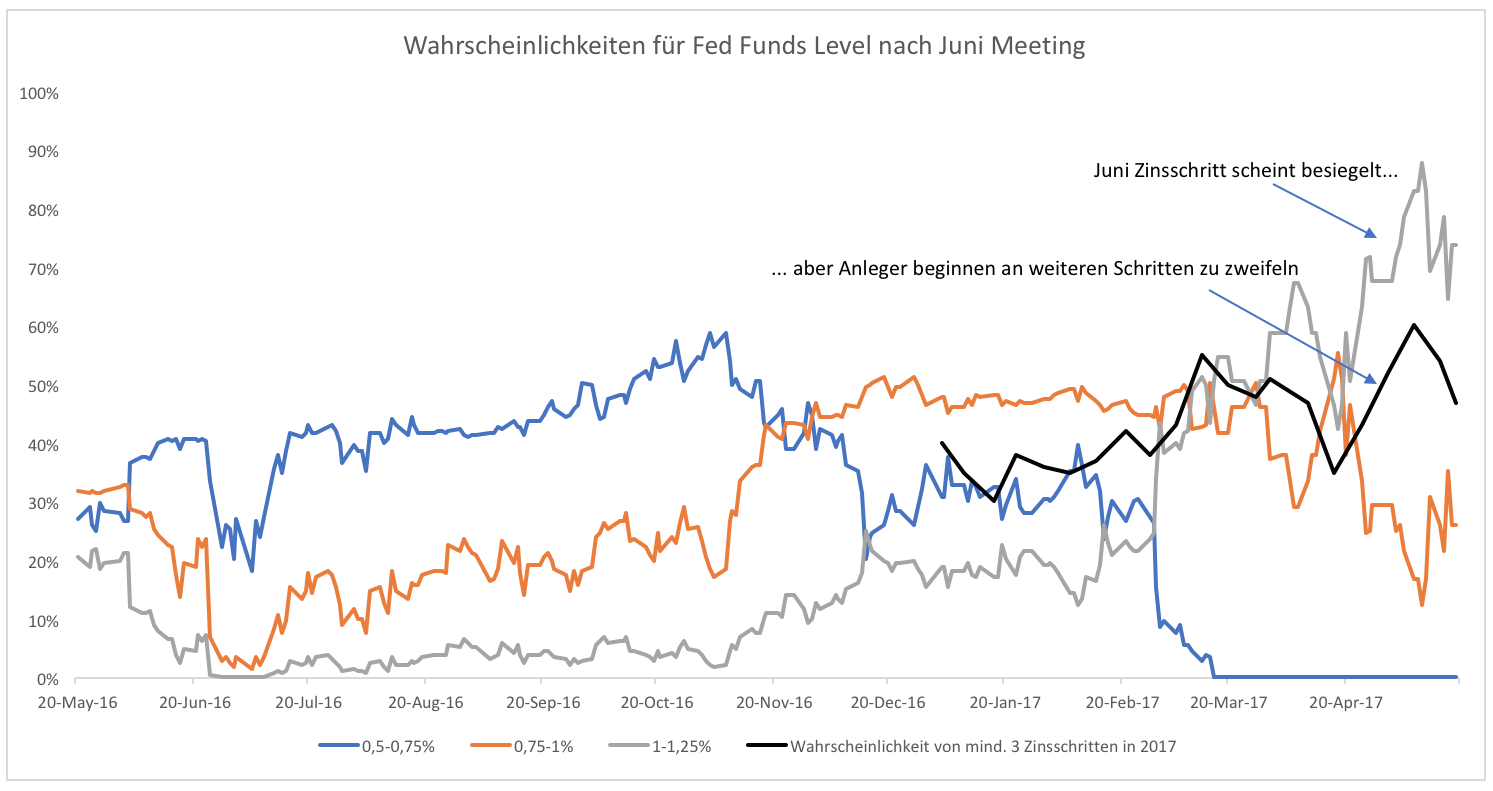

Diese Vorsicht bei einigen Notenbankern kommt nun auch im Markt an. Die Grafik zeigt die Erwartung für das Juni-Meeting und bis Jahresende. Die Wahrscheinlichkeit, dass die Zinsen im Juni um weitere 25 Basispunkte angehoben werden, ist mit 70 % immer noch sehr hoch. Sie lag aber auch schon einmal bei 90 %.

Noch gibt es keinen Grund daran zu zweifeln, dass die nächste Zinserhöhung im Juni kommt. Ob es dann noch eine weitere in diesem Jahr gibt, steht in den Sternen. Anleger schrieben dem Szenario von insgesamt drei Zinsschritten in diesem Jahr schon einmal eine Wahrscheinlichkeit von mehr als 60 % zu. Nun liegt sie wieder bei weniger als 50 %. Bullard hat sicherlich dazu beigetragen.

Bullard blickt mit Sorge auf die Daten seit dem letzten Zinsschritt. Seither sind die Langfristzinsen gesunken. Normalerweise sollte die Erwartung steigender Zinsen auch das lange Ende der Zinskurve nach oben drücken. Das geschieht nicht. Ein Grund dafür sind die Inflationserwartungen. Anleger gehen inzwischen nicht mehr von steigender Inflation aus.

Die Inflationserwartungen lagen zu Jahresbeginn noch bei über 2 %. Inzwischen sind vor allem die mittelfristigen Erwartungen (auf Sicht von 2 Jahren) gesunken. Diese liegen nur noch bei 1,7 % und somit unter der Zielmarke von 2 %. Auch die Erwartungen für die fernere Zukunft sind gefallen. Langfristig wird nicht mehr als 1,7-1,8 % Inflation gesehen.

Unter diesen Umständen kommen auch die jüngsten Inflationsdaten ungelegen. Die tatsächliche Inflation fällt wieder. Das liegt nicht nur am Ölpreis. Auch die Kernraten, die Energiepreise ausklammern, sind zuletzt wieder gesunken.

Anleger haben zu diesen Daten ihre eigene Interpretation und spielen bereits mit dem Gedanken einer langsameren Zinswende. Bis Ende 2018 erwarteten Marktteilnehmer noch vor kurzem einen Zinssatz von 1,75 %. Inzwischen ist dieser Wert auf 1,5 % gesunken.

Wenn Inflation ausbleibt und das Wirtschaftswachstum weiter moderat bleibt, gibt es eigentlich keine Argumente für höhere Zinsen. Auch die niedrige Arbeitslosenrate ist kein Argument. Sehr niedrige Arbeitslosenraten werden zwar mit steigender Inflation in Verbindung gebracht, doch der Zusammenhang gilt in den USA schon lange nicht mehr. Die Korrelation zwischen Arbeitslosigkeit und Inflation war zuletzt sogar negativ.

In einer Studie wird davon ausgegangen, dass eine Arbeitslosenarte von 3,6 % nur einen minimalen Effekt auf die Teuerung haben würde. Die Kerninflation dürfte lediglich um 0,2 Prozentpunkte steigen. Inflation wird also auch in den kommenden Jahren kaum ein großes Thema werden.

Ob all das nun dazu berechtigt die Zinswende als übermäßig aggressiv zu bezeichnen, sei dahingestellt. Es hält zumindest die Tür ein Stück weit offen. Im Juni müssen die Zinsen nicht um jeden Preis angehoben werden. Das ist auch gut so. Wer weiß, vielleicht ist der Präsident bis dahin nicht mehr im Amt. Zusätzlicher Gegenwind von der Notenbank braucht es da für den Markt nicht.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.