Interview: Trading auf die unorthodoxe Art

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Tom Hougaard wurde in einer kleinen Stadt nördlich von Kopenhagen geboren. Anfang der Achtziger machte der Sohn eines Staubsaugervertreters seine ersten Erfahrungen mit dem Handel. Wenn es um Geld ging war sein Vater nämlich sehr unkonventionell: Er wollte, dass Tom Geld wertschätzen lernte. Anstatt ihm wöchentlich Taschengeld zu geben, zahlte er ihm sein Geld für ein Jahr auf ein Bankkonto und wies ihn an, es selbst zu verwalten. Zu der Zeit waren kleine Handhelds mit Spielen sehr ‚in’ – Tom begann mit diesen Handhelds zu handeln. Er kaufte sie von Freunden und verkaufte sie weiter. Heute ist Tom Hougaard ein erfolgreicher Börsenhändler, der mit seinem Trading seinen Lebensunterhalt verdient.

FRAGE : Tom, erzählen Sie kurz ein paar Worte über sich.

Tom Hougaard: Ich wurde vor rund 37 Jahren in einer kleinen wohlhabenden Stadt nördlich von Kopenhagen geboren. Mein Vater war Staubsaugerverkäufer. Meine Eltern ließen sich früh in meinem Leben scheiden, und ich lebte bei meinem Vater. Damals machte er abends/> Hausbesuche, um seine Produkte zu verkaufen und dabei begleitete ich ihn immer. Ich saß da und hörte hunderte von Stunden Vorführungen und Verkaufsgesprächen zu.

Anfang der Achtziger machte ich meine ersten Erfahrungen mit Handel. Zu der Zeit waren kleine Handhelds sehr ‚in’. Mir fallen dazu Spielenamen wie Oil Panic, Donkey Kong oder auch Pac Man ein. Bei Geld war mein Vater etwas sonderbar, weil er nämlich versuchte, aus einem Zehn-jährigen einen 30-jährigen zu machen. Er wollte, dass ich Geld wertschätzen lernte. Anstatt mir ein wöchentliches Taschengeld zu geben, wie es andere Kinder erhielten, zahlte er mir das Taschengeld für ein Jahr auf ein Bankkonto und wies mich an, es selbst zu verwalten. Da begann ich, mit Handheld-Spielen zu handeln, die ich von meinen Freunden kaufte und weiterverkaufte. Als ich 16 war, nannten meine Freunde mich Mac Hougaard, ein Wortspiel für einen typischen Schotten – jemand der Geld hat und es festhält.

FRAGE : Würden Sie diesen Teil Ihres Lebens als wegweisend bezeichnen? Konnten Sie etwas von Ihren Erfahrungen später im Trading verwenden?

Hougaard: Es gab einiges, bei dem ich umlernen musste. Als Verkäufer muss man die psychologischen Trigger-Punkte bei einem Kunden kennen und Geduld haben. Sie schaffen Nachfrage und beobachten das Ergebnis. Als Trader kann man es sich nicht leisten, Geduld zu haben wie bei Lagerbeständen. Ich will mich korrigieren und sagen, dass manche Trader das können. In diese Kategorie gehöre ich aber nicht. Ich kann nicht mit einem mehrmonatigen Drawdown dasitzen und abwarten, bis meine Position sich erholt. Mein Fehler lag zu Anfang darin, Geduld zu haben.

Das heutige Trading ist ein perfektes Beispiel. Ich war heute

morgen (30. April 2007/>) ganz früh im Dax-Future short und der Markt

begann kräftig zu fallen, wie ich es gemäß meiner Trading-Methode vorausgesagt hatte. Unmittelbar bevor der Kassamarkt um acht Uhr öffnete, gab es ein enormes Volumen-Spike. Ich habe großen Respekt vor Volumen und schloss meine Short-Position. Das war genau das Richtige, denn der Markt drehte sich vollständig von minus 25 auf plus 60 Punkte.

Das war natürlich erst der Anfang; 20 Minuten später shortete ich den Markt wieder, aber dieses Mal ging es schief. Ich trade nicht mit Stopps, wenn ich den Markt genau verfolge. Ich habe genügend

Disziplin, um mentale Stopps zu benutzen. Der Trade fühlt sich vom

ersten Moment an falsch an. Zwei Minuten später stoppe ich mich mit einem kleinen aber sehr irritierenden Verlust aus. 15 Minuten danach handelt der Markt 30 Punkte höher.

Warum erzähle ich Ihnen das? Vielleicht denken Sie, ich gebe

damit an, dass ich zum richtigen Zeitpunkt ausgestiegen bin und

meinen Verlust schnell abgeschnitten habe.

Das Gegenteil ist der Fall. Die Botschaft ist hier, wie ich eine 70 Punkte-Rallye verpassen konnte!!! Morgen ist ein neuer Tag, aber als Trader hat man die Pflicht, aus seinen Fehlern zu lernen. Einen Trade zu verpassen, den man hätte nehmen müssen, ist ein Fehler. Dafür gibt es keine Entschuldigung. Der Kern liegt in einer Verhaltensänderung und der Fähigkeit, seine Meinung zu wechseln. Ich mag Victor Sperandeo, der in seinem Buch beschreibt, wie er zu Anfang seiner Karriere eine große Bewegung verpasste. Er sagte: „Was kann ich daraus lernen?“

Jeder sagt „schneide Deine Verluste ab und lasse Deine Gewinne laufen“. Ich füge hinzu „vergiß Deine Gewinner und konzentriere Dich darauf, aus den Verlusten zu lernen.“

FRAGE : Was hielten Sie vom Trading, bevor Sie damit angefangen haben?

Hougaard: Ich habe immer gehandelt, also dachte ich mir, ich müsste mit etwas handeln, das wenig Lager erfordert, kein Verfalldatum hat, allgemein akzeptiert wird und wenig Vorauskosten nötig macht. Ich dachte daran, Waffenhändler zu werden, kam aber zu dem Schluss, dass das nicht mit meinem Gewissen vereinbar war.

FRAGE : Wodurch sind Sie zum Trading gekommen?

Hougaard: Eine große Zeitung veranstaltete damals in den Achtzigern während des Bullenmarktes einen Wettbewerb, der auf den Schwankungen des Wertes von Aktien basierte. Ich erinnere mich nicht an Einzelheiten, aber es nahm mich gefangen. Von da an habe ich immer, wenn ich konnte, den Wirtschaftsteil gelesen. Ich glaube, ich verstehe nicht viel davon, aber ich lese gern über Abschlüsse und Zahlen.

FRAGE : Waren Sie zu Anfang erfolgreich?

Hougaard: Nein, ich war beschissen und glaube, ich bin es immer noch. Der Unterschied ist, dass ich jetzt Geld damit verdiene, was nicht der Fall war, als ich anfing. Nach etwa 14 Tagen meiner Trading-Karriere erhielt ich einen Margin-Call über $2000. Ich brachte seinerzeit $800 im Monat nach Hause, also war das ein ziemlich großer Margin-Call. Es war mein allererster, und ich habe den Brief aufgehoben. Er erinnert mich an Money-Management. Man muss sich immer daran erinnern dass man der beste Trader der Welt sein kann, aber wenn man keinen Verlust aushalten kann, sollte man lieber aufgeben und nicht sein Geld wegwerfen.

FRAGE : Haben Sie das Trading mit einem kleinen oder großen Konto begonnen?

Hougaard: Ich habe den klassischen Fehler gemacht, mit einem kleinen Konto anzufangen. Und zwar zweimal, und es ist beide Male schief gegangen. Ich habe so ziemlich jeden vorstellbaren Fehler gemacht. Ich habe sogar Positionen vergessen und dann zwei Monate später festgestellt, dass ich in irgendeinem Markt long oder short war.

Ich eröffnete ein Konto mit ziemlich viel Geld, fünf- oder sechs-stellig. Das sendet ein anderes Signal an das Gehirn. Ich erinnere mich daran, dass ein Herr Steve Anderton, der Tactical Trader betreibt, mich Verhaltenswissenschaft über Geld lehrte. Im Ergebnis haben Menschen eine erstaunliche Neigung, exakt gleichen Geldbeträgen einen ungleichen emotionalen Wert zuzuordnen. Ich gebe Ihnen ein Beispiel: Man kann sich enorm darüber aufregen, wenn man auf der Straße $20 verliert, aber man verschiebt bereitwillig seinen Stopp-Loss bei einer offenen Verlustposition in der Hoffnung, dass sie sich wieder in die gewünschte Richtung bewegt. Steve brachte mir bei, mein Gefühl neu auszurichten, so dass $20 auch $20 sind, egal wo, auf der Straße oder auf dem Trading-Konto.

FRAGE : Jetzt handeln Sie in Vollzeit. Glauben Sie, dass es viele Trader gibt, die Ihnen das nachmachen können?

Hougaard: Ich meine, dass jeder das tun kann, was ich getan habe, wenn man es mit Hingabe tut. Darüber gibt es nicht viel zu sagen. Es ist eine Frage des Treffens einer Entscheidung und sich an sie zu halten. Obwohl ich nicht so klingen mag wie Tony Robbins, teile ich diese Meinung. Der Trick liegt meiner Meinung nach darin, den Ablauf zu mögen statt das Ergebnis zu fokussieren. Ich erinnere mich an die Lektüre der Arbeit von Erickson, einem Forscher in menschlicher Performance. Er und seine Kollegen untersuchten, ob „große“ Musiker, Schachspieler und Athleten genetisch für die Erzielung von Größe (physiologisch) prädisponiert waren oder ob Größe das Ergebnis externer Faktoren wie Übung ist. Diese Frage liegt ganz auf der Linie der Frage, die in „Market Wizards“ gestellt wird, und insbesondere des Experimentes mit den Turtle Traders.

Das Ergebnis der Studie ist ganz eindeutig, dass es absolut keine Basis für das Argument gibt, genetische Veranlagung sei die alleinige Determinante für die Vorhersage von Erfolg. Als Beweis denke ich sofort an Helen Keller. Tatsächlich spielte genetische Veranlagung bestenfalls eine sehr untergeordnete Rolle bei der Unterscheidung, wer „groß“ statt nur „gut“ in seinem Bereich war.

Der entscheidende Faktor bei der Bestimmung, ob jemand das höchste Niveau in seinem Bereich erreichte oder nicht, war die Menge an Zeit, die diese Individuen mit „deliberate practice“ verbringen.

Deliberate practice (bewusstes Üben) wird definiert als die Menge an Zeit, die man auf die Bemühungen verwendet, die Performance zu verbessern. Die Tätigkeit nur auszuführen, ist keine deliberate practice, aber der bewusste Versuch sich voranzubringen ist es. Auch Napoleon Hill fand diese Eigenschaft bei manchen der besonders aktiven Menschen vor, denen er in seinem Leben begegnete. Er sagte zu einem Journalisten, dass es nur eine Zutat gäbe, die Leute wie Ford und Edison vom Rest der Menge unterscheide: Beharrlichkeit.

Die Forscher fanden heraus, dass diejenigen, die Größe in ihrem Bereich erreichten, irgendwo zwischen 30 Minuten und zwei Stunden mehr pro Tag mit bewussten Bemühungen zubrachten als diejenigen, die in ihrem Bereich nur „gut“ waren. Die Autoren meinten dazu, dass 30 bis 120 Minuten zusätzliches Training nicht nach viel aussehen, sich im Laufe der Zeit aber summieren.

Sie zitieren zum Beispiel eine Vielzahl von Studien, aus denen hervorgeht, dass es so gut wie unmöglich ist, in seinem Bereich ohne zehn Jahre konzentrierter Bemühungen an die Spitze zu kommen. Daher entsprechen die 30 bis 120 Minuten, die die zukünftigen Größen täglich auf ihre Entwicklung verwenden, im Verlauf eines Zehnjahreszeitraums vielen tausend Stunden an zusätzlicher Übung!

Vor Jahren hatte ich zu entscheiden, ob ich einen sehr gut bezahlten Job annehmen oder selbständig bleiben sollte. Ich blieb selbständig, weil ich wusste, dass es keine Beschränkungen gab, wenn ich klick machte. Andere Menschen haben die Gewohnheit, Dich zu bremsen. Das können Deine Frau, Dein Bruder oder Deine Mutter sein. Vielleicht sogar Dein Vater. Der Grund ist, dass diese Menschen keine Ahnung haben, was Spread Betting oder Futures Trading ist, wenn sie es nicht selber vorher gemacht haben. Wenn das nicht der Fall war, besteht nicht die geringste Hoffnung, dass sie etwas begreifen. Es läuft darauf hinaus, dass Du tapfer sein musst, wenn Du glauben willst, dass Du es schaffen kannst.

Bevor Du also auch nur einen Tag weitermachst, entscheide, ob es Deine wirkliche Berufung ist. Wenn Du das mit JA beantworten kannst, streife jede Versagensangst ab und gehe Deinen Weg durchs Leben.

FRAGE : Was für eine Art Trader sind Sie?

Hougaard: Ich bin Daytrader, Swingtrader, Trendtrader und langfristiger Anleger. Beim Day-Trading verwende ich Momentum- und Fib-Timing sowie meine statistischen Aufzeichnungen. Ich verbinde es mit Geometrie, wie es mir Bryce Gilmore und Larry Pesavento beigebracht haben. Es ist verdammt arbeitsintensiv, aber ein brillanter Weg, den Markt zu scalpen. Ich swingtrade unter Verwendung der Market Matrix, was mir die größeren Swings auf den Tag genau liefert. Es ist ein schönes Erlebnis, Hochs und Tiefs mit einer solchen Genauigkeit festzunageln, und schmerzhaft, wenn es schief geht (lacht laut).

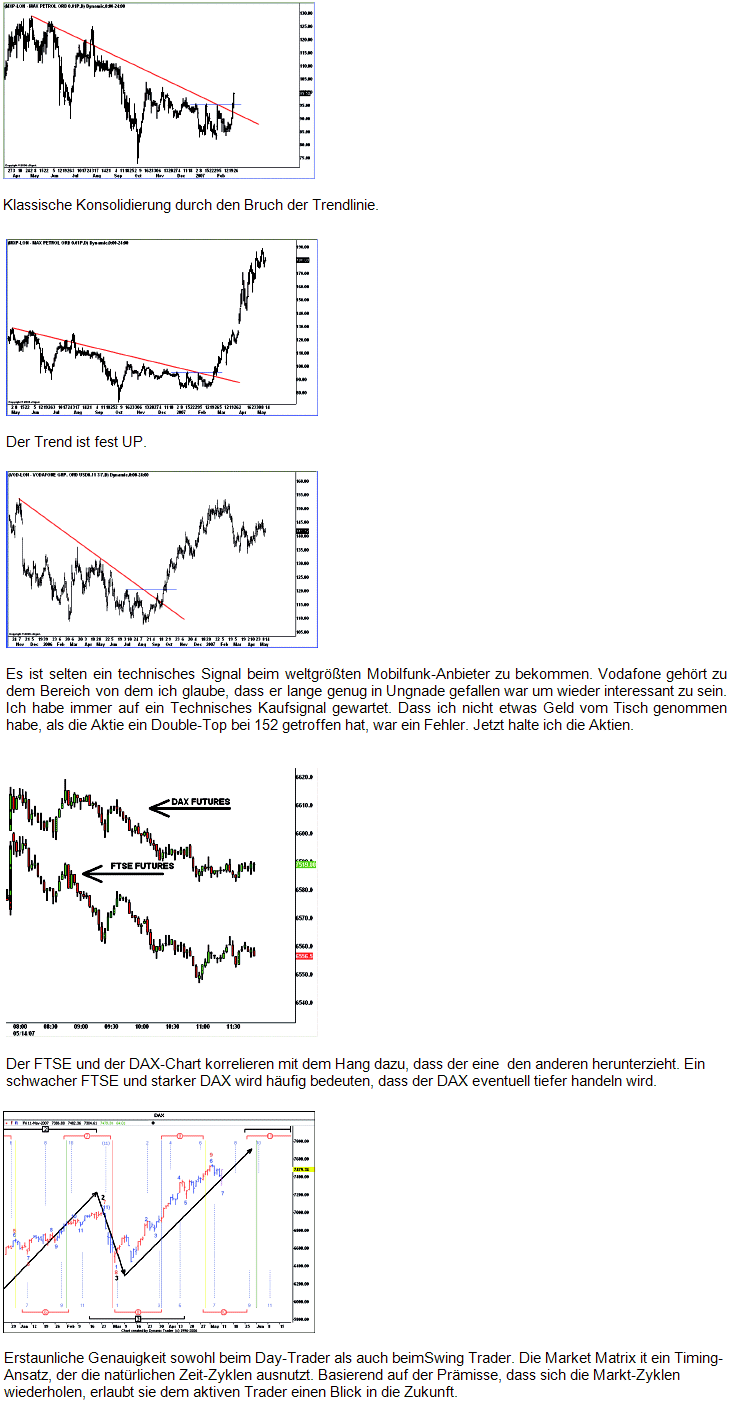

Ich lege mein Geld nach meiner eigenen Methode in Aktien an. Ich benutze immer das gleiche Setup. Ich suche nach Aktien, die seit längerer Zeit konsolidieren und dann ausbrechen. Ich kümmere mich nicht um Produkte oder fundamentale Zusammenhänge. Ich richte mich allein nach dem technischen Muster.

Sehen Sie sich meine letzten drei Käufe an – Vodafone, JJB Sports und Max Petroleum – und sie können sehen, wie dieses Muster 35

Prozent, 50 Prozent und 90 Prozent in weniger als sechs Monaten

verdient hat.

FRAGE : Wie sehen einige Ihrer Marktkonzepte und Handelsideen aus?

Hougaard: Wenn man etwas statistisch beweisen kann, reicht mir das aus. Leute wie John Butterworth, ein befreundeter Trader in Perth, inspirieren mich sehr. Er ist wunderbar begabt, wenn es um das Testen von Ideen geht. Wir haben eine Menge Arbeit auf Konzepte wie das Eröffnungskursprinzip verwendet. Johns Arbeit erbrachte als Ergebnis, dass die Eröffnung als natürlicher Pivotpunkt für den Rest des Tages wirkt. Das passt sehr schön zu Untersuchungen, die Larry Pesavento vor einiger Zeit durchgeführt hat. Wer mit diesem Konzept nicht vertraut ist, dem empfehle ich, sich zum Beispiel 100 Tage Intraday-Daten des DAX oder FTSE 100 zu besorgen. Bei der großen Mehrheit der Handelstage wird man finden, dass die Eröffnung das Hoch oder Tief des Tages darstellt.

Diese Arbeit kam auch zu dem Ergebnis, dass es nicht mehr als eine Handvoll Muster gibt, die sich auf Intraday-Basis laufend wiederholen. Das ist kein Geheimnis von mir, aber wohl zu langwierig, um es hier zu diskutieren.

FRAGE : Dann geben Sie uns doch bitte die Kurzversion. Über welche Muster sprechen Sie?

Hougaard: Ich möchte etwas ausweichend antworten. Ich glaube nicht, dass es da größere Geheimnisse gibt, aber es gibt Kleinigkeiten, die sich sehr positiv auf das Konto auswirken können. Ich verrate jedoch kein Geheimnis, wenn ich sage, dass der DAX-Future seine größte Neigung zu einem Trendwechsel in der Zeit zwischen 12 Uhr/> 30 und 12 Uhr/> 50 hat. Im Wesentlichen kommt es dabei nach einer Eröffnung mit Aufwärtslücke zu einer Fortsetzung in den genannten Zeitbereich hinein.

Von dort aus gibt es zwei Szenarien mit einigen Variationen:

Einen Ausbruch nach oben oder nach unten, meist aus einer engen Range. Das macht das Traden leichter, wenn man den Ausbruch

handelt. Die Alternative ist ein Abwärts-Break und eine scharfe Erholung. Hier spielt das Volumen eine ausschlaggebende Rolle.

An Abwärtstagen gelten die umgekehrten Szenarien.

FRAGE : Wie lange dauern Ihre typischen Trades?

Hougaard: Meine Trades dauern von Sekunden bis zu Jahren. Ich gebe Ihnen ein Beispiel: meine Anlage in JJB dauert jetzt ein halbes Jahr und ebenso Vodafone. Ich sehe trotz der Gewinne keinen Grund

auszusteigen.

Das entgegengesetzte Extrem ist der Handel von Volumen-Spikes in Futures-Märkten. Ich arbeite seit einiger Zeit an einer Strategie, bei der es um die Kontraktzahl im Eurex-Futures-Markt geht, um ganz kurzfristige Gewinne mitzunehmen. Das Chance/Risiko-Verhältnis ist schlecht, nahe eins zu eins, aber ich liege 90 Prozent der Zeit richtig. Volumen ist ein wundervolles Werkzeug und ich glaube, wenn ich mich auf einen Indikator beschränken müsste, würde ich das Volumen nehmen.

FRAGE : Wie muss man sich das vorstellen? Gibt es Tage, an denen Sie nur daytraden und daraus ergeben sich die langfristigen Anlagen? Oder scannen Sie die Märkte speziell für die langfristigen Muster?

Hougaard: Ich befasse mich sehr viel mit Aktien und suche nach Mustern, die meine Einstiegskriterien erfüllen. Mit der Anlage in Aktien auf drei bis sechs Monate Sicht verdiene ich tatsächlich meist mehr Geld, aber darauf achte ich nicht so sehr, sondern bewege meine Stopps nach Bedarf. Es ist mir egal, woher das Geld kommt, Daytrading, Swingtrading oder Anlage, solange mein Kapital für mich arbeitet. Meist trade ich jeden Tag, aber das ist keine Regel. Wenn ich mich nicht danach fühle oder keine Gelegenheit sehe, lasse ich es sein.

Die Matrix-Methode, die ich verwende, ist im Wesentlichen ein

Timing-System, das auf dem Delta-Phänomen aufbaut. Es gibt mir an, wann der Markt sich in den sehr kleinen und größeren Zeitrahmen drehen wird.

Ich benutze diese Kenntnis, um in Positionen nahe der kritischen Umkehrpunkte hineinzugleiten. Im Augenblick bewegen wir uns auf eine signifikante Umkehr zu, und während wir uns unterhalten bin ich dabei, den Markt aktiv zu shorten. Eine größere Umkehr zu timen, kann verzwickt sein, und ich befasse mich intensiv mit Money-Management, um mich keinem zu großen Risiko auszusetzen. Häufig liegen meine Stopps dann etwas enger als bei anderen, aber so ist es mir lieber.

FRAGE : Sind Sie ein systematischer Trader?

Hougaard: Beim Daytraden ist es schwer, völlig systematisch vorzugehen. Meine Anlagen folgen strikten Parametern, aber wenn ich mich einem Hoch oder Tief unter Verwendung einer Timing-Methode

nähere, will ich versuchen, zum bestmöglichen Kurs einzusteigen und nicht nur den Kauf- oder Verkaufsknopf zu drücken.

FRAGE : Wann kommt Ermessen ins Spiel?

Hougaard: Ermessen und Disziplin gehen nicht immer Hand in Hand. Wie Sie inzwischen vielleicht bemerkt haben, glaube ich, dass der Markt bestimmte zyklische Charakteristiken aufweist, und achte beim Traden auf diese Zyklizität sowohl bei Intraday-Setups wie bei Swingtrading-Setups.

FRAGE : Mischen Sie Zeitrahmen?

Hougaard: Selbstverständlich.

FRAGE : Arbeiten Sie mehr mit Indikatoren oder mit Chart-Mustern?

Hougaard: Ich hasse Indikatoren. Ich glaube, dass es zwei Arten Technischer Analyse gibt: reagierende und antizipatorische. Ich verwende beide, ziehe beim Traden aber letztere vor, während ich beim Anlegen reagiere. Die folgenden Beispiele meiner Trades sollen den

Unterschied aufzeigen:

Als ich die Vorhersage eines Hochs am 17. November 2006/> für die US-Märkte veröffentlichte, war das eindeutig antizipatorisch. Es war eine Ansage unter Verwendung der Matrix-Methode. Ich ging zum Schluss jenes Tages short. Es wurde ein guter Trade, aber ich verdiente nicht so viel damit, weil ich eine signifikante Bewegung erwartet hatte.

Ich veranstalte regelmäßig Seminare und zeige den Teilnehmern meine Timing-Technik. Viele lehnen sie als unbedeutend ab. Innerlich lache ich dann, weil ich weiß, wie wirkungsvoll die Technik ist, und wie viel Geld sie mir schon gebracht hat. Sie traf das Sekundärhoch 2001 auf den Tag genau, das Tief nach dem 11. September, den Tag des Bärenmarkttiefs und auch das Hoch im Februar 2004. Sie traf sogar den Tag des Bombenanschlags in London, ein schauriger Blick auf die Zyklizität der Dinge.

Meine Methode sagte nichts von einem terroristischen Anschlag, aber es zeigte eine Umkehr an. Bei den meisten der obigen Daten war ich bereit, und wichtig zu bedenken ist, dass niemand von Gegenpositionen sprach, weder im Fernsehen noch in den gedruckten Medien, aber der Markt drehte. Ich glaube inzwischen fest an die zyklische Natur der Märkte. Anders ist es, wenn ich in Aktien investiere. Ich warte ab, bis der Markt bestimmte Kriterien erfüllt, was bedeutet, dass ich nie am Tiefpunkt einsteige. Beides hat seine Schwächen, aber wiederum, es gibt kein perfektes System oder perfektes Muster. Das war schwer für mich zu akzeptieren, fällt mir mit der Zeit aber leichter. Es gibt den Heiligen Gral, aber niemand wird ihn je finden.

FRAGE : Also gibt es selbst für Sie eine Art Heiligen Gral und Sie müssen lernen, mit ihm umzugehen?

Hougaard: In der Market Matrix habe ich eine erstaunliche Methode gefunden, aber es geht nicht um eine Frage, deren Antwort man in

einem Buch nachschlagen kann. Man sollte verschiedene Regeln verstanden haben, was mir nichts ausmacht. Letztlich ist es ein Leitfaden, ein guter Leitfaden, der beste den ich bisher kenne, aber es bleibt ein Leitfaden. Ich habe auch Geometrie bei Larry Pesavento, Steve Rifkin und besonders bei Bryce Gilmore studiert. Diese Männer beherrschen ihre Materie, und man kann gut mit ihnen arbeiten. Letzten Endes läuft es darauf hinaus, was man seinen Geist lehrt zu sehen. Das ist wahrscheinlich keine Frage der Intelligenz sondern der Beharrlichkeit.

FRAGE : Erzählen Sie uns noch etwas über die Matrix-Methode? Worum handelt es sich? Wer hat sie entwickelt? Wo kann man sie finden?

Hougaard: Die Matrix-Methode ist eine Erfindung von Steve Copan. Ich lernte Steve auf einem Seminar kennen, das er abhielt, um den Teilnehmern die Benutzung der Matrix beizubringen. Damals hatte sie einen etwas anderen Namen. Wir wurden dann Freunde. Steve ist der beste Trader, den ich je getroffen habe, und es waren durchaus einige. Er übertrifft alle Erfolgsgeschichten, die ich kenne. Er vervielfacht sein Konto jedes Jahr und das schon seit vier Jahren. Er kann sehr ärgerlich werden, weil er zu denjenigen gehört, die etwas einmal erklären und erwarten, dass man es sofort verstanden hat. Die Market Matrix ist seine Version des Delta Phänomens, der Idee eines weiteren Genies, Jim Sloman. Steve Copan hat Delta zerlegt, wieder zusammen gesetzt und eine Trading-Methode mit der nie dagewesenen Fähigkeit formuliert, eine Marktumkehr vorherzusagen. Es gehört noch mehr dazu, wie Sie auf seiner Website unter www.matrixnewsletter.com nachlesen können.

FRAGE : Spielt das Volumen bei Ihrer Herangehensweise an das Trading eine Rolle?

Hougaard: Absolut – insbesondere auf Intraday-Basis. Ich habe Monate meiner Freizeit mit dem Studium des Volumens verbracht. Es ist wirklich erstaunlich, wie vorhersagestark das Volumen ist. Vielleicht erinnern Sie sich an den alten Aktienmeister Joe Granville. Er war ein großer Anhänger des Volumens und zwar so weit, dass er einmal die Hosen auf dem Podium herabließ, um etwas zu illustrieren. Noch heute gibt es den Ausdruck Granville-Reversal für eine Marktumkehr.

FRAGE : Bitte erzählen Sie uns noch etwas über die Verwendung des Volumens.

Hougaard: Das würde ich gerne tun, aber an dem Ansatz ist nicht viel dran. Ich habe lediglich Volumenmuster bei einigen der weltweit prominentesten Futures-Kontrakte, dem FTSE, DAX und SP500, in Kategorien eingeteilt. Ich will Ihnen eine Vorstellung geben, wonach ich suche. Nehmen wir an, der DAX handelt auf einem fünf-Minuten-Chart ständig höher und Sie sehen intraday ein Volumen-Spike nach einer Serie höherer Hochs und höherer Tiefs und das Volumen ist mindestens 1,5 mal höher als beim vorigen Balken, dann entsteht fast immer einen Balken lang oder zwei ein Gegentrend. Man wird vielleicht nicht viele Punkte gewinnen, aber das Ergebnis ist solide. Ein anderes Beispiel, das ich zum Traden nutze, sind Climax-Volumen-Spikes. Das sind meine Favoriten, weil sie fast nie versagen.

Das Problem ist, dass wenn sie versagen, man nicht viel Zeit zum Reagieren hat und man schnell einen ernsten Drawdown hinnehmen muss.

FRAGE : Wie testen Sie Ihre Trading-Ideen?

Hougaard: Dabei habe ich Hilfe. Es ist gut, wenn man einem Computer-Experten sagen kann, was man möchte, und dann wird das bestens erledigt.

FRAGE : Sehen Sie sich noch nach neuen Setups um?

Hougaard: Immer. Ich stelle immer Fragen: WENN der Dow das tut, was ist in der Vergangenheit passiert. Wenn der DAX spät am Tag mit Volumen über seine Eröffnung zurück bricht, was ist in der Vergangenheit passiert … solche Art Fragen…

FRAGE : Mit wie vielen verschiedenen Setups arbeiten Sie bei Ihrem Trading?

Hougaard: Das kann ich Ihnen nicht sagen. Ich behandle alle Märkte unterschiedlich. Der FTSE 100 zum Beispiel ist viel schwieriger zu handeln als der DAX. Volumen wirkt sich beim FTSE nicht so gut aus wie zum Beispiel beim DAX. Ich glaube nicht, dass es „einen Ansatz für alles“ gibt, es sei denn für den systematischen Trader.

FRAGE : Nach welchen Regeln legen Sie denn die Positionsgrößen und Stopps fest?

Hougaard: Es macht mir nichts aus, eine Verlustposition intraday aufzustocken, aber nur einmal. Auch wenn man gern immer das Tief genau treffen würde, das geht nicht jedes Mal.

Wenn man ein Volumen-Spike sieht, weiß man, dass man fünf bis acht Punkte vom Tief entfernt ist, dann macht es mir nichts aus, die Position zu vergrößern. Ich habe einen Betrag festgelegt, den ich mit einer Position verlieren könnte. Ich benutze kein mathematisches Konzept für das Aufstocken von Positionen. Ich vergrößere meine Positionen mit der Verbesserung meines Tradens. Ich habe mit Spread Betting angefangen, wo man Positionen einnehmen kann, die zu einem passen. Dann ging ich auf Traden mit einem Kontrakt über und danach wuchs es immer weiter. Ich mache noch Spreads, weil es für mich steuerfrei ist.

FRAGE : Wann steht für Sie fest, dass Sie in einem Trade falsch liegen?

Hougaard: Wenn ich Geld verliere. Halten Sie mich gern für drollig, aber wenn Sie mit einem Timing-Ansatz arbeiten, liegen Sie normalerweise sofort richtig oder gar nicht.

FRAGE : Das heißt, Sie benutzen auch Zeitstopps?

Hougaard: Ich benutze Zeitstopps, aber nicht so, wie Sie denken.

I

m Oktober 2006 hielt ich eine Rede und kündigte im Grunde

genommen das Hoch des Marktes für einen Monat später an. Ich verwendete den Matrix-Ansatz und ging fest davon aus, dass es das Markthoch sein würde. Das genaue Datum war der 17. November. Bei einem Blick auf den Dow-Chart können Sie sehen, dass es einen Monat lang der höchste Schluss war. Abgesehen davon, dass ich für den Markt falsch lag, weil er später höher stieg, traf ich mit dem Hoch genau den Tag. An den beiden folgenden Tagen stieg der Markt zwar etwas, schloss aber nicht höher. Wenn er höher als am 17. November geschlossen hätte, wäre mein Zeitstopp ausgelöst worden.

FRAGE : Ist Money-Management ein separates Thema?

Hougaard: Nein – nicht wirklich – genauso wie Psychologie kein

getrenntes Thema ist. Ich war sehr gut beim Treffen von Hochs und Tiefs, aber mein Money-Management war schlecht. Deswegen

machte ich kein richtiges Geld, weil ich meine Verluste laufen ließ

und meine Gewinne zu früh mitnahm. Heute bin ich viel besser darin als früher, meine Gewinne laufen zu lassen, aber es war keine Veränderung von heute auf morgen. Es war eine Frage der Überprüfung, wieder und wieder. Ich glaube, darin liegt die beste Erklärung für meinen Trading-Fortschritt. Ich überprüfe alles.

FRAGE : Wieviel Ihrer Zeit verwenden Sie heute darauf, über das nachzudenken, was Sie in der Vergangenheit gemacht haben? Wie bewerten Sie Ihr Trading und welche Schlussfolgerungen versuchen Sie zu ziehen?

Hougaard: Ich sehe mir die Intraday-Preisaktivität jeden Tag nach Schluss zwei Stunden lang an. Ich versuche, Setups zu finden, die

ich verpasst habe, und ein Gefühl für die Gesamtstärke des Marktes zu bekommen. Das gibt mir auch Hinweise für die Setups von

morgen. Es kommt auch überraschend häufig vor, dass ich Positionen über Nacht halte und auf Lücken nach oben oder unten setze. Dadurch bin ich wohl etwas mehr als ein Daytrader. Es macht mir nichts aus, über Nacht zu halten, was ich aber beim FTSE 100 lieber tue als beim DAX 30.

FRAGE : Wieviel Kapital riskieren Sie pro Trade?

Hougaard: Ich riskiere oft zehn bis 15 Prozent meines Kontos bei einer Serie von aufeinaderfolgenden Trades. Im Aufstocken von Trades im Gewinn bin ich sehr aggressiv. Im Laufe der Zeit habe ich festgestellt, dass ich das richtige Geld dadurch mache, dass ich meine Positionen aufstocke. Es macht mir nichts aus, manchmal eine

Position im Verlust zu vergrößern, wenn ich fest von einer Umkehr überzeugt bin.

FRAGE : Erhöhen Sie Positionen nach einem System oder aus dem Bauch heraus? Wie ist der Modus operandi?

Hougaard: Bei einem Intraday-Chart mit vernünftiger Volatilität stellt man häufig fest, dass Retracements eine gleichmäßige Natur haben. Das gilt auch für Swing-Charts. Ich erhöhe meine Positionen, wenn ich gleich lange Retracements sehe. In der Geometrie nennt man

dieses Muster eins zu eins.

FRAGE : Wie managen Sie Ihre offenen Trades?

Hougaard: Ich beobachte sie wie ein Adler. Auf meine Investitionen sehe ich selten.

FRAGE : Welche Art Stopps und/oder Gewinnziele verwenden Sie?

Hougaard: Ich benutze Fibonacci-Ausweitungen und einfach Unterstützung und Widerstand. Ich versuche jedoch zu lernen, wo immer ich hingehe. Ich erinnere mich, dass Larry Williams auf dem Podium einmal sagte, dass er keine Ziele benutzte, weil man einfach nicht wisse, wie weit es ginge. Das deckt sich mit der Turtle Trader-Philosophie, die im Wesentlichen aussagt, dass man bereit sein muss zuzusehen, wie ein großer Teil der Gewinne verschwindet, damit man bei den wirklich großen Bewegungen dabei ist. Auch von meinem Trading basiert viel auf Zeit, was bedeutet, dass ich in einer Position bin und sie schließe, weil die Zeit wegläuft.

FRAGE : Ist die Ausführung von Trades ein subjektiver Prozess oder machen Sie das mechanisch?

Hougaard: Es ist subjektiv.

FRAGE : Wie ist das Verhältnis zwischen Ihren Gewinn- und Verlust-Trades?

Hougaard: Who cares? Es kommt darauf an, wie viel Sie verdienen, wenn Sie Gewinn machen, und wie wenig Sie verlieren, wenn Sie verlieren. Die Turtles hatten ein Gewinn/Verlustverhältnis, das von den meisten Amateuren übertroffen werden könnte, und doch wird niemand in Zweifel ziehen, dass sie zu den profitabelsten Tradern aller Zeiten gehören.

FRAGE : Was empfinden Sie am Traden als besonders frustrierend?

Hougaard: Gar nichts. Es ist ein fantastischer Weg, Geld für ein gutes Leben zu verdienen und dabei mit den verschiedenartigsten Bedingungen und endlosen Gelegenheiten konfrontiert zu sein – auch wenn es ein gerüttelt Maß an Hindernissen gibt, wie Mark Douglas es ausdrückt.

FRAGE : Wann wurden Sie sich darüber klar, dass Traden für Sie nicht nur ein Versuch in den Märkten, sondern eine Vollzeitkarriere sein würde?

Hougaard: Als ich am Anfang einmal das Gehalt von vier Monaten in einem Trade verlor, kam ich zu der Erkenntnis, dass es nicht so leicht sein würde, wie ich gedacht hatte.

FRAGE : Wo kommt das psychologische Element ins Spiel?

Hougaard: Mein Mantra ist Distanziertheit ohne Selbstgefälligkeit. Ich fokussiere den Prozess Einführung, Durchführung und Abschluss. Geld ist das Nebenprodukt von Geduld und gutem Money Management.

FRAGE : Was, denken Sie, ist der Unterschied zwischen Ihnen und so vielen anderen Tradern, die die Trading-Arena wieder verlassen mussten?

Hougaard: Ich könnte es mir leisten, wieder neu einzusteigen (lacht laut).

Quelle: Traders-Magazin

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.