Interessenpolitik mit Aktienindizes

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Streit über die Vor- und Nachteile vom Kurs- und Performance-Index beim DAX.

- Viele leiten aus dem Kursindex mehr Argumente für eine anhaltende Aufwärtsentwicklung des DAX ab als aus dem Performance-Index. Ich halte das nicht für gerechtfertigt.

- Am Unterschied der beiden Aktienindizes zeigt sich die steigende Bedeutung der Dividenden.

Am Aktienmarkt ist ein beinahe ideologischer Streit ausgebrochen. Soll man bei der Beurteilung der Kursentwicklung der deutschen Aktien eher auf den Performance-Index des DAX schauen oder mehr auf den Kursindex? Vor nicht langer Zeit hat sich niemand für diese Frage interessiert. Sie ist, um es ehrlich zu sagen, aus meiner Sicht auch nicht wirklich wichtig. Ich bin dazu in letzter Zeit aber so oft gefragt worden, dass ich dazu doch etwas schreiben möchte.

Der Unterschied zwischen den beiden Indizes: Der Kursindex bildet allein die Kursentwicklung an den Aktienmärkten ab. Der Performance-Index berücksichtigt darüber hinaus auch die Dividenden. Er unterstellt, dass die Aktionäre die Dividenden sofort wieder in Aktien anlegen. Das bedeutet: Bei jeder Dividendenzahlung geht der Kursindex zurück (die Dividende wird vom Kurs abgezogen). Der Performance-Index bleibt hingegen gleich.

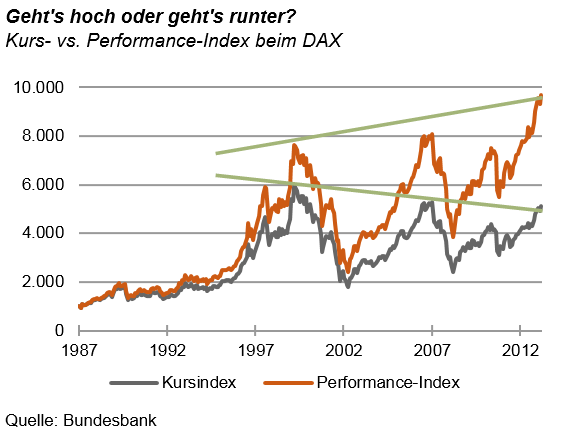

Es ist klar, dass der Performance-Index wesentlich dynamischer steigt als der Kursindex (siehe Grafik). Seit der Einführung der beiden Indizes im Jahre 1987 erhöhte er sich mit einer Jahresrate von 9 % verglichen mit nur 6,5 % beim Kursindex. Der Performance-Index liegt derzeit um 90 % über dem entsprechenden Kursindex.

Woher kommt der plötzliche Streit? Der Performance-Index liegt inzwischen weit über den bisherigen Höchstständen in den Jahren 2000 und 2007. Das signalisiert eine Überbewertung und wird von vielen als Indiz dafür genommen, dass die Kurse zu hoch sind und sie demnächst wieder fallen werden.

Der Kursindex liegt dagegen deutlich unter den bisherigen Höchstständen. Sowohl im Jahr 2007 als auch 2000 waren die Kurse höher. Daraus schließen die Vertreter des Kursindex, dass die Aktienkursentwicklung noch viel Luft nach oben hat und noch lange nicht mit einer Umkehr der Entwicklung zu rechnen ist. Hinter der Fassade der unterschiedlichen Indizes steht tatsächlich also das Interesse, den Index zu nehmen, der der eigenen Einschätzung der weiteren Kursbewegung am besten entspricht.

Wer hat dabei recht? In beiden Fällen geht es um technische Marktanalysen. Sie unterstellen, dass die Kursentwicklung der Vergangenheit Hinweise auf das gibt, was sich in Zukunft an den Märkten tut. Ob diese Annahme gerechtfertigt ist, darüber kann man streiten. In jedem Fall gilt es jedoch nur für die Entwicklung des Index, der von den Marktteilnehmer auch tatsächlich bei ihrer Entscheidung beachtet wird. Derzeit habe ich den Eindruck, dass die Mehrheit der Händler auf den Performance-Index schaut. Dann sollte man den auch der technischen Analyse zugrundelegen. Wenn sich das ändern sollte und mehr Marktteilnehmer auf den Kursindex schauen würden, muss man natürlich umdenken.

Es geht hier also nicht darum, dass der eine Index besser und richtiger ist als der andere. Es geht bei der technischen Analyse allein darum, auf welchen Index die Mehrheit der Akteure schaut und an welchem sie sich orientiert.

Unabhängig davon haben beide Indizes Vor- und Nachteile, je nachdem für welchen Zweck man sie nutzt. Aus der Sicht des Aktionärs ist der Performance-Index der bessere. Er zeigt, in welchem Maße der Anleger von der Entwicklung der Aktien profitiert. Im vorigen Jahr beispielsweise ist der Performance-Index um 25 % gestiegen. So viel hat der Anleger insgesamt verdient. Dabei kamen 4 % aus der Dividende und 21 % aus der Entwicklung der Kurse. Seit Einführung der beiden Indizes hat sich die Bedeutung der Dividendenzahlungen deutlich verändert. In den 90er Jahren ist sie tendenziell gesunken. In den letzten zehn Jahren ist sie gestiegen.

Für internationale Vergleiche ist es wichtig, jeweils vergleichbare Indizes zu nehmen. Die Mehrzahl der internationalen Aktienindizes sind Kursindizes. Insofern sollte man dann auch für Deutschland den Kursindex nehmen. In der Vergangenheit wurde häufig gesagt, deutsche Aktien hätten sich besser entwickelt als amerikanische. Das gilt meist aber nur, wenn man für Deutschland den Performance-Index nimmt und für Amerika den Kursindex. Das ist methodisch aber nicht korrekt.

Wenn man die Entwicklung der Aktien mit der der Renten vergleichen will, sollte man in jedem Fall den Performance-Index zugrundelegen. Denn bei Festverzinslichen stammt ein Großteil des Ertrages aus den jeweiligen Zinszahlungen. Der Kursindex hat sich daher bei Renten wesentlich schlechter entwickelt als der Performance-Index.

Für den Anleger

Lassen Sie sich nicht auf eine Diskussion ein, dass der Kursindex beim DAX besser ist als der Performance-Index. Das ist nicht richtig. In Wahrheit geht es den Vertretern des Kursindex nur darum zu beweisen, dass es am Markt noch Chancen gibt und dass das Ende der Fahnenstange noch nicht erreicht ist. Um diese Frage wirklich zu beurteilen, sollte man sich nicht auf Tricksereien mit den Indizes einlassen. Viel wichtiger sind dafür die fundamentalen Gesichtspunkte. Hier fällt vor allem ins Gewicht, dass sich das Wachstum und damit die Gewinne der Wirtschaft in diesem und voraussichtlich auch im nächsten Jahr beschleunigen. Ich rechne damit, dass sich das positiv auf die Aktienkurse auswirken wird. Freilich ist zu bedenken, dass die negativen Einflüsse von der Rückführung der Liquidität und möglicherweise höheren Zinsen, vielleicht auch der politischen Entwicklung, den Kursanstieg dämpfen werden.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2014

"Für internationale Vergleiche ist es wichtig, jeweils vergleichbare Indizes zu nehmen. Die Mehrzahl der internationalen Aktienindizes sind Kursindizes. Insofern sollte man dann auch für Deutschland den Kursindex nehmen. In der Vergangenheit wurde häufig gesagt, deutsche Aktien hätten sich besser entwickelt als amerikanische. Das gilt meist aber nur, wenn man für Deutschland den Performance-Index nimmt und für Amerika den Kursindex. Das ist methodisch aber nicht korrekt."

Wirklich korrekt wird das ganze aber doch nur bei Einbeziehung der Währungsunterschiede. Da dürften dann deutsche Aktien wiederum besser gewesen sein (Euroaufwertung).