Inflation oder das Ende der Geldflut (QE): Was belastet die Kurse stärker?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger waren in diesem Jahr bisher resistent. Alle Probleme wurden souverän ignoriert. Die zunehmende Volatilität der letzten Tage zeigt jedoch, dass die Nervosität steigt. Dabei sind die zwei großen Themenblöcke Inflation und ein schnelleres Ende von QE nicht voneinander zu trennen. Im Gegenteil sogar, sie hängen eng zusammen. Die US-Notenbank will QE (Quantitative Easing) gerade wegen der hohen Inflation schneller beenden. Von wieder steigenden Infektionszahlen und negativen Auswirkungen auf die Wirtschaft scheint sie sich von diesem Plan nicht abbringen zu lassen. Das zeigt wie groß inzwischen die Sorge in Bezug auf Inflation ist. Anleger ignorierten höhere Inflation bisher. Das war bis zu einem gewissen Grad sogar vernünftig. Ist der Inflationsanstieg nur von kurzer Dauer, sind die negativen Folgen begrenzt. Nun geht selbst die Notenbank nicht mehr davon aus, dass Inflation nur vorübergehend ist. Spätestens jetzt sollten Anleger aufwachen und die Lage neu bewerten...

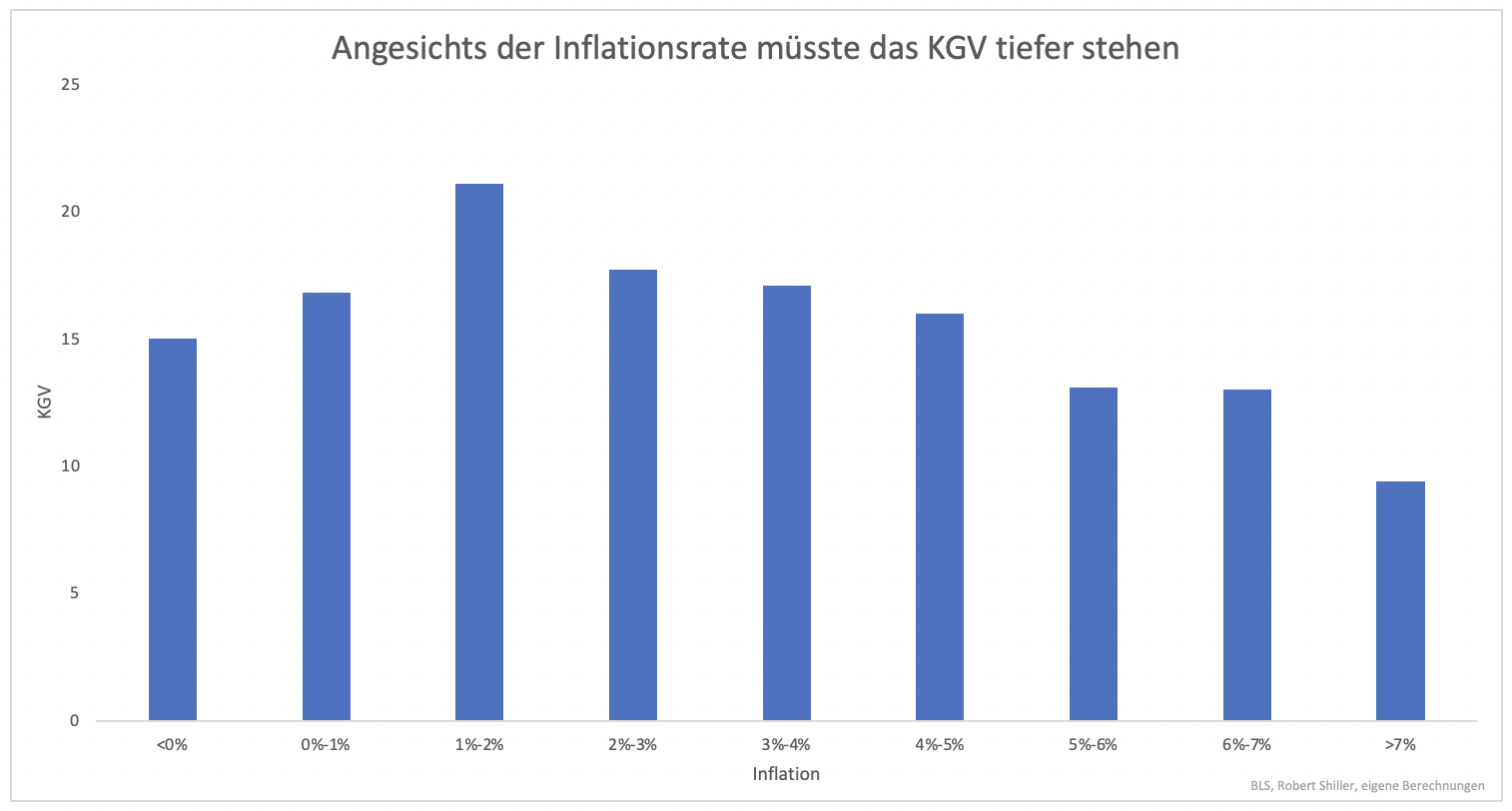

Diese Neubewertung kann schmerzhaft werden. Vor allem der US-Aktienmarkt ist historisch hoch bewertet. Bewertung und Inflation spielen zusammen. Eine Inflationsrate von 1 % bis 2 % ist für Aktien ideal. Das KGV ist in einem solchen Umfeld am höchsten (Grafik 1). Bei einer Inflationsrate von mehr als 6 % (aktuell liegt sie bei 6,2 %), war in der Vergangenheit ein KGV von 13 zu beobachten.

Theoretisch müssten sich die Kurse halbieren, um dieses KGV zu erreichen. Die Inflationsrate wird jedoch nicht lange bei 6 % liegen. Sie mag höher sein als in den vergangenen 10 Jahren, aber nicht bei 6 % liegen. Vielmehr ist ein Wert in der Bandbreite von 3-4 % denkbar. Der Korrekturbedarf ist auch hier groß und liegt bei 35 %.

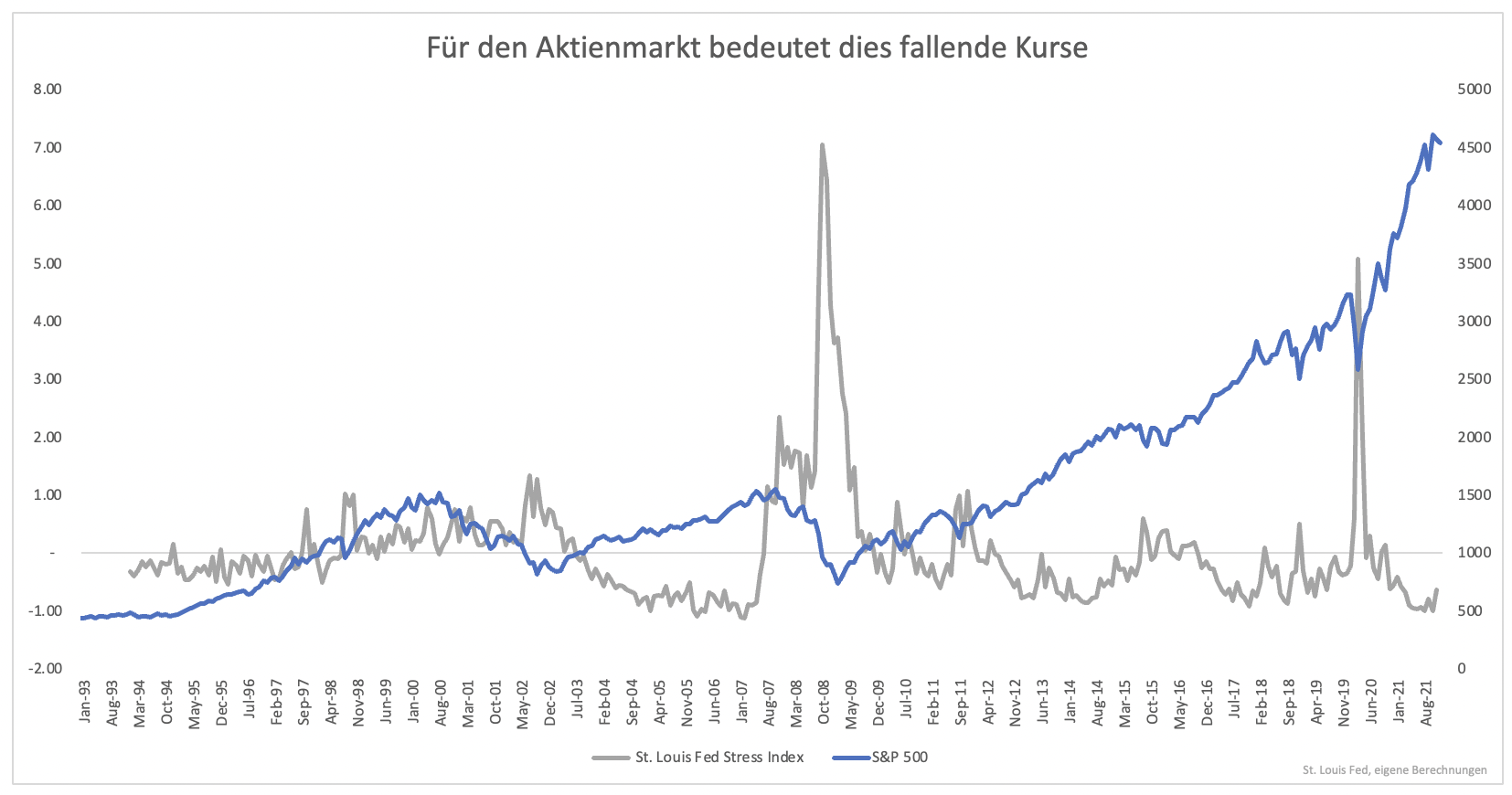

Zu allem Überfluss wird die Geldpolitik nun gestrafft. Ein Ende der Wertpapierkäufe und Zinsanhebungen im kommenden Jahr entziehen dem Markt Liquidität. Je straffer die Geldpolitik ist, desto eher kommt es zu Stress im Finanzsystem. Es wundert daher nicht, dass die Bewertung des Marktes fällt, wenn erhöhter Stress im Finanzsystem zu messen ist (Grafik 2).

Den Kursen tut Stress nicht gut (Grafik 3). Der in 2022 zu erwartende Liquiditätsentzug spricht für einen Korrekturbedarf von 20 %. Erhöhte Inflation ist eine größere Gefahr für den Markt. Ob Anleger jedoch entsprechend reagieren, bleibt abzuwarten. Die Luft wird jedoch dünner und wer erwartet, dass der Aktienmarkt für immer und ewig so hoch bewertet bleibt, wird böse überrascht werden.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Hallo Herr Schmale,

die erste Graphik ist interessant und hat mich überrascht. Aber handelt es sich hier nicht eher um eine Scheinkorrelation, aus der man den Einfluss der Inflationsrate auf eine zinsbezogene Kennzahl, vielleicht die Zinssteigerungserwartungen, herausrechnen müsste?

Mit bestem Dank und freundlichem Gruß

Roland Kill