Inflation: Diesmal ist es anders

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In den USA hat die Notenbank endlich eingestanden, dass die Inflationsrate doch ungewöhnlich hoch ist und sich die Lage auch nicht sofort wieder normalisieren wird. Damit gibt sie zu, dass die ursprüngliche Einschätzung eines zeitlich sehr begrenzten Phänomens falsch war. Dennoch bleibt sie dabei: Die hohe Inflation ist kein Problem. Sie betrachtet diese immer noch als vorübergehend. Umgangssprachlich käme wohl niemand auf die Idee, einen Zustand, der mehrere Jahre anhält, als vorübergehend zu bezeichnen. Die Notenbank tut dies. Sie hat kurzerhand den Begriff vorübergehend neu definiert. Alles, was nicht permanent ist, gilt als vorübergehend. Die US-Notenbank vollzieht damit einen semantischen Wunderakt. Es ändert jedoch nichts an den Fakten.

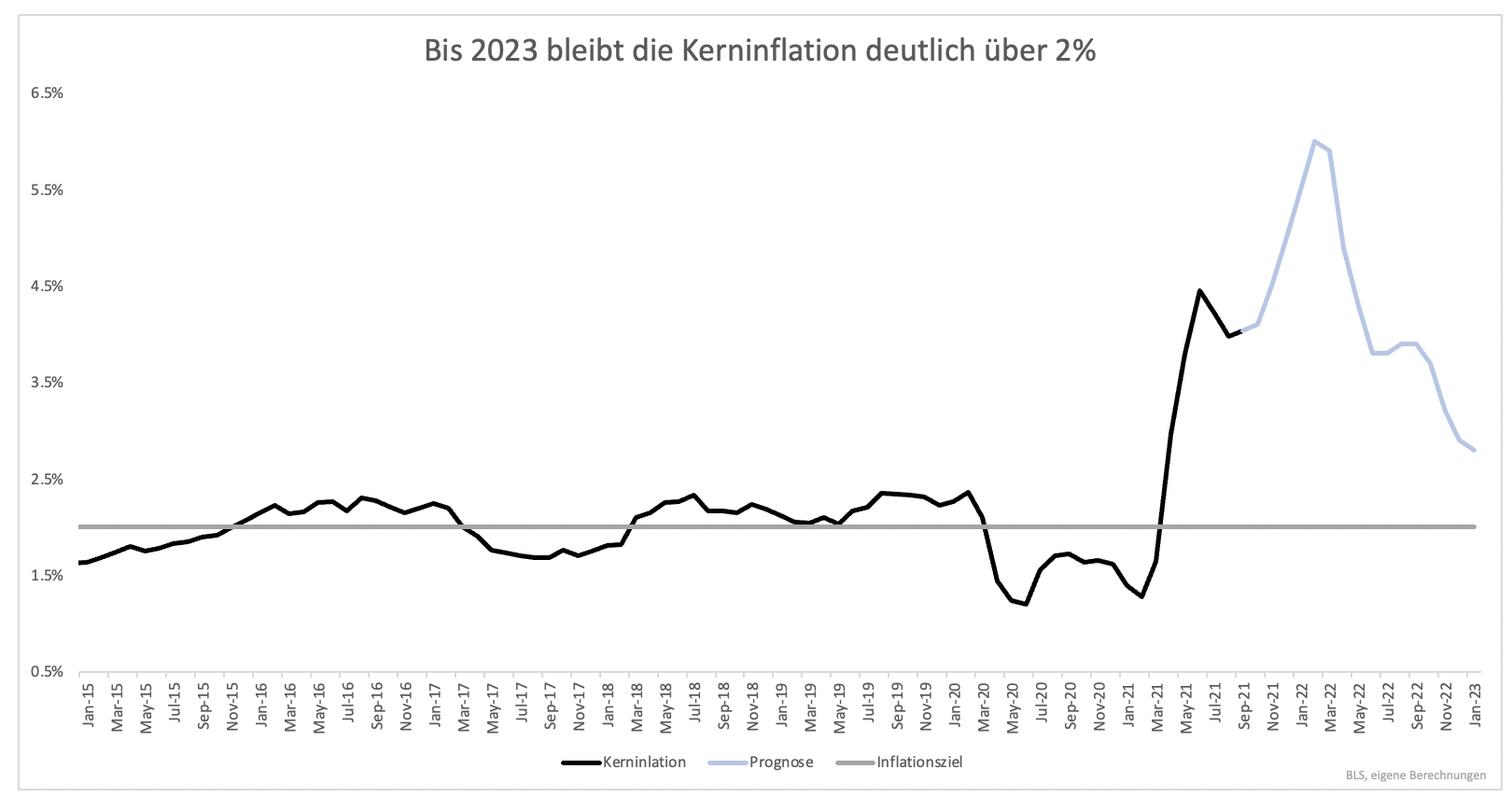

Es ist sehr unwahrscheinlich, dass die Kerninflation in den USA vor 2023 wieder 2 % erreicht. Aktuell liegt der Wert bei mehr als 4 % und dürfte sogar in den kommenden Monaten knapp 6 % erreichen. Danach geht es zwar bergab, doch der Wert bleibt über 2 % (Grafik 1).

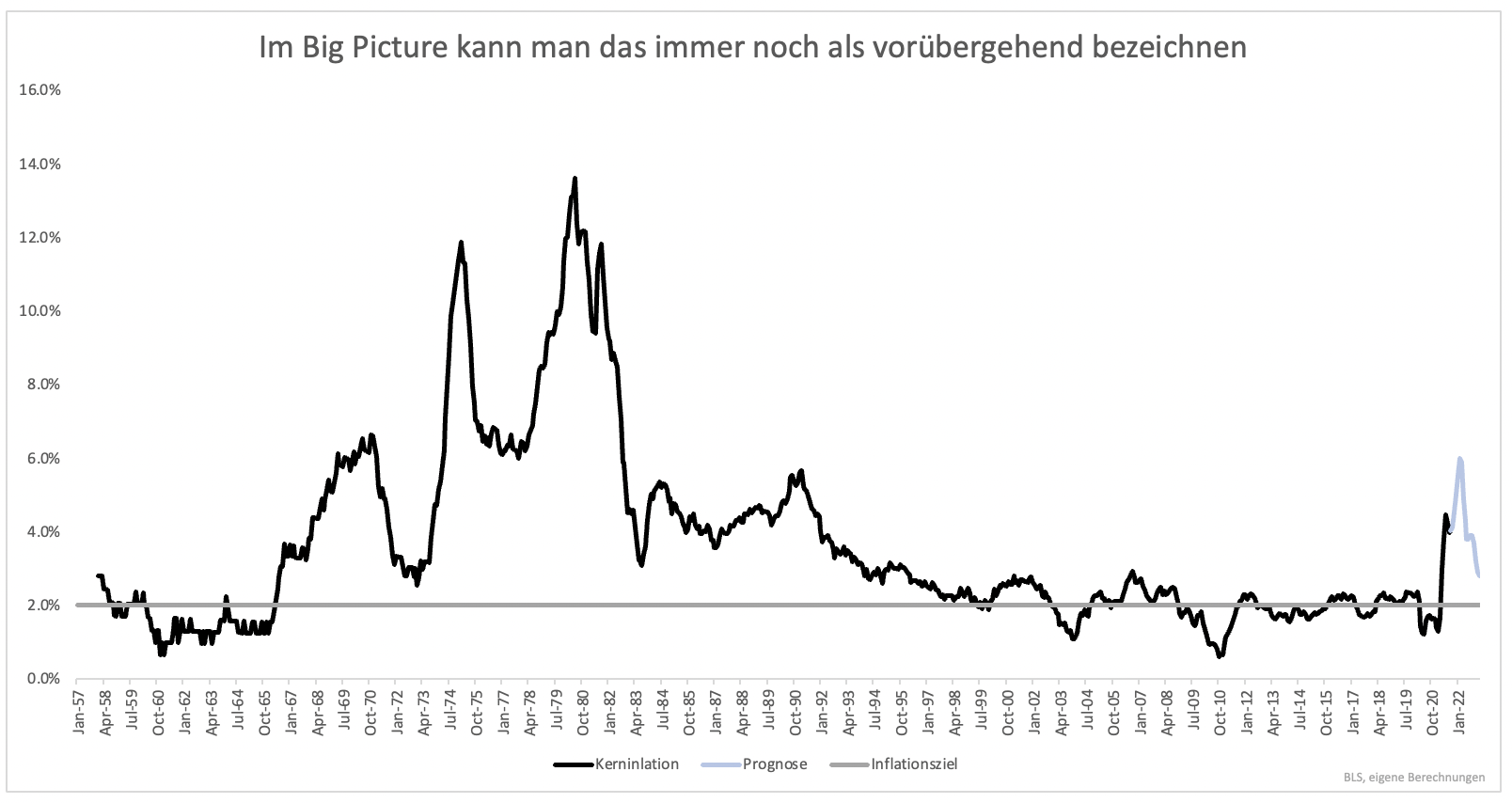

Ob 2 % im Jahr 2023 wieder erreicht werden, hängt von vielen Faktoren ab. Dazu später mehr. Zunächst aber muss man der Notenbank zugestehen, dass der Inflationsanstieg im Big Picture tatsächlich nicht besorgniserregend aussieht und sogar als zeitlich begrenzt betrachtet werden kann (Grafik 2).

Vieles hängt davon ab, wie lange die Kerninflation über der Marke von 2 % verharrt. Einige Faktoren sprechen dafür, dass es deutlich länger dauern wird als bisher gedacht. Kurzfristig ist ein Inflationsrückgang unwahrscheinlich, weil die Lieferketten noch lange nicht wieder einwandfrei funktionieren.

Lieferengpässe dürften nach derzeitigem Stand bis Mitte 2022 ein Thema bleiben. Diese Prognose berücksichtigt noch nicht, dass die Corona-Fallzahlen in vielen Ländern gerade wieder ansteigen. In China kommt es immer wieder zu regionalen Lockdowns und auch in Europa werden einige Länder wieder mehr Einschränkungen vornehmen.

Noch bevor die Lieferengpässe behoben sind, drohen neue Probleme in der Lieferkette. Solange die Pandemie nicht unter Kontrolle ist – und davon sind wir immer noch weit entfernt – bleibt die Situation angespannt.

Unternehmen reagieren darauf, indem sie Lieferketten nach und nach neu ausrichten. Das bedeutet jedoch nicht, dass damit die Preise sinken. Die Neuausrichtung findet statt, indem Produktion wieder ins eigene Land geholt wird. Damit können Probleme wie fehlende Schiffscontainer zwar umgangen werden, doch die Preise senkt es nicht. Das Reshoring, nachdem jahrelang Offshoring betrieben wurde, senkt die Preise nicht.

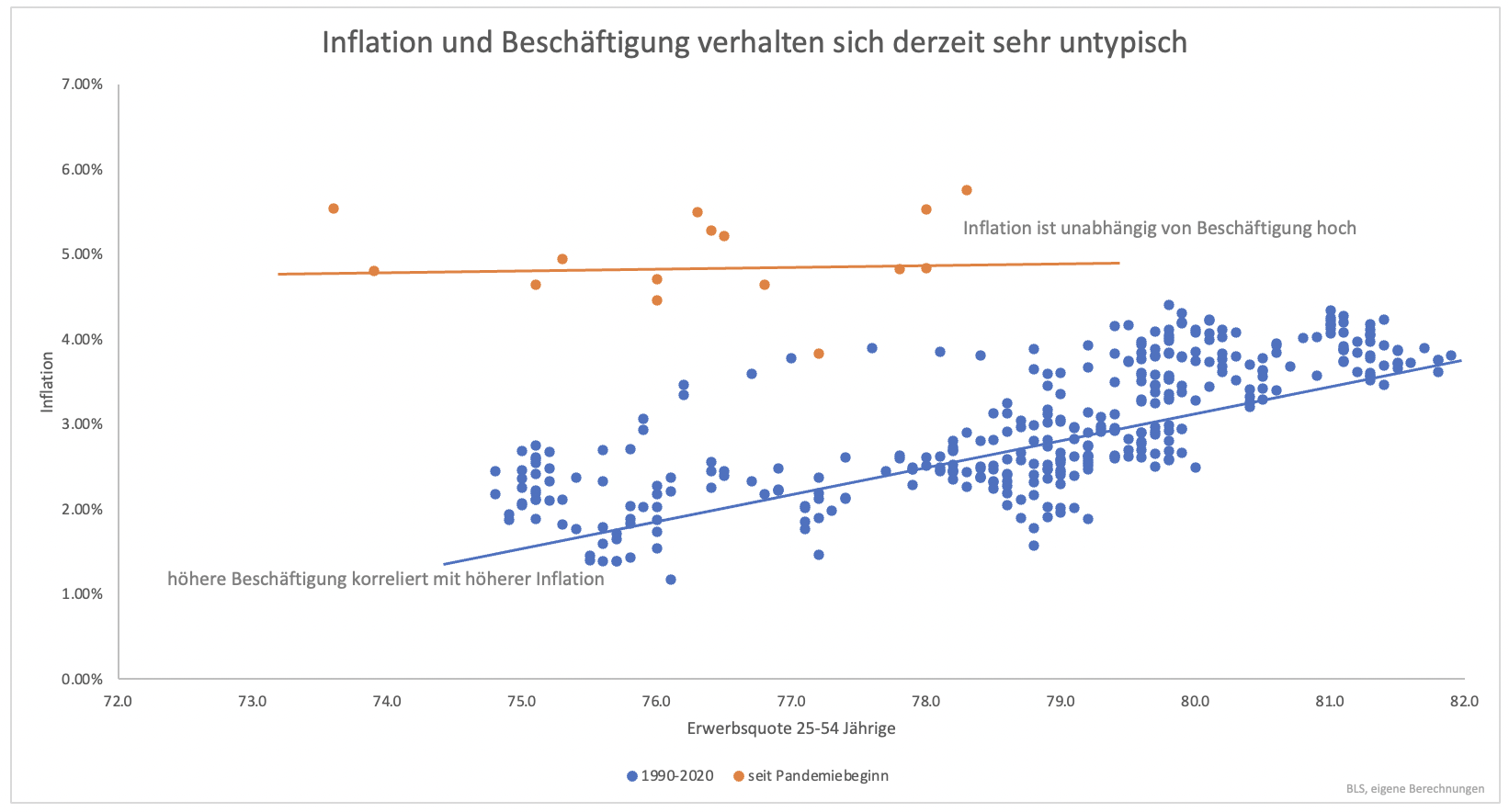

Diese zwei Faktoren (Lieferengpässe und Reshoring) sprechen für eine weiterhin hohe Inflationsrate. Ein dritter Faktor spielt eine ebenso große Rolle: Arbeitskräftemangel. Grundsätzlich gibt es einen Zusammenhang zwischen Inflation und Arbeitslosigkeit (Phillips Kurve). Je mehr Menschen beschäftigt sind, desto höher ist die Inflation (Grafik 3).

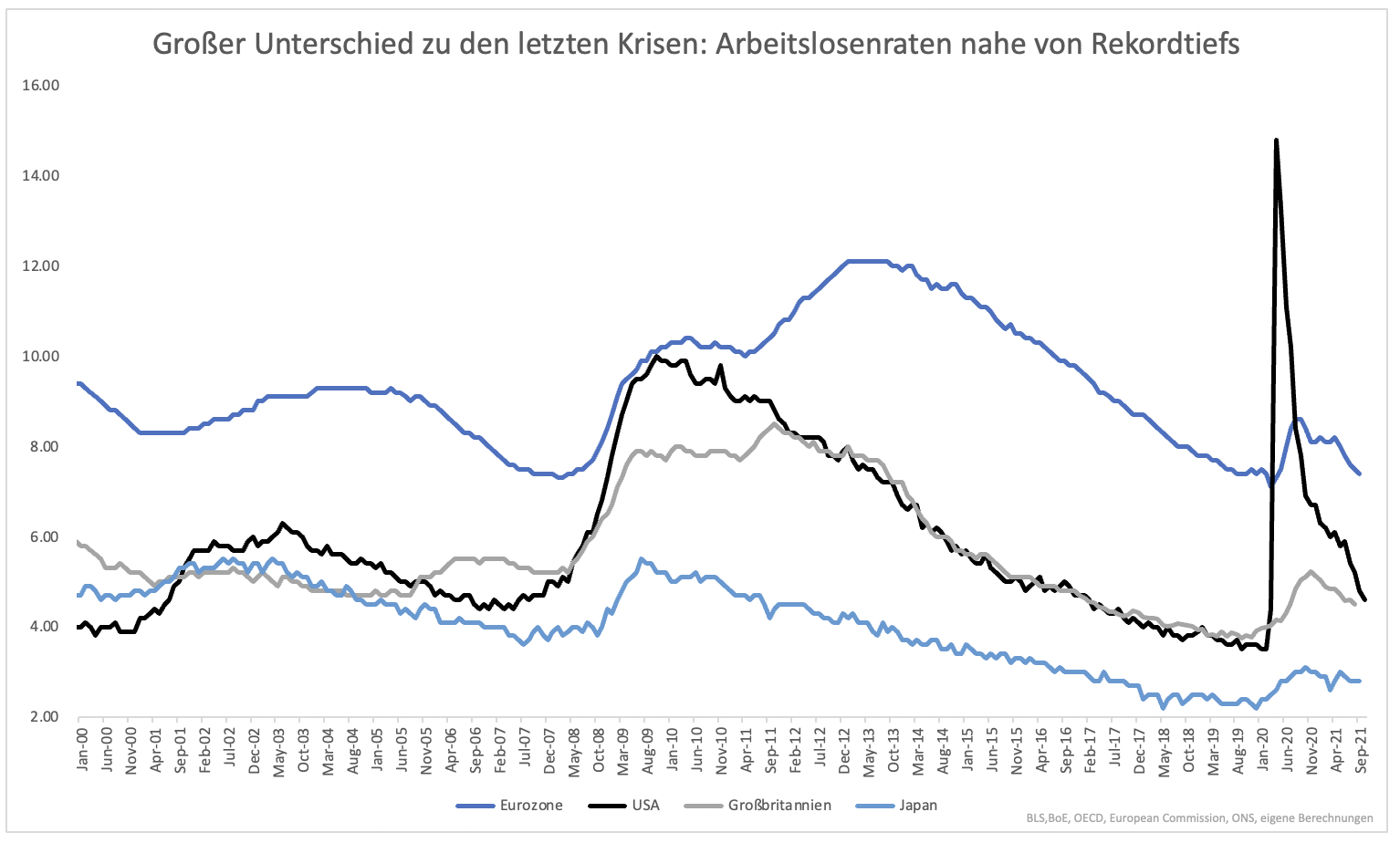

Momentan ist die Inflation unabhängig von der Beschäftigungsquote. Das bedeutet: Egal, wie viele Menschen auf den Arbeitsmarkt strömen, die Inflation bleibt hoch. Zu allem Überfluss ist die Arbeitslosigkeit bereits niedrig. Im Gegensatz zu den Jahren nach der Finanzkrise liegen die Quoten bereits wieder in der Nähe der Rekordtiefs (Grafik 4).

In den USA mag der Wert täuschen, da die Beschäftigungsquote nach wie vor niedrig ist. Das ist in Ländern der Eurozone oder Japan nicht der Fall. In Australien und Neuseeland arbeiten sogar so viele Menschen wie noch nie zuvor. Arbeitskraft ist knapp. Das wird die Inflationsrate auch mittelfristig stützen.

Der vierte Grund für mittelfristig hohe Inflation sind die Staatsausgaben. Die US-Regierung wird pro Jahr 1,5 %-2 % der Wirtschaftsleistung zusätzlich investieren bzw. an die Bevölkerung verteilen. In der EU beginnt das Next Generation Programm, welches ebenfalls fast 10 % der Wirtschaftsleistung ausmacht und über mehrere Jahre für erhöhte Nachfrage sorgt.

Im Vergleich zu früheren Krisen sind vier Faktoren ganz anders: Lieferengpässe, Reshoring, Arbeitskräftemangel und Staatsausgaben. Inflation wird entgegen der semantischen Wunderwerke der Notenbanker ein Dauerthema bleiben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Es ist sehr unwahrscheinlich, dass die Kerninflation in den USA vor 2023 wieder 2 % erreicht. Aktuell liegt der Wert bei mehr als 4 % und dürfte sogar in den kommenden Monaten knapp 6 % erreichen. Danach geht es zwar bergab, doch der Wert bleibt über 2 % (Grafik 1).

Wer sagt das es danach wieder Bergab geht Herr Schmale haben Sie eine Glaskugel ??

Warten wir ab die könnte auch noch um einiges höher steigen !!

Ein wichtiger Aspekt fehlt meiner Meinung nach noch - das Potenzial für steigende Zinsen ist aufgrund der Staatschuldenquoten äußerst beschränkt, womit kaum gegengesteuert werden kann.....