Immobilienpreise als Indikator für die kommenden Krisenherde

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

An Krisen aufgrund von Immobilienblasen hat es in den vergangenen Jahrzehnten nicht gemangelt und doch passiert immer wieder das Gleiche. Die Konsequenzen sind weitreichend. Immerhin ist das Immobilienvermögen enorm im Vergleich zu fast allen anderen Vermögenswerten. Entsprechend hoch sind auch die Kreditvolumina. Selbst wenn kleine Teile dieser Kredite nicht mehr zurückgezahlt werden können, kommt es zu Verwerfungen im Bankensektor und die Krise weitet sich rasant aus. Fast immer muss der Staat einspringen. Nicht in allen Fällen kann der Staat aber glaubwürdig als "Lender of last resort" durchgehen. In Europa haben wir erlebt, wohin das führen kann.

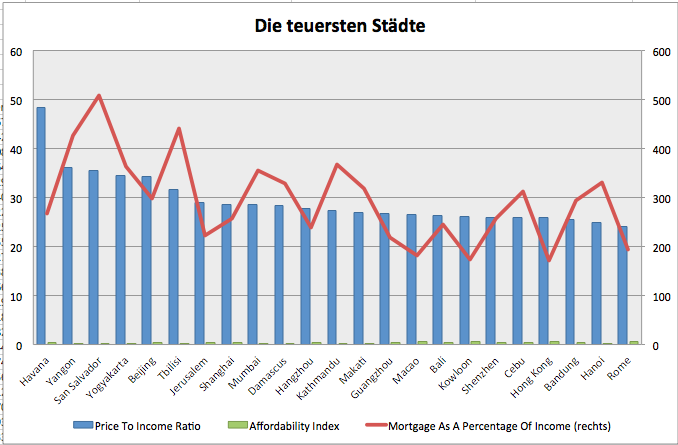

Gemessen an der Tragweite solche Krisen ist die fehlende Regulation schon bemerkenswert. Die meisten Länder und Banken scheinen nicht aus den Fehlern anderer zu lernen. Vor allem in den Schwellenländern kann sich schnell etwas zusammenbrauen. Nicht umsonst sind viele Investoren besorgt um die Märkte, wenn sie an chinesische Immobilien denken. Viele der teuersten Städte sind in China. Dabei handelt es sich nicht um einen absoluten Preis, der angibt, wie teuer eine Stadt ist, sondern um einen relativen Preis. Das macht Städte weltweit vergleichbar.

Gemessen wird der relative Preis als Preis/Einkommens-Verhältnis. Hier wird der mittlere Haus/Wohnungspreis durch das verfügbare Jahreseinkommen dividiert. Diese Kennzahl gibt an, wie viele Jahre gearbeitet werden muss, um sich ein Haus leisten zu können. In Peking muss man aktuell 35 Jahre arbeiten, um sich sein Eigenheim leisten zu können. Bedenkt man, dass viele Arbeitnehmer vielleicht 40 oder 45 Jahre arbeiten, dann ist das schon auf Kante. Die teuerste westliche Stadt ist Rom. Dort muss man 24 Jahre für sein Haus arbeiten.

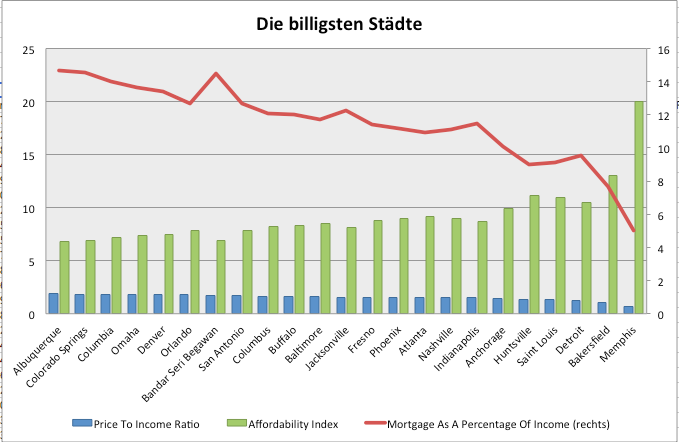

Die günstigsten Städte liegen in den USA. Dort bekommt man Immobilien vielerorts noch nachgeschmissen. Hier könnten sich viele jedes zweite oder dritte Jahr ein neues Haus kaufen.

Gerade in Schwellenländern wachsen die Einkommen noch stark. Insofern muss ein Chinese für seine Wohnung letztlich doch nicht 35 Jahre arbeiten, sondern vielleicht nur 20. Das ist allerdings noch immer ziemlich viel. Die Schuldenlast ist enorm. Sie beträgt nicht selten 300 bis 500% des Gesamtjahresbruttoeinkommens. Wenn dann die Zinsen steigen oder die Wirtschaft abkühlt, dann kommt es schnell zu massenweise Ausfällen. Die Preise der Immobilien sinken rasant. In Vietnam geschah das vor einigen Jahren. Die Preise brachen innerhalb von 2 Jahren teils um 50 bis 70% ein. Viel Sicherheit für die Kredite sind die Immobilien dann nicht mehr - ein Teufelskreis.

Die exzessive und laxe Kreditvergabe für den Erwerb von Immobilien ist ein Spiel mit dem Feuer. Eigentlich ist es nur eine Frage der Zeit, bis es schief geht. Kaum ein Schwellenland hat die Erfahrung nicht gemacht. Immerhin erholt sich der Markt meist auch wieder schneller. Für den Steuerzahler und alle, die ihre Immobilie verlieren und trotzdem noch auf hohen Schulden sitzen, ist das nur ein geringer Trost.

Aktuell sind vor allem China, Indonesien, eingeschränkt Indien, Vietnam, Singapur, Kolumbien und Venezuela gefährdet. Es wird harte Arbeit, einer Immobilienkrise zu entgehen.

Clemens Schmale

Weitereführende Informationen gibt es auf meinem Guidants-Desktop

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

ich vermute mal dass die Häuser in USA so billig sind weil sie nicht unseren Standards entsprechen. Die meisten Häuser dort sind mobile homes und nicht viel besser wie Wellblechhütten.