Höhere Renditen mit Momentum-Strategien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dr. Wilhelm Berghorn ist Gründer von Mandelbrot Quantitative Research UG sowie der Mandelbrot Asset Management GmbH. Er hat Mathematik und Informatik studiert und wurde im Jahr 1999 in der Mathematik promoviert. In seiner Diplomarbeit und in seiner Promotion beschäftigte er sich mit der Anwendung von Wavelet-Analysen.

Momentum-Serie (Teil 2)

Was macht Faktor-Investments so attraktiv? Ein wichtiger Aspekt bei diesen systematischen Investmentansätzen ist die äußerst breite Dokumentation in verschiedenen Märkten und zu unterschiedlichen Börsenphasen. Beispielsweise gibt es zum Momentum-Effekt Nachweise bis zurück in das Jahr 1801, also die Viktorianische Zeit. Insgesamt ist der Momentum-Effekt in über 40 Märkten nachgewiesen. Gleichzeitig erstreckt er sich auch noch über mehrere Asset-Klassen wie Währungen oder Anleihen. Damit fällt dieser Effekt in die Kategorie der sogenannten evidenzbasierten Systeme. Das gilt auch für andere Faktor-Ansätze, wie den Value-Ansatz oder die systematische Investitionen in schwach schwankende Aktien, also der Low-Volatility-Faktor.

Bei den Faktor-Investments darf man durchaus die Parallelen zu der Entwicklung in der Medizin seit den 1990er Jahren ziehen. Traditionelle Behandlungsmethoden, die sich auf Erfahrung stützten und oftmals auch als Kunst angesehen wurden, sind seitdem zunehmend durch die evidenzbasierte Medizin abgelöst worden. Insgesamt soll bei diesem Ansatz die Entscheidung zu medizinischen Behandlungen auf Basis empirisch nachgewiesener Wirksamkeit getroffen werden. Ein Trend, der aktuell auch in der Finanzindustrie zu beobachten ist. Steht beim diskretionären Management der Track Record im Vordergrund, sind es bei Faktor-Strategien die langen Auswertungen, also Backtests, sowie die Analyse der Grundlagen für diese systematischen Investmentansätze.

Ein weiter wichtiger Aspekt ist allerdings auch das Zusammenspiel der Investmentfaktoren. So zeigen beispielsweise Dimson, Marsh und Staunton in Ihrer Arbeit „Factor-Based Investing: The Long-Term Evidence“ für den US-Markt, dass die Faktorrenditen für verschiedene Investmentansätze durchaus Jahr für Jahr variieren. Gemeint sind hier synthetische Portfolios, die sich aus Long- und Short-Positionen zusammensetzen. Mehr noch: Wer sich auf Basis der Wertentwicklung aus dem letzten Jahr für einen Faktor im nächsten Jahr entscheidet, wird systematisch enttäuscht werden – die Diskussion, ob ein sogenanntes Faktor-Timing möglich ist, wird energisch geführt, muss jedoch als offen angesehen werden. Eine weitere Charakteristik der Faktorinvestments ist, dass diese Investmentfaktoren durchaus auch durch längere Phasen von einer unterdurchschnittlichen Wertentwicklung laufen können, was psychologisch für Anleger nicht ganz unproblematisch ist.

Faktor-Diversifikation und das Zusammenspiel von „Value“ und Momentum

Einen Ausweg aus diesem vermeintlichen Dilemma bietet die gezielte Faktor-Diversifikation, da die Faktoren untereinander teilweise nicht oder nur schwach korreliert sind. Setzt man die Faktoren Value und Momentum zusammen, gibt es je nach Literaturlage sogar eine negative Korrelation von 40 bis zu 70 Prozent. Dies eröffnet entsprechend starke Diversifikationseffekte. So zeigen Asness, Frazzini, Israel und Moskowitz in der Arbeit „Fact, Fiction and Momentum Investing“, dass selbst in dem Falle, dass Momentum keine Überrendite liefert, die Kombination mit Value-Ansätzen immer noch deutlich bessere Portfolios liefert als isolierte Value-Strategien. Anders gesagt, glättet Momentum durch die starke negative Korrelation zu Value das kombinierte Portfolio dermaßen stark, dass die risikoadjustierte Rendite eines kombinierten Portfolios selbst bei Ausfall des Faktors Momentum erhöht wird.

Negativ korreliert

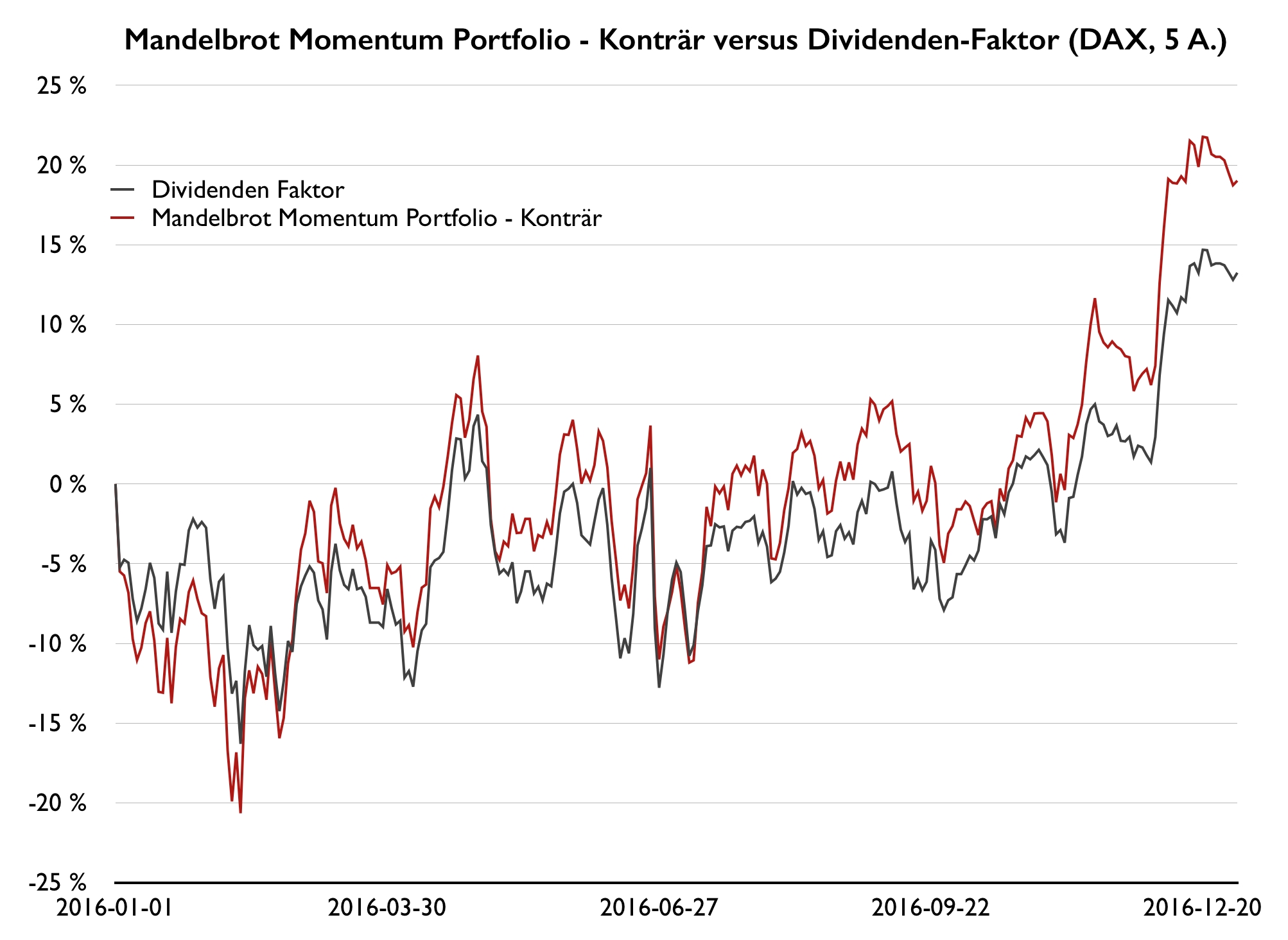

Warum aber sind die Faktoren Value und Momentum so stark negativ korreliert? Ein praktisches Beispiel aus Deutschland für das Jahr 2016 zeigen dies anschaulich. So zeigt Abbildung 1 einen konträren Momentum-Faktor mit fünf Aktien aus dem DAX. Diese Strategie investiert monatlich gleich gewichtet in die fünf Aktien mit der größten Abwärtsbewegung. Im Vergleich mit einer vereinfachten Dividendenstrategie aus ebenfalls fünf Aktien auf Basis der zuletzt gezahlten Dividende mit einem monatlichen Re-Balancing ergibt sich eine ähnliche Charakteristik.

Quelle: Mandelbrot Asset Management

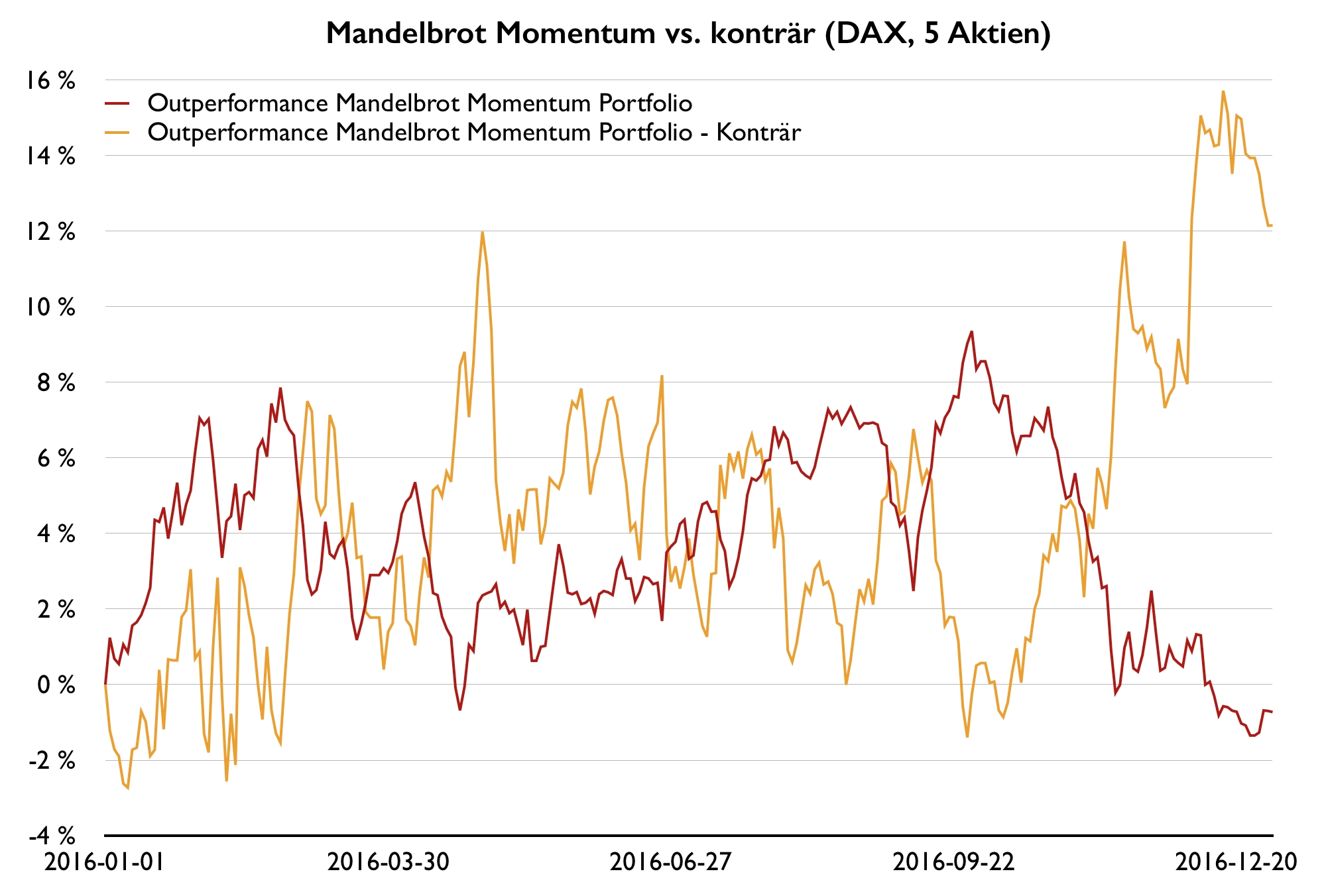

Es ist auch relativ einfach nachzuvollziehen, warum beide Strategien im Einklang laufen: Da die Dividendenzahlungen als konstant angenommen werden, ist der Preis der Aktie und damit die Dividendenrendite für das monatliche Ranking alles entscheidend. Fällt der Preis einer Aktie, steigt die Dividendenrendite und umgekehrt. Damit ergibt sich sofort, dass Aktien mit starken Kursrückgängen und einer historisch gezahlten und fest angenommen Dividende „optisch“ für das vereinfachende quantitative System billig werden. Diese Kursrückgänge sind allerdings auch als Trends zu messen und stehen daher unten auf der Momentum-Liste. Um nun den Vergleich von Momentum und Value klar zu machen, zeigt Abbildung 2 die Über- und Unterrenditen zum DAX von Momentum sowie der konträren Momentum-Strategie, als Ersatz für den Dividendenfaktor.

Quelle: Mandelbrot Asset Management

Hierbei ist klar erkennbar, dass die Rendite-Abweichungen (Über- bzw. Unterrendite) zum DAX beider Strategien mit -66 Prozent negativ korreliert sind, was der in der Literatur angegeben Charakteristik entspricht.

Natürlich kommt es auf die konkrete Ausgestaltung des Value-Faktors an und mitnichten ist die monatliche Investition in stark gefallene Titel als konträres Momentum mit Value gleichzusetzen, aber dennoch soll dieses Beispiel exemplarisch zeigen, warum Value und Momentum eine gute Kombination bilden: Momentum bevorzugt Aktien, die zuletzt Kurssteigerungen aufweisen und daher teurer wurden, während Value Aktien bevorzugt, die unter ihrem eigentlichen Wert liegen und die erst noch im Wert steigen sollen.

Teil 1 der Momentum-Serie verpasst? Hier geht es zum Artikel: Können Märkte effizient sein?

Dieser Artikel ist im Rahmen der Momentum-Serie für die Universal Investment-Gesellschaft mbH erschienen.

Auf der Website www.mandelbrot.de finden Sie viele weitere Analysen zur Kapitalmarkttheorie und dem Mandelbrot-Markt-Modell, welche Mandelbrot Asset Management auch in zwei Fonds umsetzt.

Sie sind Vermögensverwalter, Anlageberater oder institutioneller Marktteilnehmer? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.