Heute Fed-Entscheid: Jetzt Aktien kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die US-Notenbank steht vor einem Dilemma. Zum einen hatte sie angekündigt, dass sie die Zinsen im Juni und Juli um je 0,5 Prozentpunkte anheben will. Zum anderen ist der Elefant im Raum schlichtweg nicht zu übersehen (die jüngsten Inflationsdaten). Bleibt die Notenbank dabei, dass sie den Zins um 50 Basispunkte anhebt, belasten Inflationssorgen die Kurse. Hebt die Notenbank die Zinsen stärker an, sind es Rezessionsängste, die die Kurse drücken können. Einige Investmentbanken gehen davon aus, dass der Leitzins um 75 Basispunkte angehoben wird. Tatsächlich liegt die vom Markt eingepreiste Wahrscheinlichkeit dafür bei über 90 %. Ein Zinsschritt von weniger als 75 Basispunkten wäre fast eine Enttäuschung, selbst wenn die Fed ihr Versprechen von 50 Basispunkten bricht, obwohl es nur wenige Wochen alt ist. Egal, wie die Fed entscheidet, beides bringt Probleme mit sich. Sie kann sich bei zwei schlechten Alternativen nur falsch entscheiden. Nicht zuletzt deswegen hat der S&P 500 innerhalb von einer Handelswoche 10 % verloren. Vor lauter Angst wurde vorsorglich verkauft. Handeln Anleger in Erwartung eines Ereignisses, insbesondere wenn sie dies mit so großer Überzeugung wie in den letzten Handelstagen tun, stehen die Chancen für ein „Sell the rumor, buy the fact“ nicht schlecht. Nicht selten verkaufen oder kaufen Anleger in der Erwartung und machen dann das Gegenteil, wenn Fakten geschaffen werden.

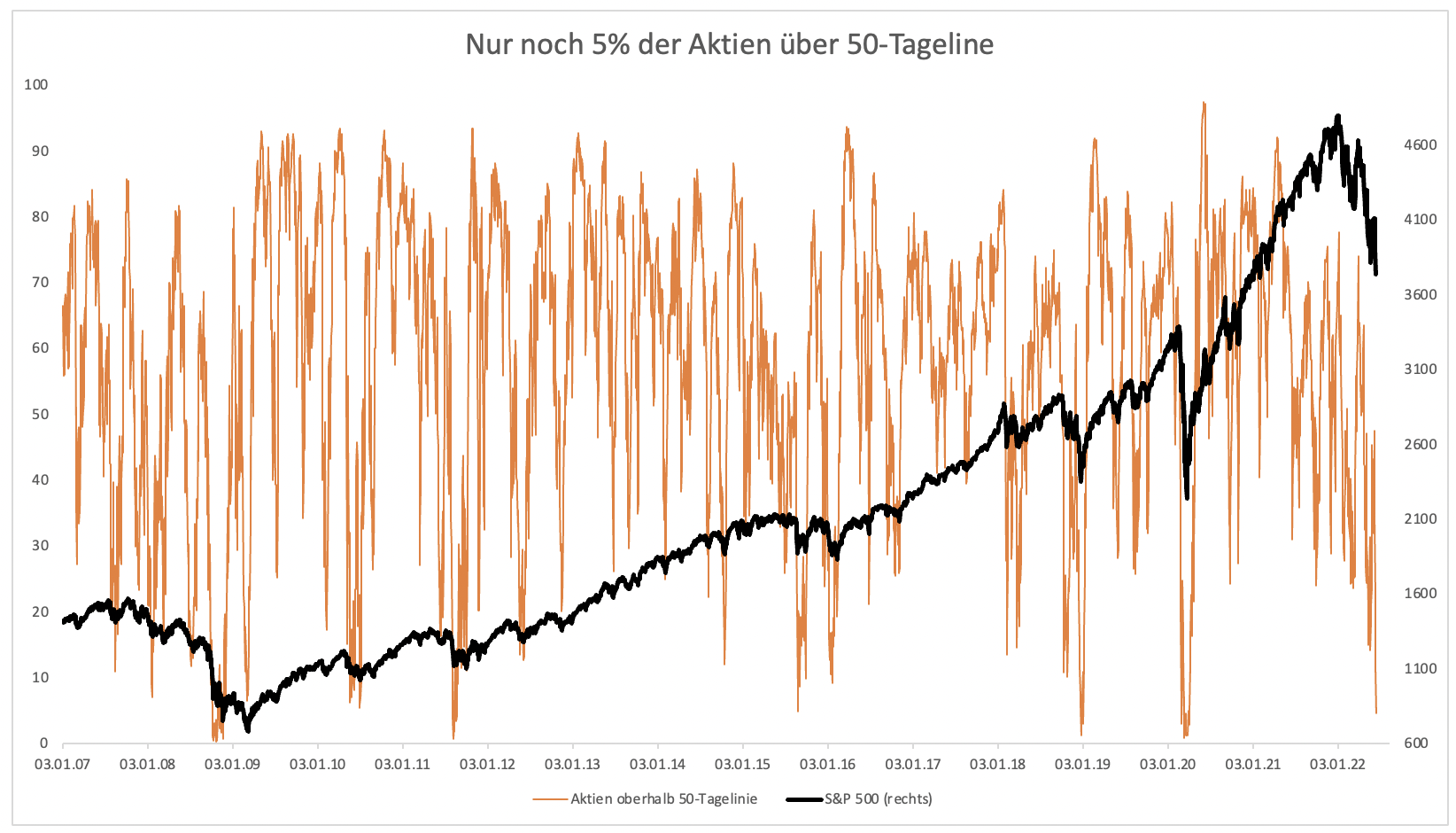

Die Fed wird heute Fakten schaffen. Diese treffen auf einen ausgezeichneten Nährboden. Dienstagabend standen weniger als 5 % der S&P 500 Aktien oberhalb ihrer 50-Tagelinie. Das ist ein sehr tiefer Wert. Grafik 1 zeigt allerdings, dass es auch noch schlimmer kommen kann.

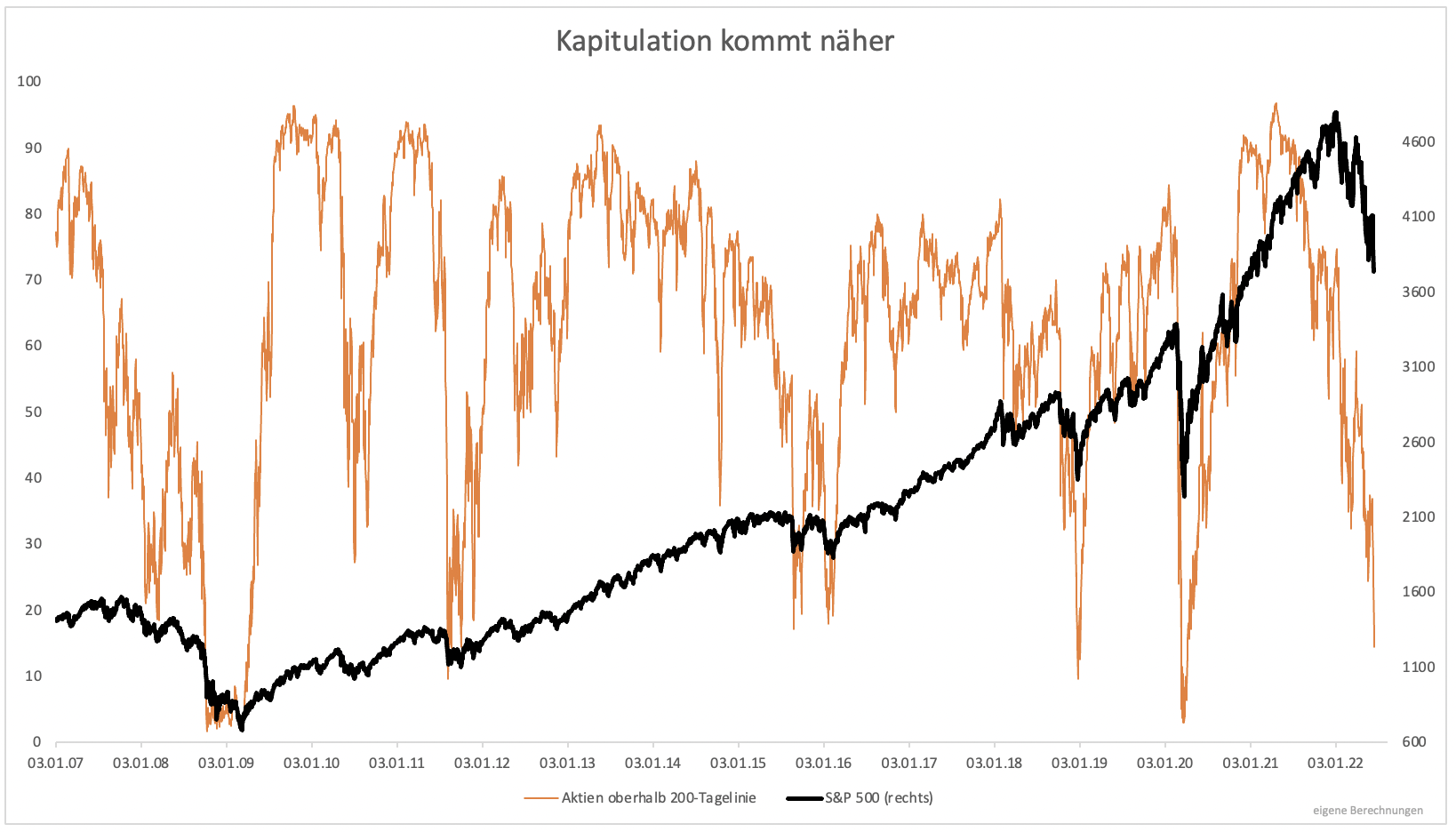

Die tiefe Marktbreite ist ein Signal, dass der Markt überverkauft ist. Ereignisse wie der Zinsentscheid können dann eine starke Bewegung auslösen. Die Chancen für einen kurzfristigen Sprung nach oben stehen nicht schlecht. Mittelfristig kann man aber noch nicht von einer Kapitulation der Anleger sprechen (Grafik 2).

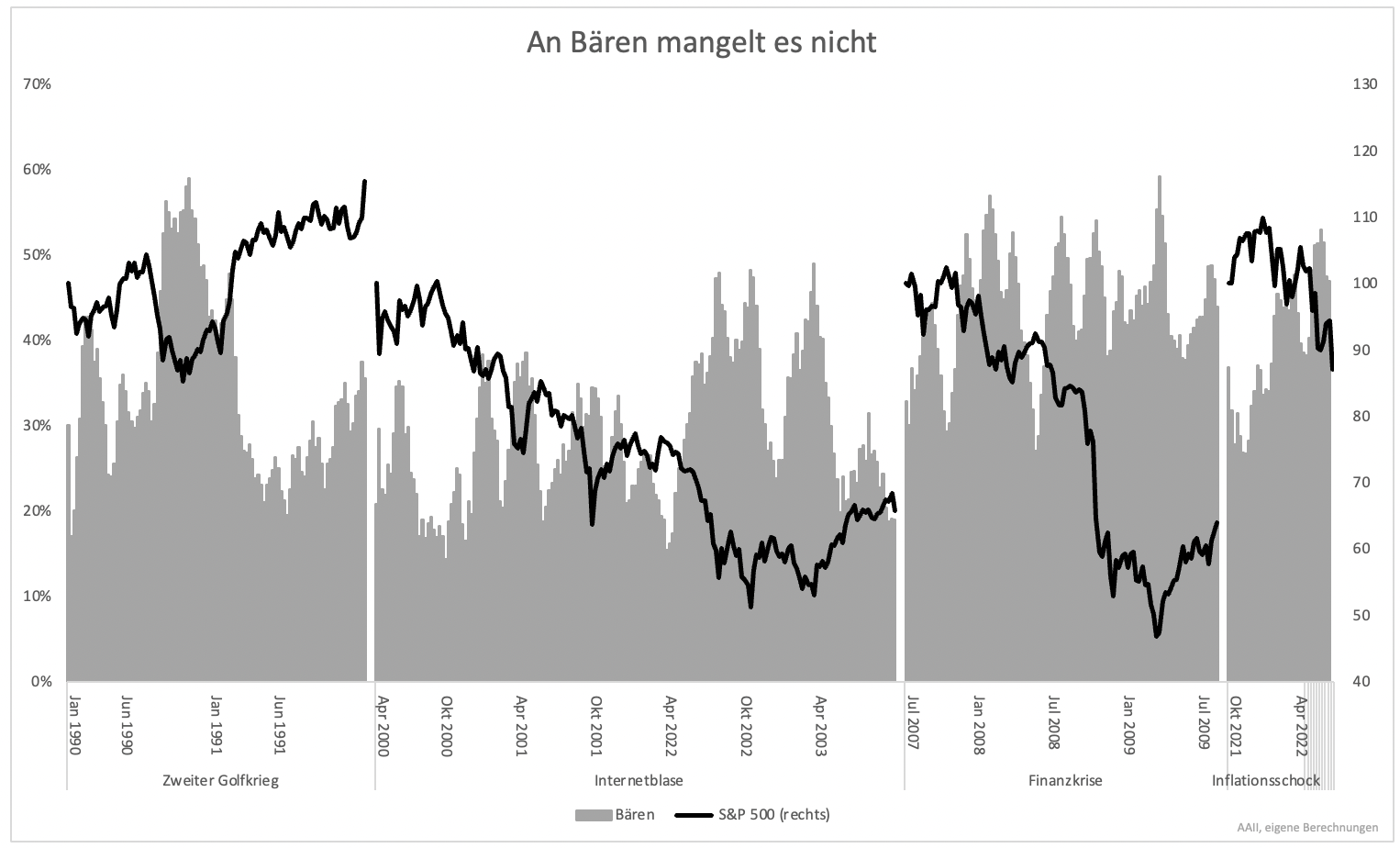

Eine Trendwende ist nach wie vor nicht zu erwarten. Das Sentiment spielt neben der Marktbreite (Aktien oberhalb der 200-Tagelinie) noch nicht mit. Vergleicht man die letzten drei Bärenmärkte mit dem heutigen Markt, erkennt man zunächst einige Gemeinsamkeiten. Der Anteil an Anlegern, die fallende Kurse erwarten (Bären), ist in der Nähe des Tiefs sehr hoch oder am höchsten (Grafik 3).

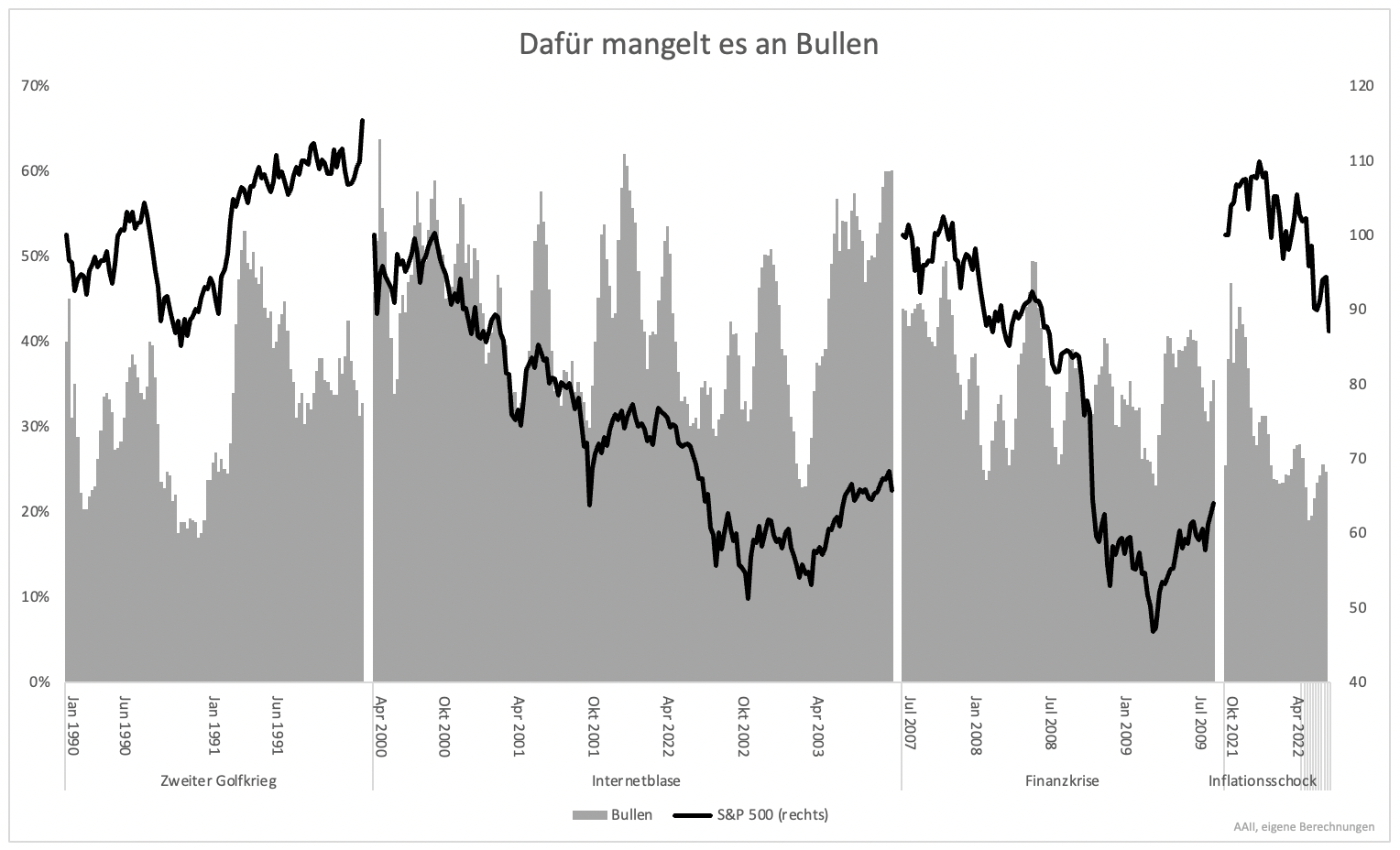

Gleichzeitig mangelt es an Bullen (Grafik 4). Sowohl das Bullen- als auch das Bärenlager zeigen derzeit Werte, die für ein Tief nicht völlig untypisch wären. Es gibt jedoch einige Unterschiede. In den vergangenen drei Bärenmärkten bildete sich ein Tief aus, während der Bärenlager wuchs und das Bullenlager kleiner wurde.

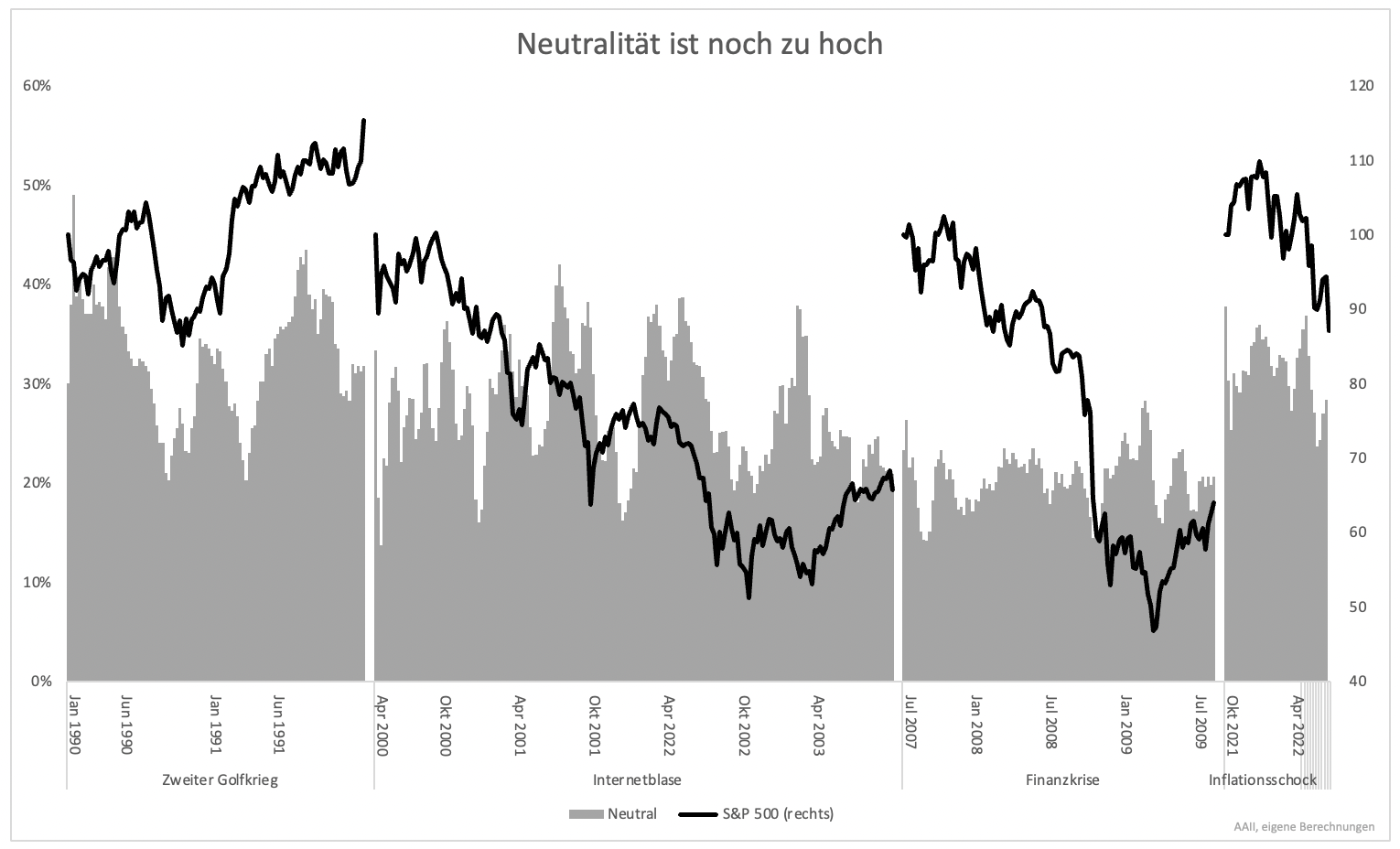

Zuletzt fiel der Bärenanteil und Anleger wurden etwas bullischer. Auch die Neutralität ist für ein Tief sehr hoch (Grafik 5). Bei einem belastbaren Tief haben Anleger eine klare Meinung. Größtenteils sind die bärisch. Die Meinung ist gemacht und Anleger sind sich ihrer Sache sehr sicher, dass die Kurse weiter fallen werden. Das ist aktuell nicht der Fall.

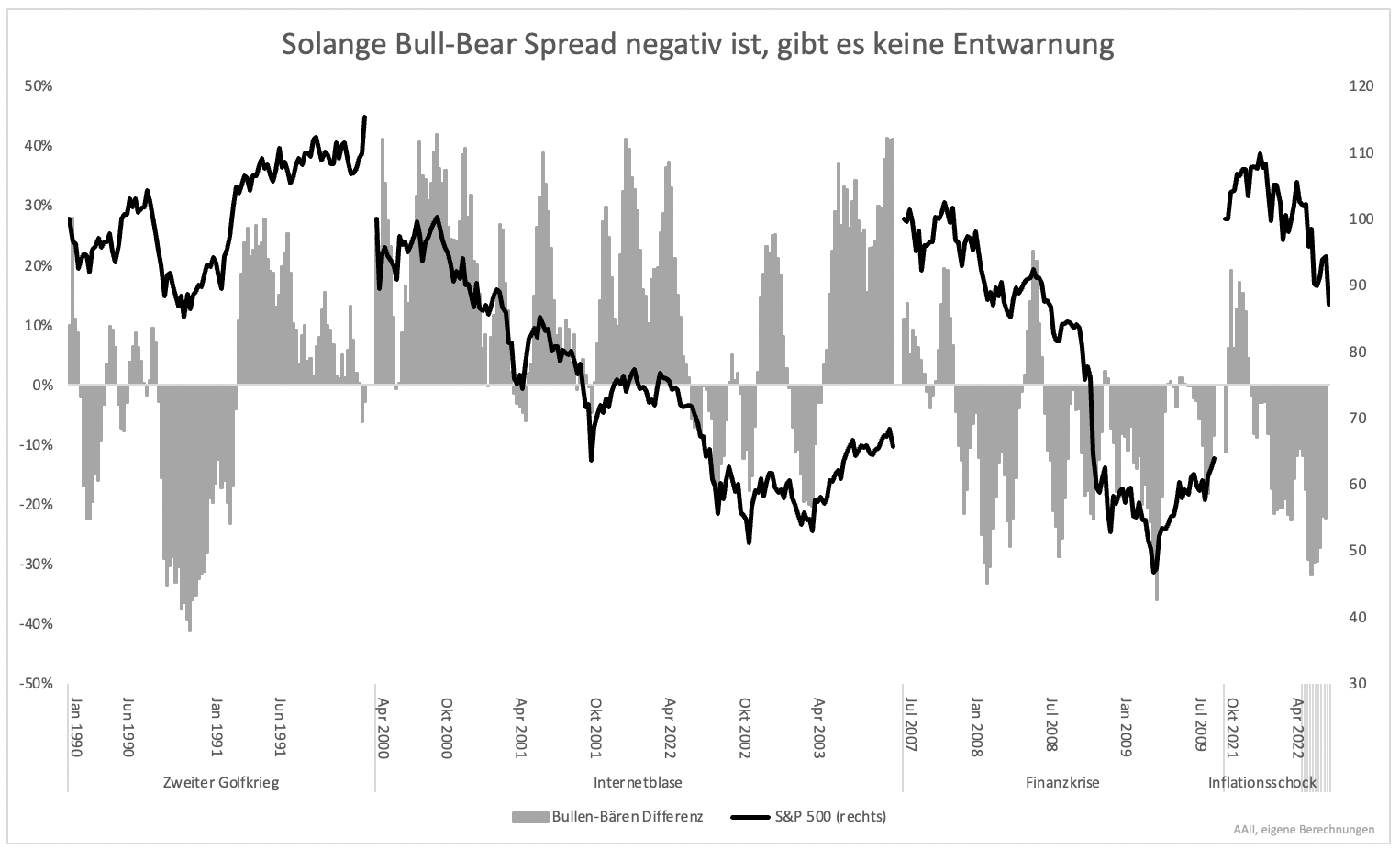

Will man ein Kaufsignal aus dem Sentiment ableiten, dann ist es die Differenz zwischen dem Bullen- und Bärenlager (Bull-Bear Spread). Ist ein Tief belastbar, tendiert der Spread schnell in den positiven Bereich. Dort sind wir noch lange nicht (Grafik 6).

Kurzfristig ist der Markt stark überverkauft und das Sentiment ist schlecht. Eine kurze Rally ist denkbar. Eine Kapitulation, wie man sie an Bärenmarkttiefs üblicherweise sieht, lässt sich noch nicht erkennen.

Das wichtigste Argument ist aber ein ganz anderes, ein fundamentales. Damit nachhaltiges Kaufinteresse entsteht, müssen Anleger die Erwartung haben, dass sich die Lage verbessert, eine Rezession ausbleibt und sich das Wachstum beschleunigt. Ob die Fed die Zinsen um 50 oder 75 Basispunkte anhebt, ändert am Ausblick wenig. Es dürfte erst noch schlimmer werden, bevor es besser wird.

Egal, was die Kurse nach dem heutigen Entscheid tun, man sollte sich davon nicht irritieren lassen. Volatilität ist fast garantiert. Am besten beobachtet man das von der Seitenlinie, selbst wenn das Setup verlockend erscheint.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.