Hedgefonds sind so bärish wie seit Jahren nicht mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 25.198,50 $ (NYSE)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.008,71 Pkt (CME)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 9.624,37 Pkt (NASDAQ)

Als Hedgefonds werden Anlagevehikel bezeichnet, die unter Einsatz eines hohen Hebels spekulieren können und auch Short-Positionen eingehen können, also auch auf fallende Kurse wetten dürfen. Wegen des höheren Risikos als normale Investmentfonds dürfen in der Regel nur institutionelle Investoren oder sehr wohlhabende Privatanleger in Hedgefonds investieren.

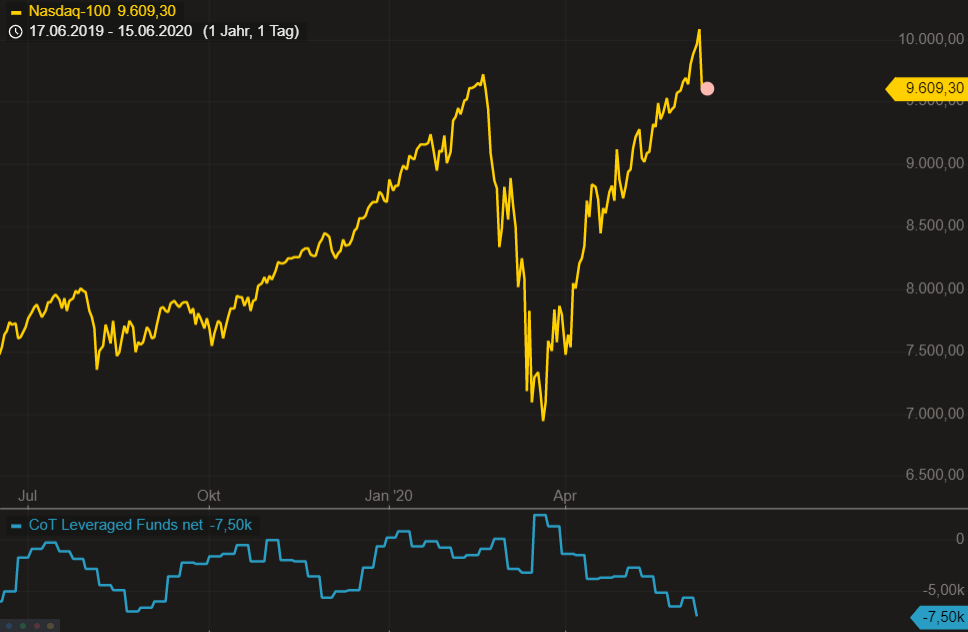

In den USA wetten die gehebelten Fonds in einem so großen Umfang auf fallende Kurse an den Aktienmärkten wie bereits seit mehreren Jahren nicht mehr. Dies zeigen Daten aus dem "Commitment of Traders Report"(CoT), der für unterschiedliche Klassen von Marktteilnehmern deren Positionierung an den Terminmärkten zeigt.

Die CoT-Daten werden jeweils am Freitagabend um 21.30 Uhr deutscher Zeit von der US-Behörde CFTC veröffentlicht und beziehen sich auf den vorangegangenen Dienstag nach Börsenschluss. Die jüngsten verfügbaren Daten, die über das CoT-Widget auf Guidants eingesehen werden können, beziehen sich also auf den Dienstag der vergangenen Woche.

Wie die Daten zeigen, haben Hedgefonds mit Futures und Optionen riesige Netto-Short-Positionen auf die wichtigsten Aktienindizes aufgebaut.

Im S&P 500 wetteten die Hedgefonds per letzten Dienstag so stark auf sinkende Kurs wie seit Oktober 2016 nicht mehr.

Im Technologieindex Nasdaq 100 waren die Netto-Short-Positionen der Hedgefonds so umfangreich wie seit Mai 2018 nicht mehr.

Im Dow Jones Industrial Average waren die Hedgefonds per letzten Dienstag zwar ebenfalls netto short positioniert. Allerdings wurde das Volumen der Netto-Short-Positionen gegenüber der Vorwoche etwas verringert.

Sollten die Hedgefonds mit ihrer Markteinschätzung richtig liegen, könnte das für fallende Kurse in den wichtigsten US-Indizes sprechen. Andererseits sorgt das Auflösen von Short-Positionen für zusätzliche Nachfrage und kann so zu steigenden Kursen beitragen, ganz besonders wenn zahlreiche Spekulanten ihre Short-Positionen gleichzeitig auflösen wollen.

Fazit: Hedgefonds wetten an den Terminmärkten in großem Umfang auf fallende Kurse an den Aktienmärkten. Im S&P 500 und im Nasdaq 100 war das Volumen der Short-Positionen der Hedgefonds per letzten Dienstag so hoch wie seit mehreren Jahren nicht mehr.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort Tradingideen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch GodmodePRO ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Da wird dann wieder die Frage aufgelöst werden müssen, ob die kleinen Privatanleger die aktuell wie wild in den Markt drängen Recht haben oder die großen Profis. Immer wieder spannend.

Ich bin ein Hedgefonds.

...na, bis heute Morgen ist der Plan ja aufgegangen. Aber das war es wohl angesichts der Geldflut der Notenbanken schon wieder...

Schauen wir mal, was passieren wird. Denn nur, weil die bärish sind, heißt das gar nichts. Dalio war für 2019 auch nicht grade bullisch und was passiert ist, wissen wir. Was nicht heißen soll, dass es mittelfristig nicht noch mal richtig knallen kann. Das Risiko ist da. Nur sollte man irgendwelche Meinungen nicht übergewichten, auch, wenn es große Namen sind...