Grundlagen der Candlestick-Chartanalyse (2)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In der Lesson „Grundlagen der Candlestick-Chartanalyse I“ stellte ich Ihnen den ersten Teil jener Kerzenchart-Muster vor, welche am häufigsten vorkommen. Nun folgen die restlichen Muster.

Zudem sollen in diesem Tutorial alle Handelssignale der vorgestellten Candlestick-Chartmuster dargestellt werden.

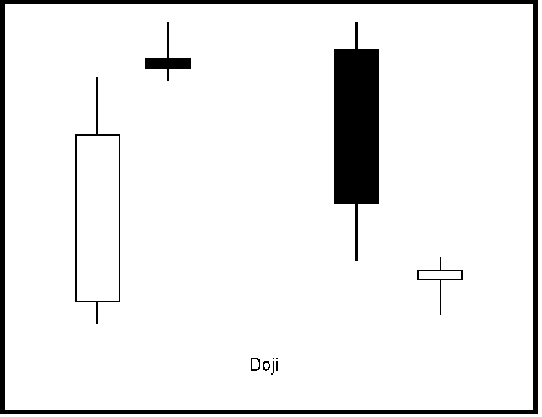

5. Doji

Das grundlegende Konzept des Doji besteht darin, eine gewisse Unentschlossenheit der Marktteilnehmer widerzuspiegeln. Der Markt steigt und fällt, um doch wieder auf dem Eröffnungsniveau zu schließen. In diesem Sinne wird der Doji auch als momentane Pattsituation im Kampf der Bullen gegen die Bären gewertet. Insofern markiert ein Doji immer relativ wichtige Unterstützungs- und Widerstandslevel und die beschriebene Unentschlossenheit ist eine notwendige Voraussetzung für einen Richtungswechsel am Aktienmarkt. Dojis definieren also ein Kursniveau, das in Zukunft, je nachdem ob die Kurse nach dem Doji steigen oder fallen, als Unterstützung, beziehungsweise als Widerstand, fungiert. Auch diese Deutung der Dojis ist verständlich, denn ein Kursniveau, an dem sich eine Unentschlossenheit der Marktteilnehmer offenbart, wird mit großer Wahrscheinlichkeit auch weiterhin als kritisches Kursniveau in Erscheinung treten.

Wie schon angedeutet, besitzen Doji In der Regel einen sehr kleinen Körper, da Eröffnungskurs und Schlusskurs eines Tages möglichst eng beieinander liegen sollten, sowie relativ lange obere und untere Schatten besitzen sollten. Insofern ist der Doji in seiner idealtypischen Form eine Kerze, die gewissermaßen nur aus Docht (oberem Schatten) und Lunte (unterem Schatten) besteht.

Wichtig ist, dass ein Doji allein noch kein Kauf- oder Verkaufssignal darstellt. Der Doji bringt nämlich für sich allein keine Wende. Ein Doji ist nur in Verbindung mit vorangehenden und nachfolgenden Kerzen zu bewerten. So kann es auch sein, dass ein Doji in unterschiedlichen Formationen, welche aus

mehreren Kerzen bestehen, durchaus auch verschiedene Bedeutungen haben kann. Neben dieser reinen Komponentenfunktion von bestimmten Kerzenmustern wirkt ein Doji aber oft als Verstärker bestimmter Musterkonstellationen. Doji besitzen nur am Ende stärkerer Kursbewegungen Aussagekraft. Diese wird dann beispielsweise dadurch erhöht, dass am folgenden Tag ein Engulfing-Pattern auftritt. Insofern könnte also das Engulfing-Pattern mit einem Doji als zweiter Kerze auftreten. In diesem Falle würde dann das entstehende positive „Doji-Engulfing-Pattern" ein signifikantes Kaufsignal darstellen.

Auch die unterschiedlichen Formen eines Doji beinhalten vielfältige Interpretationsmöglichkeiten. Dabei kommt es neben der Position eines Doji innerhalb eines Kursverlaufes auch auf die Relation des Eröffnungs-/Schlusskurses zu den Höchst- und Tiefstkursen an.

Im Idealfall müssen beim Doji Eröffnungs- und Schlusskurs identisch sein. In der Praxis jedoch wird auch dann eine Figur als Doji gewertet, wenn Eröffnungskurs und Schlusskurs nahe beieinander liegen und nicht genau identisch sind.

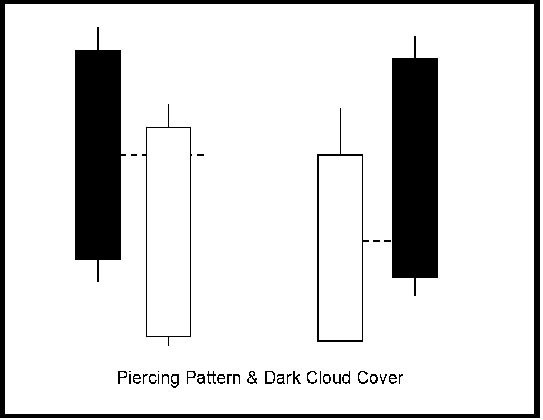

6. Piercing-Pattern und Dark Cloud-Cover

Das Piercing-Pattern hat viel Ähnlichkeit mit dem Bullish-Engulfing-Pattern und ausschließlich Gültigkeit am Ende einer Abwärtsbewegung. Während beim Bullish-Engulfing-Pattern der große weiße Kerzenkörper vollständig den kleinen schwarzen Kerzenkörper des Vortages umschließt, muss bei einem guten Signal aufgrund eines Piercing-Patterns der weiße Kerzenkörper mehr als die Hälfte des schwarzen Kerzenkörpers vom Vortag abdecken. Je mehr der weiße Kerzenkörper von dem schwarzen des Vortages abdeckt, umso stärker ist das Umkehrsignal.

Das Piercing-Pattern ist nach einem Abwärtstrend ein Umkehr- beziehungsweise Kaufsignal - das Gegenstück zum Dark-Cloud Cover. Je geringer die Durchdringung, desto schwächer ist auch der Gegenangriff der Optimisten. Ist das Piercing-Pattern unvollkommen („Thrusting Pattern“) ist dadurch eher ein neu beginnender Verkaufsdruck zu erwarten. Voraussetzung für eine Trendwende durch ein Piercing- Pattern sind also aggressive Käufe auf niedrigem Niveau. Das Piercing-Pattern beschreibt in der Regel neue Unterstützungszonen.

Das Dark Cloud-Cover bildet sich, wenn die Kurse am zweiten Tag noch über die Durchbruchslinie hinaus fallen. Wenn also am zweiten Tag, nach freundlicher Börseneröffnung, die Kurse unter den

Schlusskurs bis fast an den Eröffnungskurs des Vortages fallen, signalisiert das eine deutliche Ernüchterung der Börsenteilnehmer. Der Aufwärtstrend ist zumindest in Frage gestellt.

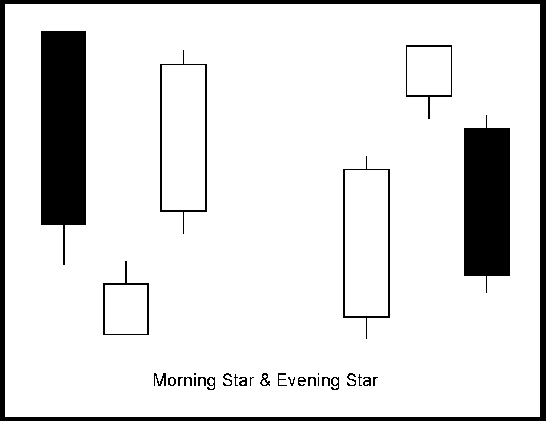

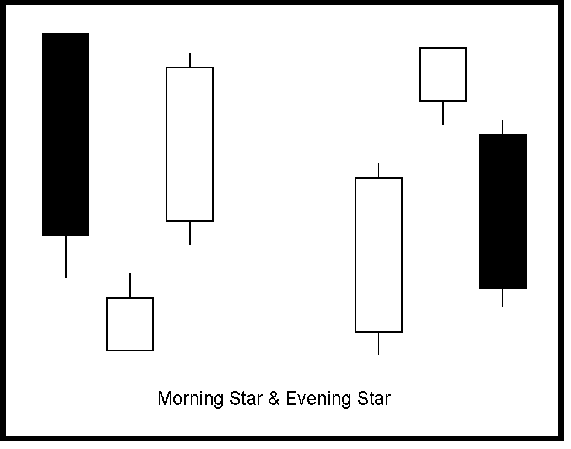

7. Morning-Star und Evening-Star

Der Star ist ein kleiner Körper (weiß oder schwarz), der durch eine Kurslücke von den vorhergehenden großen Kerzen getrennt ist. Der Körper des Stars kann sich in dem Schatten der vorhergehenden Kerze befinden, er darf sich nur nicht mit ihm überschneiden. Wenn ein Star nicht aus einem kleinen Körper, sondern aus einem Doji besteht, wird das Muster Doji-Star genannt. Star und Doji-Star können als Warnsignal einer bevorstehenden Trendumkehr gedeutet werden.

Ein Morning-Star ist ein klares Kaufsignal. Er tritt als Bodenumkehrsignal auf und besteht aus drei Kerzen. Die erste Kerze hat einen großen schwarzen Körper, da wir uns immer noch im Abwärtstrend befinden. Die zweite Kerze hat einen sehr kleinen Körper (weiß oder schwarz), der unterhalb des vorangegangenen Kerzenkörpers liegt und mit diesem nicht in Verbindung steht. Die dritte Kerze hat einen großen weißen Körper, der über die Hälfte des schwarzen Kerzenkörpers (zwei Tage zuvor) bedecken sollte. Bei einer idealen Formation liegt der dritte Kerzenkörper oberhalb des zweiten und hat zu diesem keine Verbindung. Zudem sollte deren Schlusskurs im oberen Niveau des Kerzenkörpers der langen schwarzen Kerze liegen. Sollte es sich bei der dritten Kerze um ein Engulfing-Pattern handeln, kann auch dieses als sehr starkes Bodenumkehrsignal gewertet werden.

Der Evening-Star ist eine Gipfelbildung nach einem Aufwärtstrend - das Gegenstück zum obigen Morning-Star. Ein Evening-Star gilt als Umkehrsignal nach einem starken Aufwärtstrend.

Auch hier arbeiten wir mit drei Kerzen. Die erste Kerze hat einen langen weißen Körper. Die nächste Kerze ist ein Star, dessen Körper schwarz oder weiß sein kann, oberhalb des ersten Kerzenkörpers liegt und mit diesem keine Berührung hat. Die dritte Kerze hat einen großen schwarzen Körper, der weit in den weißen Körper der ersten eindringt (mindestens zur Hälfte). Die dritte Kerze des Evening-Star spiegelt dabei das Durchsetzungsvermögen der Pessimisten wieder.

Zwischen den Körpern der zweiten Kerze sollte möglichst eine Lücke nach unten sein; dies ist aber keine Bedingung. Je schwächer beziehungsweise negativer die dritte Kerze ist, desto größer auch die

Aussagekraft des Trendumschwungs. In Verbindung mit Widerstandszonen ist ein Evening-Star eine recht deutliche Umkehrformation.

Handelssignale auf Basis von Candlestick-Chartmustern

Wichtig bei der Arbeit mit Candlestick-Charts ist, dass keine zeitlichen Verzögerungen bei der Bestimmung von Handelssignalen auftreten. Bei der nun folgenden Darstellung der Handelssignale habe ich mich auf diejenigen Kerzenmuster konzentriert, die mir als Umkehrmuster besonders wichtig erscheinen. Weitergehend interessierte Leser mögen auch alle anderen Kerzenmuster in ihre Analyse einbeziehen.

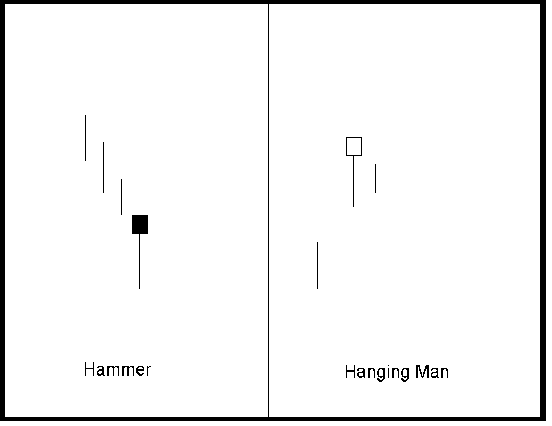

1. Hammer und Hanging-Man

Abbildung 4

Beim Kerzenmuster des Hammers erfolgt der Markteinstieg (Kauf) am Höchstkurs der Kerze mit dem Hammer. Das Stop-Loss wird auf den Tiefstkurs der Kerze gesetzt.

Im umgekehrten Falle des Hanging-Man erfolgt der Entry zum Short-Sell zum Tiefstkurs des Tages mit dem invertierten Hammer. Das Stop-Loss wird in diesem Falle auf den Höchstkurs der Marktbewegung, das heisst das Hoch der Kerze des Tages mit dem Hanging-Man gesetzt.

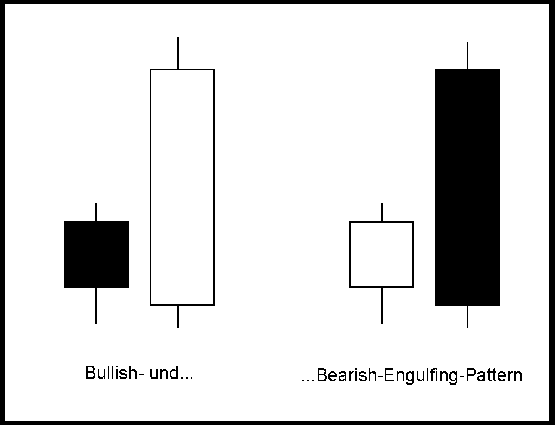

2. Bullish- und Bearish-Engulfing-Pattern

Das Wichtigste zu Candlestick-Charts haben sie soeben gelesen. Für weitere Einzelheiten möchte ich dem interessierten Leser folgende Literatur empfehlen:

Beim Bullish-Engulfing-Pattern erfolgt der Entry zum Kauf am Hochkurs der weißen Kerze. Das Stop-Loss wird auf den Tiefstkurs der beiden Kerzen platziert.

Beim Bearish-Engulfing-Pattern verkaufen wir am Tiefstkurs der langen schwarzen Kerze. Das Stop-Loss wird hierbei auf den Höchstkurs der beiden Kerzen des Musters gesetzt.

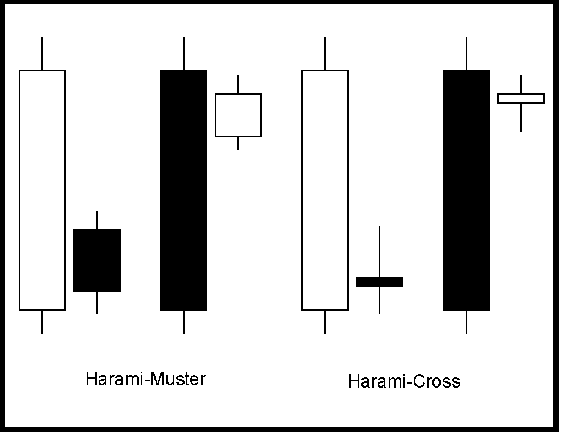

3. Harami-Muster

Abbildung 6

Ein Kaufsignal ergibt sich beim Harami-Muster am Hochkurs der langen schwarzen Kerze. Das Stop-Loss sollte auf den Tiefstkurs der langen schwarzen Kerze platziert werden. Ein alternatives Verkaufsignal ergibt sich am Tiefstkurs der langen weißen Kerze. In diesem fall liegt das Stop-Loss am Höchstkurs der langen weißen Kerze.

4. Morning-Star und Evening-Star

Abbildung 7

Beim Morning-Star kauft man am Höchstkurs der rechten langen weißen Kerze. Das Stop-Loss wird am Tiefstkurs der Formation (dem Tiefstkurs der kurzen weißen Kerze) platziert.

Ein Verkaufssignal ergibt sich beim Evening-Star am Tiefstkurs der schwarzen Kerze. Das Stop-Loss befindet sich am Höchstkurs der Formation, nämlich am Höchstkurs der kurzen weißen Kerze.

Die Arbeit mit Kerzenmustern konzentriert sich in der Hauptsache darauf, Trendwechsel sichtbarer zu machen, als dies bei regulären Barcharts möglich ist. Ich habe mich in den vorangegangenen Lessons - wie besagt - auf diejenigen Kerzenmuster beschränkt, die ich für den Handel als sehr wichtig ansehe und die mit anderen Tools der Technischen Analyse kombiniert werden sollten.

Autor: Frank Thönnißen

http://www.trading-lehrgang.de - Charttechnische Analyse & Trading zum Anfassen.

Der umfassende Lehrgang für Laien und insbesondere aber Fortgeschrittene.

http://www.godmode-trader.de/wissen/chartlehrgang/ - Der Wissensbereich zum Thema "Charttechnische Analyse und Trading" für Einsteiger und Fortgeschrittene von GodmodeTrader.de - Kostenlos!

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.