Gold: Nach 800 Jahren immer noch ein Renner

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.225,850 $/Unze (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.225,850 $/Unze (Commerzbank CFD)

Als Goldanleger hätte man laut Prognosen auf einen Sieg Trumps setzen sollen. Die Vorhersagen waren recht eindeutig: Gewinnt Trump, dann gewinnt auch Gold. Pustekuchen. Gold gewann zwar bis zu 5 % in den ersten Stunden nach dem Wahlsieg, doch inzwischen steht der Preis 5 % unterhalb des Schlusskurses des Wahltages. Vom Nachwahlhoch gerechnet steht der Kurs 9 % tiefer. Wie konnte das passieren?

Wie das passieren konnte, ist niemandem so ganz klar. Einen Erklärungsversuch kann man jedoch wagen. Anleger gingen für den Fall eines Trump Sieges von hoher Volatilität aus. Dem Aktienmarkt traute man einen Crash zu. Dieser kam nicht. Nach der Wahl ist unterm Strich alles wie vor der Wahl.

Konkret bedeutet das: auch nach der Wahl kommt es kurzfristig zu keinem Schock für die Wirtschaft. Die Zinsen können im Dezember wie geplant angehoben werden. Höhere Zinsen sind für Gold Gift. Gold wirft keine Zinsen ab. Bei steigenden Zinsen sind festverzinsliche Anlagen wie etwa Anleihen attraktiver.

Im Detail kommt es jedoch nicht auf die Höhe der Leitzinsen oder die Rendite von Anleihen an, sondern auf die Realzinsen. Kurzfristig dürften diese steigen. Mittel- bis langfristig sinken sie vermutlich weiter. Das liegt einerseits daran, dass die Leitzinsen nur im Schneckentempo angehoben werden, die Inflation aber andererseits deutlich schneller steigen wird. Im Endeffekt werden so die Realzinsen sinken.

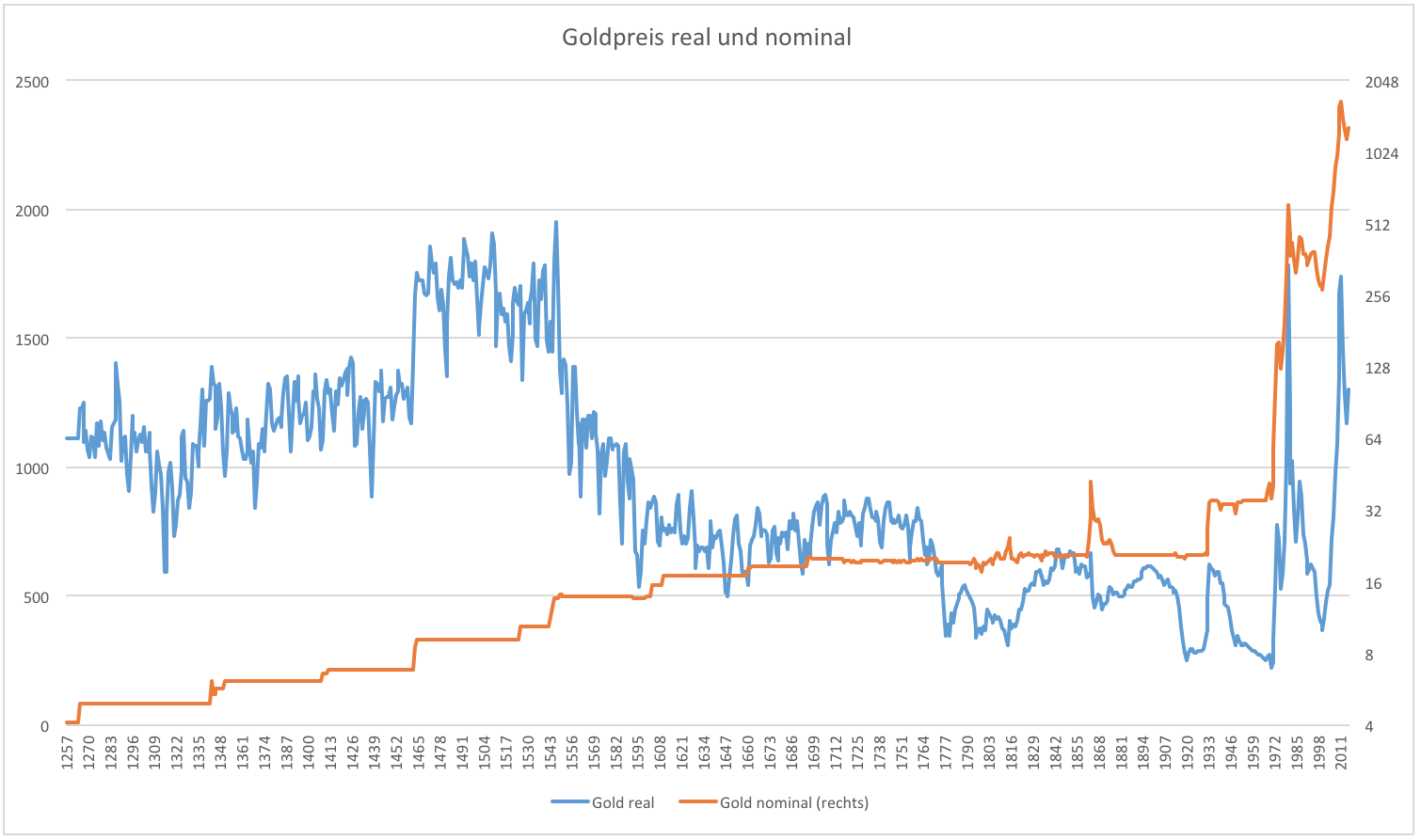

Gold kann vor allem Eines: die Kaufkraft erhalten. Das kann Gold nicht erst seit gestern, sondern seit langem. Die Grafik zeigt dazu den nominalen und realen Goldpreis. Nominal steigt der Goldpreis seit 800 Jahren kontinuierlich an. Real sah das lange Zeit anders aus.

Von Mitte des 16. Jahrhunderts bis 1970 sank der Goldpreis nach Inflation tendenziell. Das passt eigentlich nicht zu obiger Aussage, dass Gold die Kaufkraft erhält. Nun sieht man aber anhand des nominalen Preises, dass der Goldpreis immer wieder viele Jahrzehnte lang festgelegt war. Der Goldpreis konnte nicht frei schwanken.

Gold war Geld. Während sich die Geldmenge immer weiter ausdehnte, ließ sich Gold nicht in gleichem Maße vermehren. So kam es immer wieder zu Abwertung der Währung, indem das Austauschverhältnis zu Gold angepasst wurde. Es wurde aber nicht in dem Ausmaß angepasst, welches notwendig gewesen wäre. Gold wurde per gesetztem Austauschverhältnis unterbewertet.

Erst mit der globalen Freigabe der Wechselkurse Anfang der 1970er Jahre änderte sich das. Und siehe da: Gold schnellte relativ rasch wieder auf ein reales Preisniveau, welches dem Wert vor 800 Jahren entsprach. Ohne gesetzlich festgelegte Unterbewertung von Gold tendiert Gold dazu, die Kaufkraft zu erhalten.

Ein gesetzlich festgelegtes Austauschverhältnis von Gold zu Papierwährung ist nicht in Sicht. Vermutlich ließe sich dies selbst beim besten Willen nicht mehr einführen und durchsetzen. Es ist daher mittel- bis langfristig davon auszugehen, dass Gold auch in Zukunft die Kaufkraft erhalten wird.

Kommt es nun mit der Wahl Trumps nicht nur in den USA zu einem Umschwung, sondern auch in vielen anderen Ländern der Welt, dann dürften Staaten in Zukunft wieder sehr viel stärker auf Schulden und Konjunkturprogramme setzen. In der Folge wird die Inflation steigen. Die Zinsen werden nicht im gleichen Ausmaß Schritt halten können.

Gold ist kurzfristig unter Druck geraten. Dieser Druck kann noch mehrere Wochen oder Monate anhalten. Langfristig, auf Sicht von Jahren, sind die Perspektiven vermutlich besser denn je.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Herr Schmale,

vielen Dank für ihre immer sehr fundierten Beiträge. Einen weiteren Punkt möchte ich noch ihrer geschätzten Aufmerksamkeit empfehlen: Die Gold/Silber-Ration lag in der Vergangenheit über lange Zeit bei 1:15, läuft aber seit einigen Jahren deutlich auseinander. Was könnten die Ursachen sein?

Genau so ist das. Ich bin seit 2001 dabei und lebe gut davon.