Gold mal anders über Futures-Spread

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Gold hier, Gold da, Gold auf allen Titelseiten…

Eigentlich kann man es ja gar nicht mehr hören. Viele nutzen diese Goldeuphorie als Hinweis darauf, dass ein Preissturz bevorsteht. Die Schuldenkrisen dieser Welt sprechen allerdings eine andere Sprache. Kurzfristig ist Gold immer einen Trade wert. Wie sieht es aber mit mittel- bis langfristigen Investments aus? Derzeit ist es wahrlich schwer guten Gewissens eine langfristige long oder short Position auf Gold einzunehmen. Die Frage, ob die Schuldenapokalypse wirklich droht, bleibt derzeit unbeantwortet, unabhängig vom Kompromiss der Amerikaner zur Anhebung der Schuldenobergrenze. Vor wenigen Wochen habe ich zwei Futures-Spreads Zertifikate auf Brent vorgestellt (http://www.godmode-trader.de/nachricht/Brent-OEl-Bitte-was-Guter-Zeitpunkt-fuer-einen-Futures-Spread-Trade,a2589778.html). Heute möchte ich Ihnen zwei Zertifikate auf Gold Futures-Spreads vorstellen. Da im vorangegangenen Artikel auch einige Grundkonzepte erläutert wurden, verzichte ich an dieser Stelle darauf.

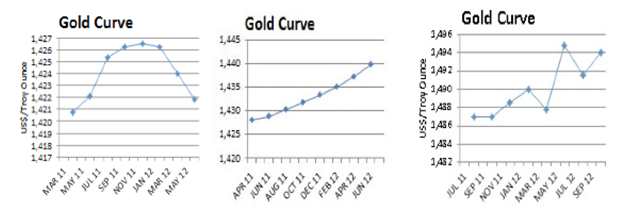

Die Gold Forward-Kurve unterscheidet sich von denen anderer Rohstoffe. Rohstoffe, deren Nachfrage von der wirtschaftlichen Entwicklung abhängig sind, wechseln für gewöhnlich zwischen Contango und Backwardation. Gold befindet sich hingegen eigentlich konstant in Contango. Der Hauptgrund liegt darin, dass Gold nicht wie etwa Öl verbraucht wird. Ein Nachfrageschock ist daher weniger wahrscheinlich, als bei Rohstoffen, deren Nachfrage über die Konjunkturzyklen stark schwankt. Selbst jetzt, da die USA kurz vor der Zahlungsunfähigkeit standen, blieb Gold hartnäckig dem Contango treu. Klingt vielleicht langweilig, ist es aber nicht. Unten sehen Sie einige Momentaufnahmen der Gold Kurve in diesem Jahr. Die Variationen über wenige Wochen sind schon verblüffend. Die Kurve vom April zeigt die klassische Situation, in der Gold auch momentan ist. Kurzfristig kann jedoch durchaus viel Dynamik aufkommen. Je mehr Kontrakte betrachtet werden, also je weiter die Kurve in die Zukunft reicht, desto stabiler wird sie. Die Krümmung der Kurve, das Ausmaß des Contango, hängt zwar von vielen Faktoren ab. Maßgeblich verantwortlich sind allerdings die Kosten für die Lagerung der Güter, eventuell Versicherung, Opportunitätskosten usw. Für die Grundform, Contango oder Backwardation, ist vor allem die Angebots- und Nachfragesituation auschlaggebend. Bei Gold ist das etwas anders. Hier ist das Zinsniveau und damit verbunden die Renditen der bestimmende Faktor. Das Ausmaß des Contango zwischen Spotpreis und eines bestimmten Futurepreises entspricht in etwa der Höhe des gleich lang laufenden Zinssatzes zuzüglich einen kleinen Prämie für Lagerhaltung, Versicherung etc. Damit wird deutlich, worauf ich hinaus will. Wer die Entwicklung der Zinsen und Renditen kennt, kann gute Rückschlüsse auf die Entwicklung der Goldkurve ziehen. Ein Beispiel: die drei Monats US Treasury Rendite liegt bei derzeit 0,1%, die für 6 Monate bei 0,16%. Der Goldspotpreis am 29.7.11 betrug 1625,70 USD. Die entsprechenden Futures liegen bei 1630 und 1636 USD. Theoretisch müssten sie bei 1642 und 1651 stehen. Diese Abweichung lässt sich dadurch erklären, dass sich die Renditen innerhalb von 2 Wochen vervielfacht haben. Mit einer gewissen Zeitverzögerung werden sich die Gold Futurepreise dem wieder anpassen. Ein weiterer Grund dafür ist die derzeitige Unsicherheit an den Märkten, sodass Gold am kurzen Ende, also bei näher liegenden Futures, gegenüber den Renditen einen deutlichen Abschlag hat. Am langen Ende ist es genau umgekehrt. Der Juni 2017 Future müsste bei 1665 stehen, liegt aber bei 1845. Hier spielen neben der jetzigen sechsjährigen Rendite und Lagerkosten natürlich auch zukünftige Erwartungen eine gewisse Rolle. Wie oben erwähnt, reicht die Unsicherheit an den Märkten noch immer nicht aus, um zumindest kurzfristig einen so hohen Abschlag zu erzielen, dass Gold in Backwardation rutscht. Die derzeitige Ausnahmesituation fordert also ihren Tribut bei der Goldkurve. Nichtsdestotrotz stimmt die Richtung der Renditelogik. Diese kann sich ein Anleger zunutze machen.

Wie bei allen Futures-Spread Trades gibt es zwei Möglichkeiten. Entweder man eröffnet eine short Position auf einen kurz laufenden und eine long Position auf einen länger laufenden Kontrakt oder umgekehrt. Im ersten Fall setzt ein Anleger im Prinzip darauf, dass die Zinsen und damit die Renditen steigen. Im zweiten Fall geht der Anleger davon aus, dass die Zinsen und Renditen weiter fallen. Die Reduzierung auf diese zwei Szenarien ist weitaus praktikabler als eine genaue Bestimmung von Zinsdifferenzen und deren Entwicklung in Bezug auf unterschiedliche Futures. Der Einfachheit halber wird also davon ausgegangen, dass die Zinskurve ihre derzeitige Form beibehält, also am kurzen Ende niedrigere Zinsen und am langen Ende höhere. Jetzt muss nur noch entschieden werden, wie sich die Renditen entwickeln werden. Würde die Fed den Leitzins anheben, wäre es keine Überraschung, wenn entsprechend die Renditen steigen. Es sieht aber nicht so aus, als würde die Fed in naher Zukunft an der Zinsschraube drehen. Die Zinsen müssen folglich nicht weiter beachtet werden. Es reicht ein Blick auf die Renditen. Überstehen die USA den Schaden aus der Debatte um die Schuldenobergrenze unbeschadet bei gleichzeitig hoher Unsicherheit an den Märkten, werden die Renditen stabil bleiben oder sinken. Darauf setzt das Zertifikat DE000DZ2RDR3. Hier wird davon ausgegangen, dass der Dezember 2011 Gold Future besser performt als der Dezember 2012 Kontrakt. Kann dieser Debatte jedoch ein genereller Aufschwung folgen, also der Risikoappetit der Anleger wieder steigen, dürften auch die Renditen steigen. Damit wäre der Schein DE000DZ2RDS1 interessant, der auf die Outperformance des Dezember 2012 Kontrakts gegenüber dem Dezember 2011 Kontrakts setzt. Beide Zertifikate laufen bis zum 22.11.11 und haben einen Hebel von 10 und einen integrierten Stop Loss bei 0,1 Euro.

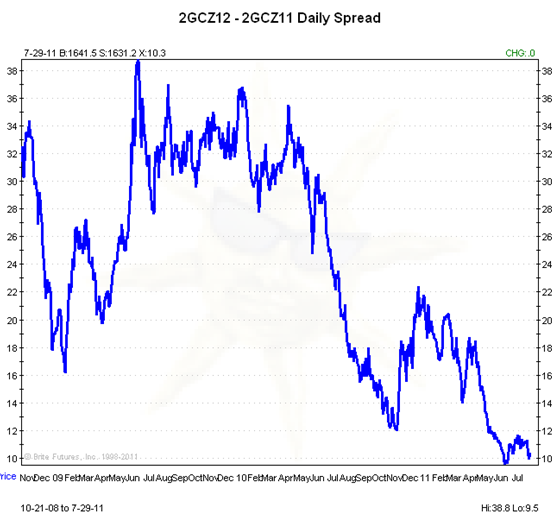

Die Entwicklung der Futures-Spreads können Sie auf http://www.britefutures.com/charts000/spreadcharts.aspx nachvollziehen. Auf unten stehenden Charts sehen Sie Spreadentwicklung für den Dezember 12 long und Dezember 11 short Fall (zweites Zertifikat) und die Renditeentwicklung zweijähriger US Treasurys. Die Ähnlichkeit der Verläufe ist nicht zu übersehen, obwohl die zweijährige Rendite nur annähernd mit der Laufzeit des Dezember 12 Futures übereinstimmt. Für eine Investitionsentscheidung hilft also ein Blick auf die zweijährige Rendite.

Momentan ist kein klarer, zukünftiger Trend zu erkennen. Erst wenn sich die Lage in den USA deutlich stabilisiert hat und Sie sich bei der Einschätzung der Renditestrukturen wohl fühlen, sollte über eine Investition nachgedacht werden. Das Prinzip ist aber gültig und kann zukünftig angewendet werden.

Viel Erfolg

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.