Gold-Handelsstrategie und die Wichtigkeit des Spreads!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.292,25 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

Doch zunächst zu den Grundlagen: Wer sich tiefergehend mit dem Börsenhandel beschäftigt trifft rund um das Thema Preisbildung und –stellung auf den Begriff „Spread“. Dieser bezeichnet die Spanne zwischen dem An- und Verkaufskurs eines Basiswert – auch Geld- und Briefkurs oder in Kurzform auch BID und ASK genannt.

Im Video finden Sie eine kurze und einfache Erklärung sowie Beispiele für solche Spreads.

Der genaue Einfluss des Spreads auf eine Handelsstrategie ist dabei bei Weitem nicht zu unterschätzen. Angenommen wir kaufen (Long) eine Position im Gold zum Preis von 1.315,50 $. Wenn wir uns dabei an die Details zur Preisstellung an der Börse vom oben gezeigten Video erinnern, erhalten wir in der nächsten „Millisekunde“ beim Verkauf derselben Position nicht mehr 1.315,50 $, sondern nur noch rund 1.315,00 $ - angenommen der Spread beträgt bei unserem Broker rund 50 Cent. Diese Zahl kann von Anbieter (Broker oder Emittent) zu Anbieter verschieden sein und unterliegt darüber hinaus auch noch möglichen Tagesschwankungen. Insbesondere bei kursbewegenden Nachrichten kann der Spread aufgrund fehlender Markttiefe auch deutlich ausgeweitet sein.

Aber warum ist die Berücksichtigung des Spreads, und somit auch die Auswahl des richtigen Brokers, so wichtig für die eigene Handelsstrategie?

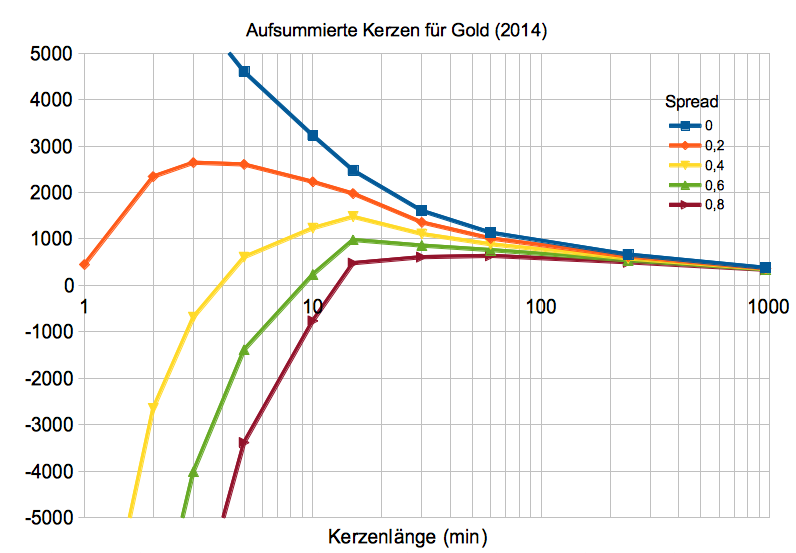

Machen wir dazu zunächst ein Gedankenexperiment mit einer absolut zuverlässigen Kristallkugel, die uns die Handelsrichtung einer Kerze schon direkt zur Eröffnung voraussagt. Mit dieser Kristallkugel wissen wir also somit zum Beginn einer neuen Stunde, ob wir eine Long- oder Shortposition (Leerverkauf) eingehen sollen. Zum Ende der Stunde verkaufen wir die gesamte Position. Der Spread muss jetzt natürlich mit berücksichtigt werden. Wenn wir dies mit unterschiedlichen Charteinstellungen (M1, M5, H1, Tageschart usw.) zum Beispiel für den Handel im Goldpreis durchführen und die so automatisch anfallenden Gewinne unter Berücksichtigung des Spreads aufsummieren, erhalten wir folgende Abbildung.

Gehen wir nun gedanklich durch die rote Kurve (also Spread = 0,20 $). Wenn wir unsere Kristallkugel-Handelsentscheidungen im 1-Minuten-Chart treffen, haben wir seit dem 01.01.2014 in Summe knapp 500,00 $ verdient. Im 2-Minuten-Chart sieht es schon deutlich besser aus und im 3-Minuten-Chart erzielen wir unser bestes Ergebnis mit knapp 3.000,00 $ Ertrag. Mit zunehmenden Spread verschiebt sich das Maximum zu höheren Zeiteinheiten. Wir erkennen somit sofort, dass der Spread insbesondere auf kurzen Zeitebenen einen enormen Einfluss auf unseren Gewinn hat. Trotz der Kristallkugel können wir bei einem Spread von 0,80 $ erst im 15-Minuten-Chart Gewinne verbuchen.

Zwischenfazit: Wer kurzfristige Handelsstrategien verfolgt, muss sehr genau prüfen, welchem Broker er vertraut. Sicher wird kein privater Trader jede 1-Minuten-Kerze handeln wollen, dennoch ist die Schlussfolgerung aus diesem Beispiel erkennbar.

Machen wir nun noch einen zweiten Schritt und fragen uns, wie ist der Einfluss des Spreads auf eine reale Handelsstrategie?

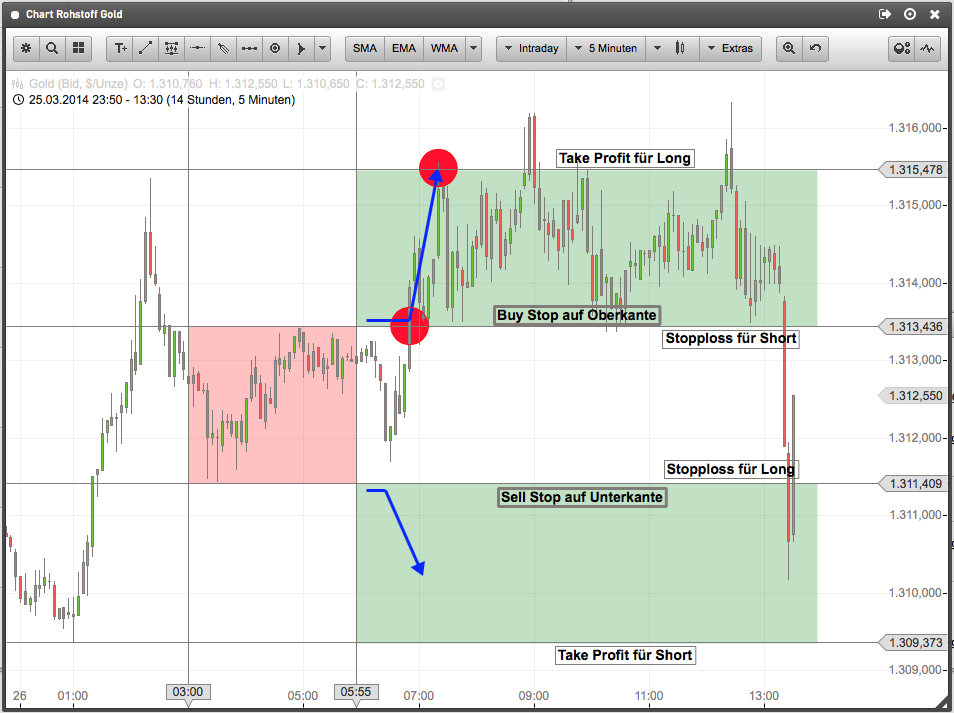

Dazu betrachten wir ein einfaches Ausbruchssystem auf einer Handelsspanne für das Gold. Wir markieren dazu jeden Tag aufs Neue die Range des Goldpreises zwischen 3.00 Uhr und 6.00 Uhr. Die zeitliche und preisliche Spanne ist im folgenden Goldchart rot gekennzeichnet.

Um 6.00 Uhr morgens wird eine Buy-Stop-Order (Kauf) über die Oberkante der Range gelegt, und eine Sell-Stop-Order (Verkauf) unter die Unterkante. Diese Orders sind sog. „OCO“ (one cancels the other) – das heißt, ist eine ausgeführt, wird die andere gelöscht. Der Take Profit (Ziel) ist die einfache Range (grüne Boxen). Mit dem ersten roten Kreis ist die Long-Order aktiviert worden und kurze Zeit später auch schon in den Take-Profit gelaufen. Die Positionsgröße wird dabei immer so gewählt, dass das eingegangene Risiko pro Trade immer gleich ist. Das heißt, mit zunehmender Spanne wird die Positionsgröße entsprechend kleiner gewählt. Mathematisch nennen wir diese Größe einfach „1R“. „R“ wäre somit der €-Betrag, der pro Trade riskiert wird.

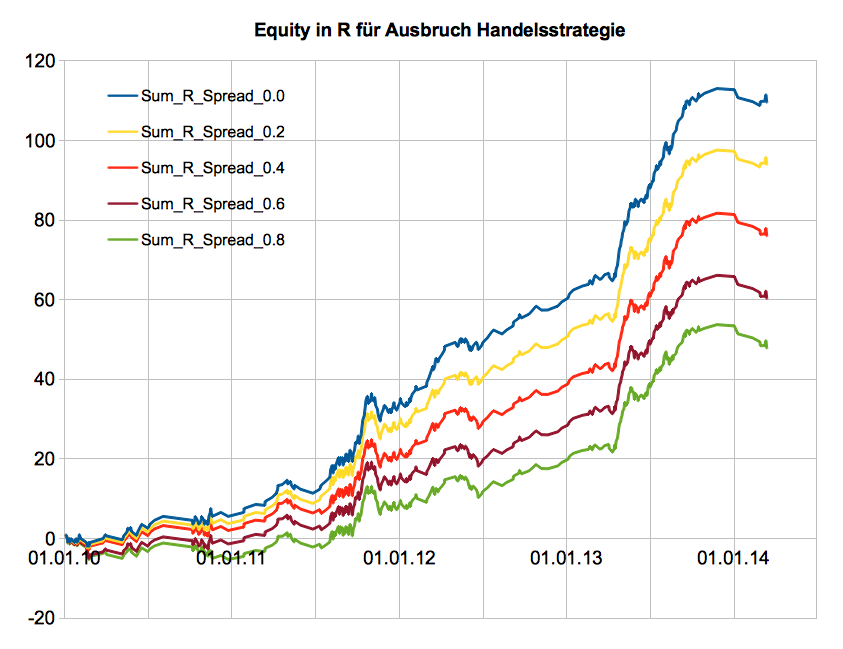

Dieses einfache Handelssystem (Anmerkung: in der realen Umsetzung der Strategie kommt noch ein weiterer Filter zum Einsatz) wird nun für unterschiedliche Spreads systematisch ausgewertet. Dazu werden historische Golddaten (Spotmarkt) seit dem Jahr 2010 betrachtet. Die so entstehenden Equity-Kurven sind in folgender Abbildung dargestellt.

Der erwirtschaftete Ertrag wird hier in Einheiten von „R“ dargestellt. Wer also pro Trade 100 Euro Risiko eingeht und einen Broker mit durchschnittlich 0,40 $ Spread hat, erwirtschaftet einen Gewinn von rund 8.000,00 € (rote Kurve). Mit zunehmendem Spread wird der Gewinn immer kleiner. Schaut man z.B. nur auf den Anfang der Equity Kurve (bis 6/2011) sieht man den Einfluss des Spreads besonders gut. In den ersten 1,5 Jahren hätte der Trader mit einem Spread von 0,80 $ netto keinen Gewinn erwirtschaftet. Insgesamt zeichnet sich das hier vorgestellte Handelssystem durch einen stetigen Kapitalzuwachs bei sehr kleinen Drawdowns (Verluststrecken) aus.

Im realen Handel muss noch berücksichtigt werden, dass neben dem Spread auch noch „Slippage“ auftreten kann. Bei plötzlichen Kursänderungen weichen die tatsächlich abgerechneten Kurse manchmal deutlich von den anvisierten Kursen der Kauf- bzw. Verkaufsorder ab. Viele Broker reichen diese Abweichungen ausschließlich zum Nachteil des Kunden weiter. Es gibt jedoch auch einzelne Broker mit, für den Kunden, „positiver“ Slippage.

Fazit: Jeder sollte sich im Klaren darüber sein, dass gehandelte Setups den Spread unbedingt berücksichtigten müssen. Gerade Trader, die nur sehr kurze Haltedauern haben und im Intraday-Handel aktiv sind, können trotz guter Strategien auch dauerhaft Verluste erleiden. Die Wahl des besten Brokers für den jeweiligen Basiswert (Rohstoffe, Forex, Indizes, Aktien, etc.) ist sehr wichtig und sollte zur Grundidee passen.

Ein erholsames Wochenende wünschen

Dr. Stefan Friedrichowski, Trader & Physiker und

Christian Stern, Leiter Trading- und Ausbildungsservice Project Future

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.