Gewinnen mit Bollinger-Bändern (1) - Den Trend zum Mittelwert nutzen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt Momente am Devisenmarkt, in denen Ängste und Begierden der Marktteilnehmer so groß werden, dass sich für aktive Anleger die Möglichkeit bietet, diese Emotionen für sich gewinnbringend zu nutzen. Die Bollinger-Bänder helfen, diese Gelegenheiten zu identifizieren.

Dabei handelt es sich um Bänder, die im Abstand von zwei Standardabweichungen nach oben und unten um einen gleitenden Durchschnitt von 20 Tagen platziert werden. Hiermit lässt sich feststellen, ob ein Markt überkauft oder überverkauft ist. Der Ansatz basiert auf der Normalverteilung. Es wird angenommen, dass Kurse eines Basiswertes mit größerer statistischer Wahrscheinlichkeit in der Nähe des Mittelwertes vergangener Kurse liegen, als weit davon entfernt. Notiert der Kurs also am oder außerhalb des oberen Bollinger-Bandes, so liegt eine überkaufte Situation vor – eine Verkaufsorder kann platziert werden. Am oder außerhalb des unteren Bollinger-Bandes besteht eine überverkaufte Situation – eine Kauforder bietet sich an. Die Bänder geben damit Aufschluss darüber, ob ein Basiswert relativ günstig oder relativ teuer gehandelt wird, so dass Kurse nahe des oberen oder unteren Bandes als Signal für eine kurzfristige Bewegung in die Gegenrichtig gedeutet werden.

Im Folgenden stellen wir einige Handelsregeln vor, die im Regelfall gültig sind und die Chancen am Devisenmarkt spürbar verbessern. Ausnahmen bestätigen jede Regel, sonst gäbe es z.B. im DFB-Pokal keine Überraschungen. In diesem Sinne sind die Handelsanweisungen auch zu verstehen.

Allgemeine Bollinger-Regeln:

1. Fällt der Kurs unter das untere Bollinger-Band, kann in Erwartung einer kurzfristigen Aufwärtsbewegung eine Kaufposition eingegangen werden.

2. Die Erholung nach Unterschreiten des unteren Bollinger Bandes läuft zumeist bis zum gleitenden Durchschnitt, der häufig den ersten größeren Widerstand markiert.

3. Wird die Mittellinie durchbrochen, wird zumeist das obere Bollinger-Band zum nächsten Widerstand.

4. Wenn der Kurs die Obergrenze des Handelskanals erreicht, finden Korrekturen im Regelfall an der Mittellinie eine Unterstützung.

5. Geht ein Kursanstieg nicht bis zum oberen Bollinger-Band, wird der nächste Kursrücksetzer das mittlere Band wahrscheinlich nach unten durchbrechen.

6. Die Signifikanz der Regeln ist bedeutender, wenn sie durch vorhandene Widerstands- und Unterstützungszonen sowie die technischen Indikatoren untermauert werden.

7. Eine Positionierung in Richtung des übergeordneten Trends ist erfolgversprechender als das gegenteilige Verhalten.

8. Analog zum beschriebenen Kursverhalten im Aufwärtstrend zwischen dem mittleren und oberen Bollinger-Band findet im Abwärtstrend eine vergleichbare Entwicklung zwischen dem mittleren und dem unteren Bollinger-Band statt.

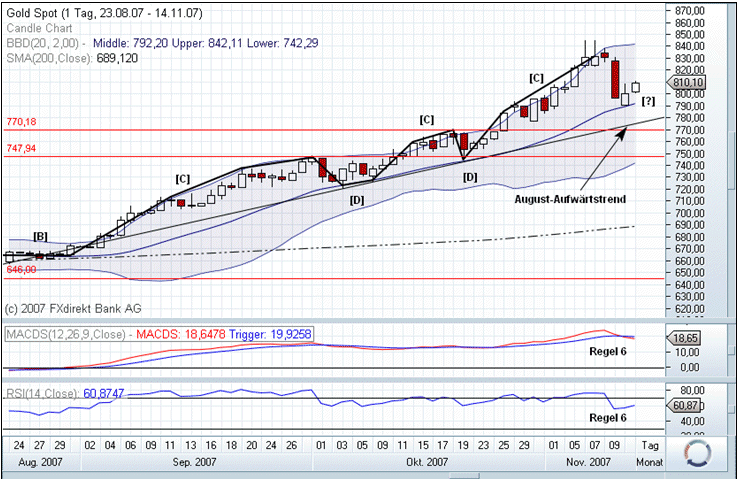

Beispiel Gold:

[A] Gold ist am 16. August erstmals seit dem 8. Juni dieses Jahres wieder auf Schlusskursbasis unter das untere Bollinger-Band gefallen. In Erwartung eines kurzfristigen Aufwärtstrends konnte eine Longposition eingegangen werden (Regel 1). Im Bereich von 645,00 USD lag mit dem Hoch von Januar 2007 eine wichtige Unterstützungszone (Regel 6). Mittelfristig und langfristig befand sich Gold in einem Aufwärtstrend (Regel 7).

[B] Die Erholung beim Gold lief in der Folge bis in den Bereich des mittleren Bollinger-Bandes – dort verharrte das Edelmetall fünf aufeinanderfolgende Tage (Regel 2).

[C] Nachdem die Mittellinie hinter sich gelassen wurde, stieg der Kurs dynamisch ans obere Bollinger-Band heran, das nun zum nächsten Widerstand wurde (Regel 3). Die technischen Indikatoren haben den Kursanstieg mit Kaufsignalen begleitet (Regel 6).

[D] Die Korrekturen vom 4. Oktober, 9. Oktober sowie 22. Oktober fanden an der Mittellinie eine tragfähige Unterstützung (Regel 4).

[?] Die laufende Korrektur hat Gold mit der Eröffnung von Dienstag mustergültig bis zum mittleren Bollinger-Band (aktuell bei 790,00 USD) geführt (Regel 4). Ein Bruch der Mittellinie würde einen Test des am 16. August etablierten steilen Aufwärtstrends wahrscheinlich machen. Der Wilder RSI in der 14-Tageeinstellung hat den überkauften Bereich verlassen und ist neutral zu werten. Auch andere Indikatoren wie der MACD deuten bisher nicht auf einen Trendbruch beim Gold hin (Regel 6).

Achtung: Die allgemeinen Regeln verlieren unter den nachfolgenden Bedingungen ihre Gültigkeit und dürfen dann nicht eingesetzt werden.

1. Der Kurs läuft bereits seit geraumer Zeit in einer geringen Handelsspanne seitwärts, so dass die Bollinger-Bänder visuell ersichtlich ungewöhnlich stark zusammengezogen sind. Bei einem Ausbruch aus den Trading-Bändern und der Trading-Range darf in diesem Fall keine Gegenposition eingegangen werden, da der Kurs dann oft in Richtung der Ausbruchsrichtung weiterläuft.

2. Panik und Krisen ermuntern selbst Boulevard-Zeitungen, über den Devisenmarkt zu berichten. Ein Beispiel war die Kursentwicklung zu Beginn der US-Immobilienkrise. In solchen Fällen können extreme Marktbedingungen zu starken Überdehnungen der Bollinger-Bänder führen, so dass die Kurse tagelang außerhalb der Bänder notieren können.

Im Makro View am 28. November stellen wir eine backgetestete Variante eines Handelssystems mit Hilfe von Bollinger-Bändern vor. Der Ansatz zeichnet sich durch eine einfache Handhabung und hohe statistische Güte aus.

Autor: Christian Pohlhttp://www.godmode-trader.de/wissen/chartlehrgang/ - Der Wissensbereich zum Thema "Charttechnische Analyse und Trading" für Einsteiger und Fortgeschrittene von GodmodeTrader.de - Kostenlos!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.