GameStop-Wahnsinn: Trader wird verklagt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Gamestop Corp. - WKN: A0HGDX - ISIN: US36467W1099 - Kurs: 39,300 € (XETRA)

Die wilden Spekulationen von Privatanlegern mit den GameStop-Aktien haben ein juristisches Nachspiel. Gegen den 34-jährigen privaten Trader Keith Gill aus dem US-Bundesstaat Massachusetts wurde nun eine Sammelklage eingereicht.

Gill habe mit seinen zahlreichen Youtube-Videos und Reddit-Posts unbedarfte Privatanleger zum Kauf von GameStop-Aktien und -Optionen verleitet und so den Kurs künstlich nach oben getrieben, heißt es in der Klageschrift. Dadurch habe er anderen Anlegern "riesige Verluste" beschert und zahlreiche Aktiengesetze verletzt. Gill wird auch vorgeworfen, dass er bei seinen Internet-Auftritten verheimlicht habe, dass er professioneller Finanzanalyst sei. Bis zum 28. Januar hatte Gill in der Marketing-Abteilung eines Versicherungskonzerns gearbeitet. Seine GameStop-Spekulationen erfolgten rein privat.

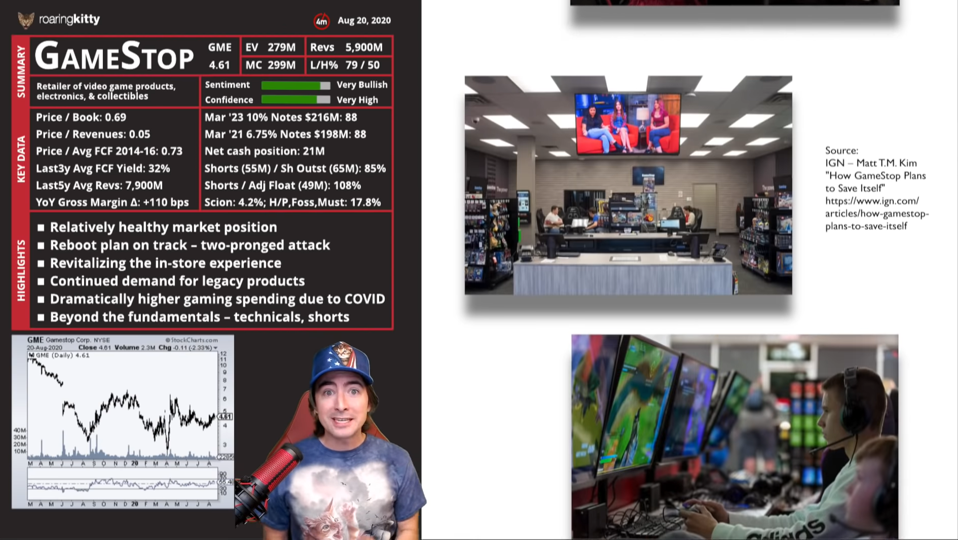

Keith Gill hatte bereits im Juni 2019 damit begonnen, in die Aktien von GameStop zu investieren. Damals stand der Kurs bei rund fünf Dollar. Zudem kaufte Gill auch hochgehebelte Optionen. Durch seine Reddit-Posts unter dem Usernamen "DeepFuckingValue" und seinen Youtube-Videos unter dem Usernamen "Roaring Kitty" gewann Gill immer mehr Fans und Follower, die ebenfalls in GameStop investierten.

Die Privatanleger-Meute wettete gegen mehrere Hedgefonds, die teilweise mit Milliardensummen auf fallende Kurse bei GameStop gesetzt hatten (während einige andere Hedgefonds sich ebenfalls long positioniert hatten) und löste so einen Short Squeeze aus. Viele Privatanleger spekulierten zudem mit weit aus dem Geld befindlichen Call-Optionen auf steigende Kurse, um mit wenig Kapitaleinsatz möglichst große Kursgewinne einzufahren. Dies hatte aber zur Folge, dass die Stillhalter der Optionen im Rahmen des sogenannten Delta-Hedgings bei steigenden Kursen der Aktien immer mehr Aktien kaufen mussten, um sich selbst gegen Kursveränderungen in dem Papier abzusichern. Da sowohl Shortseller als auch Optionsgeber immer panischer die Aktien kaufen mussten, um sich gegen Kursverluste abzusichern, explodierte der Kurs der GameStop-Aktie in einer Kombination aus einem Short Squeeze und einem sogenannten Gamma Squeeze. Im Hoch kletterte die GameStop-Aktie bis auf 483 Dollar, bevor sie wieder deutlich zurückfiel und zuletzt bei rund 46 Dollar stand.

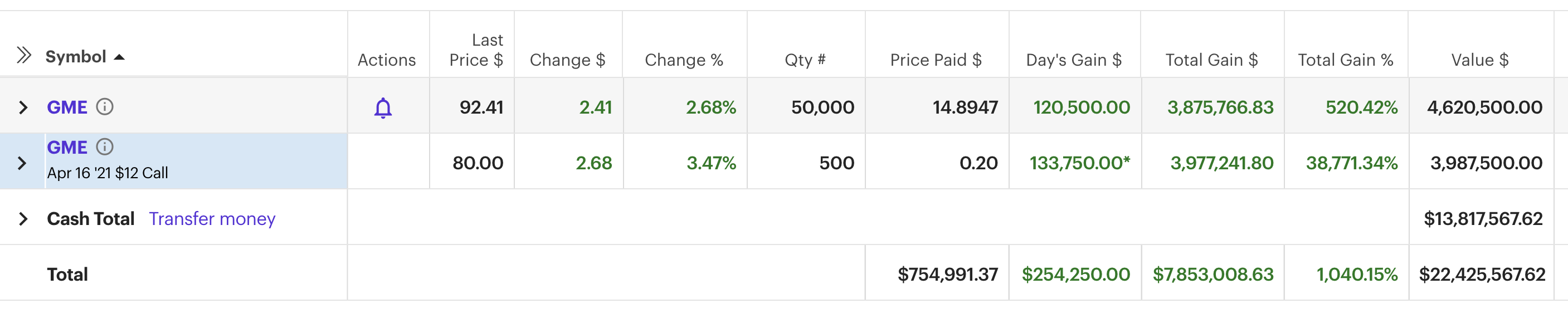

Während die auf Kursverluste spekulierenden Hedgefonds Milliarden an Dollar verloren, wuchs das Depot von Keith Gill von rund 53.000 Dollar im Jahr 2019 auf zeitweise fast 48 Mio. Dollar an. Seinen letzten Depotauszug postete Keith Gill am 3. Februar auf Reddit. Damals hatte er noch rund 4,6 Mio. Dollar in GameStop-Aktien und knapp 4,0 Mio. Dollar in GameStop-Optionen investiert, zudem verfügte er über ein Guthaben von rund 13,8 Mio. Dollar.

Bereits heute ab 18.00 Uhr werden die Protagonisten des GameStop-Showdowns vor dem US-Kongress auftreten. Keith Gill muss sich ebenso wie die Chefs der Hedgefonds Melvin Capital und Citadel sowie des Online-Brokers Robinhood und des Internetdienstes Reddit den Fragen der Abgeordneten im Ausschuss für Finanzdienstleistungen des Repräsentantenhauses stellen.

In einer schriftlichen Fassung seiner heutigen Aussage vor dem Kongress wies Keith Gill die gegen ihn vorgebrachten Vorwürfe zurück und bezeichnete sie als "absurd". Sein Youtube-Kanal habe ausschließlich zu "Bildungszwecken" gedient, sagte Gill. Ziel sei es nicht gewesen, andere Internetnutzer zum Kauf der Aktien oder Optionen zu verleiten. Vielmehr habe er nur über die seiner Meinung nach unterbewertete GameStop-Aktie informieren wollen.

Mit einem Screenshot aus einem Computerspiel hatte Gill vor einer guten Woche bereits auf Twitter gezeigt, wie er sich angesichts der ihm gegenüberstehenden Macht der Finanzelite fühlt.

Am 04. Februar hatten wir den Wahnsinn an der Wall Street rund um die GameStop-Aktie bereits in einem BörsenTalk diskutiert.

Drei Musterdepots, 12 Experten, innovative Widgets: Mehr Technologie und Inhalte als je zuvor in Guidants PROmax. Jetzt abonnieren!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keith Gill und der Hedgefond haben in meinen Augen dasselbe getan: Mit Kundengeldern den Kurs einer relativ kleinen Aktie massiv manipuliert. Nur die Kunden von Herrn Gill wussten noch eher was sie taten und haben selber die Orders aufgegeben und konnten jederzeit z.B. den Einsatz im Gewinn wieder raus nehmen. Die Kunden des Hedgefonds hingegen wussten nicht, das ihr Geld dazu verwendet wird eine Aktie zu ruinieren und konnten nicht zwischenzeitlich eingreifen. Der ursprüngliche Gedanke des Hedgefonds ist ja reale Bestände in Korrekturen mit gehebelten Optionen abzusichern - das finde ich gut und legitim. Wenn das aber als Freibrief verstanden wird um Basiswerte teilweise über 100%!!! zu shorten, dann wird aus einem seriösen Geschäft tatsächlich "Glücksspiel" = Casino mit üblen Folgen für andere Marktteilnehmer: igitt! Mag sein, das es nicht ok ist, das Herr Gill verschwiegen hat, das er Profi ist - der oder die Akteure des Hegefonds geben sich den Anstrich Profis zu sein (sonst würden die Kunden ihnen ja nicht ihr Geld anvertrauen) und verhalten sich dann wie süchtige Spieler.

Casino. Das Haus gewinnt immer. ;)

Geschieht ihm recht? Sollte es nicht eher heissen, geschieht den Hedgefonds und Optionsgebern recht? Wenn der Privatanleger die genannten im eigenen Spiel schlägt ist er dann der böse? Das ist wirklich eine verquere Weltanschauung.

Ein Keith Gill hat am Zustand der Börse nichts verändert. Die Börse ist ein Casino, war sie schon immer, der Privatanleger fängt nur langsam an die Regeln zu verstehen.

Geschieht ihm recht. Die Börsen sind für viele ein Casino geworden. So soll es dann eine gesunde Aktienkultur geben und die Deutschen mehr an das Thema Aktien bringen? Niemals....

War sowas von absehbar, das dies passieren wird. Das "System" kann nicht zulassen, dass Einzelpersonen dertigen Erfolg an der Börse haben und mit eigenen Waffen geschlagen werden. Mal sehen wie unabhäng die Justiz dann tatsächlich ist.