Für Anleger stehen schwierige Jahre bevor

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wenn Anleger eine neue Zeitrechnung ausrufen, ist es meist an der Zeit, an Leerverkäufe zu denken. Regelmäßig lassen sich Anleger von der Euphorie über neue Technologie mitreißen. Bewertungen erreichen bizarre Ausmaße. Die Pandemie brachte viele Übertreibungen. Ob Telemedizin, Zoom, Blankoscheckunternehmen oder Elektromobilität, viele Kurse stehen heute 80-90 % unter ihren Hochs.

Sind Anleger euphorisch, glaubt man an Wachstumsprognosen, die nüchtern betrachtet keinen Sinn machen. Man kann noch so viel warnen und vorrechnen, es kommt immer wieder zu diesen Übertreibungen. Werden neue Zeitrechnungen verkündet, kann man sich sicher sein, dass sich eine Blase bildet.

Es gibt auch den gegenteiligen Fall. Anleger bemerken nicht, dass eine neue Zeitrechnung begonnen hat. Dies hat nichts mit Technologie oder der Bewertung einzelner Sektoren zu tun, sondern mit wirtschaftlichen Umständen. Anleger sind niedrige Zinsen, stabiles Wachstum und allmächtige Notenbanken gewöhnt. Es liegt jenseits der Vorstellung, dass die kommenden Jahre ganz anders werden als die vergangenen Jahre seit der Finanzkrise.

Dies hat mehrere Gründe, die der Ökonom Anatole Kaletsky auf den Punkt brachte. Ob Anleger oder allgemein als Mensch, man kann sich Dinge, die man selbst nicht erlebt hat, nur schwer vorstellen. Dazu gehört auch eine Zeit, in der Inflation systematisch höher und volatiler ist. Der Großteil der Bevölkerung hat die Inflation der 70er Jahre nicht erlebt.

Selbst wer sie erlebt hat, wurde als Anleger auf die Allmacht der Notenbanken konditioniert. Jeder kennt die Börsenweisheit „Don’t fight the Fed.“ Man stellt sich nicht gegen die Notenbank. Die Notenbank will Inflation wieder auf 2 % senken. Alle glauben, dass es tatsächlich gelingen wird. Zweifel gibt es nicht. Das zeigen Inflationserwartungen und der Anleihemarkt.

Angesichts der aktuell hohen Inflationsrate, der Dauer des Inflationsanstiegs und der realistischerweise zu erwartenden Entwicklung sollten Anleiherenditen ganz woanders stehen. Dass sie es nicht tun, zeugt davon, was Anleger denken. Sie vertrauen Notenbanken blind, dass das Inflationsziel bald wieder erreicht wird.

Ein Fehlschluss ist die Annahme, dass die Richtung entscheidender ist als das Niveau, sei es bei der Inflation oder den Zinsen. Steigen die Zinsen, geht es in die richtige Richtung, egal, ob es von 0 % oder 5 % ausgeht. Die Richtung entscheidet. Ebenso verhält es sich bei der Inflation. Sinkt diese von 9,1 % auf 8,5 % wie im Juli, ist alles in Ordnung, so die Annahme. Die Richtung stimmt ja. Die Annahme ist natürlich falsch. Die Richtung ist wichtig. Ebenso relevant ist das Niveau. Eine Inflationsrate von 8,5 % in den USA ist immer noch sehr weit vom Inflationsziel von 2 % entfernt.

Zu guter Letzt wird die Geopolitik unterschätzt. Mit dem Ende der Sowjetunion wurde „das Ende der Geschichte“ ausgerufen. Die Annahme war, dass nur noch das westliche Wirtschafts- und politische Modell die Welt bestimmen würde. Spätestens jetzt müsste klar sein, dass dies eine Fehleinschätzung war. Erst in fünf oder zehn Jahren wird man verwundert feststellen, wie stark sich die Welt verändert hat und wieder in Blöcke eingeteilt ist.

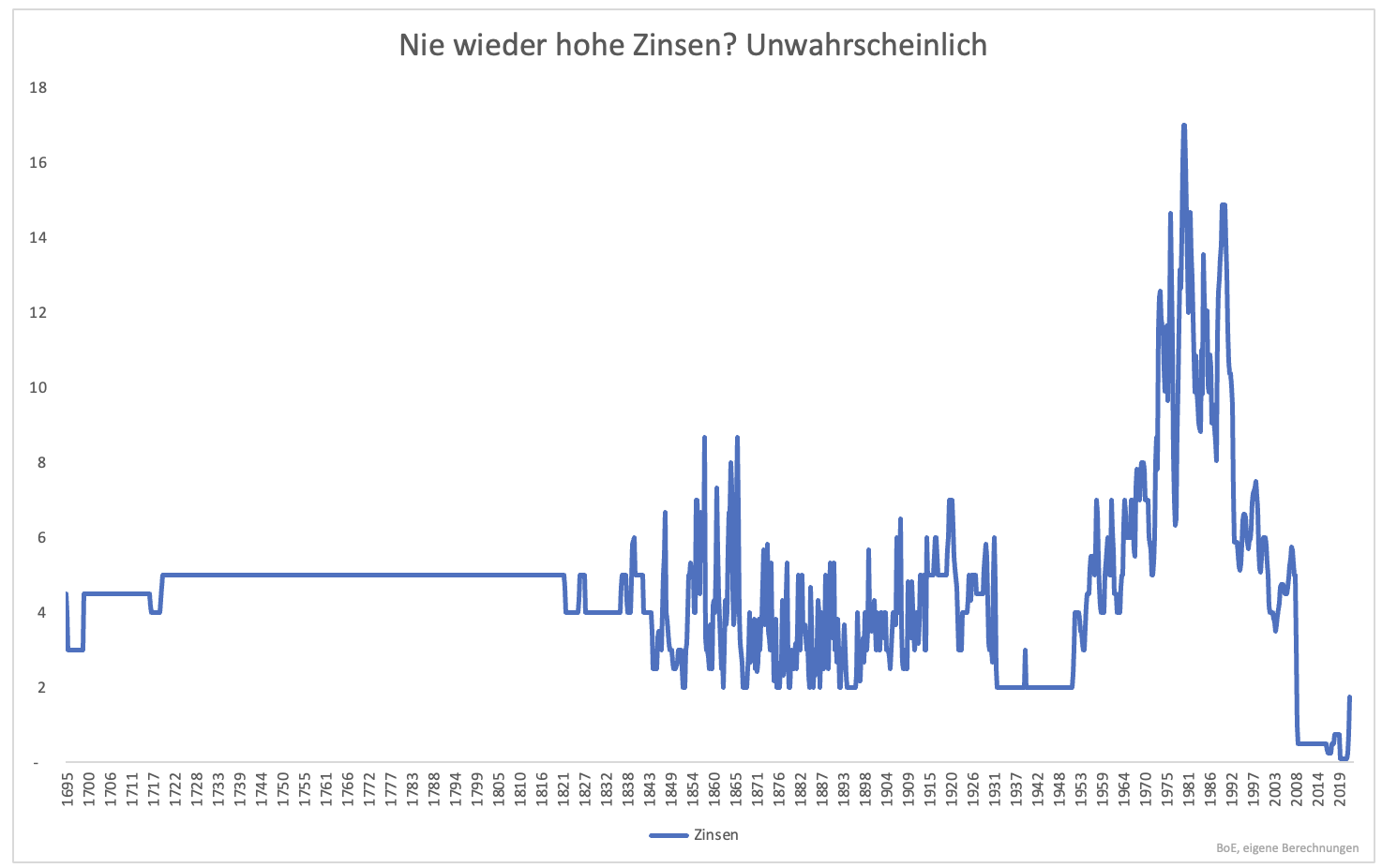

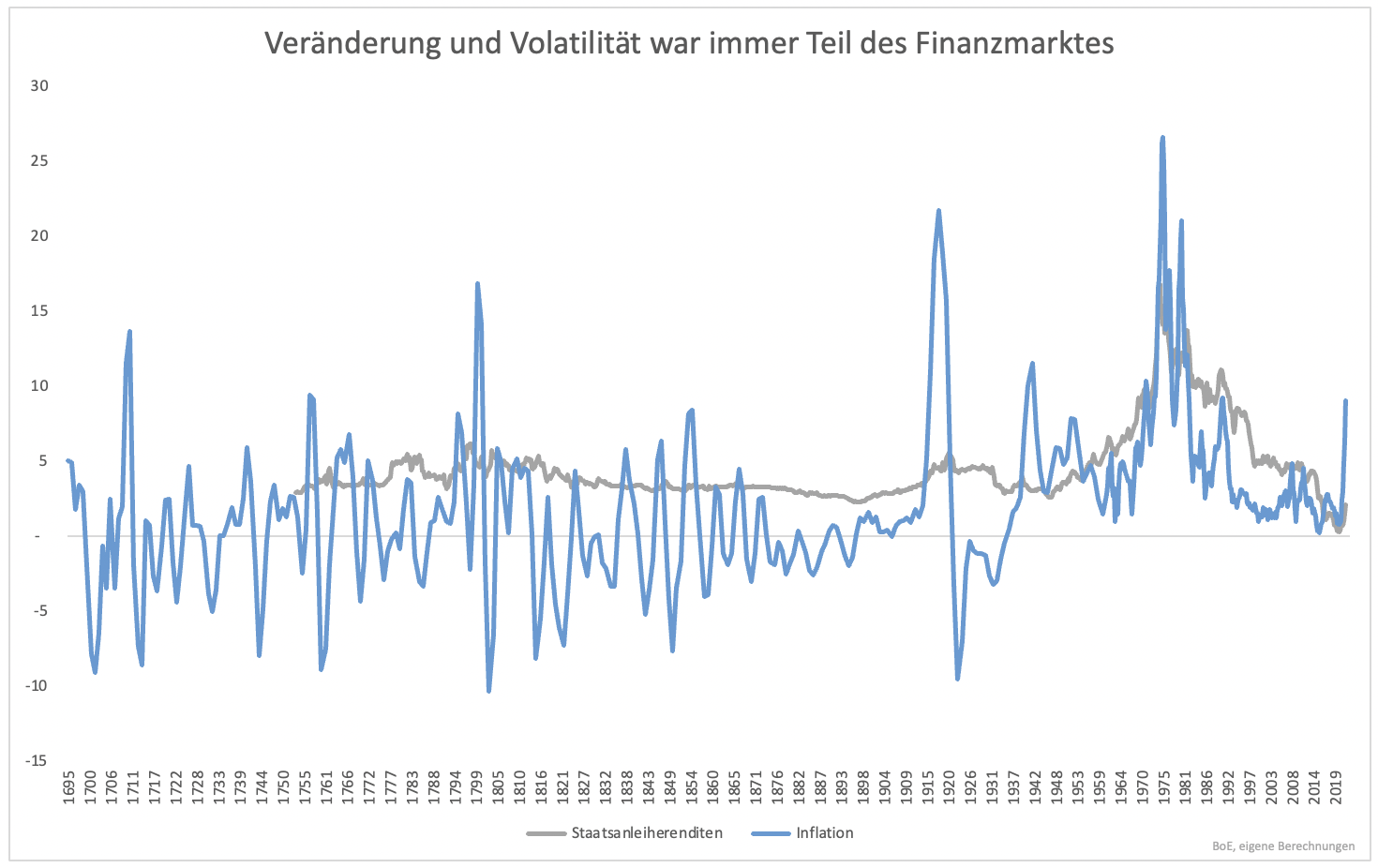

Gerade hat eine neue Ära begonnen. Der Aktienmarkt hat es bisher nicht bemerkt. Ein Jahrzehnt an Konditionierung hat gewirkt. Historisch betrachtet sind neue Regime keine Seltenheit, sei es bei Zinsen, Inflation oder Geopolitik. Die Zinsentwicklung in England gibt einen Hinweis darauf, wie viel Volatilität möglich ist (Grafik 1). Grafik 2 zeigt dazu die Inflation und Anleiherenditen. Auch hier ist klar, Volatilität ist die Norm, nicht die Ausnahme.

Solange der Markt nicht reagiert, besteht kein Handlungsbedarf. Die Erkenntnis wird auch nicht plötzlich kommen, sondern über Jahre in die Kurse eingearbeitet werden.

Die nächsten Jahre werden schwierige Jahre für Anleger, denn ist unwahrscheinlich, dass sich alle grundlegenden Veränderungen plötzlich in Luft auflösen. Genau das braucht es aber, damit sich das aktuelle Börsengeschehen als korrekt herausstellt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.