Führungsschwäche bei der Federal Reserve

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- In der Frage der Zinserhöhung lässt die US-Notenbank derzeit die notwendige Führung vermissen. Das bringt Unsicherheit und belastet die Weltwirtschaft.

- Wenn man den Worten der Fed nicht glauben kann, muss man sich an die Fakten der wirtschaftlichen Entwicklung halten.

- Angesichts der Wachstumsschwäche in Amerika spricht viel dafür, dass es auf absehbare Zeit keine Zinserhöhung in den USA geben wird.

Auch Bankvolkswirte haben ein Berufsethos. Eine der ungeschriebenen Regeln besagt: Kritisiere nie die Zentralbanken. Sie sind der Fels in der Brandung der Finanzmärkte. Sie geben Halt und Sicherheit. Wer sie tadelt, gefährdet die Stabilität des Systems. Ganz abgesehen davon spielen sie eine wichtige Rolle in der Aufsicht der Banken, weshalb gerade die Kreditwirtschaft mit Kritik vorsichtig ist. In den letzten zwei Jahren hat sich bei mir aber so viel Frust aufgestaut, dass ich im Folgenden gegen diese Regel verstoßen werde.

Das, was die amerikanische Federal Reserve seit Auslaufen der Wertpapierkäufe im Oktober 2014 tat, ist, um das Mindeste zu sagen, schwer verständlich. Von Sitzung zu Sitzung verkündete sie die Absicht, die Zinsen wieder auf ein Normalniveau anheben zu wollen. Immer wieder hat sie das Vorhaben dann aber doch abgeblasen. Die Gründe, die sie dafür anführte, waren wenig überzeugend. Mal waren es vorübergehend schlechte Arbeitsmarktzahlen, mal waren es Befürchtungen hinsichtlich China und anderer Schwellen- und Entwicklungsländer. Im Sommer war es die Entscheidung der Briten aus der EU auszutreten.

Die Fed nennt diese Politik "Data Driven", also von den Marktdaten abhängig. Sicher kann die Geldpolitik nicht im luftleeren Raum operieren. Sie muss auf das Umfeld Rücksicht nehmen. Sie darf sich aber nicht von den jeweils kurzfristigen Daten tyrannisieren lassen. Sie muss immer auch das langfristige Ziel der Normalisierung der Liquidität und der Zinsen im Auge haben und den Märkten glaubhaft vermitteln. Daran fehlt es.

Gefühlt, das heißt in den Prognosen der Märkte, gab es in den letzten zwei Jahren mindestens zehn Zinserhöhungen. Alle haben Wirtschaft und Märkte belastet und zu einem Attentismus geführt. In der Realität ist der amerikanische Leitzins aber nur einmal um lächerliche 25 Basispunkte angehoben worden. Dazu hat sich der Aufwand der vielen Diskussionen weiß Gott nicht gelohnt. Der Hedge-Fonds-Manager Stephen Jen brachte es auf den Punkt als er sagte: "Fed watching, in retrospect, has been the single biggest waste of my time in the past two years" (Rückblickend war die Beschäftigung mit der Fed bei mir die größte Zeitverschwendung der letzten zwei Jahre).

Was ich der Federal Reserve vorwerfe, ist Führungsschwäche. Sie hat nicht den Mut, eine einmal beschlossene Politik auch gegen Zweifel am Markt durchzusetzen. Das ist das Gegenteil von dem, was eine an sich schon unsichere und wachstumsschwache Weltwirtschaft braucht. Selbst der bisherige Chef der indischen Notenbank Raghuram Rajan (dessen Land unter einer amerikanischen Zinserhöhung leiden würde) sagte einmal: "Just do it".

Nun kann man das alles beklagen, ändern kann man es nicht. An was sollen sich die Märkte unter solchen Umständen orientieren? Mein Rat: Vergessen Sie das Sprech der Geldpolitiker. Das ändert sich zu oft. Das wird auch für die Reden auf der hochrangigen geldpolitischen Tagung in Jackson Hole in dieser Woche gelten. Worauf es ankommt, sind die Fakten, konkret um Preisstabilität und Vollbeschäftigung. Bei beiden Zielen sieht es derzeit gut aus. Die Verbraucherpreise steigen um 1,2 %. Da gibt es keine Deflationsgefahren mehr. Am Arbeitsmarkt werden jeden Monat im Schnitt rund 140.000 Stellen geschaffen. Das reicht. Von daher steht einer Zinserhöhung nichts im Weg.

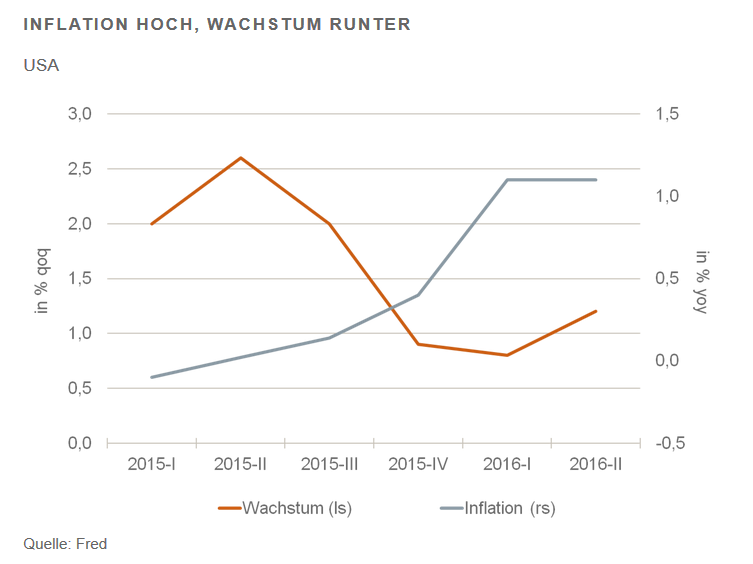

Wo das Problem liegt, ist beim Wachstum. Es schwächelt. In den letzten drei Quartalen lag es unter 1 %. Die Federal Reserve muss zwar nicht hohes Wachstum anstreben. Wenn die Expansion des BIP aber zu gering ist, dann wird sich das auf längere Sicht negativ auf Arbeitsmarkt und Preise auswirken. Eine so gegenläufige Entwicklung von Wachstum und Preisen, wie wir sie in der Vergangenheit hatten, kann es auf die Dauer nicht geben (siehe Grafik). Dann kann die Fed auch nicht die Zinsen anheben.

Ich rechne in der Tat mit solch einem Szenario. Die Prognosen für das Wachstum im dritten Quartal sind derzeit zwar gut. Ob damit aber wieder ein anhaltend höherer Wachstumspfad erreicht wird, erscheint mir unsicher. Es hat sich in den letzten Monaten immer wieder gezeigt, dass die kurzfristigen Wachstumsvorhersagen wenig zuverlässig sind und oft nach unten revidiert werden mussten.

Wenn diese Annahme richtig ist, dann ergibt sich daraus, dass es in diesem Jahr keine Zinserhöhung mehr geben wird. Dafür sprechen auch andere Überlegungen. In den nächsten beiden Sitzungen der Federal Reserve im September und Anfang November läuft noch der Präsidentschaftswahlkampf. Da kann die Fed ohnehin keine Maßnahmen ergreifen. Im Dezember könnte sie theoretisch die Zinsen erhöhen. Ich kann mir jedoch nicht vorstellen, dass sich bis dahin die gesamtwirtschaftliche Konstellation in den USA so verbessert, dass dann eine Zinserhöhung angebracht wäre. Zudem warten dann alle, was der neue Präsident tun wird (was ja auch für die Geldpolitik wichtig ist). Das ist also auch kein guter Zeitpunkt. Eine Zinserhöhung wird es aus meiner Sicht also frühestens im nächsten Jahr geben, vorausgesetzt das Wachstum wird besser.

Für den Anleger

Schreiben Sie also die Erwartungen einer Zinserhöhung in den USA zunächst einmal ab. Das bedeutet auch, dass die Zinsen in der übrigen Welt auf längere Zeit niedrig bleiben. Auch die negativen Zinsen werden nicht so schnell verschwinden. Es könnte unter diesen Umständen sogar sein, dass man mit Bonds noch einmal zinsbedingte Kursgewinne erzielen kann. Aktien würden unter einer Verschlechterung des Wachstums in den USA leiden. Sie profitieren jedoch wie bisher von den niedrigen Zinsen.

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.