Fällt die Zinswende aus? Der nächste Tiefschlag

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der US-Finanzminister Mnuchin hatte ursprünglich große Pläne. Er wollte weitaus mehr Anleihen mit langer Laufzeit begeben als es derzeit der Fall ist. Der Gedanke dahinter ist einfach. Die Zinsen sind niedrig und es macht Sinn, wenn man diese niedrigen Zinsen für lange Zeit einloggen kann.

Die Zinsen für 10-jährige Anleihen stehen unterhalb von 2,5 %. Anleihen mit einer Laufzeit von 30 Jahren zahlten gerade einmal ein halbes Prozent mehr. Für Anleihen mit einer Laufzeit von 50 Jahren wären vermutlich nur etwas über 3 % fällig und für 100-jährige Anleihen 4 %.

Historisch betrachtet sind solche Zinssätze ein richtig gutes Schnäppchen. Der Plan wurde nun aber fast stillschweigend geändert. Anstatt Anleihen mit längerer Laufzeit zu begeben, soll die Laufzeit nun verkürzt werden.

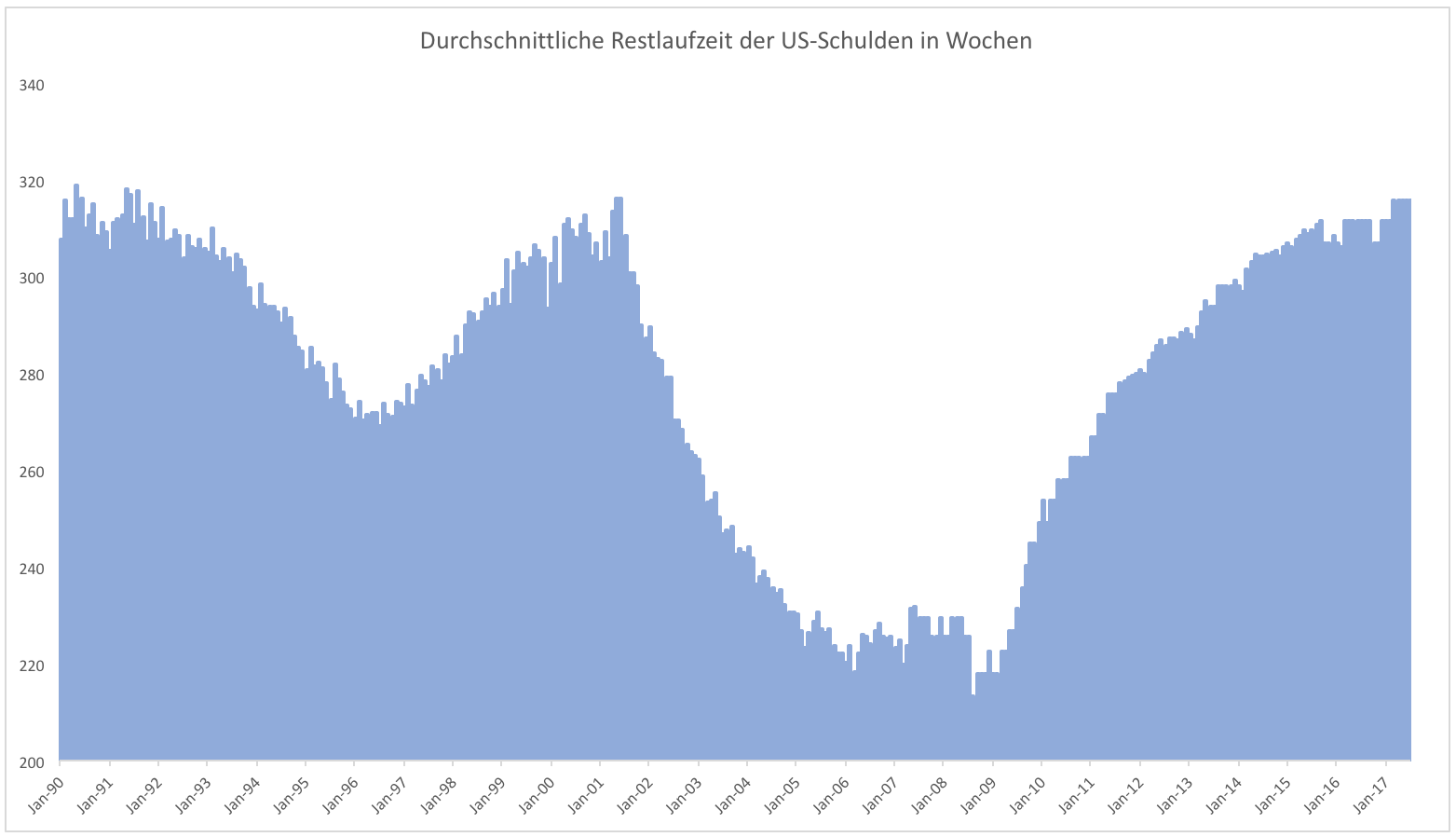

Die durchschnittliche Restlaufzeit der US-Schulden liegt aktuell im Bereich von 6 Jahren (siehe Grafik). Das ist in etwa so hoch wie zur Jahrhundertwende und Anfang der 90er Jahre. Ob hinter dieser Laufzeitverlängerung ein Plan steckte, ist nicht bekannt. Man kann aber sicherlich sagen, dass die Käufe der Notenbank es leichtgemacht haben, Anleihen mit langer Laufzeit zu niedrigen Zinsen zu begeben.

Seit dem Ende von QE steigt die Restlaufzeit kaum noch. Das mag Zufall sein, ist es aber vermutlich nicht. Die Notenbank reduziert seit einem Monat ihren Bestand an Staatsanleihen. Würde nun das Finanzministerium die Laufzeit der Anleihen verlängern, gäbe es möglicherweise aus heiterem Himmel ein zu hohes Angebot. Die Zinsen würden deutlich steigen.

Das will niemand, schon gar nicht das Finanzministerium. Um die langfristigen Zinsen niedrig zu halten, sollen daher nun mehr Anleihen mit kurzer Laufzeit auf den Markt kommen. Ein langsameres Angebotswachstum bei Anleihen mit langer Laufzeit kann den Zinsanstieg dämpfen.

Die Nachfrage nach US-Anleihen ist groß. Persönlich sehe ich daher keine Gefahr von schnell steigenden Zinsen. US-Anleihen werfen immerhin mehr als 2 % ab. Im Rest der entwickelten Welt liegen die Zinsen für 10-jährige Papiere deutlich unterhalb von 2 %. In einigen Ländern wie Deutschland und Japan liegen sie zwischen 0 % und 0,5 %.

US-Anleihen bleiben für den Rest der Welt attraktiv. Zusätzliches Angebot sollte problemlos aufgenommen werden können. Das Finanzministerium macht sich dennoch Sorgen. Es fürchtet einen Zinsanstieg. Da sich viele Zinssätze an den Staatsanleihen orientieren, würde ein Zinsanstieg bei Langläufern auch auf den Rest der Wirtschaft auswirken, insbesondere auf den Immobilienmarkt.

Die Angst halte ich für unbegründet. Das ändert nichts daran, dass die USA zukünftig mehr auf Anleihen mit kürzerer Laufzeit setzen. Ein substantieller Anstieg der Langfristzinsen wird da schwierig.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Das Szenario einer gestrichenen Zinserhöhung wäre der Hammer. Die Volatilität möchte ich sehen. Könnte sogar sein, dass dann das ganz große Zittern beginnt, wenn die FED-Jünger realisieren, dass die ganze Gelddruckerei eben doch kein so rosiges Ergebnis gebracht hat, wie die gnadenlos frisierten US- Zahlen scheinbar belegen. Es kann doch beispielsweise nicht sein, dass die Steuereinnahmen (wieso sollte man diese Zahlen ´bearbeiten´?!) in den USA stagnieren und teils sogar sinken, wenn´s allen wirklich so prächtig geht...Da lege ich mich fest: Fällt die Zinserhöhung aus, dürften die Märkte erst einmal einbrechen. Bei den bisher größten Gewinnern wird zuerst Geld vom Tisch genommen, das hieße: Nasdaq & Co.