Es lohnt sich, auf den Markt zu hören

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienmärkte handeln bekanntlich die Zukunft. Folglich könnte man Konjunktur- und Unternehmensdaten sowie andere ökonomische Ist-Werte als belanglos abtun – schließlich werden sie ja stets nachträglich veröffentlicht. Das ist natürlich nur die halbe Wahrheit. Zumal sie sich oft auch sehr gut als Lehrmaterial eignen.

Wer hat Recht?

Bei wichtigen Ereignissen wissen wir recht gut, welche Meinung wir und andere zu Börse und Wirtschaft vor ein paar Wochen oder Monaten hatten (zumindest, wenn wir ehrlich zu uns selbst sind). Und die Kursverläufe seitdem kennen wir ebenfalls. Und so können wir mit etwas Abstand oft sehr klar sehen, wer letztlich tatsächlich Recht hatte – wir oder der Markt. (Spoiler: Meist ist es der Markt…)

Beispiel US-Zölle: Die allgemeine Erwartung war, dass sich die Zölle negativ auswirken werden, und zwar nicht nur für die Handelspartner der USA, sondern auch für die USA selbst. Inflation, Rezession, Stagflation und andere waren die Schlagworte.

Die Märkte zeigten sich im April, als konkrete Zahlen verkündet wurden, zwar kurz geschockt, erholten sich aber schnell. Das erschien vielen – auch mir – zunächst unverständlich. Doch in den folgenden Wochen bemerkte ich, dass die Breite der Rally sogar zunahm: Nicht nur Tech-Werte, auch andere Sektoren zeigten Stärke. So haussierten zudem Finanz- und Industriewerte und selbst Versorger und Immobilien legten deutlich zu.

Die „harten“ Daten: Inflation und Arbeitsmarkt

Darauf habe ich in meinen Börsenbriefen Geldanlage-Brief und Aktien-Perlen in den vergangenen Monaten immer wieder hingewiesen und davor gewarnt, auf die Korrektur zu warten oder zu setzen – zumal das „Buy the dip“ offensichtlich war und kaum abebbte.

Seit August sind alle Zölle in Kraft (zuvor gab es teilweise „Strafzölle“), sodass sich nun auch an den „harten“ Daten erkennen lässt, ob und wie die Zölle wirken.

Sehr viel Aufmerksamkeit haben schon in den Vormonaten die Inflationszahlen erhalten, zuletzt auch die Arbeitsmarktdaten, nachdem die Werte für Mai und Juni in den Folgemonaten kräftig nach unten korrigiert wurden. (Für Juni steht nun sogar ein leichtes Minus in der Statistik.)

Das vorläufige Fazit: Der befürchtete Inflationsschub ist ausgeblieben; die Werte sinken aber auch nicht, sondern verharren auf erhöhtem Niveau von rund 2,5 %. Die erwähnte Schwäche am Arbeitsmarkt scheint dagegen die Sorgen vor einem Konjunkturabschwung zu bestätigen.

Ja, es scheint, als stagniere der Stellenzuwachs. Und die Arbeitslosenrate steigt. Letzteres aber schon seit April 2023, als von Trumps Zöllen noch nichts zu ahnen war. Zudem gilt das aktuelle Niveau der Arbeitslosenquote von 4,3 % noch als Vollbeschäftigung. Dennoch: Eine Stagnation bei den neu geschaffenen Stellen und ein erster Anstieg der Arbeitslosenquote sind typische Begleiterscheinungen (aber keine Indizien oder gar Signale!) vor einer Rezession.

Die Einkaufsmanager-Indizes

Müssen wir uns also doch Sorgen machen? Lag bzw. liegt der Markt also doch falsch? Nun, der Arbeitsmarkt gilt als nachlaufender Indikator. Eine Konjunkturschwäche sollte daher zu allererst Spuren in den Früh-Indikatoren hinterlassen. Und das sind vor allem die Einkaufsmanagerindizes.

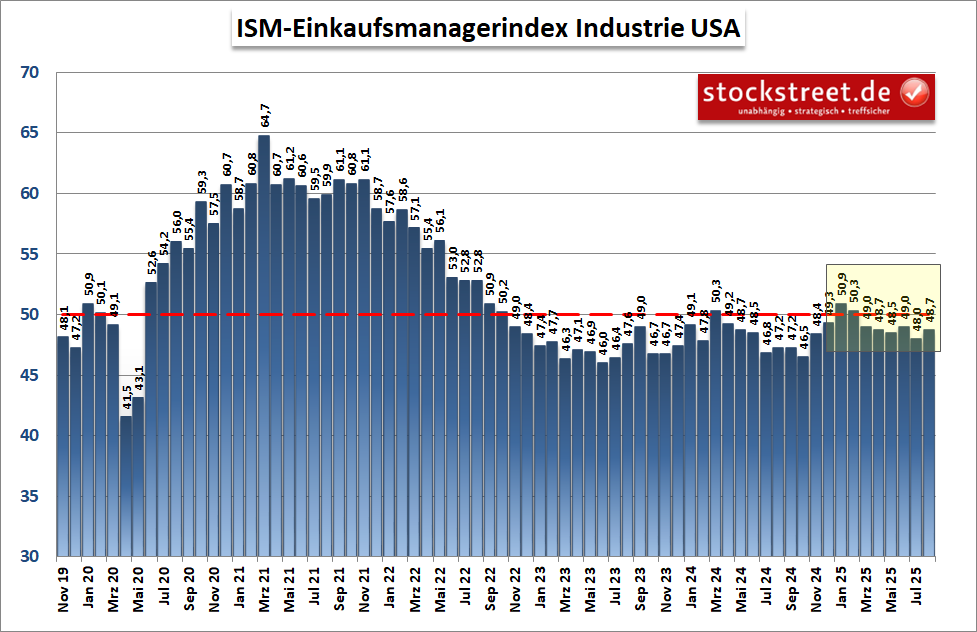

Dazu die bekannten Einkaufsmanagerindizes des Institutes for Supply Management (ISM) für die Industrie und die Dienstleister:

Der Industrie-Index ist schwach – aber das schon seit Jahren: In den 34 Monaten seit Dezember 2022 lag der Wert 31-mal unterhalb der Wachstumsschwelle von 50 Punkten. Das hat nichts oder nur wenig mit den Zöllen zu tun. (Allenfalls den jüngsten Rückgang seit Jahresbeginn könnte die Zollpolitik verursacht haben; siehe gelbe Markierung.)

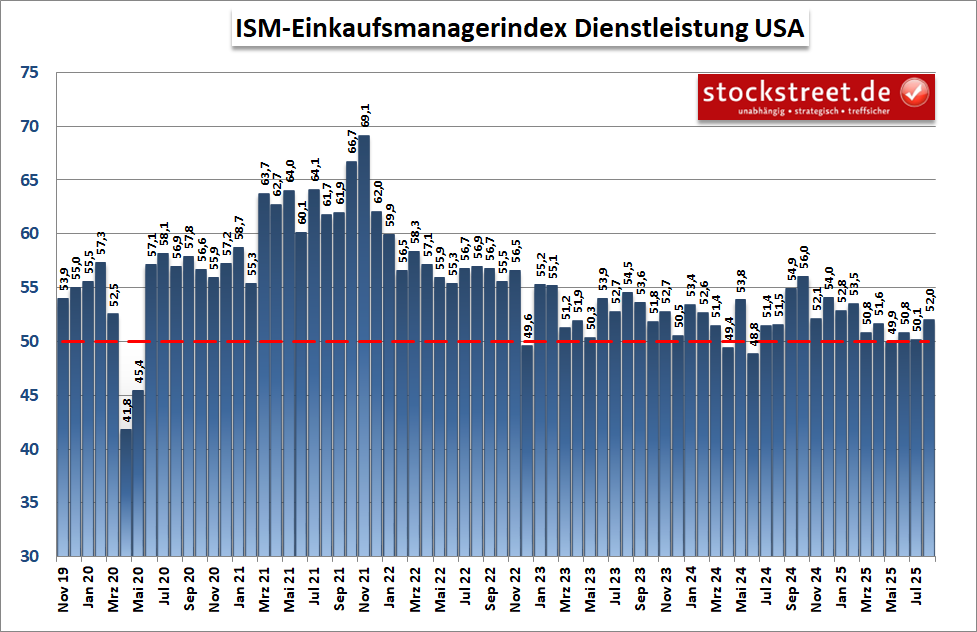

Bei den Dienstleistern ist es genau andersherum: Hier lagen in 31 der jüngsten 34 Monate die Werte über 50 Punkten:

Und da der Dienstleistungssektor für gut 60 % der US-Wirtschaftsleistung verantwortlich ist, bleiben die USA trotz der Schwäche der Industrie im Wachstumsmodus. Dennoch könnte man eine leichte Konjunkturabkühlung aus den Daten herauslesen, denn das starke Wachstum des Bruttoinlandsprodukts (BIP) im 2. Quartal mit einer Jahresrate von +3,3 % wird durch die Schwäche im 1. Quartal (-0,5 % Jahresrate) kräftig gedrückt: Per Saldo kommen die USA im 1. Halbjahr nur auf einen BIP-Anstieg von +1,4 %. Das ist gegenüber den 3 Vorjahren fast eine Halbierung der Wachstumsrate.

Kaufwütige Verbraucher ohne Job?

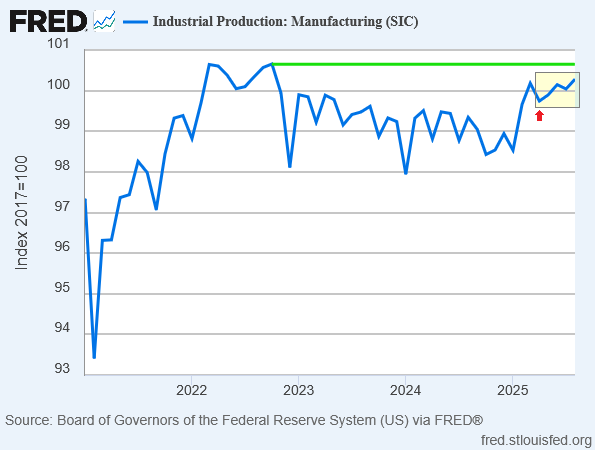

Doch die Märkte beunruhigt das nicht, und sie bekommen dafür Unterstützung durch die jüngsten Daten zu den Einzelhandelsumsätzen und der Industrieproduktion, die in der Vorwoche veröffentlicht wurden. Ja, richtig gelesen: Industrieproduktion!

Die Einzelhandelsumsätze stiegen mit +0,6 % gegenüber dem Vormonat inzwischen den 3. Monat in Folge. Das bleibt auch so, wenn man die Werte ohne Autoverkäufe betrachtet, von denen gemutmaßt wird, dass sie durch Vorzieheffekte aufgrund der erwarteten Zölle überhöht sind. (Das kann man aber auch bezweifeln – schließlich unterlagen z.B. deutsche importierte Autos bis Juli Strafzöllen von 27,5 %; seit August sind es „nur noch“ 25 %. Aber ob das jeder panische Autokäufer gewusst hat?)

Wie auch immer – diese starken Zahlen deuten nicht auf Kaufzurückhaltung der US-Verbraucher hin und damit auch nicht auf eine nachhaltige Schwäche des Arbeitsmarkts. Es sei denn, diese Anstiege waren rein inflationsgetrieben. (Die Daten zu den Einzelhandelsumsätzen sind nicht inflationsbereinigt.) Das werden wir erst in der kommenden Woche genauer wissen, wenn die August-Werte für die persönlichen Konsumausgaben veröffentlicht werden, die uns die passenden Inflationswerte liefern.

Doch gerade bei hoher Inflation und schwachem Arbeitsmarkt wären die Verbraucher nicht kaufwütig, sondern knausrig und hätten nur das Nötigste besorgt. Die Werte wären dann vielleicht inflationsbedingt gestiegen, aber nicht so stark. Schließlich lagen alle Werte der jüngsten 3 Monate über dem Durchschnitt der 12 Monate zuvor, und das zum Teil um das Zwei- bzw. Dreifache!

Die große Überraschung

Und – große Überraschung! – auch die Industrie zeigt trotz mauer Stimmung (die Einkaufsmanagerindizes sind Umfrage-, also Stimmungsindikatoren!) in den „harten“ Daten nicht die Schwäche, die erwartet wurde. Sie stieg zwar im August nur um +0,2 % gegenüber dem Vormonat, aber erreichte damit den höchsten Stand seit Oktober 2022:

Und obwohl der „Zoll-Hammer“ vom April einen Dämpfer brachte (siehe Pfeil), legt die Produktion seitdem wieder zu (gelbes Rechteck). Und das ist nun wirklich kein Indiz für eine Konjunkturflaute oder gar Rezession, denn dann würde die Industrieproduktion mehr oder weniger stark sinken!

Abgesehen vom Arbeitsmarkt gibt es also keine Warnzeichen der einschlägigen Konjunkturdaten. (Und die vermeintliche Arbeitsmarktschwäche ist womöglich eine Folge der rigiden neuen US-Migrationspolitik.)

Und die Lehre aus der Geschicht‘

Genau das – die beeindruckende Widerstandsfähigkeit der US-Wirtschaft – haben die Aktienmärkte durch ihre Stärke seit April vorweggenommen. Mag sein, dass sie dabei auch übertrieben haben. Und ja, zunächst hat auch der Markt panisch reagiert. Doch er hat seine Meinung rasch geändert. Wer das nicht geschafft, sondern im April panisch verkauft hat, musste den Kursen hinterherschauen.

Es lohnt sich also, auf die Märkte zu hören, wie dieses Beispiel zeigt. Wer diese Lehre noch nicht verinnerlicht hat, sollte es jetzt tun. Und uns allen tut es gut, uns immer wieder daran zu erinnern und diese Erkenntnis zu beherzigen. Wir können gleich damit beginnen: Der Markt zeigt weiterhin Stärke und bisher nicht die typische Septemberschwäche…

Ich denke, dass der Markt oftmals primär auch liquiditätsgetrieben ist und die ist weiterhin reichlich vorhanden.

Es sind auch nicht nur die Verbraucher, sondern der Staat hat z. B. über seine Investitionen erheblichen Einfluss auf die Wirtschaft (z. B. Industrieproduktion). So wurde jüngst der US-Verteidigungsetat um einen dreistelligen Milliardenbetrag auf über 1 Billion USD erhöht. Zusammen mit der (erhöhten?) Waffenproduktion z. B. für den Ukraine-Krieg dürfte dies die Zahlen auch beeinflussen.

Ich denke auch, dass es sich bei wirtschaftlichen Folgen eher um ein sehr träges Verhalten handelt. Wenn z. B. ein Haushalt aufgrund von Inflation oder Arbeitslosigkeit seine Ausgaben (langfristig) umstellen muss, kann er zunächst seine Sparquote reduzieren oder Ersparnisse verbrauchen ohne seinen Konsum einzuschränken. Auch kann man nominal (nicht inflationsbereinigt) zunächst keine Änderung sehen, wenn anstelle eines Produkts A nun ein einfacheres Produkt B gekauft wird, das durch den Preisanstieg aber nun den (vormaligen) Preis von Produkt A hat. Die Auswirkungen dieses Downsizings auf die Wirtschaft zeigen sich erst längerfristig.

Insgesamt handelt es sich also um ein wesentlich komplexes System als die Modelle abbilden können. In der Realität gibt es eher keine einfachen kausalen Eins zu Eins Ursache (z. B. Zoll) Folge Mechanismen. Und auch die zeitliche Diskrepanz zwischen Ursache(n) und Folge(n) ist sehr schwierig zu bestimmen.