Es ist zu viel Risiko im Markt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

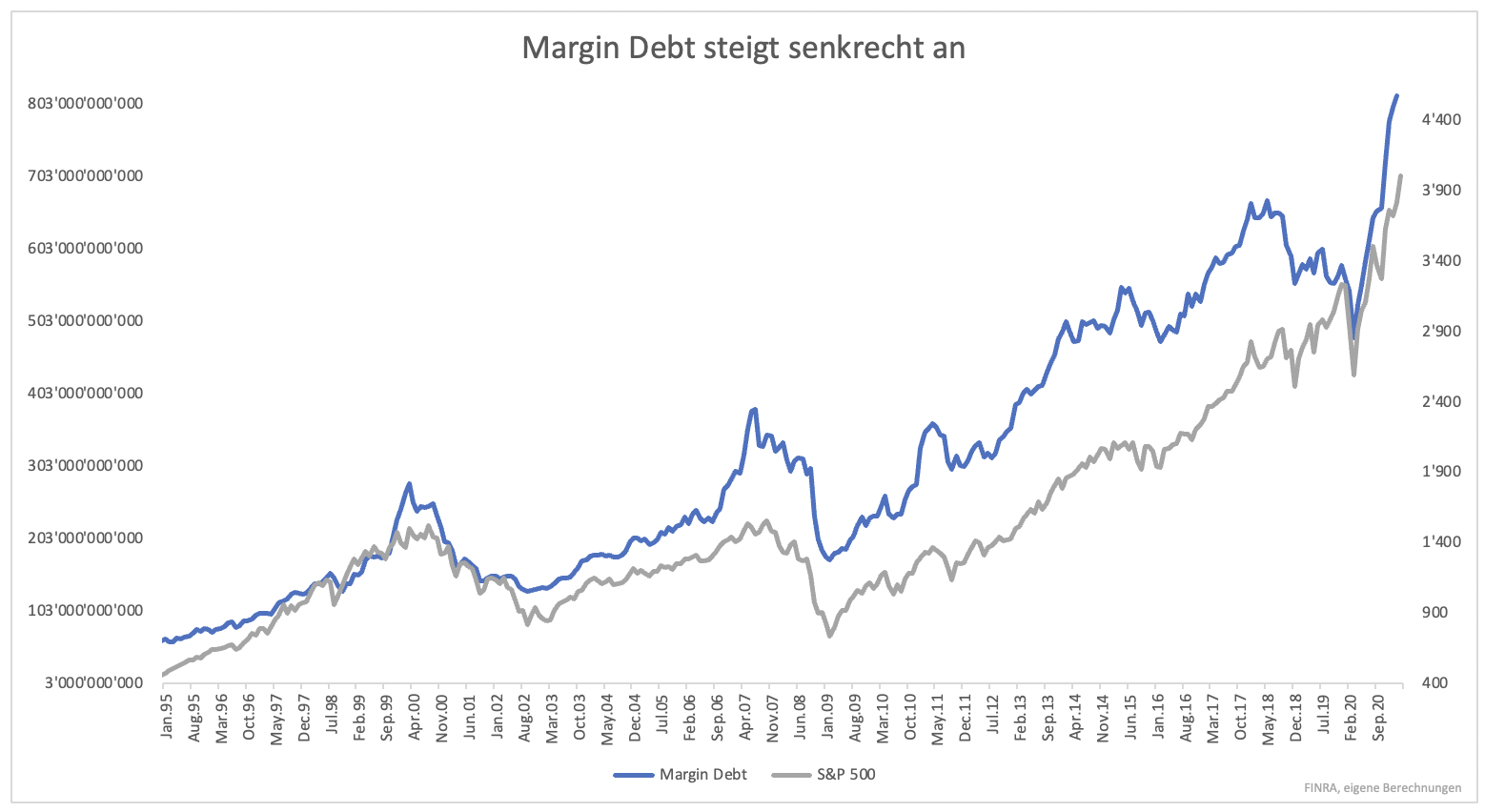

Man kann förmlich zusehen, wie sich ein Spekulationsexzess aufbaut. Für Anleger ist das eine schwierige Situation. Obwohl man erkennt, dass zu viel Risiko im Markt ist und das unweigerlich zu einer Korrektur führen wird, gibt es keine Handlungsempfehlung. Spekulationsexzesse können sich monate- oder sogar jahrelang aufbauen. Zu viel Risiko endet nie gut. Risiko wird dabei als Spekulation auf Kredit definiert. In den USA stieg die Margin Debt, also der zum Wertpapierkauf geliehene Betrag, auf über 800 Mrd. Dollar. Das ist ein Rekordwert. Während der Korrektur vor einem Jahr reduzierte sich die Margin Debt von 560 Mrd. auf 480 Mrd. Heute steht sie über 330 Mrd. höher.

Bisher ist die Spekulation aufgegangen. Das Problem entsteht dann, wenn der Markt zu drehen beginnt. Je mehr Aktien auf Kredit gekauft wurden, desto größer ist der Verkaufsdruck in einer Korrektur. Wer Aktien lediglich mit seinem vorhandenen Kapital kauft, kann Korrekturen aussitzen. Wer auf Kredit kauft, kann das nicht.

Für die meisten Wertpapiere müssen nur 5-10 % des Kaufwertes mit Eigenkapital unterlegt werden. Spätestens wenn die Aktie um 5 % korrigiert, ruft der Broker an und will, dass der Kunde mehr Kapital unterlegt. Kann der Kunde das nicht, wird die Position zwangsliquidiert.

In der Realität ist die Lage noch schwieriger. Korrigiert der Markt, steigt die Volatilität. Die Marginanforderung, die Unterlegung mit eigenem Geld, wird anhand der Volatilität bestimmt. Steigt diese, setzen Broker die Anforderungen nach oben. Wer noch gestern lediglich 5 % unterlegen musste, muss morgen schon 10 % oder 20 % unterlegen.

Dieser Prozess ist für Anleger doppelt schlimm. Die Marginanforderung wird hinaufgeschraubt während die Kurse korrigieren. Es kommt zu Margin Calls und Zwangsliquidierungen, die die Kurse noch schneller fallen lassen.

Anleger konnten erst unlängst beobachten wie dramatisch eine solche Situation sein kann. Aktien, die vom Hedgefonds Archegos gehalten wurden, korrigierten. Der Hedgefonds konnte Margin Calls nicht bedienen. Die Positionen wurden zwangsliquidiert und die Aktien fielen zwischen 30 % und 60 %.

Eine solche Situation wird auch für den Gesamtmarkt immer wahrscheinlicher. Je mehr Margin Debt aufgebaut wird, desto mehr muss in einer Korrektur liquidiert werden. Die Gesamtheit der Anleger ist weniger konzentriert als ein Hedgefonds. Der Markt wird nicht um 30 % einbrechen. Er kann aber unerwartet schnell 10 % oder 15 % verlieren.

Dass dieses Szenario droht, ist sicher. Nur weiß eben niemand, wann es soweit sein wird. Es kann morgen soweit sein oder erst im kommenden Jahr. Voreilig in Erwartung seine Positionen zu verkaufen macht wenig Sinn.

Die Margin Debt ist in den letzten 12 Monaten um 50 % angestiegen. Solche Wachstumsraten waren in der Vergangenheit nur selten zu beobachten. Sie waren zudem kurz vor Beginn von Korrekturen zu sehen. Die Lage spitzt sich zu. Persönlich gehe ich nicht davon aus, dass wir bis 2022 warten müssen, bis wir eine temporäre Schieflage erleben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Wenn das Chart stimmt, genau genug ist, drehten die Margin Debt Zahlen vor dem Markt gen Süden.

Sehr interessanter Artikel! Das wird die Robin-Hood-Junkies, die seit einem Jahr auf dicken Gewinnen sitzen und nichts als Gewinne kennen (wohl grade deswegen), aber nicht davon abhalten. Daher schließe ich einen Einbruch von 30% oder mehr nicht aus. Zumal gleichzeitig das eine oder andere Problem (evtl. Bankenkrise) hinzukommen könnte, was dann tatsächlich zu solch einem Einbruch führen und die Robin Hooder und "Zittrigen" rauskicken könnte.