Es hilft nichts: Die Zinsen müssen weiter sinken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Notenbanken stellen ihre Politik gerne ihrem Mandat gegenüber. Die Mandate sind überall auf der Welt ähnlich. Die Preisstabilität soll gewährleistet sein. Das ist ein unglaublich weites Mandat. Im Namen der Preisstabilität kann viel unternommen werden. Man denke nur daran, dass Negativzinsen und Anleihenkaufprogramme nur in Erfüllung dieses Mandats aufgelegt wurden. In Japan kauft die Notenbank sogar Aktien, um ihr Inflationsziel zu erreichen. Wie das genau helfen soll, ist wohl nur der Notenbank selbst klar. Was hingegen allen klar ist: im Namen der Preisstabilität lässt sich praktisch alles rechtfertigen. Moderate Inflation ist das, was Notenbanken unter Preisstabilität verstehen. Unser Schuldgeldsystem braucht Inflation. Es funktioniert nicht, wenn die Schulden nominal stehenbleiben, die Einkommen und die Wirtschaftsleistung gleichzeitig aber sinken. Schulden werden in einem solchen System schnell nicht mehr tragbar. Genau das ist das Problem der heutigen Zeit...

Die Schuldenberge sind enorm und sie müssen bedient werden. Ohne die Eingriffe der Notenbanken wären Länder wie Italien längst bankrott. Auch in den USA ist dieser Punkt näher als viele denken. Die Schulden sind hoch, die Einnahmen gering. Sparprogramme sind kaum möglich. Ein Großteil der Ausgaben sind nicht antastbare Transferzahlungen. De facto haben die USA den Point of no Return bereits erreicht. Es ist mathematisch unmöglich, dass die Schulden langfristig sinken.

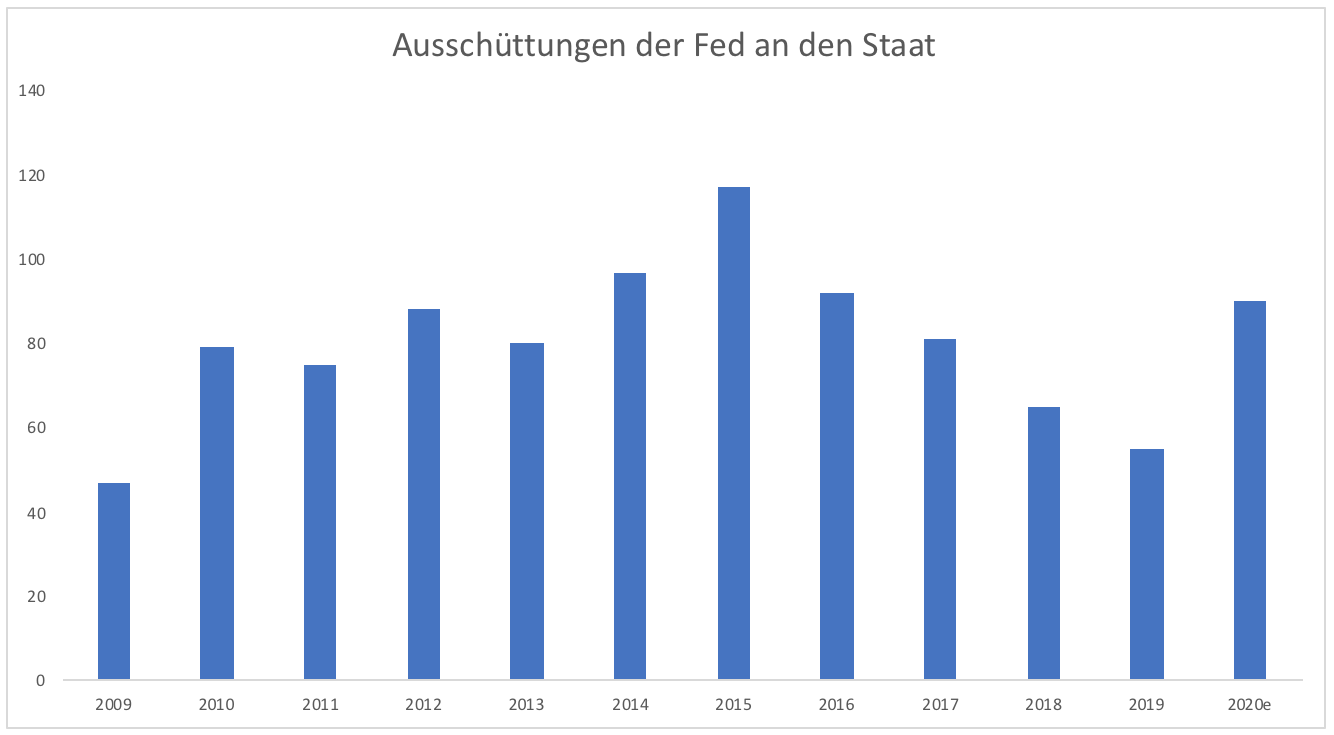

Das hält Notenbanken nicht davon ab, es zu versuchen. In den USA kann sich der Staat unter anderem über hohe Subventionierungen der Notenbank freuen. Die Notenbank kauft Staatsanleihen und Hypothekenpapiere. Die Zinsen, die sie darauf verdient, werden wieder an das Finanzministerium überwiesen. In diesem Jahr dürften diese Zahlungen wieder auf 90 Mrd. steigen (Grafik 1).

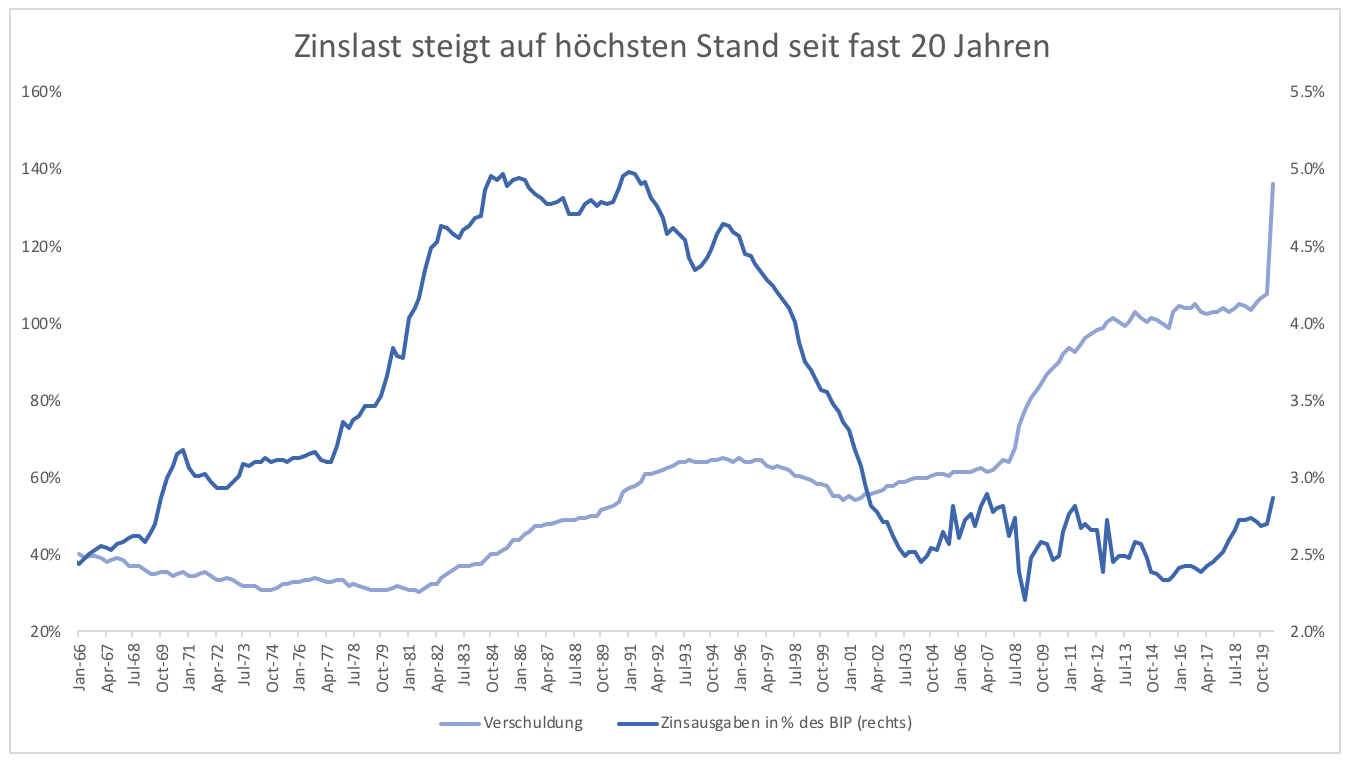

Angesichts eines Defizits von über 3 Billionen Dollar ist das ein Tropfen auf den heißen Stein. Die Zinslast steigt wegen des hohen Defizits auf ein Niveau, das zuletzt vor knapp 20 Jahren erreicht wurde (Grafik 2). Die Verschuldung ist kurzfristig auf 135 % der Wirtschaftsleistung gestiegen. Das liegt am starken Einbruch des Wachstums und wird sich bald wieder tiefer einpendeln.

Die Zinslast ist niedriger als etwa in den 80er Jahren. Damals war die Verschuldung aber geringer. Der Staat konnte sich das theoretisch leisten. Heute ist das nicht mehr der Fall. Überschüsse sind undenkbar und solange die Zinsen positiv sind, werden die Schulden immer weiter steigen. Die Schulden sind damit nicht mehr tragbar.

Unter diesen Umständen darf die Zinslast maximal bei 0 % liegen. Bei 0 % Zinsen ist die Höhe des Schuldenbergs irrelevant. Genau dort müssen die USA und viele andere Länder hin, wenn die Blase nicht irgendwann platzen soll.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Clemens Schmale hat das ganze Dilemma mal wieder auf den Punkt gebracht. Unser Finanzsystem nähert sich dem Ende. Kann gut sein, dass es noch ein paar Jahre funktioniert, bis die Inflation zum Sorgenkind wird. Bis dahin hoffen Politik und Notenbanken die Hoffnung aufrecht zu erhalten, dass die Wirtschaft wieder auf alte Wachstumspfade zurückkehren wird. Genau da habe ich persönlich Zweifel.

Interessant ist jedoch die Tatsache, dass die Fed den Ball zur Regierung geworfen hat - mit anderen Worten: "Wir haben keinen Plan was wir jetzt machen sollen" - 0-Zins ist die einzige Alternative - ein negativ-Zins lässt den Goldpreis explodieren - ein positiv-Zins das System kollabieren! - wir leben wahrlich in einer "interessanten Zeit" - gleichzeitig herrscht Anlagenotstand und Marktversagen ....

danke für jedes Kommentar hierzu

Wenn "alle" genug Gold und Aktien haben, dann ist es "egal", ob das Vertrauen in die FED, die Währung oder in beides futsch ist. Vertrauen in den Präsidenten gibt es auch nicht (mehr). Insoweit gibt es nur Perspektiven - und nichts zu befürchten:

die "Reichen" werden reicher, die "Armen" werden ärmer....

... also exakt so wie immer - und alles ist in weltbester Ordnung. Daher wählt man (und weiße Frau) auch lieber einen mörderisch verlogenen Präsidenten erneut - als das man und weiße Frau in den Verdacht gerät jemanden zu wählen, der auch nur in den leisen Verdacht geraten könnte genau dieses Ur-Gesetz des gelebten amerikanischen Traums zu gefährden.

Von mir aus 10% minus Zinsen. Mal sehen wie schnell dann konsumiert wird und die Wirtschat boomt. Ob das dann der Umwelt gut tut ist eine andere Frage.

Herr Schmale, wo soll das einmal enden? Denke Sie wirklich, das kann man 100 Jahre so weiterführen? Bis im Laden ein Brot eine Million kostet? Das wird sich unweigerlich irgendwann voll auf die Teuerung schlagen! Nicht gleich heute, aber bald. Das ist doch alles absolut ungesund! Zeigt nur wieder, wie völlig krank unser Geldsystem ist. Irgend wann ist das Vertrauen futsch und dann ist sowieso Schluss!