Es gibt viel Geld an der Seitenlinie, aber nützt es etwas?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

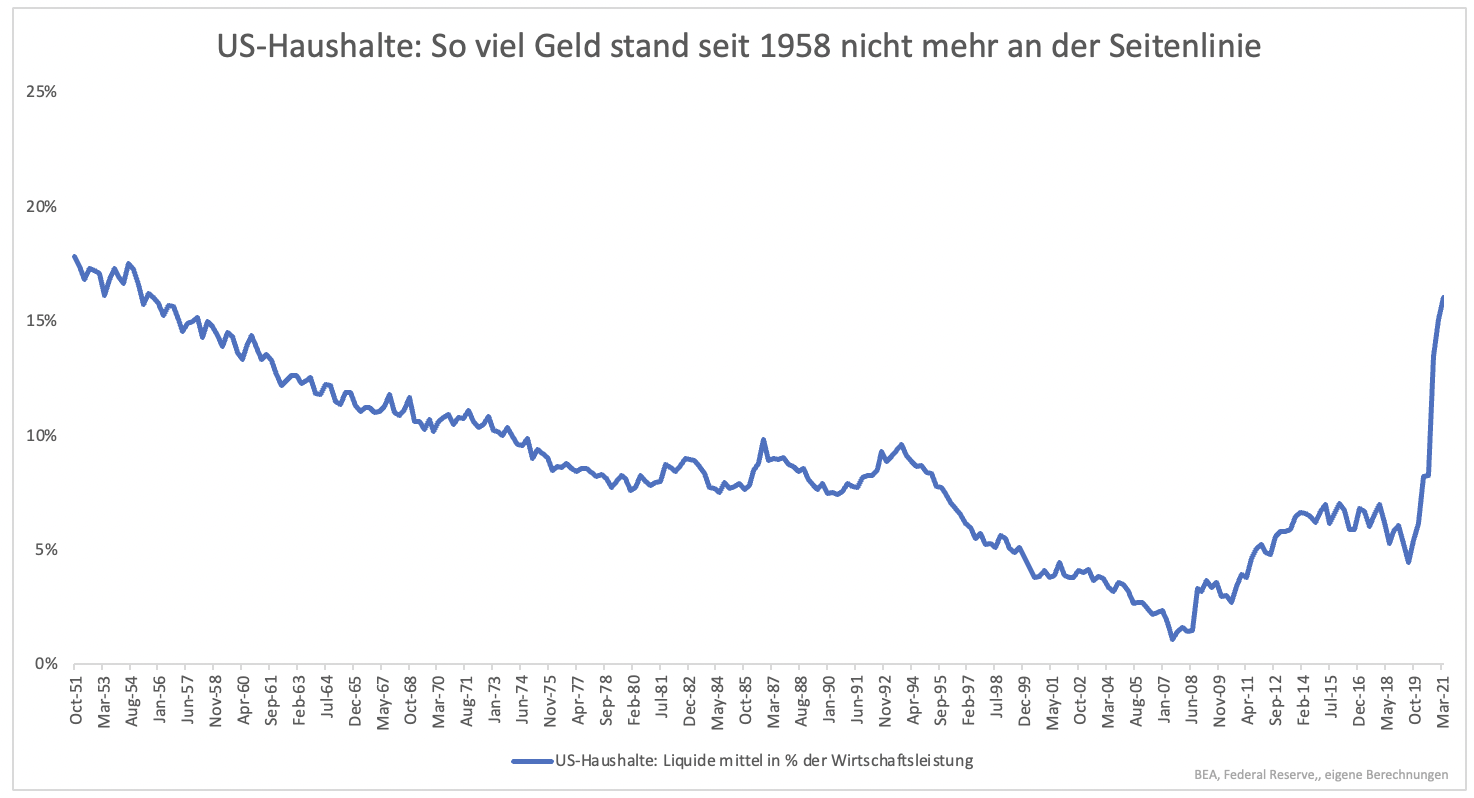

Das Vermögen vieler Privathaushalte hat sich während der Pandemie vermehrt. Im Gegensatz zu früheren Krisen und den danach folgenden Aufschwüngen trifft dies auf viele Privathaushalte zu und nicht nur die, die auch vor der Krise schon viel Vermögen besaßen. Zum einen sparten Verbraucher, weil sie durch Lockdowns am Konsum gehindert wurden. Zum anderen wurde die Beschäftigung in vielen Ländern durch Kurzarbeit gesichert oder der Staat zahlte zusätzliches Arbeitslosengeld aus. Dadurch stieg das Geldvermögen der Haushalte vor allem in den USA an. Gegenüber dem Vorkrisentrend haben Haushalte heute über zwei Billionen Dollar mehr zur Verfügung. Ein Teil des Geldes ist inzwischen in den Konsum geflossen. Ein Großteil liegt aber immer noch auf dem traditionellen Konto bei der Bank. Die Bankeinlagen sind aktuell so hoch wie seit 1958 nicht mehr. Das an sich ist schon bemerkenswert. Noch interessanter ist es aus Sicht der Börse.

Bei diesem Geld handelt es sich um sofort verfügbares Geld. Es kann theoretisch sofort in Aktien investiert werden. Bisher ist dies nur zu einem kleinen Teil geschehen. Allein die Vorstellung, dass noch viel Geld an der Seitenlinie wartet, lässt ein Kursfeuerwerk vermuten.

Dieses Kursfeuerwerk wird jedoch nicht kommen. Sparquoten und verfügbares Geld sind keine guten Indikatoren für die zukünftige Kursentwicklung. Dies gilt nicht nur für die Sparquote der Haushalte, sondern auch des Staates.

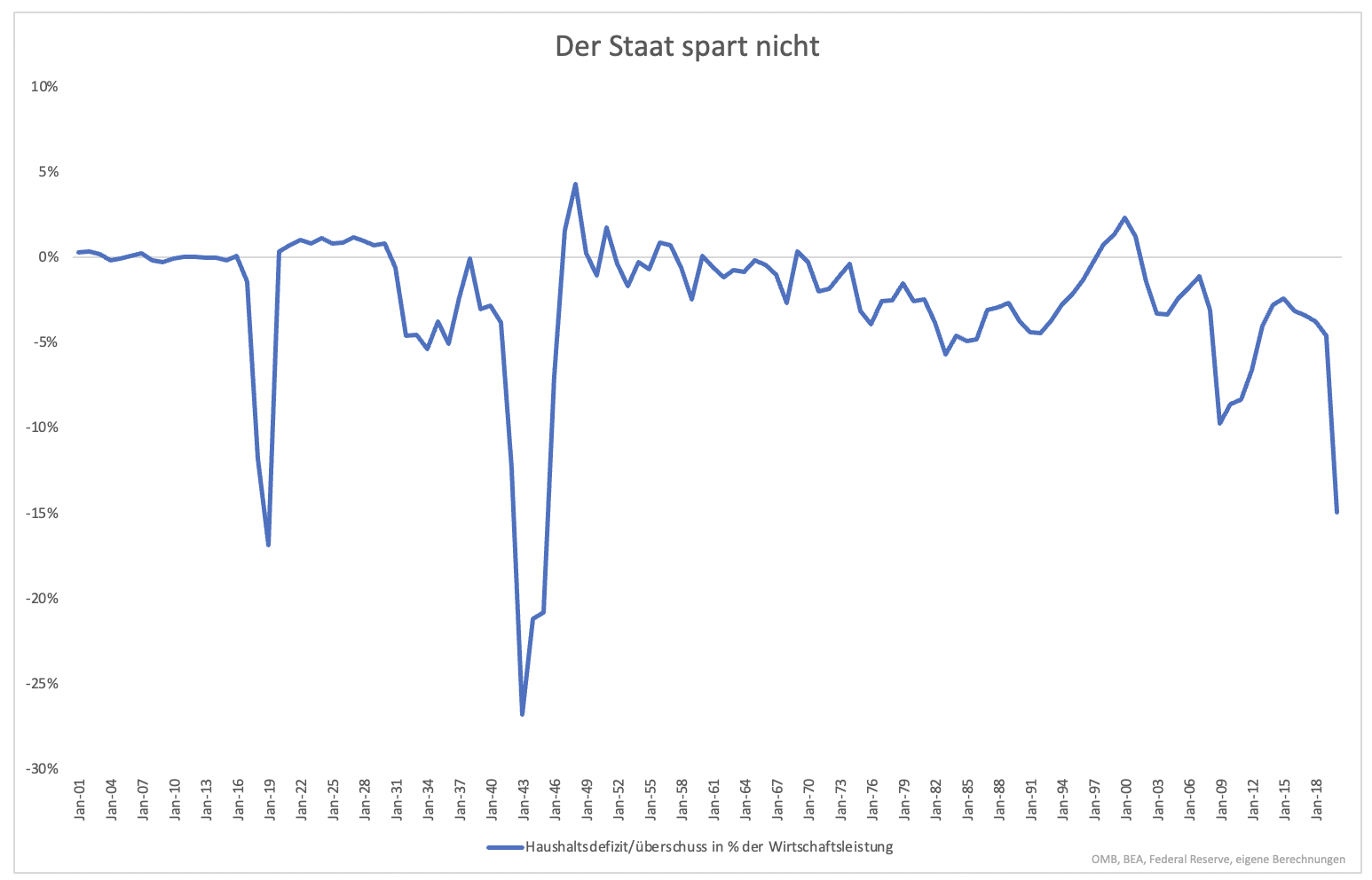

In den USA ist die Sparquote des Staates tiefrot (Grafik 2). Das Defizit lag bei deutlich mehr als 10 % der Wirtschaftsleistung. Es war das größte Defizit seit dem Zweiten Weltkrieg und steht dem aus dem Ersten Weltkrieg nur um wenig nach.

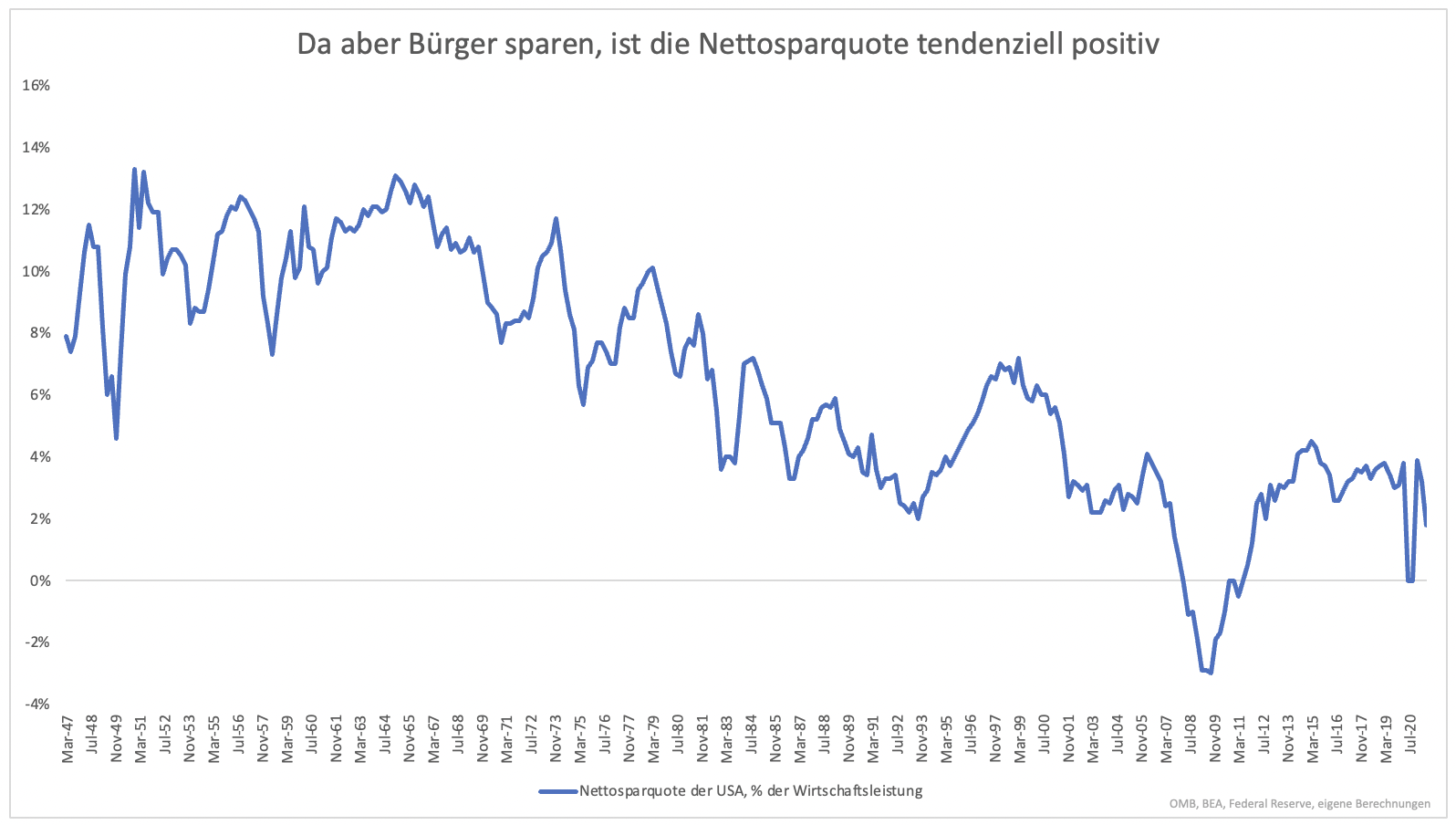

Das, was der Staat zusätzlich ausgab, haben Bürger gespart. Die Sparquote der USA insgesamt blieb knapp im positiven Bereich (Grafik 3). Da der Staat sehr viel ausgegeben hat, relativiert es den Sparerfolg der Bürger. Es ist absehbar, dass der Staat das Defizit über höhere Steuern senken wird. Dann wird die Sparquote des Staates weniger negativ, doch die Sparquote der Bürger sinkt.

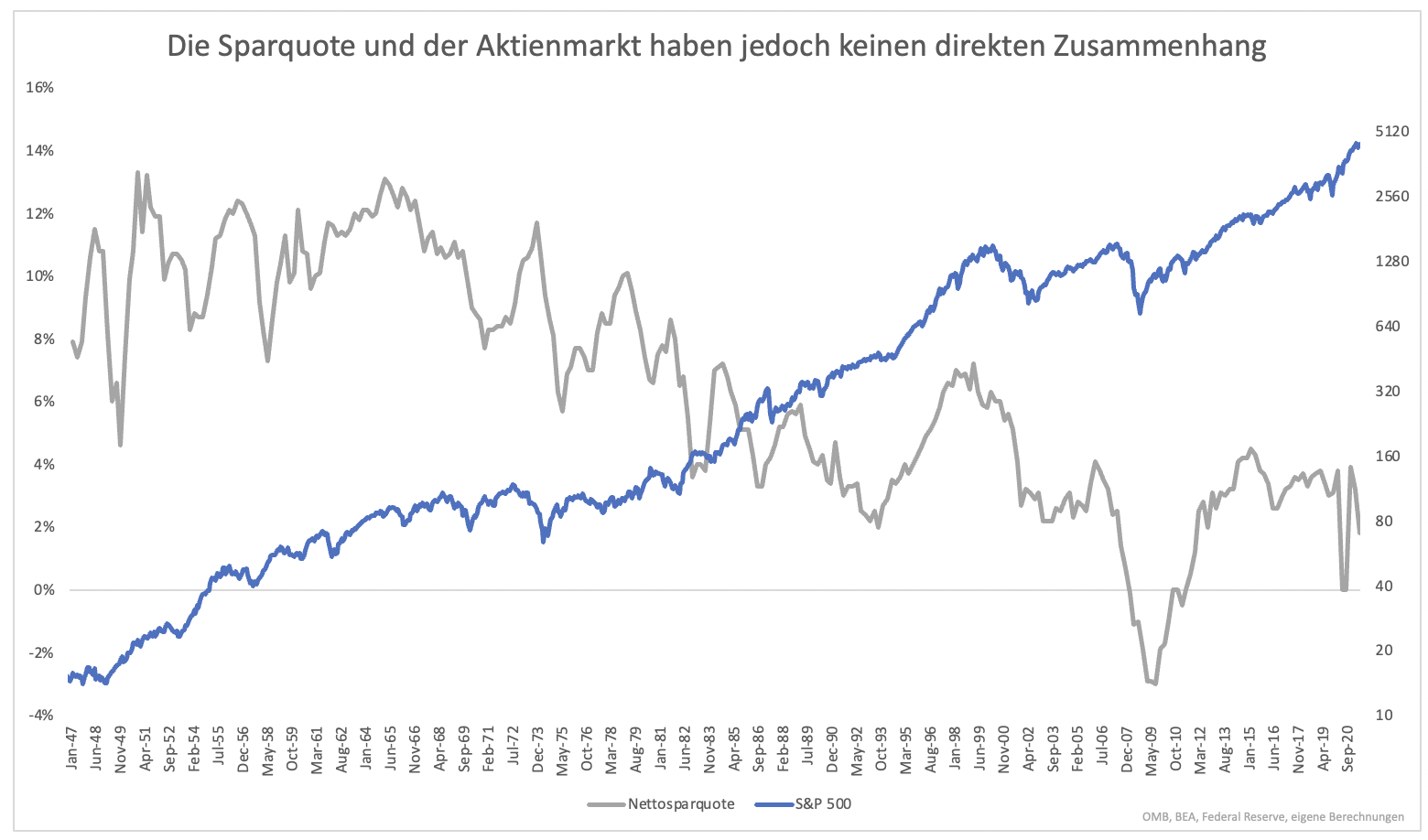

Für die USA insgesamt ändert es wenig. Die einzelnen Sektoren mögen unterschiedliche Sparquoten haben, aber letztendlich handelte es sich lediglich um eine Verschiebung. Die Sparquote insgesamt dürfte niedrig bleiben. Für den Aktienmarkt hat das ebenso wie eine hohe Sparquote keine Bedeutung. Einen Zusammenhang zwischen Aktienmarkt und Sparquote sucht man vergeblich (Grafik 4).

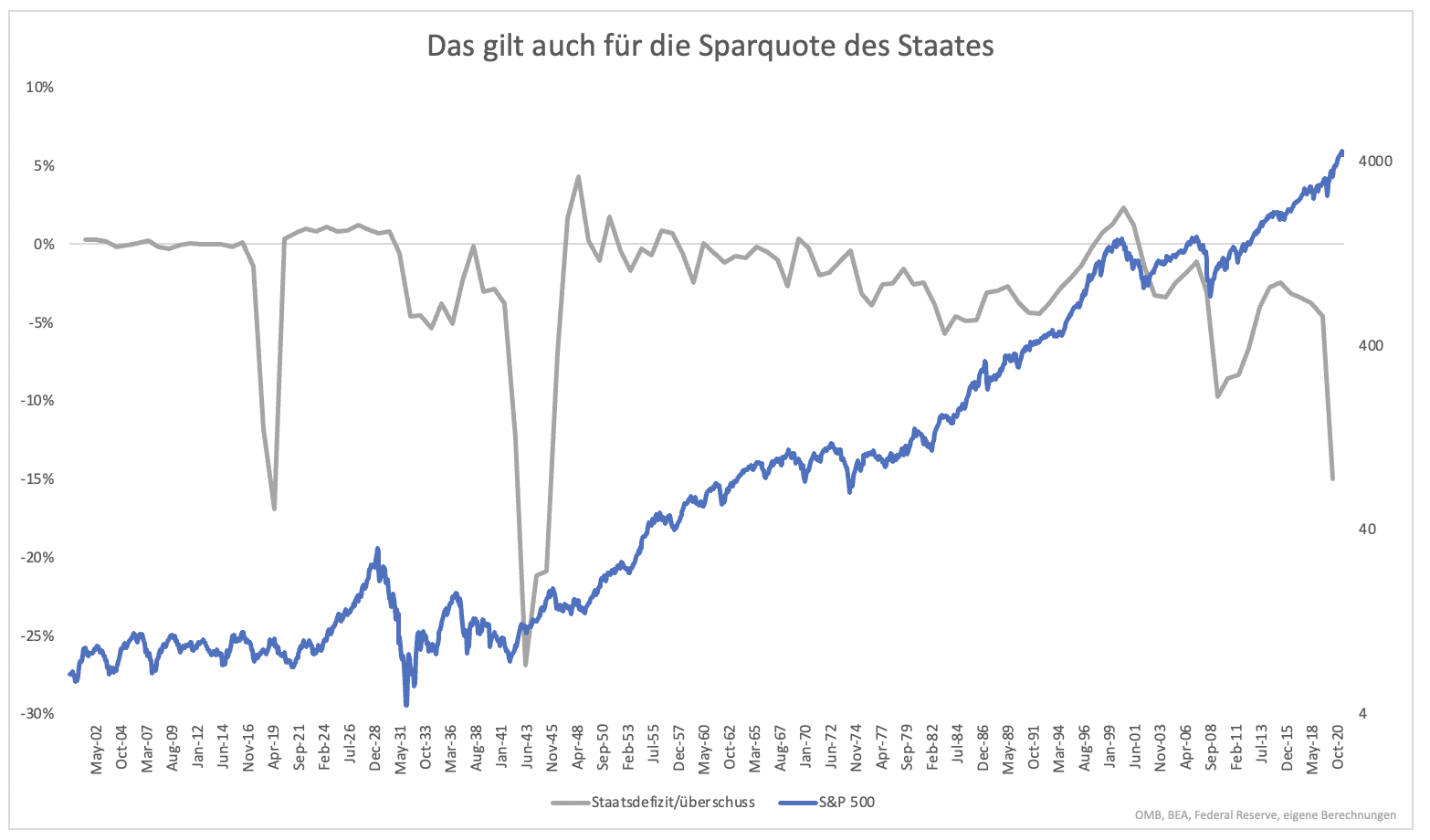

Das gilt auch, wenn man nur die Sparquote des Staates betrachtet (Grafik 5). Grundsätzlich könnte man annehmen, dass höhere Staatsausgaben für höhere Unternehmensgewinne sorgen. Das lässt sich nicht so einfach sagen. In den letzten 30 Jahren stieg der Aktienmarkt, wenn sich das Defizit verkleinerte.

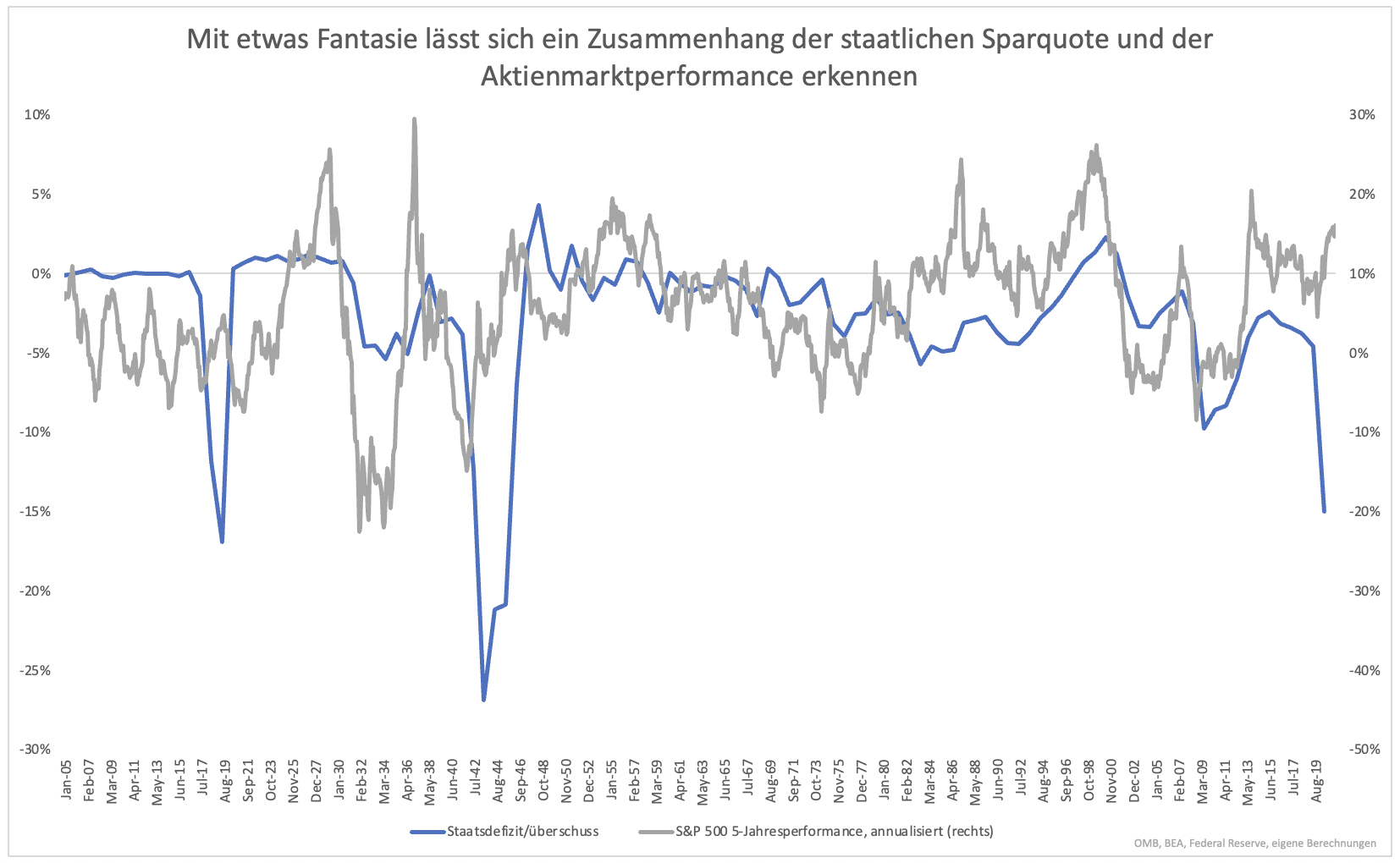

Betrachtet man die Sparquote des Staates und die Performance des Aktienmarktes über einen Zeitraum von fünf Jahren, lässt sich mit etwas Fantasie ein Zusammenhang erkennen (Grafik 6). Demnach würden sinkende Staatsdefizite den Aktienmarkt begünstigen.

Die Korrelation ist nicht stark ausgeprägt, ob bei der staatlichen oder privaten Sparquote. Geld an der Seitenlinie schadet dem Aktienmarkt nicht, aber der Nutzen wird überschätzt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Wie bitte ist das im Kontext Ihres Artikels vom 16.09. zu lesten (s.u.).

Aussage damals:

- "US-Anleger sind praktisch voll investiert."

- Investitionsquote 71,2%

- Cashquote 13,7%

Aussage heute:

"Bei diesem Geld handelt es sich um sofort verfügbares Geld. Es kann theoretisch sofort in Aktien investiert werden. Bisher ist dies nur zu einem kleinen Teil geschehen."

Die Grafik von August lässt eher erkennen, dass das US-Privatanleger seit Sommer 2020 Ihre Investitionsquote nochmal kräftig um 10 Prozentpunkte aufgestockt haben. Da kann man wohl kaum davon sprechen, dass das verfügbare Geld nur zu einem kleinen Teil investiert wurde.