Elektromobilitäts-Boom: Wo sind denn die ganzen Elektro-Autos?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Tesla Inc. - WKN: A1CX3T - ISIN: US88160R1014 - Kurs: 294,633 $ (NASDAQ)

- Nio Inc. - WKN: A2N4PB - ISIN: US62914V1061 - Kurs: 10,060 $ (NYSE)

Der ganz große Hype rund um Elektroautos ist erst einmal vorbei. Am Ende ging dann doch wieder alles viel langsamer als man dachte. Der Siegeszug der Elektroautos ist zwar kaum aufzuhalten, er ist halt nur gemächlicher als gedacht. Das ist auch für Anleger ein Problem. Viele Anleger haben auf den Boom gesetzt. Dabei geht es nicht nur um die Hersteller, sondern auch um die Rohstoffe, die benötigt werden. Bei den Herstellern gibt es relativ wenige, die man als Anleger überhaupt kaufen kann. Außer Tesla und Nio gibt es praktisch keine reinen Elektroauto Hersteller.

Tesla ist seit Jahren sportlich bewertet. Hier muss man schon besonders viel Fantasie haben, um bei der Bewertung ein Schnäppchen zu erkennen. Bei Nio ist es nicht anders. Das Unternehmen ist dort, wo Tesla vor einigen Jahren war, also ganz am Anfang. Derzeit wird vor allem Geld verbrannt, um hundert Millionen Takt.

Die enormen Investitionen, die für den Aufbau der Produktion notwendig sind, machen auch deutlich, weshalb die etablierten Unternehmen am Ende doch nicht abgehängt werden. Tesla schrammte jahrelang am Bankrott vorbei, einfach nur, weil es die Produktion hochgefahren hat.

Die etablierten Unternehmen können Milliarden investieren, ohne gleich an Insolvenz denken zu müssen. Insolvenz ist dabei ein gutes Stichwort, denn davon wird es in Zukunft immer mehr geben. Viele Anleger wollten am Boom partizipieren, indem sie auf die Rohstoffe Lithium und Kobalt setzten. Beides wird für die Elektromobilität benötigt.

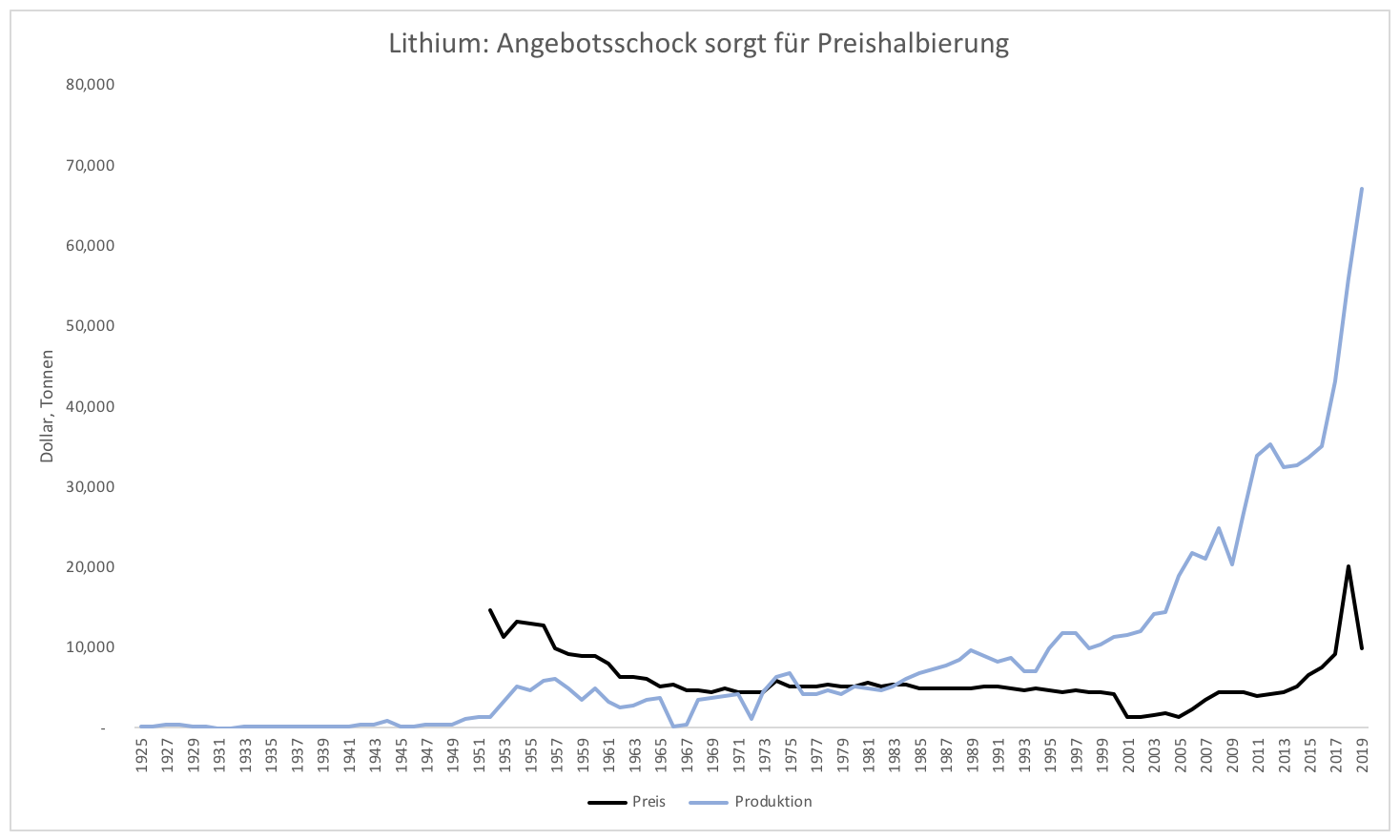

Da die Nachfrage deutlich langsamer steigt als ursprünglich gedacht, ist der Markt nun mit einem Angebotsüberhang konfrontiert. Die Lithiumproduktion stieg in den letzten Jahren exponentiell (Grafik 1). Der Preis verfünffachte sich, da das Angebot zunächst knapp war. Von den Hochs im vergangenen Jahr kann man jetzt nur träumen. Die Preise halbierten sich.

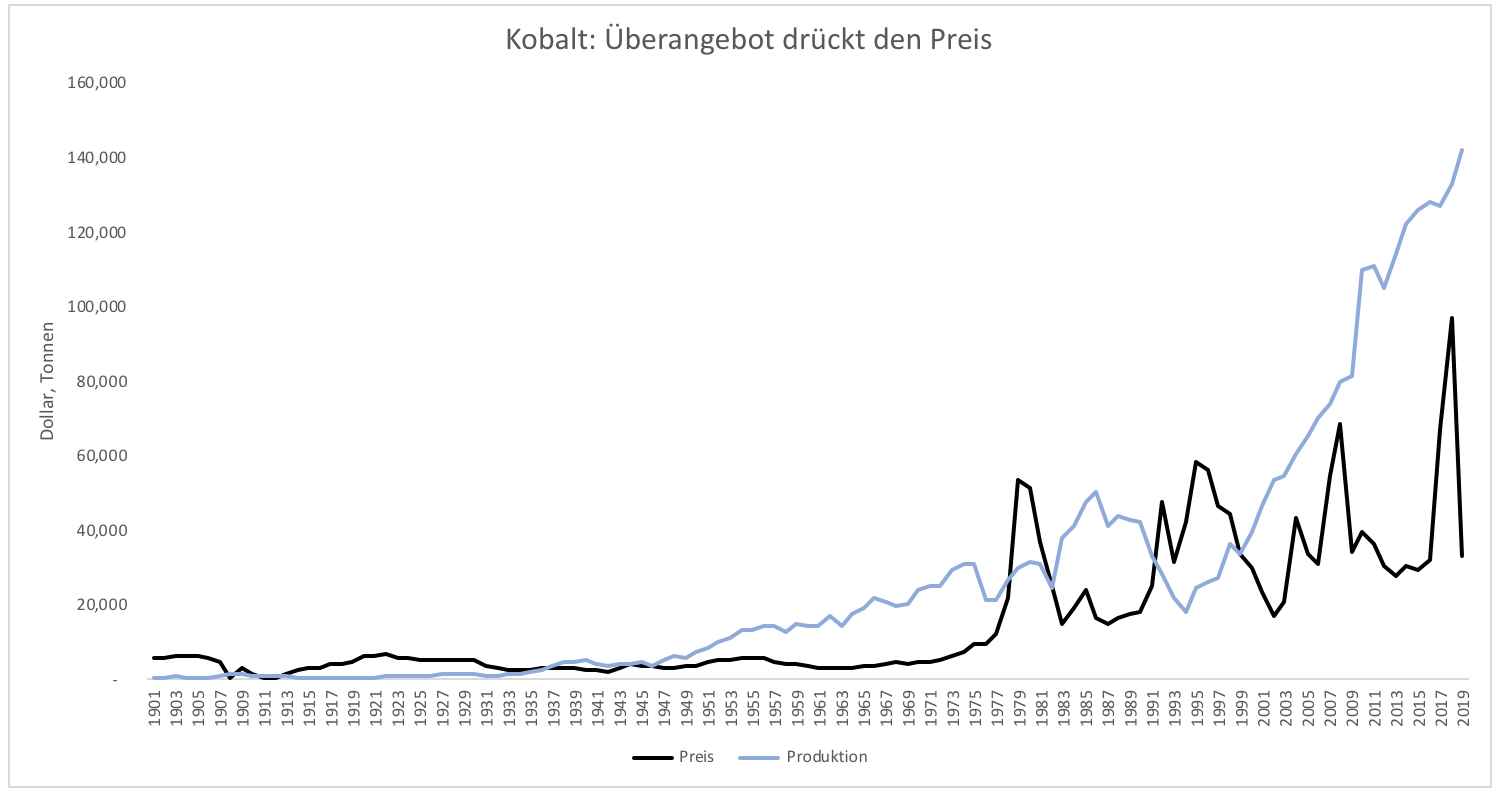

So ähnlich sieht es auch bei Kobalt aus (Grafik 2). Der Preis brach hier um 2/3 ein. Für Kobalt ist das nicht ungewöhnlich. Seit den 70er Jahren gibt es regelmäßige Boom-Bust Zyklen. Anleger hat das trotzdem kalt erwischt. Vor allem Explorationsunternehmen sind inzwischen fast nichts mehr wert. So manche Aktie hat 90 % an Wert verloren.

Genau darin liegt auch eine Chance für Anleger. Man muss nicht gleich auf Explorationsunternehmen wie Katanga Mining setzen. Es gibt einige etablierte Player, die ausreichend diversifiziert sind und Gewinne schreiben. Diese haben trotzdem stark an Wert verloren. Dazu gehören vor allem FMC (Lithium), Tianqi Lithium, China Molybdenum (Kobalt), Albemarle (Lithium) und Sociedad Quimica y Minera de Chile (Lithium).

Der Elektroboom wird weitergehen. Die Geschwindigkeit wurde stark überschätzt. Das hat in den letzten Monaten zu einer starken Ernüchterung und hohen Kursverlusten bei Rohstoffproduzenten geführt. Jetzt sind die Aktien relativ günstig zu haben.

Clemens Schmale

| Exklusive Inhalte. Wertiger Zeitvorteil. Push-Benachrichtigungen. Einen ganzen Tag im Monat alle Premium-Services nutzen. Nur 9 Euro pro Monat. Jetzt Godmode PRO testen! |

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Solange E-Autos im praktischen Alltag hinter Verbrennern derart massiv das Nachsehen haben, wie das derzeit der Fall ist, kann von Boom überhaupt keine Rede sein. Wenn sich die Wettbewerbsfähgkeit der E-Mobile nicht ganz fundamental verbessert, wird das mittelfristig auch so bleiben.

Im Hinterkopf behalten sollte man dagegen die Brennstoffzellen-Technik. Entsprechende politische Weichenstellungen vorausgesetzt, hat diese Technologie sehr viel eher das Zeug zum Boom als die E-Mobilität.

Wobei der globale Boom nicht von Deutschland mit seinen schlafmützigen Politikern ausgehen muss. Japaner und Südkoreaner bauen bekanntlich auch gute Autos.