Öl: Einmalige Gelegenheit oder Dummheit?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

An der Börse gibt es selten den einen richtigen Weg, obwohl das Anlegen ja nicht einfacher sein könnte. Man muss nur zwei Dinge tun: billig kaufen und teuer verkaufen. Wie schwierig diese zwei Dinge sind erleben Anleger in diesen Tagen ganz besonders deutlich. Der Markt scheint im Ausnahmezustand zu sein, doch ist das schon die berühmte Panik, bei der man zugreifen sollte?

Im Nachhinein ist es immer leicht zu sagen, dass es sich eindeutig um Panik und einen guten Einstiegszeitpunkt gehandelt hat. Ist man mitten im Geschehen, dann ist die Sachlage selten so klar. Für den breiten Markt sehe ich keine ausgeprägte Panik, auch wenn in einzelnen Sektoren pure Angst herrscht. Der Gesamtmarkt ist daher sicherlich weniger ein klarer Kauf als bestimmte Segmente.

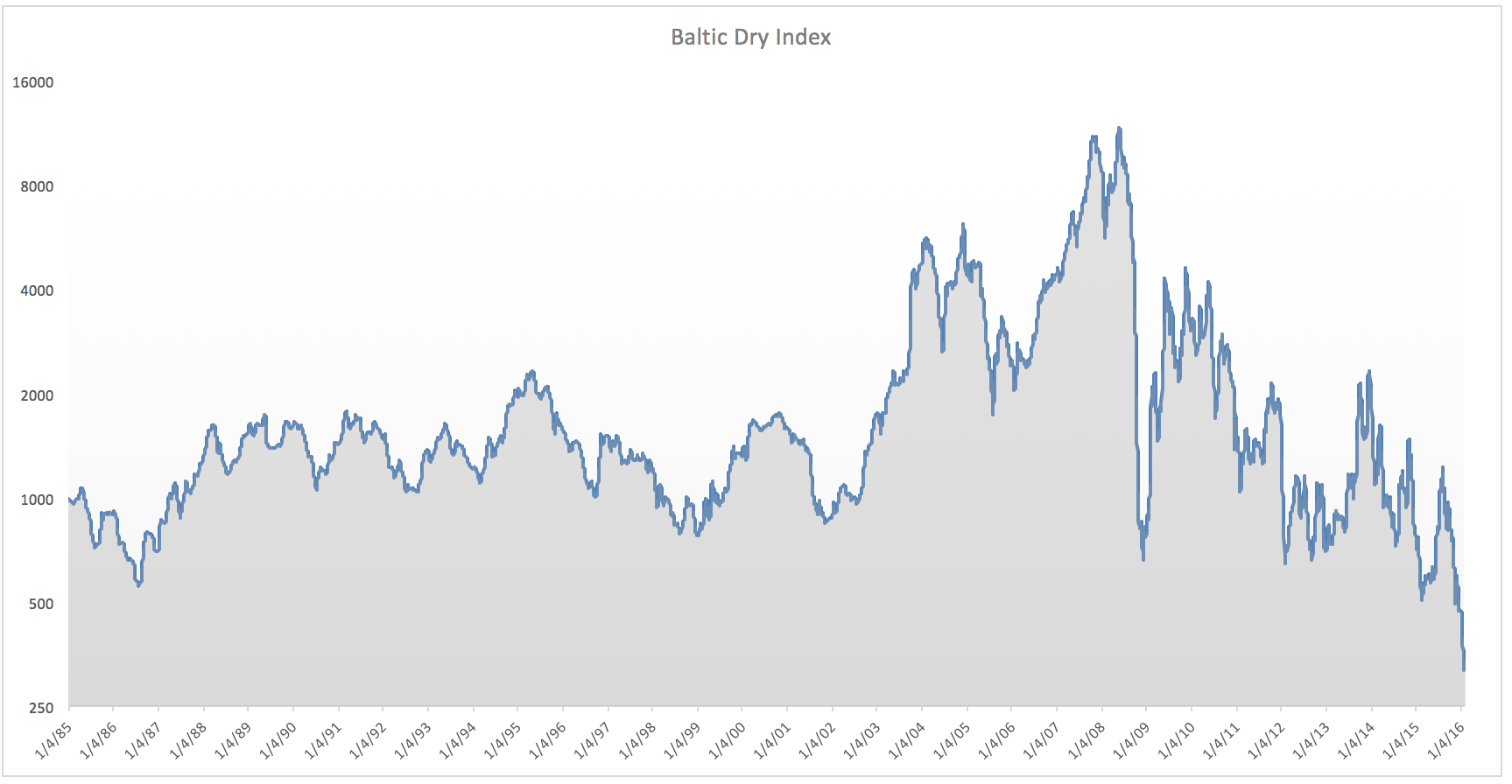

Zu diesen Segmenten gehört nicht nur der Energie- und Rohstoffbereich, sondern auch das Schifffahrtsgeschäft. Grafik 1 zeigt den Baltic Dry Index (BDI). Dieser Index bildet die Frachtraten für Trockenschuttgüter ab. Bis vor kurzem lag das bisherige, historische Tief bei 554 Punkten. Anfang 2015 markierte der BDI bei 509 Punkten ein neues Tief. Einer saisonal typischen Erholung im Frühjahr folgte ein fast beispielloser Crash im Sommer.

Der Crash des BDI begann im August, als China seine Währung plötzlich abwertete. Diese Abwertung rüttelte die Welt wach und zog die Aufmerksamkeit auf die zweitgrößte Volkswirtschaft der Welt. Bis dahin wurden Probleme in China vollkommen ignoriert. Das änderte sich schlagartig und aus Ignoranz wurde Angst.

Da China der größte Importeur von Trockenschüttgütern ist (z.B. Kohle) breitete sich Panik aus. Wenn China langsamer wächst und weniger importiert, dann werden Schiffe weniger gebraucht. Gleichzeitig leidet der weltweite Schiffsmarkt unter Überkapazität. Nach sehr hohen Frachtraten vor 2009 wurden hunderte neue Schiffe bestellt, die in den Jahren 2010 bis 2015 auf den Markt kamen.

Inzwischen hat der BDI ein neues Tief bei 303 erreicht. Das ist noch einmal 40 % unter dem bisherigen historischen Tief. Der Index fällt wie ein Stein und so gut wie ohne Unterbrechung. Geht es nach dem BDI, dann ist der Welthandel soeben kollabiert. Das ist er natürlich nicht.

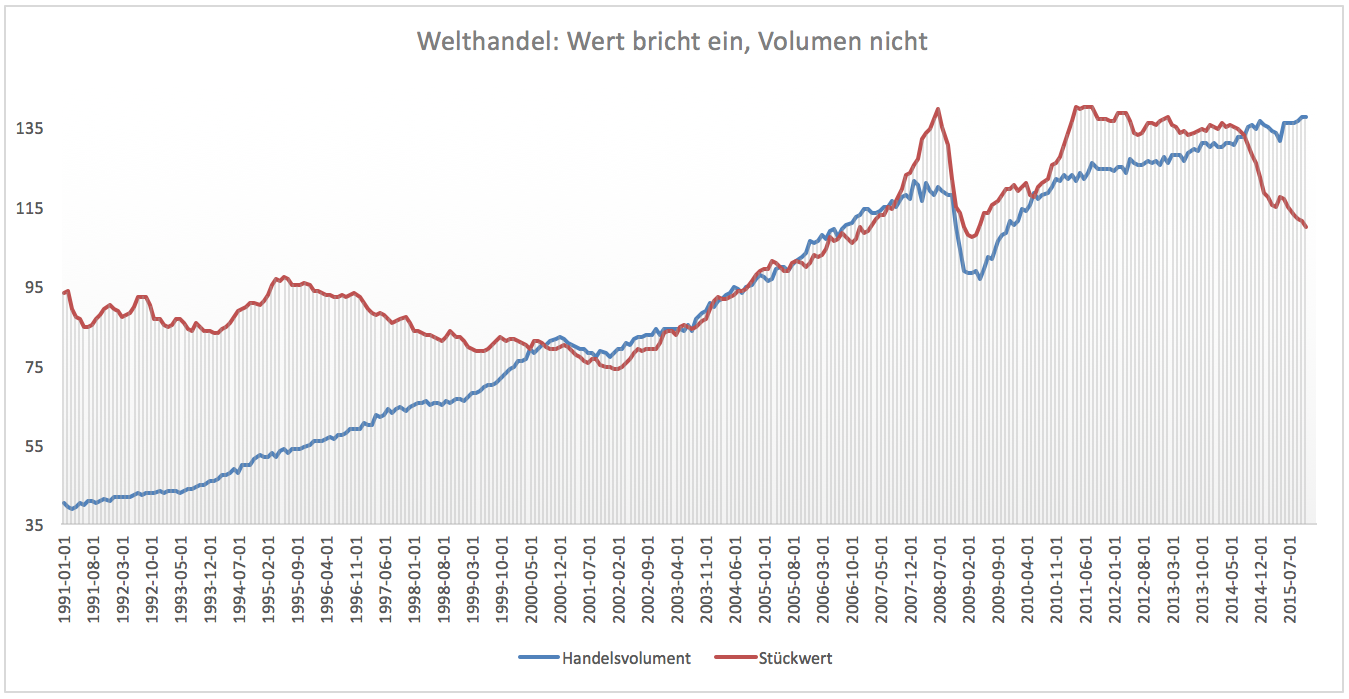

Grafik 2 zeigt wie sich der Welthandel in den letzten Jahren entwickelt hat. Oftmals ist zu lesen, dass der Welthandel gerade einbricht. Das ist Unsinn. Der weltweite Warenaustausch geht zurück, wenn man den Warenwert betrachtet. Dieser ist in Grafik 2 als Stückwert ausgewiesen. Diese Werte brechen seit 2014 ein. Das hat nichts mit der Menge zu tun, sondern mit Preisen.

Letztlich wird jedes greifbare Produkt aus irgendeinem Rohstoff hergestellt. Rohstoffpreise sind seit mehreren Jahren auf Talfahrt. Würden die Preise bei sinkenden Rohstoffpreisen stabil bleiben, dann müsste man sich als Konsument schon veräppelt vorkommen. Der angebliche Einbruch des Welthandels hat also wenig mit Mengen, sondern vielmehr mit Preisen zu tun. Die weltweit gehandelten Mengen sind nach wie vor steigend.

Was gehandelt wird, muss auch transportiert werden. Das geschieht vor allem über den Seeweg. Steigt das Handelsvolumen, dann ist die Nachfrage nach Schiffen höher. Die Frachtraten steigen tendenziell. Geht das Handelsvolumen zurück, wie 2008, dann sinkt der Bedarf an Transportkapazität und die Frachtraten sinken.

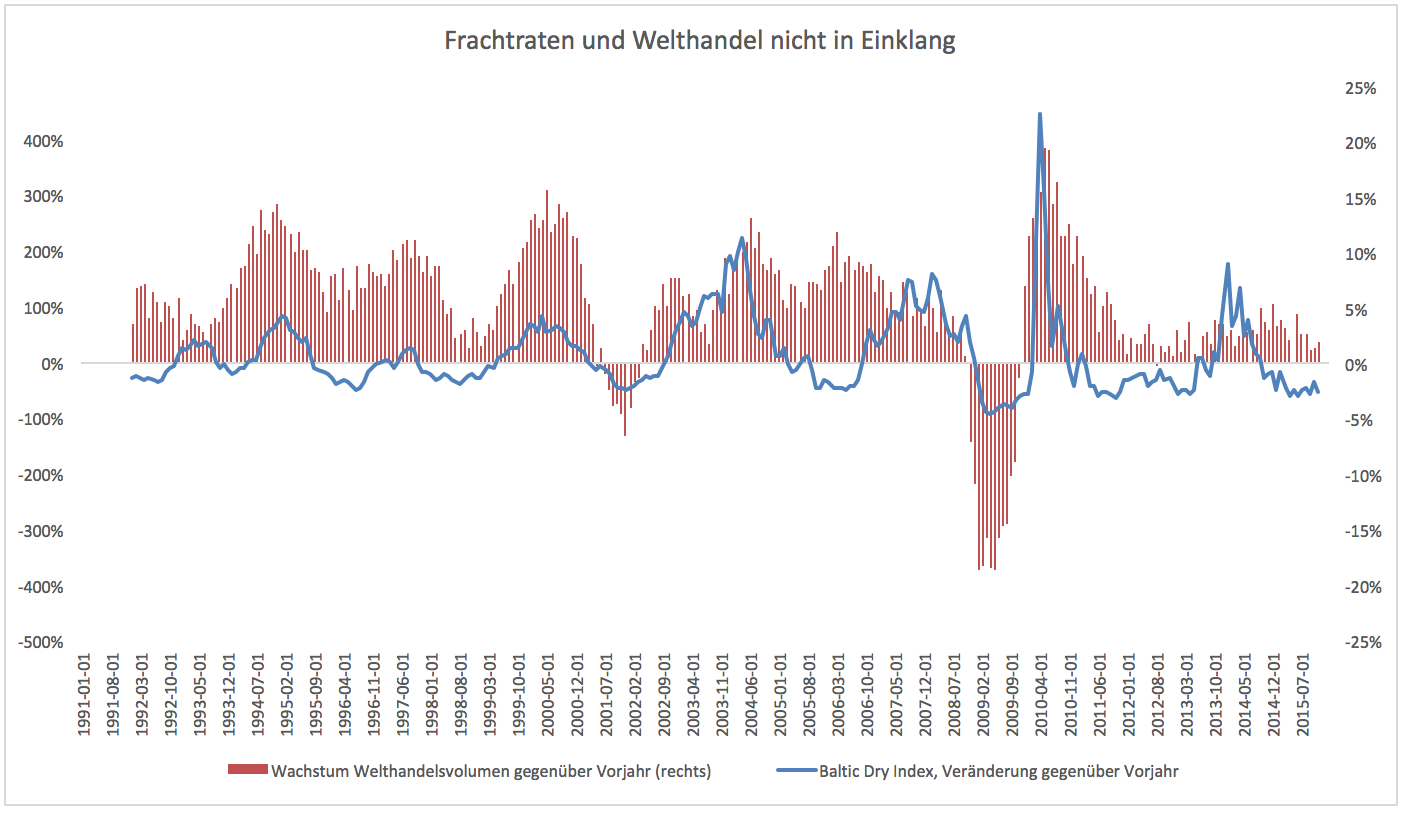

Grafik 3 zeigt die Entwicklung der Frachtraten und der gehandelten Volumina im Jahresvergleich. Im Vergleich zu Januar 2015 sind die Frachtraten heute 55 % niedriger. Der Welthandel ist hingegen um 2 % gewachsen. Das Wachstum des Welthandels und die Veränderung der Frachtraten laufen tendenziell parallel. Seit 2014 ist das nicht mehr der Fall.

Die sinkenden Frachtraten spiegeln die Angst vor einer neuen Wirtschaftskrise wider. Bleiben die Frachtraten so niedrig wie derzeit, dann überleben die meisten Reedereien keine zwei Jahre mehr. Die meisten börsennotierten Gesellschaften haben inzwischen über 90 % ihres Wertes verloren. Geht die Krise weiter wie bisher und bleiben die Frachtraten niedrig, dann sind viele Unternehmen so gut wie insolvent.

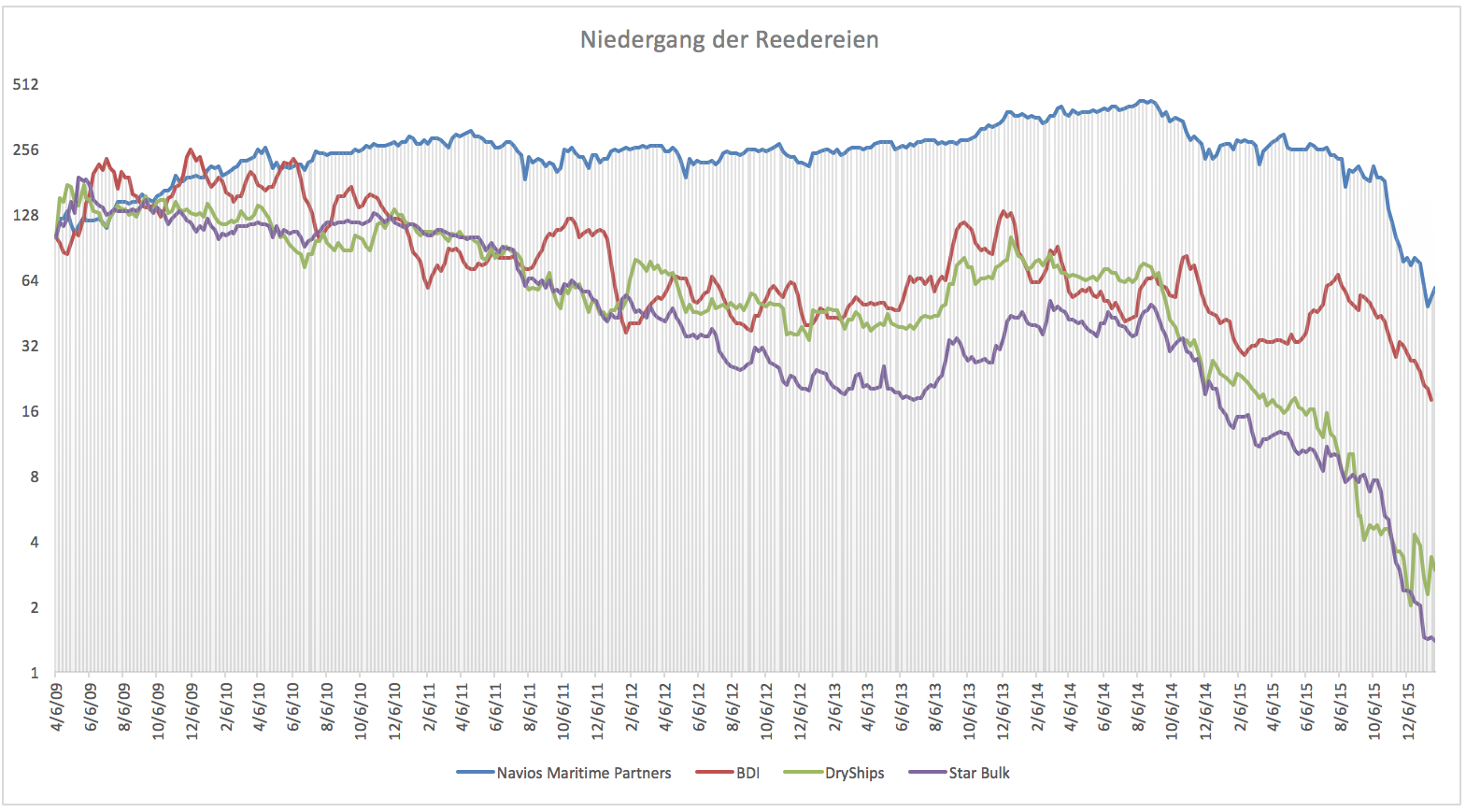

Das Ausmaß der Krise spiegelt sich auch in den Aktienkursen wider. Grafik 4 zeigt den BDI im Vergleich zu den Kursen von Reedereien, die auf den Transport von Trockenschuttgütern spezialisiert sind (DryShips und Star Bulk). DryShips und Star Bulk haben bereits zwischen 90 und 95 % ihrer Marktkapitalisierung verloren. Anleger gehen anscheinend von einem Bankrott aus. Ausnahme ist Navios Maritime Partners. Sie sind keine Reederei im klassischen Sinne. Das Unternehmen ist eine Master Limited Partnership, die Schiffe besitzt, aber nicht selbst operiert.

Der Aktienkurs von Navios hat stark verloren. Im Gegensatz zu den Reedereien schreibt das Unternehmen aber relativ hohe Gewinne und handelt mit einem Abschlag von 75 % auf seine Buchwerte. Zuletzt zahlte das Unternehmen eine vierteljährliche Dividende von 0,21 USD. Das entsprach einer Dividendenrendite von 36 %.

Die Dividende wurde bereits um 50 % gekürzt und dennoch ist die Rendite sehr hoch. Normalerweise sind die Dividendenrenditen nur so hoch, weil Anleger eine Kürzung befürchten. Hier fand die Kürzung bereits statt. Das heißt nicht, dass das Unternehmen nicht noch einmal eine Kürzung vornimmt, doch mit einer Ausschüttung von 18 Mio. pro Quartal ist die Dividende gut finanzierbar. Vorstellbar wäre noch eine Kürzung auf 10 Mio. Dann läge die Dividendenrendite noch immer bei über 20 %.

Navios (ISIN MHY622671029) schreibt derzeit noch Gewinne. Die Muttergesellschaft, die nach wie vor einen hohen Anteil an dem Unternehmen hat, ist nicht mehr so solide. Geht die Muttergesellschaft in den Bankrott, dann könnte dies auch die Geschäftsergebnisse von Navios Martime Partners beeinflussen.

Letztlich muss man festhalten, dass der Markt nach wie vor unter Überkapazität leidet. Die meisten Reedereien schreiben nun allerdings seit Jahren Verluste. Die Frachtraten sind inzwischen deutlich unter den Betriebskosten. Es ist nur eine Frage der Zeit bis sich Unternehmen entscheiden ihre Schiffe zu hunderten in den Häfen stehen zu lassen, weil das billiger ist als sie zu verchartern.

Der Einbruch des BDI deutet eine Übertreibung an. Für hochspekulativ orientierte Anleger kann die Wette auf einen kurzfristigen Rebound interessant sein. Für langfristig orientierte Anleger, die eher in solide Werte investieren wollen, ist der Schiffsmarkt nicht gut geeignet. Es kann noch Jahre dauern bis die Überkapazität bereinigt ist.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Navios hat die Dividende mittlerweile komplett gestrichen!!!

Ich frage mich auch ob die Börsenaufsichten hier bereits ermitteln. Warum wird das wohl nicht unterbunden?! ...

Momentan werden die Öl Future Märkte offensichtlich mit Milliardenbeträgen manipuliert, um die Börsen zu stützen. Wenn alle erkennen, dass die großen Börsenindizes ohne diese Manipulationen sonst längst unter den wichtigen Unterstützungsmarken notieren würden, werden diese Marken schnell fallen und die Märkte stürzen ab.