Dieser Indikator mahnt zur Vorsicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zwischen Weihnachten und Neujahr passiert kaum etwas, die meisten Anleger sind im Urlaub und so wirklich will sich auch niemand Gedanken darüber machen, dass die Jahresendrallye auch irgendwann einmal zu Ende geht. Das Ende kommt zwangsläufig - meist schon recht früh im Januar. Saisonal bedingt gibt es zu Jahresanfang häufig eine korrektive Bewegung. Besonders eindrücklich war das Anfang 2016. Bis Ende 2015 hielten sich die meisten Indizes noch so gerade über Wasser. Gleich am ersten Handelstag des neuen Jahres ging es dann steil abwärts.

Irgendwie hätte man es ahnen können - vielleicht und mit viel Glück. Hinterher ist man immer schlauer und wenn man zurückblickt hat man häufig das Gefühl, dass man es doch eigentlich erahnt hatte. Wie dem auch sei, es gibt einen recht zuverlässigen Vorlaufindikator, der Probleme für Aktien ankündigt. Dieser Indikator hat mit dem US-Automarkt zu tun.

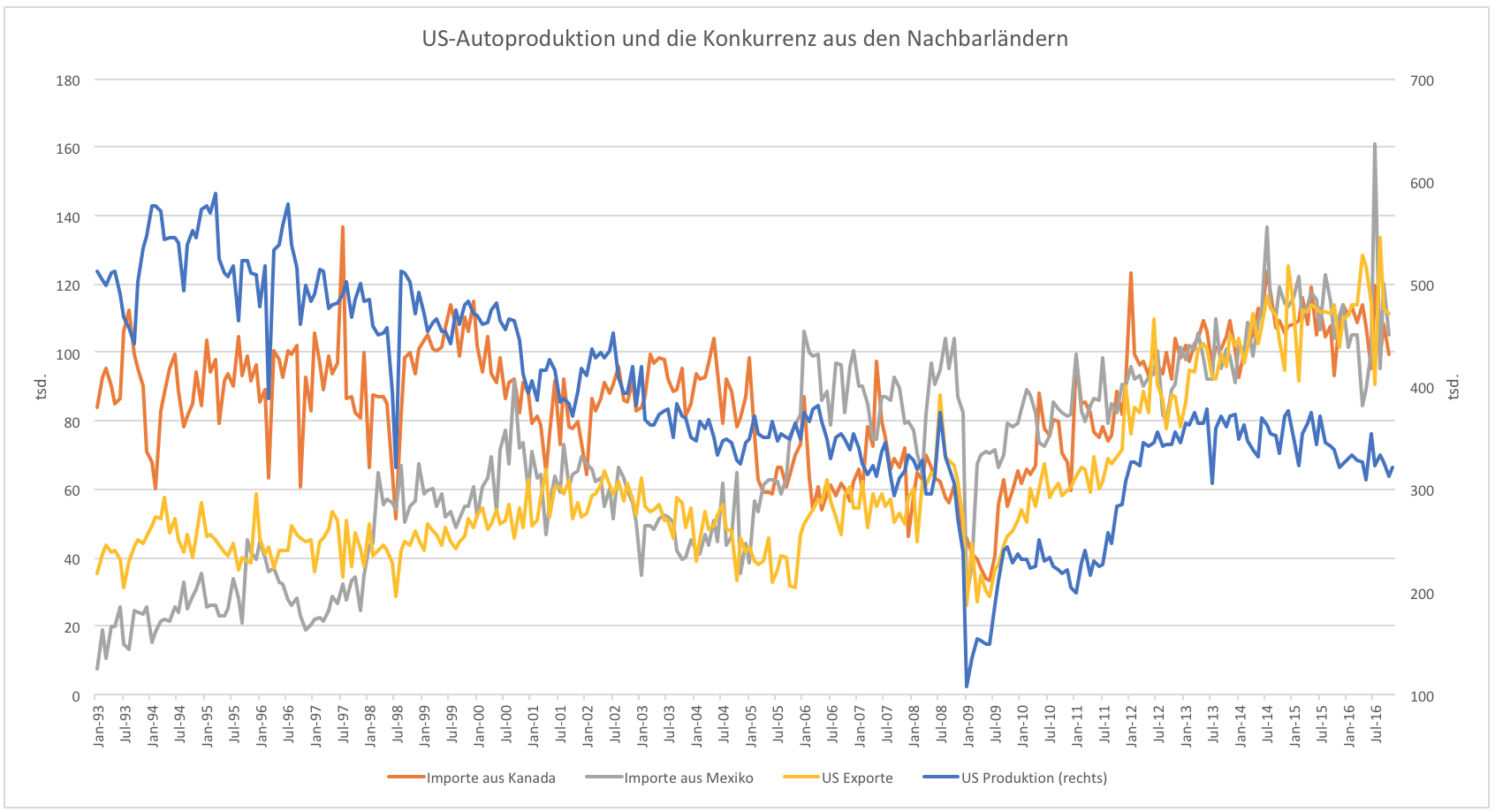

Der US-Automarkt steht global mit dem Chinas an der Spitze und ist mit 18 Mio. verkauften Fahrzeugen pro Jahr nicht nur für die USA wichtig. Für die US-Wirtschaft sind die Autoverkäufe wohl sogar weniger wichtig als für den Rest der Welt. Die Produktion findet vor allem im Ausland statt. Grafik 1 zeigt wie sich die US-Autoproduktion in den letzten 23 Jahren entwickelt hat. Der Trend ist abwärts gerichtet. Immerhin hat sich die Produktion Seit 2012 stabilisiert.

Der Rückgang kommt übrigens nicht allein durch höhere Exporte aus Mexiko oder Kanada. Aus Kanada werden heute so viele Autos importiert wie vor 20 Jahren. Mexiko konnte zulegen (von 20.000 auf 100.000 Fahrzeuge), allerdings erklärt das nicht den heimischen Produktionsrückgang von über 200.000 Fahrzeugen im gleichen Zeitraum.

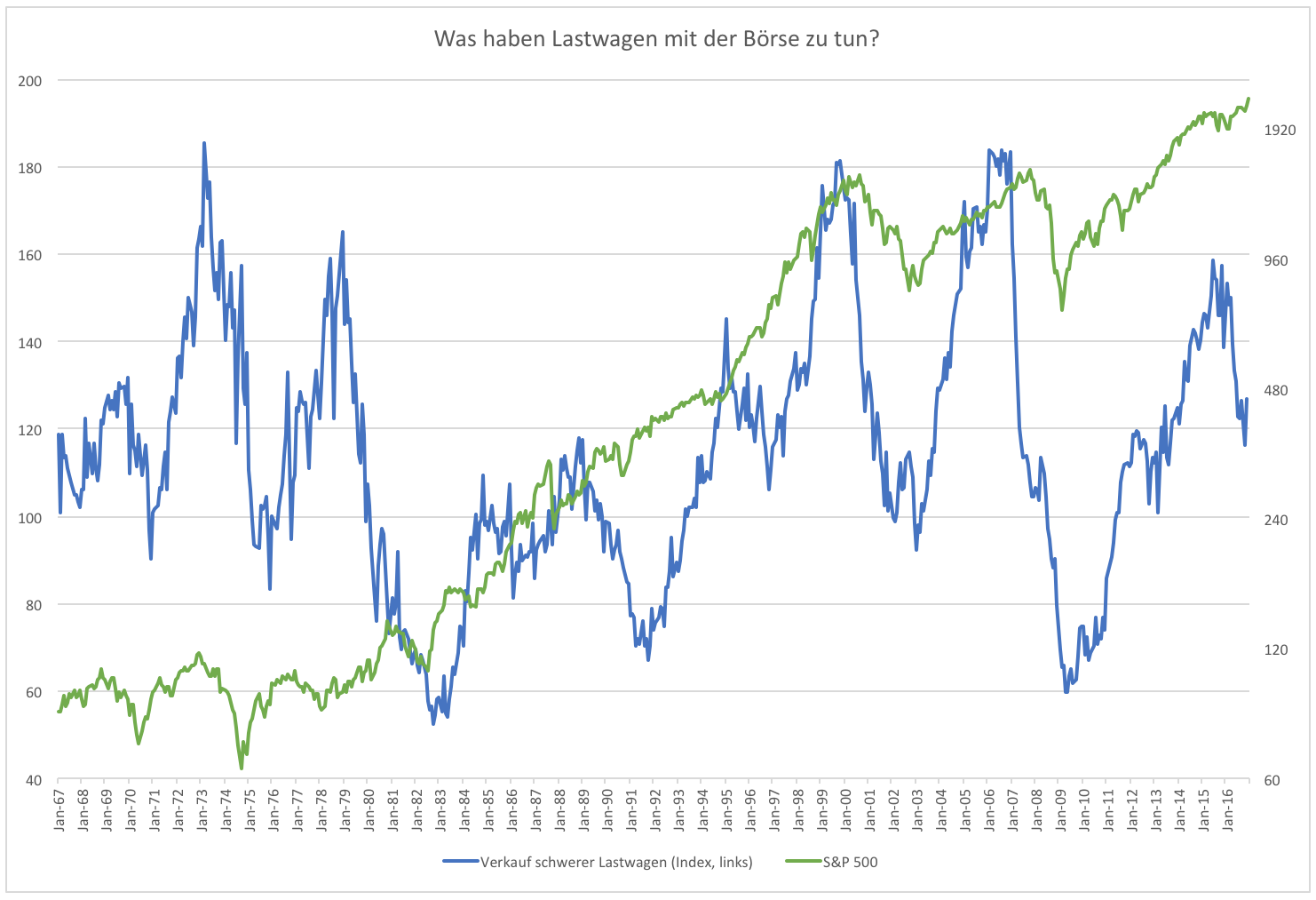

Wie dem auch sei, die Autoproduktion ist nicht der Indikator, um den es geht. Diese sei nur als Randnotiz erwähnt. Vielmehr geht es um die Verkäufe von schweren Lastwagen. Grafik 2 stellt die Verkäufe schwerer LKW dem S&P 500 gegenüber. Die Korrelation ist extrem hoch. Kein Bärenmarkt oder keine nennenswerte Korrektur wurden nicht mindestens ein halbes Jahr vorher durch rückläufige Verkäufe angekündigt. Das gilt seit es Daten gibt.

Die Verkäufe zeigen relativ klar Konjunkturzyklen an. Die Datenreihe ist dabei noch etwas schneller und akkurater als der Arbeitsmarkt. Das Problem dabei: nicht jeder Abschwung führt auch zwangsläufig zu einer großangelegten Korrektur auf dem Aktienmarkt. Anfang der 90er Jahre gab es zwar eine Rezession, doch den Aktienmarkt störte das wenig. Immerhin kam es zu einem kurzfristigen Rücksetzer in der Größenordnung von 15 %.

Zuletzt gab es einen massiven Einbruch der Verkäufe beginnend im Juni 2015. Zwei Monate später gab es einen Crash und Anfang 2016 folgte eine weitere Korrektur. Nun rennt der Markt seit Wochen bzw. seit dem Brexit-Votum nach oben. Weder die LKW Verkäufe noch die Konjunkturdaten rechtfertigen dies. Es gab zuletzt einen kleinen Rebound der LKW Verkäufe, doch dies erinnert bisher mehr an die Situation im April 2008. Entwarnung bedeutet das nicht.

Die wirtschaftliche Stärke der USA ist alles andere als gegeben. Hinter den Kulissen bröckelt sie weiter. Die LKW Verkäufe haben natürlich auch viel mit dem Rohstoffmarkt zu tun. Dieser drückte die Verkäufe. Einen großen Rebound erkennt man derzeit trotz steigender Rohstoffpreise noch nicht, zumindest nicht nachhaltig. Das sollte zur Vorsicht mahnen. Die Börse nimmt derzeit eine konjunkturelle Stärke vorweg, die es schlichtweg nicht gibt.

Trotz erster negativer Anzeichen auf dem Arbeitsmarkt und einem Konjunkturindikator, der Warnsignale ertönen lässt, bleibe ich vorerst bei meinem bullischen Bias. Die Zeit dafür läuft allerdings ab. Aktuell sehe ich keinen Grund, weshalb der Bullenmarkt 2017 überstehen sollte.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

ich bin in meinen Depot Demo Depot mit 3k mit 4000 Nikkei sthort mal sehen bei 19350, Ziel habe ich mir gesetzt 17.880 und stopp 19400, Demo Depot

nein wann der Crash kommt weiß niemand, aber das der Nikkei schnelle 1000 Punkte und mehr ab 19350 fällt dürfte Safe sein

wann kommt der Crash Herr Schmale??

evtl dippen Nikkei und con die letzten Handelsstunden heute noch nach unten , weg im Nikkei wäre ein Schluß unter 18900 heute denkbar