Die Stimmungssignale der Bären

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kursstand: 13,230 € (Morgan Stanley) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Nasdaq Composite - WKN: 969427 - ISIN: XC0009694271 - Kurs: 11.737,67 Pkt (Nasdaq)

- Turbo Short auf NASDAQ 100 - Kurs: 13,230 € (Morgan Stanley)

- Turbo Short auf NASDAQ 100 - Kurs: 6,410 € (Morgan Stanley)

- Turbo Short auf NASDAQ 100 - Kurs: 2,580 € (Morgan Stanley)

Beim Sentiment scheint es einfacher zu sein: „Die Masse liegt immer falsch!“ Oder doch nicht?

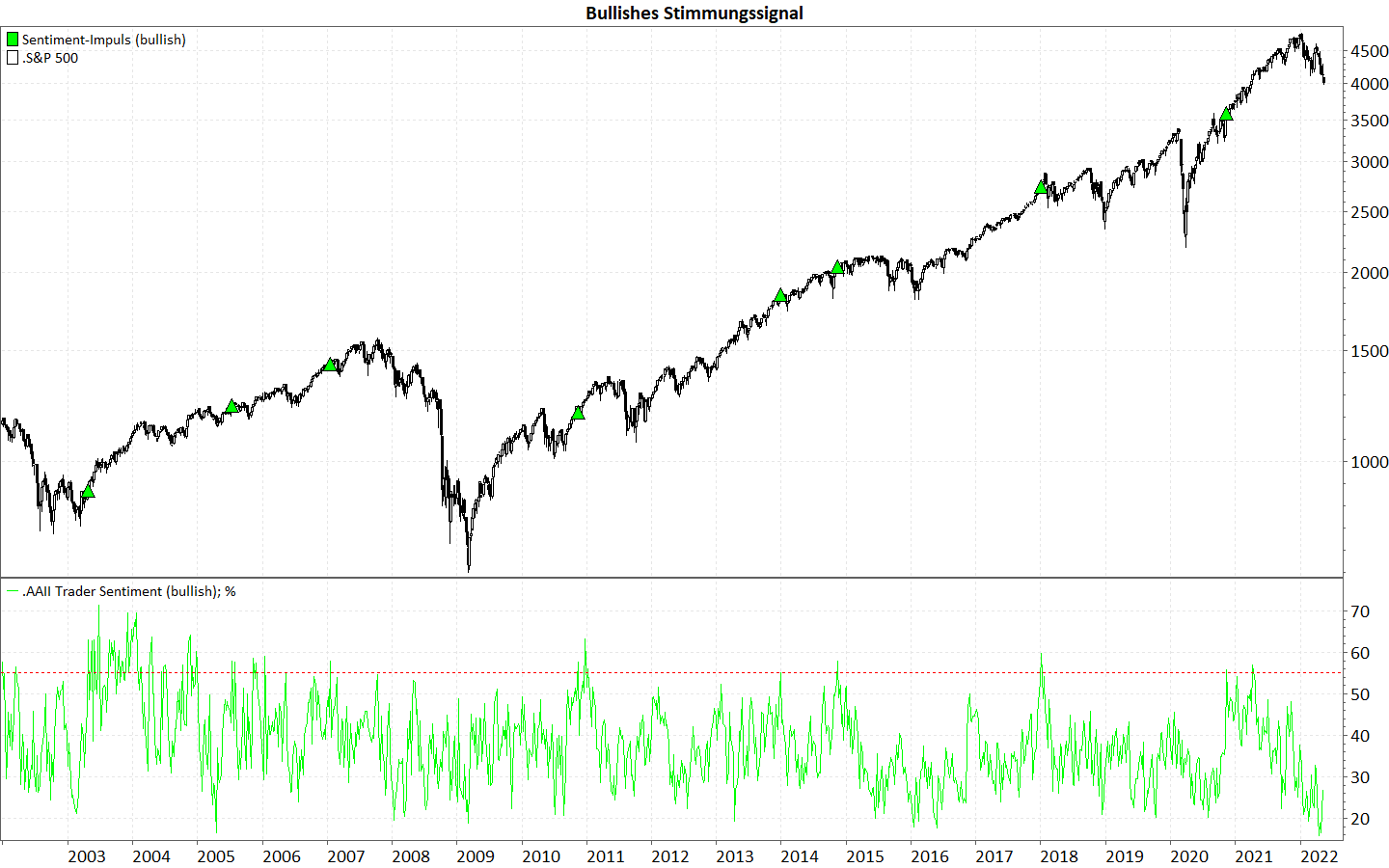

So entsteht zum Beispiel ein längerfristiges Kaufsignal, wenn der Anteil der Bullen unter den US-Privatanlegern nach längerer Zeit wieder über 55 % steigt (siehe Chart).

Quellen: MarketMaker mit Daten von VWD und AAII, eigene Berechnungen

Statistisch stehen die Kurse sechs Monate nach diesem Signal rund 7,5 % höher. Die Stimmungsanalyse hat also ihre Tücken. Es ist keineswegs so, das hohe Werte stets antizyklisch sind!

Mitunter liegt die Masse richtig

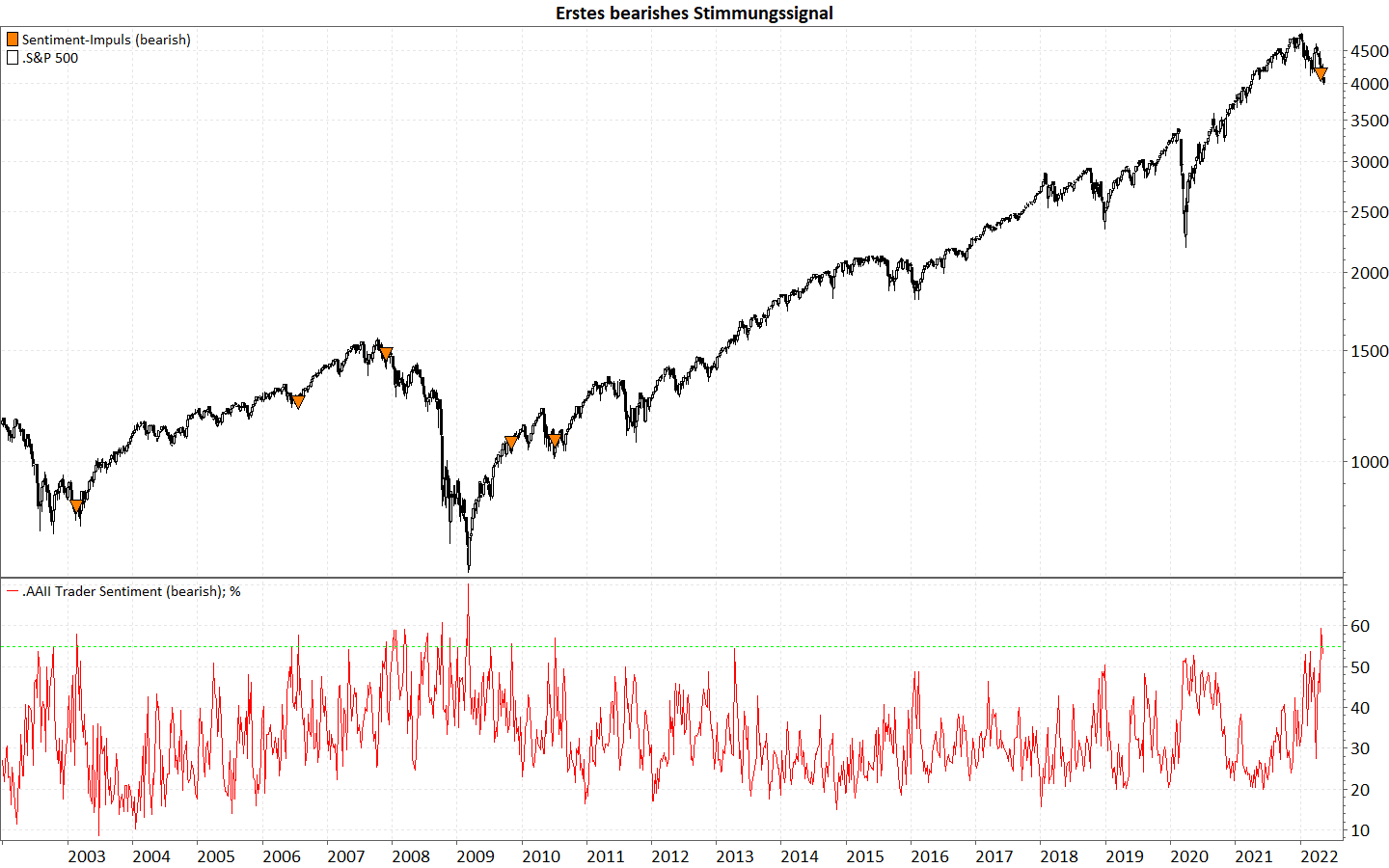

Das gilt auch bei bestimmten bearischen Extremwerten. Dafür gab es zuletzt wieder ein eindrucksvolles Beispiel.

Quellen: MarketMaker mit Daten von VWD und AAII, eigene Berechnungen

Hier habe ich einen Bärenanteil von mehr als 55 % nach längerer Zeit als Trigger genommen. Dieses Signal tritt seltener auf und ist unzuverlässiger. Aber 2007 war es ein wichtiges Warnsignal.

Zuletzt gab es dieses Signal in der letzten Aprilwoche. Und tatsächlich sind US-Aktien seitdem deutlich gefallen. Aber ist das der Beginn eines Bärenmarkts wie 2007?

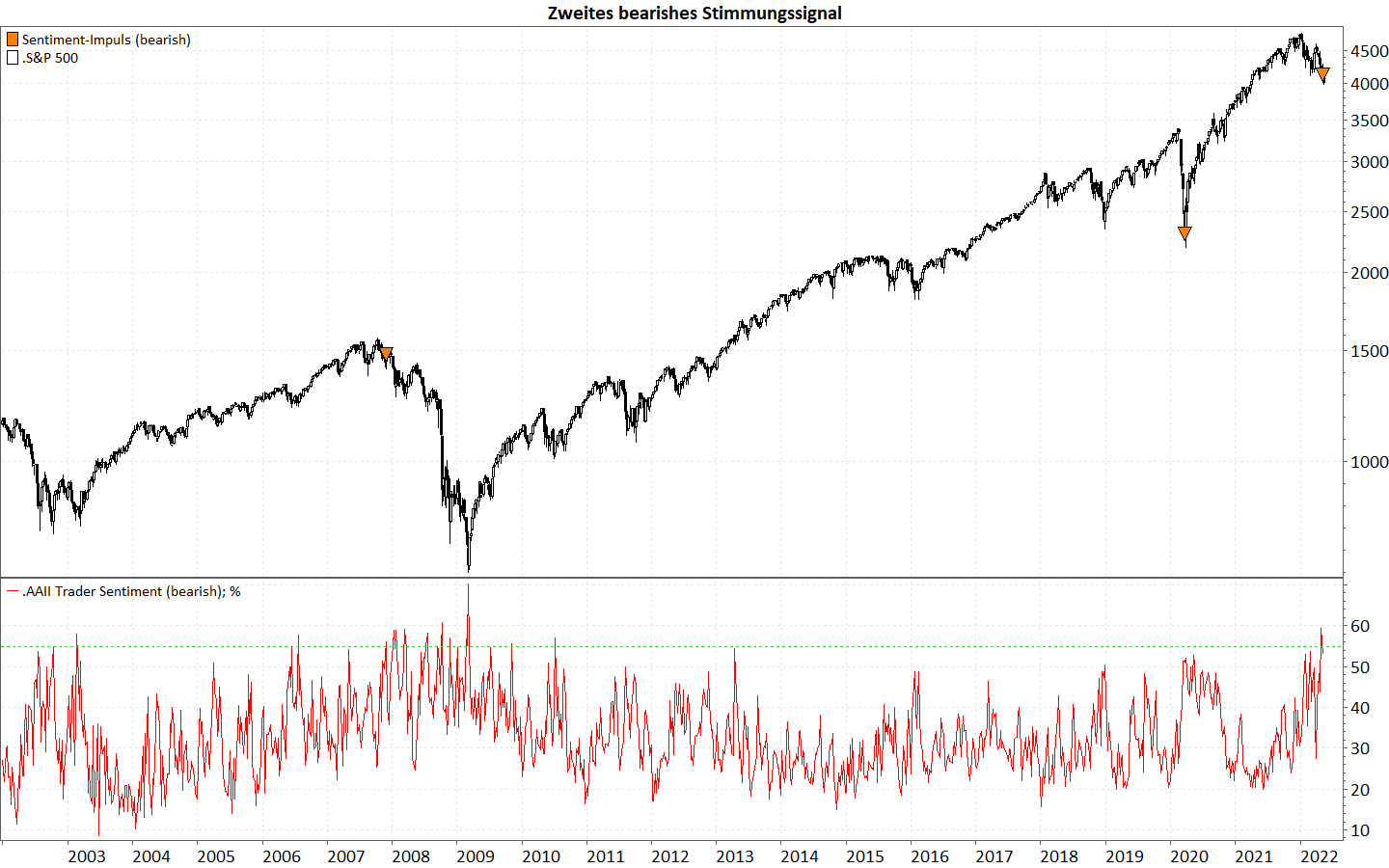

Achtung: Zwei bearishe Signale in Folge!

Die Wahrscheinlichkeit dafür ist jedenfalls gestiegen. Denn in der Vorwoche kam es zu einem zweiten bearishen Stimmungssignal: Der Anteil der Bären lag zwei Wochen in Folge über 50 %. Das geschieht noch seltener. Es kam in der Historie des AAII-Sentiments seit 1987 bisher erst drei Mal vor: 1990, 2007 und 2020.

Quellen: MarketMaker mit Daten von VWD und AAII, eigene Berechnungen

Im Corona-Jahr 2020 entstand dieses Signal aber isoliert. Nur 1990 und 2007 folgten beide bearishen Stimmungssignale aufeinander. 1990 (Zweiter Golfkrieg) kam es zwar zu keinem großen Bärenmarkt, aber es gab eine Rezession und die Kurse fielen nach diesem Signal noch um weitere -10,2 %.

Auch aktuell droht durch den Ukraine-Krieg, die Lockdowns in China und die restriktive Zentralbankpolitik eine Rezession – selbst in den USA. Wir müssen dieses Signal also ernst nehmen.

Top-Formation im Nasdaq Composite?

Dies gilt umso mehr, da auch die Charttechnik inzwischen massive Warnsignale sendet. So ist der Nasdaq Composite sowohl unter die wichtige Unterstützung bei 12.550 als auch unter die runde 12.000er Marke gefallen.

Damit könnte der Index eine Top-Formation beendet haben. Warum zeige ich hier den Nasdaq Composite und nicht den Nasdaq 100 oder S&P 500 oder Dow Jones? Weil der Nasdaq Composite aktuell der schwächste der großen US-Indizes ist.

Das liegt an der Schwäche der Tech-Werte, die inzwischen auch die Schwergewichte des Sektors erfasst hat – siehe die jüngsten Kursverluste bei Apple, Tesla, Netflix und Co. An der Nasdaq ist aber seit Monaten die Marktbreite sehr schwach. Daher läuft der Nasdaq Composite, in dem alle Nasdaq-Aktien enthalten sind, schwächer als der Nasdaq 100.

Dieser wiederum läuft schwächer als der S&P 500, in dem Tech-Werte zwar der größte Sektor sind, aber dabei „nur“ 27,2 % des Index ausmachen. Der Dow Jones mit seinem hohen Anteil von „Old Economy“-Aktien ist derzeit der stärkste US-Index.

Wie Sie dieses Setup handeln können

Der Nasdaq Composite wird zudem in den USA viel stärker beachtet als hierzulande. Auch deshalb sind seine Signale, wie der jüngste Bruch wichtiger Unterstützungen, für Trader und Anleger starke Warnhinweise.

Kurzfristig sind die Indizes aber stark überverkauft. Zudem hat der Nasdaq Composite die Unterkante seines Abwärtstrends erreicht. Es ist also eine Gegenreaktion möglich. Diese könnte aber an einer der beiden grünen Linien enden. Dann wäre die Top-Formation bestätigt und weitere Verluste möglich, so dass sich mit geeigneten Instrumenten ein Short-Einstieg anbietet.

Produkte für den Nasdaq Composite gibt es nicht, also nehmen wir Derivate auf den Nasdaq 100. Drei Ideen für Open-End-Zertifikate mit unterschiedlichem Hebel (8, 15, 30) finden Sie hier:

- Turbo Open End | Short | NASDAQ 100® | 13.855,3395 (DE000MD3TDY8)

- Turbo Open End | Short | NASDAQ 100® | 13.118,881 (DE000MD47KL1)

- Turbo Open End | Short | NASDAQ 100® | 12.700,00. (DE000MD4AMW1)

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.