Die Notenbanken hatten eine historische Chance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das gilt zumindest für die EZB, Bank of England (BoE) und US-Notenbank. Sie zerschlugen die Markterwartung, dass die Zinsen bald angehoben werden. Vor allem die BoE machte von sich Reden. Anleger hatten für vergangene Woche einen Zinsschritt eingepreist. Der Zinsschritt kam nicht. Das war eine Überraschung, zumal andere Notenbanken den Markterwartungen folgten. Die australische Notenbank gab ihre Position auf, die Zinsen bis 2024 nicht anzuheben. Anleger hatten darauf spekuliert – und gewannen. In Europa und den USA läuft es anders. Erst fällt der Zinsschritt in Großbritannien aus, dann rudert auch die EZB zurück. 2022 sollen gar keine Zinsschritte erfolgen. Der Markt hatte spätestens im Herbst damit gerechnet.

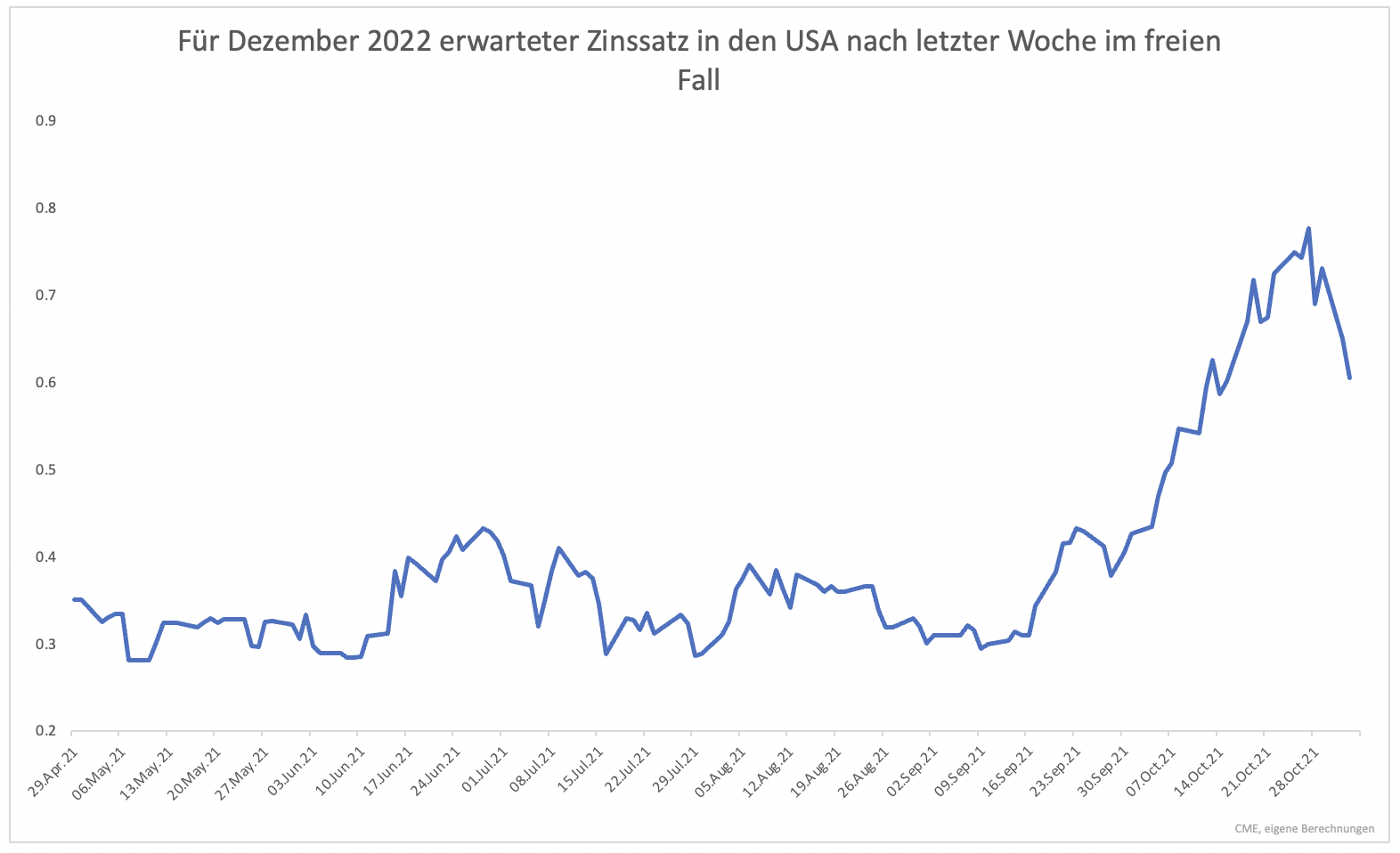

Die Fed thematisierte Zinsanhebungen erst gar nicht. Das genügte jedoch, um die Markterwartung zu kippen. Noch vor zwei Wochen wurden bis Ende 2022 drei Zinsschritte erwartet. Aktuell sind es immer noch zwei, doch die Erwartung befindet sich regelrecht im freien Fall (Grafik 1).

Damit vergeben Notenbanken eine einmalige Chance. Im Normalfall verhält es sich nämlich umgekehrt. Der Markt erwartet keine oder weniger Zinsschritte als von den Notenbanken vorhergesagt. Damit wurde jeder Zinsentscheid zwischen 2015 und Ende 2018 zu einer Zitterpartie.

Vor allem die Fed wollte die Zinsen anheben, doch der Markt sagte etwas anderes. Um Verwerfungen zu verhindern, brauchte es viel Fingerspitzengefühl und Erwartungsmanagement. Nun ist die Situation umgekehrt. Der Markt hatte Zinsschritte erwartet. Entsprechend hätten Notenbanken ganz ohne Verwerfungen auch die Zinsen anheben können.

Ob Notenbanken jemals wieder eine solche Chance erhalten, sei dahingestellt. Je länger gewartet wird, desto wahrscheinlicher ist eine geringere wirtschaftliche Dynamik. Dann stehen Notenbanken wieder vor dem Problem, dass sie die Zinsen anheben wollen, der Markt aber etwas anderes verlangt.

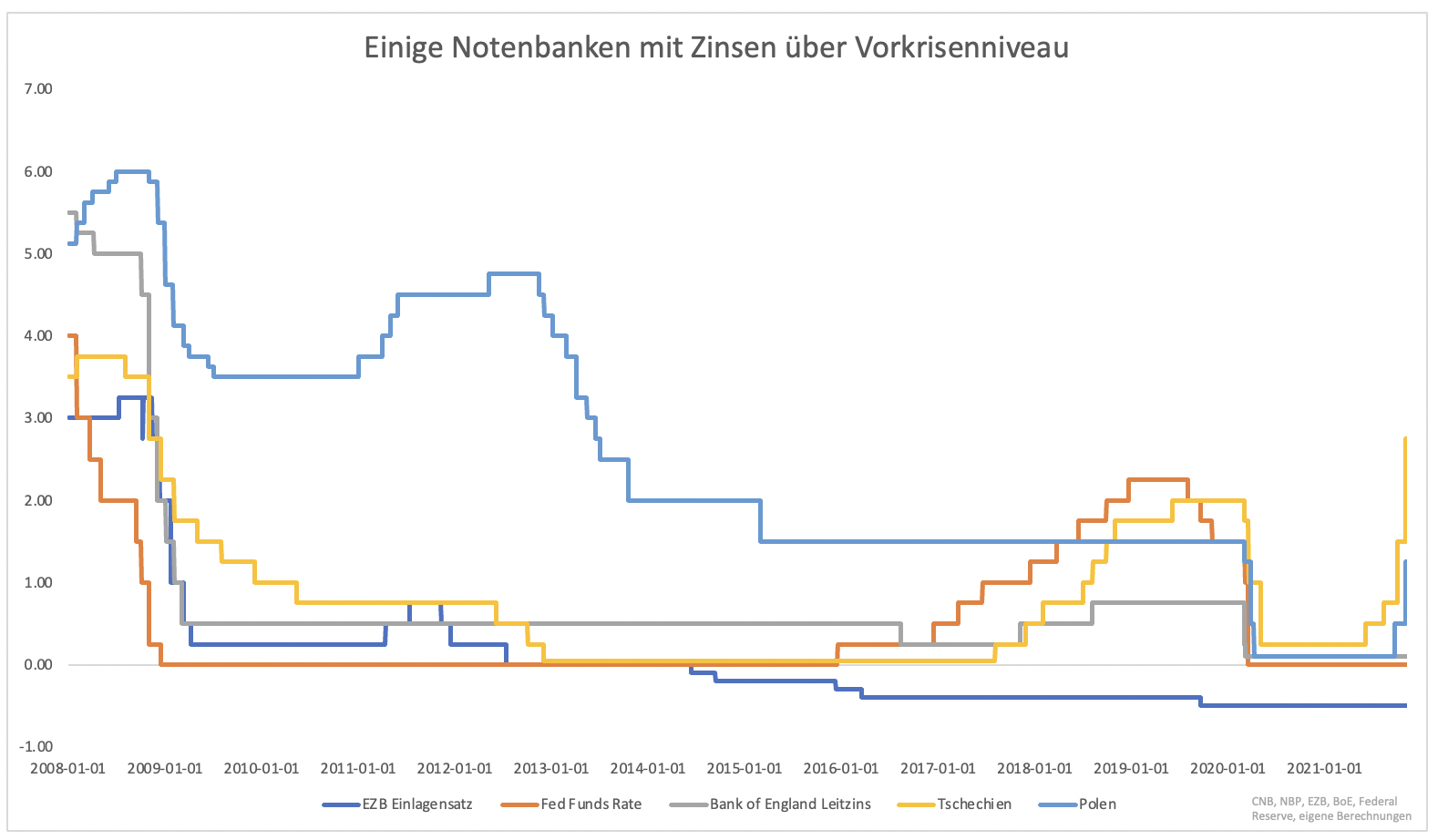

Einige Notenbanken machen es besser. In Tschechien ist der Leitzins inzwischen über dem Vorkrisenniveau angekommen. Seit der Finanzkrise war der Leitzins nicht mehr so hoch (Grafik 2). Auch in Polen steigen die Zinsen rasant. Das Vorkrisenniveau wird wohl vor Jahresende noch erreicht.

Nun kann man natürlich argumentieren, dass die Verschuldung in der Eurozone und den USA höher ist und deswegen Zinsschritte warten können. Die Verschuldung ist höher. Ebenso ist aber auch die Inflation so hoch wie seit Jahrzehnten nicht. Der Realzins ist tiefer als in jeder Phase seit der Finanzkrise. Der Realzins sagt letztlich aus, ob Schulden tragbar sind oder nicht.

Historisch tiefe Realzinsen sind eine Chance für eine Zinswende. Wird diese nicht ergriffen, manövrieren sich Notenbanken in eine Sackgasse von Nullzinsen, die ewig anhalten werden. Diese Chance nicht zu ergreifen, wird sich als Fehler herausstellen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.