Die Luxuskrise

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

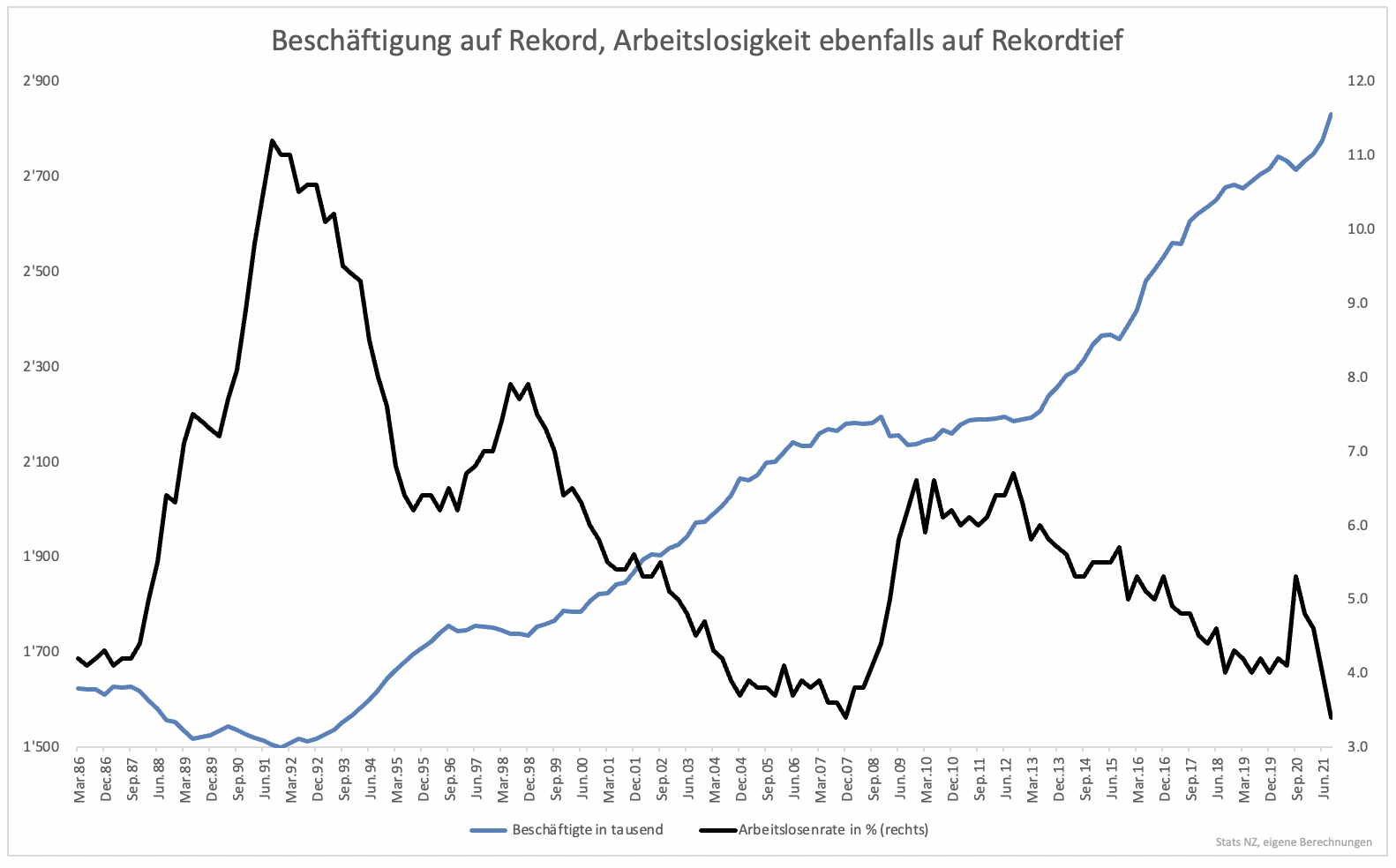

Dass diese Krise anders ist, wissen wir inzwischen gut. Trotz eines staatlich verordneten außergewöhnlichen Einbruchs der Wirtschaft ist die Delle in den meisten Ländern bereits mehr als ausgeglichen. Im Gegensatz zu früheren Krisen oder auch nur einer gewöhnlichen Rezession, haben sich viele Fundamentaldaten im Eiltempo verbessert. Die Lage ist in einigen Ländern heute sogar deutlich besser als vor der Krise. Zwei Beispiele sind Neuseeland und Australien. Dies ist besonders bemerkenswert, da beide Länder eine relevante Tourismusbranche haben. Mit geschlossenen Grenzen für viele Quartale litt diese besonders. Dennoch glänzen beide Länder mit Rekordbeschäftigung und historisch niedriger Arbeitslosigkeit. In Neuseeland ist die Krise bei der Beschäftigung kaum wahrnehmbar. Die Arbeitslosenrate stieg kurzfristig an, befindet sich inzwischen aber mit 3,4 % auf dem tiefsten je gemessenen Wert.

Was in Neuseeland gilt, gilt auch in vielen anderen Ländern. In Europa und den USA ist die Arbeitslosenrate noch etwas höher als vor der Krise, doch der Trend zeigt in die richtige Richtung. Jede gewöhnliche Rezession hat bisher größere Spuren hinterlassen als diese Krise, die die Wirtschaft teils zum kompletten Stillstand brachte.

Anstatt mit den typischen Problemen einer Wirtschaftskrise konfrontiert zu sein (Überangebot/Überkapazität, hohe Arbeitslosigkeit, geringes Wachstum, stagnierende Löhne, niedrige Inflation), hat diese Krise Luxusprobleme geschaffen. Mitten in der Krise ist die Wirtschaft mit Umständen konfrontiert, die es sonst erst nach einem langjährigen Boom gibt.

Arbeitskräfte sind knapp, die Löhne steigen rasant, Produktionskapazitäten reichen vorne und hinten nicht, die Preise steigen, die Arbeitslosigkeit ist niedrig. Das alles sind keine Krisenmerkmale, sind aber genau das, was die Coronakrise beschreibt. Das haben wir eigentlich nur einem Umstand zu verdanken: Fiskalpolitik.

John Maynard Keynes wäre vermutlich stolz auf die heutigen Regierungen. Eine bessere antizyklische Politik hätte man kaum machen können. Eine so effiziente staatliche Intervention, um eine Krise schnell zu überwinden, gab es wohl noch nie. Nun stellt sich aber die Frage, ob nun alles perfekt ist oder ob wir für dieses Wunderwerk doch einen Preis zahlen müssen.

Perfekt ist sicherlich nicht alles. Regierungen und Notenbanken haben den rechtzeitigen Absprung aus der lockeren Politik verpasst. Die Unterstützung der Wirtschaft dauerte zu lange an. Das führt in Zukunft zu Problemen. Die lockere Geldpolitik hat Staaten bei der Finanzierung geholfen. Es waren allerdings nicht nur Staaten, die bei Schulden zugriffen.

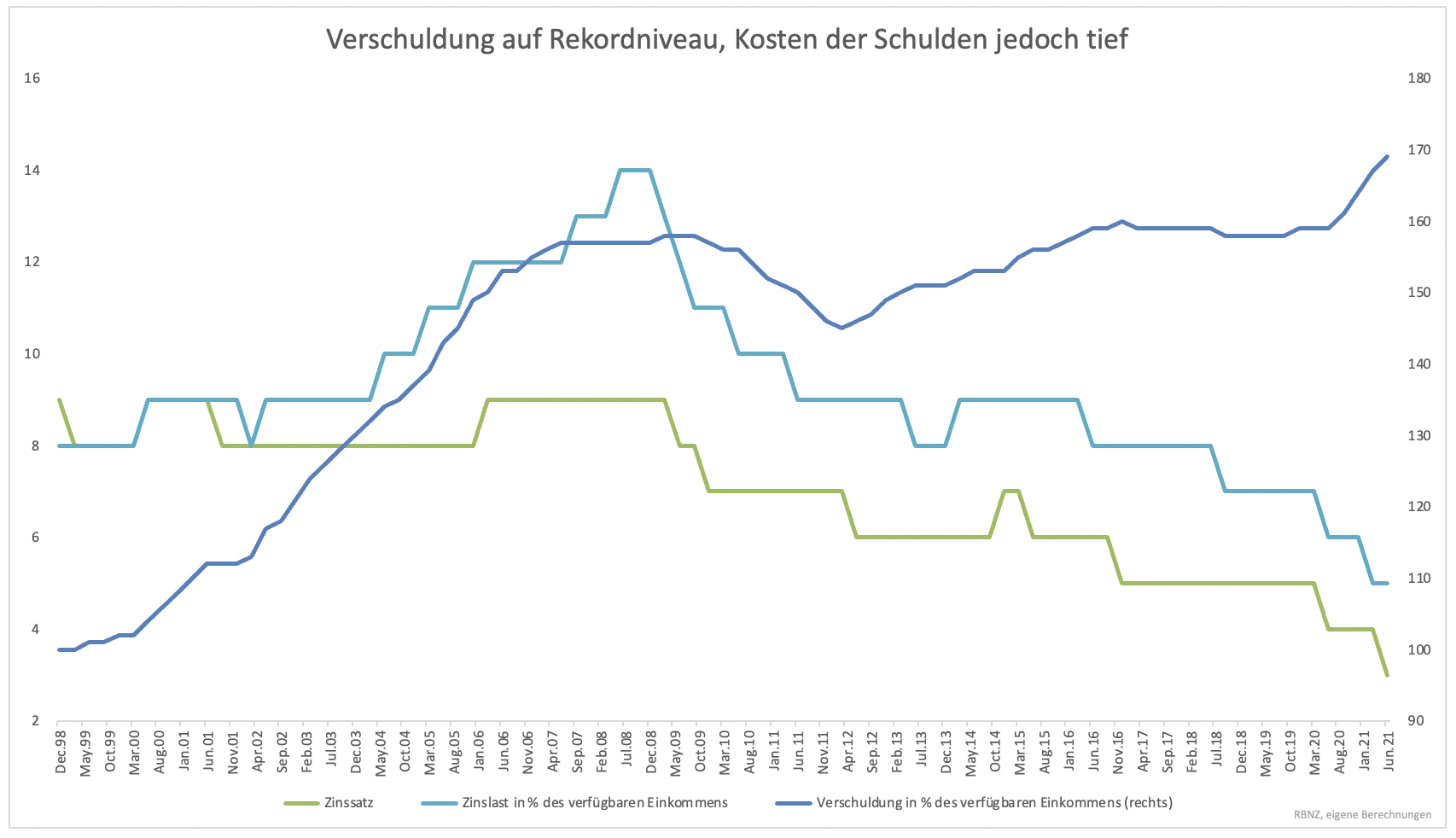

Ob Neuseeland (Grafik 2) oder andere Länder, die Verschuldung der Haushalte ist auf neue Rekorde gestiegen. Das gilt auch für Unternehmen. Kurzfristig ist dies kein Problem, da die Zinsen niedrig sind. Der Schuldendienst ist trotz hoher Verschuldung historisch tief.

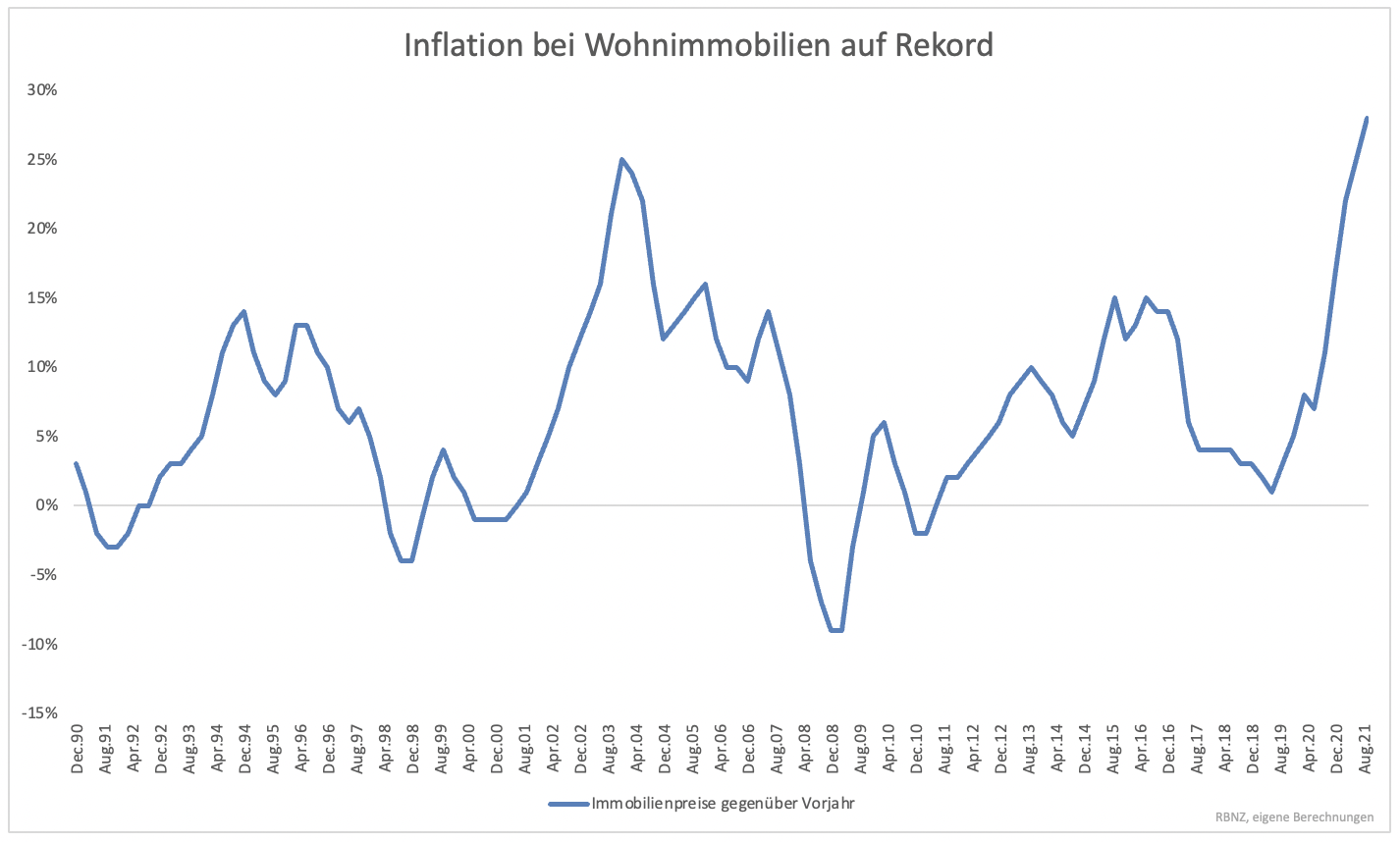

Billiger Kredit hat weltweit zu einem Kaufrausch bei Immobilien geführt. In Neuseeland steigen Hauspreise auf Jahressicht mit einer Rate von knapp 30 % (Grafik 3). In den USA sind es 20 % und in Deutschland immerhin noch 12 %.

Wer früh bei einer Immobilie zugegriffen hat, ist heute deutlich reicher als vor einem Jahr. Nach diesem Preisanstieg werden Immobilien für die meisten unerschwinglich. Dazu an anderer Stelle mehr. Generell hat uns die Krise jedoch mit Luxusproblemen zugeschüttet. Das Geld scheint auf der Straße zu liegen, ob auf dem Aktienmarkt oder bei Immobilien. Die Arbeitslosigkeit ist global sehr niedrig. Die Löhne steigen. Das, was allgemein angestrebt wird (hohe Beschäftigung, Wachstum), scheint es im Überfluss zu geben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.