Die Kernschmelze, der Dominoeffekt, das Platzen der Rohstoffblase

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

In der zurückliegenden Woche ist der Goldindex um sage und schreibe -19% eingebrochen. Der Amex Oil Index gab um -14% ab, der Oil Service Sector Index sogar um -20%, der Amex Natural Gas Index gab um -14% ab. Unter den Aktien des Rohstoffsektors stehen die Goldminen (bezogen auf die gesamte bisher abgelaufene Korrektur) bemerkenswerterweise besonders stark unter Abgabedruck. Die Aktien aus dem Energiesektor werden nun mit nicht unerheblicher zeitlicher Verzögerung ebenfalls gnadenlos abverkauft. Und seit vergangener Woche gehen sogar die absoluten Lieblinge der Rohstoffinvestoren, die Agraraktien wie Monsanto und Potash, in Sell Offs über.

De-Leverage ist das Stichwort der Marktphase seit 2007.

Ausgangspunkt der Krise sind die fallenden Immobilienpreise in den USA und komplexe derivative Produkte, die den amerikanischen Immobilienmarkt zur Basis hatten. Den Amerikanern sind ihre großen Investmentbanken in Windeseile mit einem ohrenbetäubenden Knall wegexplodiert, so schnell konnte man gar nicht hinschauen. Gleichzeitig, pragmatisch wie sie sind, basteln sie ebenso schnell die neuen Giganten der Szenerie zusammen, wie beispielsweise J.P. Morgan, Wells Fargo oder Banc of Amerika.

Aufgrund der Entwicklung am US Immobilienmarkt und Kreditmarkt haben große Bankhäuser weltweit plötzlich Verbindlichkeiten in den Büchern stehen , die das Eigenkapital um das Vielfache übersteigen. Hier liegt das Kernproblem. Wie diese Hebel wieder herausbekommen, ohne dabei kaputtzugehen ?

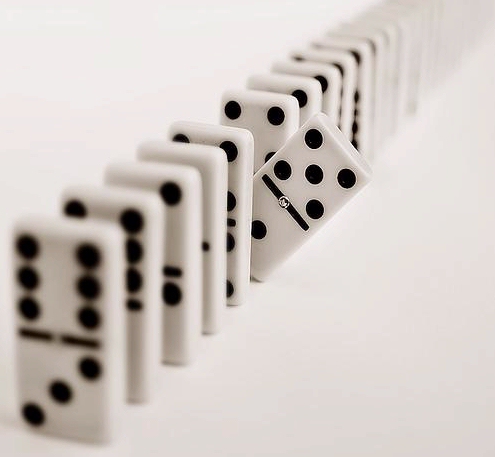

De-Leverage, das Herunterfahren der gehebelten Assets, ist im Sinne einer Kapitalkontraktion zu sehen. Kapital wird aus allen Asset Klassen abgezogen. Der klassische Dominoeffekt hat eingesetzt. Und nichts kann ihn aufhalten, auch die massiven staatlichen Eingriffe nicht. Hedgefunds werden zwangsliquidiert, Banken stoßen große Aktienpakete ab, klassische Fonds verzeichnen Mittelabflüsse und Hedgefunds shorten die Zwangssituation anderer Hedgefunds, eine Abwärtsspirale sondergleichen hat eingesetzt.

Unserer Ansicht nach ist der Rohstoffsektor besonders hart von diesem Effekt betroffen. Nahezu als einziger prominenter Basiswert aus diesem Sektor kann sich der Goldpreis bisher noch relativ fest halten.

Bevor wir zu den Rohstoffen kommen, möchte ich an dieser Stelle ein paar wichtige Nachrichtenmeldungen und Einschätzungen von Kollegen verlinken, die alle auf http://www.godmode-trader.de veröffentlichen.

LINK : Potemkinsche Dörfer ? - Datum 01.09.2008

LINK : The Road to Hell – Teil II – Purgatory – das Fegefeuer Datum 03.10.2008 - Uhrzeit 02:00

LINK : Geldpolitische Entscheidungsträger in den USA ziehen die Notbremse Datum 02.10.2008 - Uhrzeit 18:41

LINK : Die Sendung mit der Maus: Was sind Hedge Fonds? Datum 02.10.2008 - Uhrzeit 07:00

LINK : Panik! Jetzt ganz ruhig bleiben ... Datum 30.09.2008 - Uhrzeit 16:37

LINK : Oktober 08 - Globale Vermögensvernichtung! Datum 30.09.2008 - Uhrzeit 00:30

LINK : USA: Das Paulson-Paket – die Rettung? Datum 24.09.2008 - Uhrzeit 08:00

LINK : Gezeitenwechsel ? Datum 17.09.2008 - Uhrzeit 21:00

De-Leverage, Dominoeffekt, aus allen Sektoren wird Kapital abgezogen; und zwar radikal. Auch und gerade aus dem Rohstoffsektor. Das spekulative, also eher kurzfristig angelegte Kapital und das gehebelte Kapital, verlassen den Rohstoffmarkt. Der Ölpreis stieg ausgehend von 17$ im Jahr 2001 bis auf 147 $ im Juli 2008, das ist ein Anstieg von ca. 850%. Von seinem 147 $ Hoch hat der Ölpreis bisher 35% verloren. Anzeichen einer Bodenbildung sind noch immer nicht zu sehen.

Weder der Anstieg von 100 $ bis 147 $, noch der deutliche Abfall seit Juli, haben in der Form wirklich grundlegend etwas mit der fundamentalen Angebots- und Nachfragesituation zu tun. Erst waren Volkswirte über die Übertreibungsphase bestürzt, der fundamentale Fairvalue von Öl wird mit 80-90 $ angegeben, jetzt mehren sich die Stimmen, die von einer bevorstehenden Untertreibung sprechen. So ist der Markt, er bewegt sich im mittelfristigen Zeitfenster die längste zeit entweder in Über- oder Untertreibungen.

Damals mußten insbesondere große Versicherer Aktienpakete zu Spottpreisen in den Markt geben, weil Sie sonst ihren Verpflichtungen gegenüber den Versicherten nicht hätten nachkommen können. Der DAX verlor zeitweise über 70% seines Wertes, ausgehend vom Allzeithoch. Wohlgemerkt, der DAX, der tendenziell den Wert und die Gewinnentwicklung der deutschen Wirtschaft darstellen soll.

Im Verlauf der zurückliegenden Woche wurde bekannt, dass Guy Wyser-Pratte seinen 500 US-$ schweren Hedgefunds geblockt hat. Kunden können ihre Gelder nicht mehr abziehen. Guy begründet diese Maßnahme damit, dass er die Investoren schützen wolle. Die aktuelle katastrophale Marktphase sei die schlimmste, die er jemals erlebt habe, seitdem er 1960 mit dem Handel begann. Diese Meldung ist stellvertretend für die Meldungen, die nahezu täglich bei uns eingehen. Gut, Guy legt in europäische Midcaps an.

Deshalb möchte ich außerdem auf die Situation verweisen, in der sich auch T.Boone Pickens, eine der Galionsfiguren der Rohstoffszene, befindet. Pickens steht für die Situation, in der sich sehr viele Hedgefunds befinden, die in Rohstoffe investiert hatten.

Anbei ein Link zu einer Meldung, die die Verluste des Portfolios seiner Investmentgesellschaft im 2. Quartal dieses Jahres aufzeigen. Wohlgemerkt, im 2. Quartal. Wir befinden uns jetzt im 4 Quartal und seitdem sind die Kurse besagter Aktientitel in sich zusammengefallen, wie ein Kartenhaus.

LINK : [Link "T. Boone Pickens braucht starke Nerven" auf www.godmode-trader.de/... nicht mehr verfügbar] Datum 13.09.2008 - Uhrzeit 21:00

Ab einem gewissen Ausmaß der Verluste drohen einem Fonds Kapitalabflüsse, welche den Wert des Fonds noch weiter unter Druck bringen können.

Insbesondere Hedgefunds handeln auf Margin, sprich sie sind gehebelt im Markt aktiv. Wenn der Markt deutlich gegen sie läuft, müssen sie zwangsliquidieren. Zwangsliquidieren heißt, dass sie keinen Handlungsspiel mehr haben, sondern Positionen zeitnahe zu egal welchen Preisen abstoßen müssen. Die Folge sind crashartige Kursverluste auch oder gerade in Basiswerten, die fundamental stark sind. Fundamentals spielen in solchen Marktphasen keine Rolle! Nein, hier greifen Marktmechanismen.

Die Financial Times berichtete, dass die Hedgefonds gezielt Aktien leerverkaufen, die von anderen Hedgefonds gehalten werden. Daher würde der Goldman Sachs Hedge Fund VIP Index, der die von den Hedgefonds favorisierten Aktien erfasst, gezielt und massiv leerverkauft. Dieser Index fiel bereits am Donnerstag vergangener Woche mehr als 6% und damit überdurchschnittlich stark. In diesem Index sind auch Aktien aus dem Agrar- und Goldminensektor gelistet.

Die dadurch ausgelösten Zwangsliquidierungen führen zu einer Abwärtsspirale bei den betroffenen Aktien und vergrößern die Gewinne aus den Leerverkäufen. Hedgefunds A profitiert von der Zwangssituation von Hedgefunds B. Wenn das mal nicht ein sich selbst kannibalisierender Markt ist ...

Es ist Definitionssache, wie man diese Abschläge im Rohstoffsektor klassifiziert.

Umfassende Korrektur ?

Trendwende ?

Platzen einer Blase ?

Anfangs waren wir lediglich von gewöhnlichen Korrekturbewegungen ausgegangen. Wie Sie wissen, versuchen wir mittelfristige Trends unter Ausblendung des kurzfristigen Grundrauschens zu sondieren und argumentieren in deren Richtung. Dabei hangeln wir uns an der entstehenden Signallage entlang. Korrekturziele haben wir bei unseren Chartanalysen sukzessive nach unten justiert.

Jetzt tendieren bei der Bewertung mittlerweile in Richtung einer ersten platzenden Blase. Warum einer ersten platzenden Blase ? Nun, weil wir nach wie vor mit einer sehr hohen Wahrscheinlichkeit davon ausgehen, dass sich der Rohstoffsektor im übergeordneten Zyklus weiterhin in einem Bullenmarkt bewegt.

Als erste Blase klassifizieren wir die Situation im Rohstoffsektor wegen der Dimension der Wendemuster, die derzeit bei vielen Basiswerten und Indizes zu sehen sind. Der Ölpreis zeigt ein großes bärisches V-Top-Wendemuster, die Energie-/Ölindizes zeigen große komplexe seit 2007 bestehende bärische SKS Wendemuster auf und die Goldminenindizes zeigen multiple SKS Wendemuster, die sich sogar seit 2006 etabliert haben.

Die Basisregel ist die, dass die anschließende Korrekturphase zeitlich und preislich umso ausgedehnter ablaufen, je größer dimensioniert die vorgeschalteten Wendemuster sind. Wenn in den Goldminenindizes also diese überdimensionierten Trendwendemuster ausgelöst werden sollten, - sie stehen kurz davor, noch können sie sie aber abwenden (!) -, würde dies sogar für langfristig fallende Notierungen sprechen. Der Bullenmarkt wäre bei den Goldminen dann vorbei. Man beachte den Konjunktiv in der Aussage!

Gehen wir die einzelnen Sektoren und Basiswerte des Rohstoffsektors nun durch. Im Folgenden Verlinkungen zu den jeweils aktuellen BIAS-führenden Chartanalysen mit Trend- und Kurszielen.

LINK : GOLD - Hier wird eine riesen Schlacht geschlagen! Datum 05.10.2008 - Uhrzeit 13:00

LINK : SILBER - Ein großer Knall am heutigen Tag Datum 02.10.2008 - Uhrzeit 17:13

LINK : Kann der Ölpreis auf 60 $ fallen ? - "Yes, we can" Datum 03.10.2008 - Uhrzeit 16:20

LINK : PHLX Gold Index - Achtung! -30% CRASH möglich! Datum 05.10.2008 - Uhrzeit 09:00

LINK : [Link "Korrekturziele für Weizen,Mais,Sojabohnen,Kakao,Kupfer. Datum 03.10.2008 - Uhrzeit 09:00" auf www.godmode-trader.de/... nicht mehr verfügbar]

Bei der zuletzt verlinkten Meldung beachten Sie in den Videobeitrag die Aussagen zu den Energieindizes, also zum Amex Oil Index, Oil Service Sector Index und Amex Natural Gas Index. Der Status quo ist der, dass diese Index in der vergangenen Woche mit voller Wucht ihre Trendwendemuster ausgelöst heben. Kurzfristige Gegenbewegungen sind möglich, aber mittelfristig muß bei den Exxons und Chevrons und wie sie alle heißen, mit weiteren Abgaben gerechnet werden.

LINK : Öl-Aktien auf des Messers Schneide - Vorsicht! Datum 13.09.2008 - Uhrzeit 01:00

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.