Die Kehrseite des Inflationshochs

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

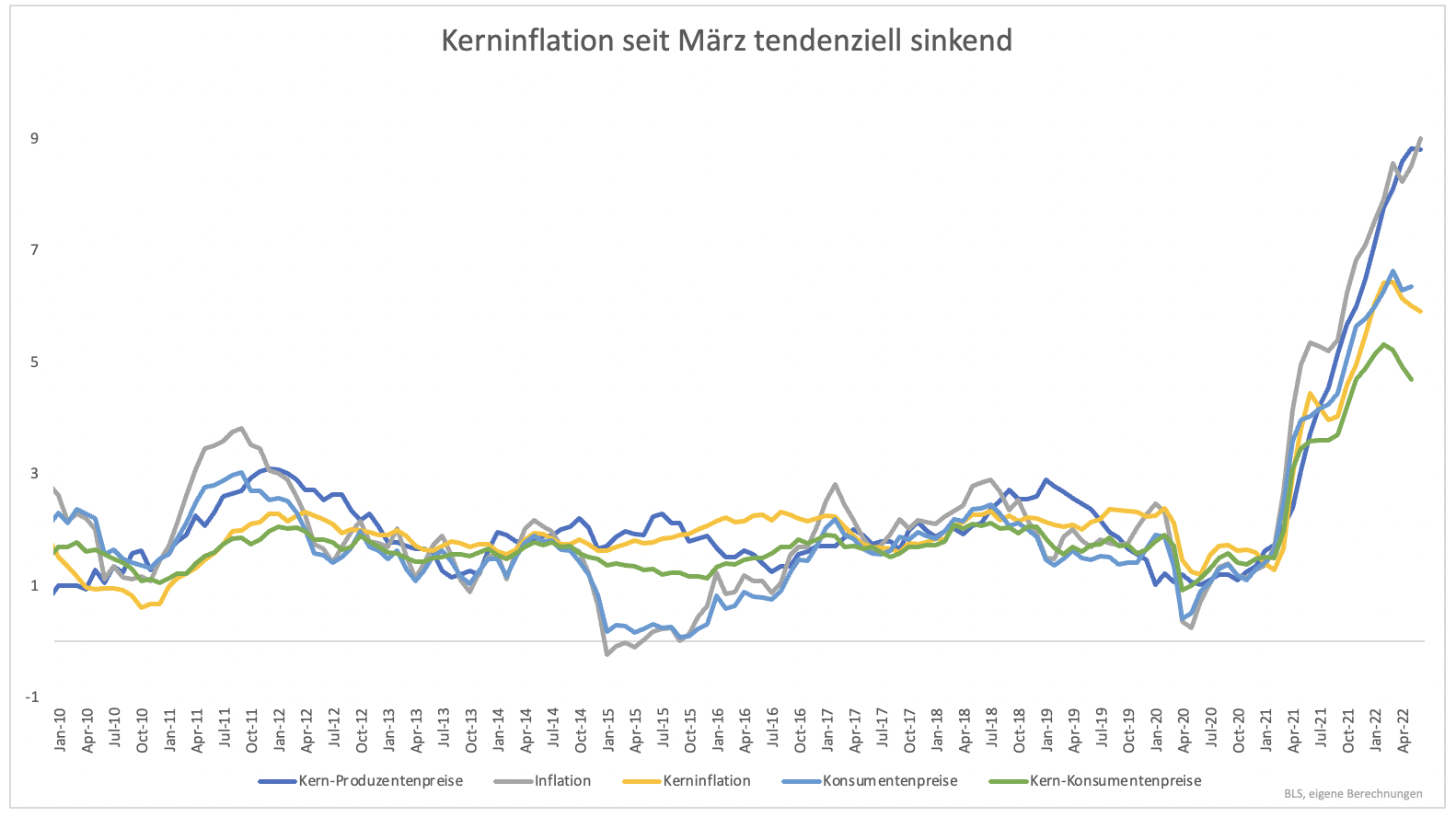

Die Analysen der US-Notenbanker zum letzten Inflationsbericht waren alles andere als ermunternd. Sie bezeichneten ihn kurz und knapp als „schlecht“ oder „nichts Gutes ist darin zu finden.“ Das zerschmetternde Urteil hat gute Gründe. Bisher achtete die Fed vor allem auf Kerninflationsraten. Da diese volatile Rohstoffpreise ausschließt, ist sie ein besserer Maßstab für den allgemeinen Trend. Die Inflationsrate, die Energie und Nahrung nicht ausschließt (Headline-Inflation) ist dennoch relevant. Die Fed hat die Relevanz erkannt. Verbraucher zahlen nun einmal auch für Benzin und Nahrung und gerade bei diesen beiden Ausgabenposten wird Inflation besonders offensichtlich. Inflationserwartungen hängen nicht an der Kerninflation, sondern der Headline-Inflation. Daher fokussiert sich die Fed übergangsweise auf die Headline-Inflation, damit sich die Inflationserwartungen nicht lösen. Die Kernraten zeigen im Gegensatz zur Headline-Inflation bereits seit März einen Rückgang (Grafik 1). Damit ist klar, wer die Schuld an der aktuellen Misere der Headline-Zahlen trägt: Energie und Nahrungsmittel.

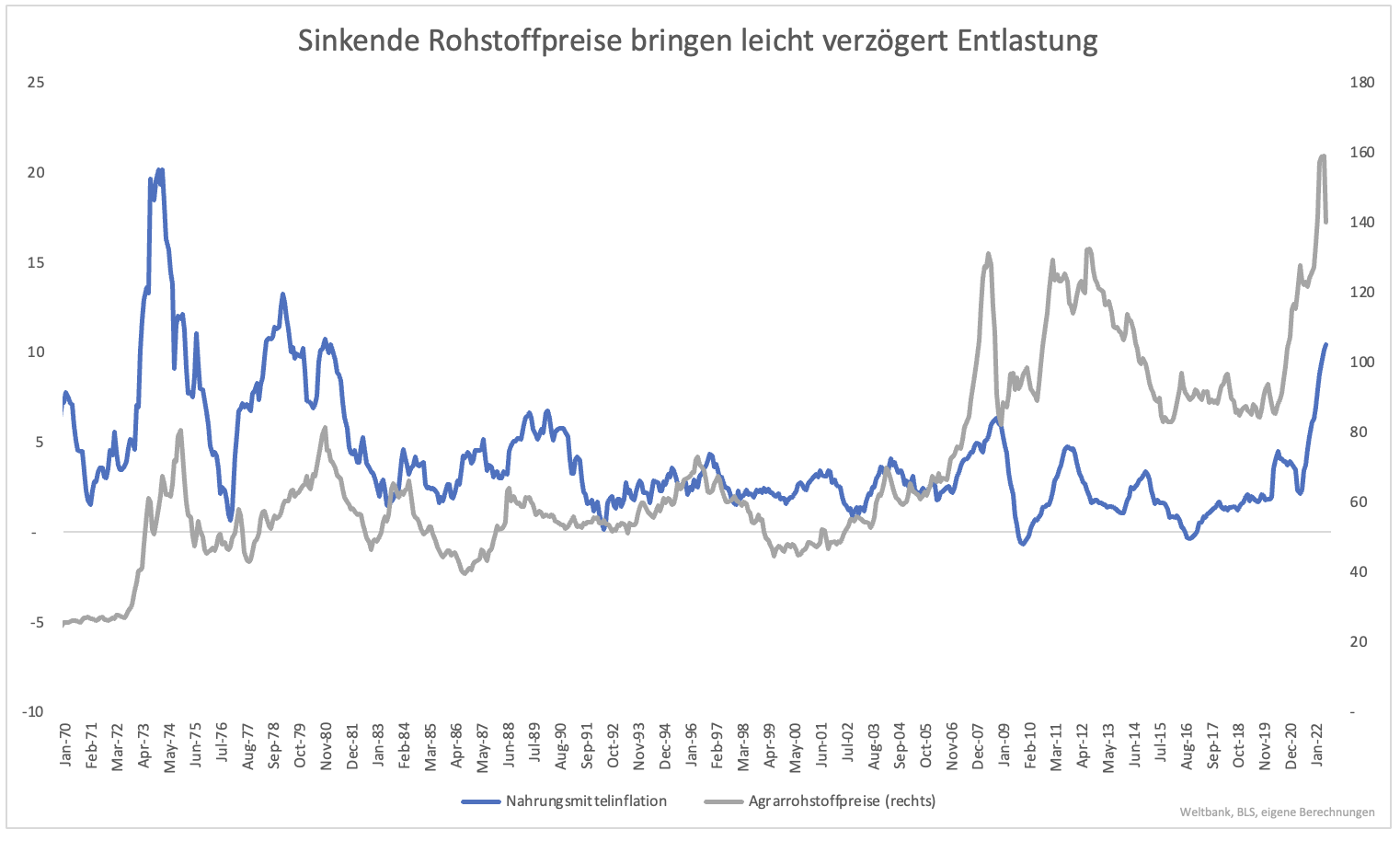

Sowohl bei Energie als auch bei Nahrungsmitteln ist seit Erhebung der Daten für die letzte Inflationsrate viel geschehen. Die Preise von Agrarrohstoffen sind deutlich gesunken. Auch Öl und Gas sind billiger geworden. Mit leichter Verzögerung folgt z.B. die Nahrungsmittelinflation dem Rohstoffpreisindex (Grafik 2).

Die Headline-Inflation könnte im Juli bereits wieder einen niedrigeren Wert ausweisen als im Juni. Da die Kerninflation ohnehin schon wieder sinkt, fehlt bisher nur ein Rückgang bei Energie- und Nahrungsmittelpreisen, um die Headline-Inflation fallen zu lassen. Das Kernproblem ist damit jedoch nicht behoben.

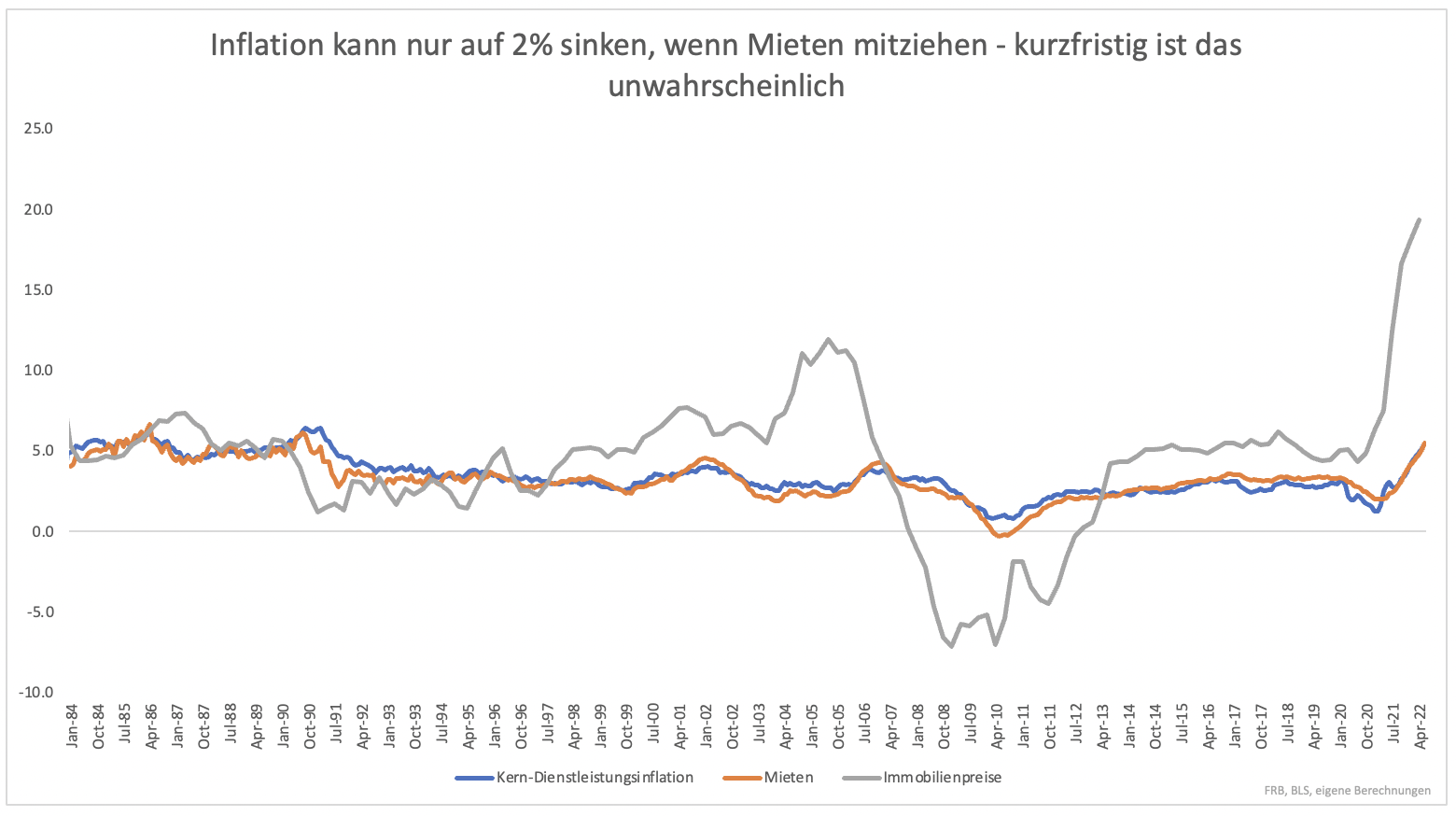

Selbst wenn die Inflationsrate wieder fällt, sie wird nicht in Richtung des 2 % Ziels fallen. Ein Grund dafür ist die Mietentwicklung (Grafik 3). Diese folgt den Immobilienpreisen und macht ein Drittel der Inflationsrate aus. Mit einer Mietinflation von 5,5 % ist es praktisch unmöglich, das 2 % Ziel zu erreichen.

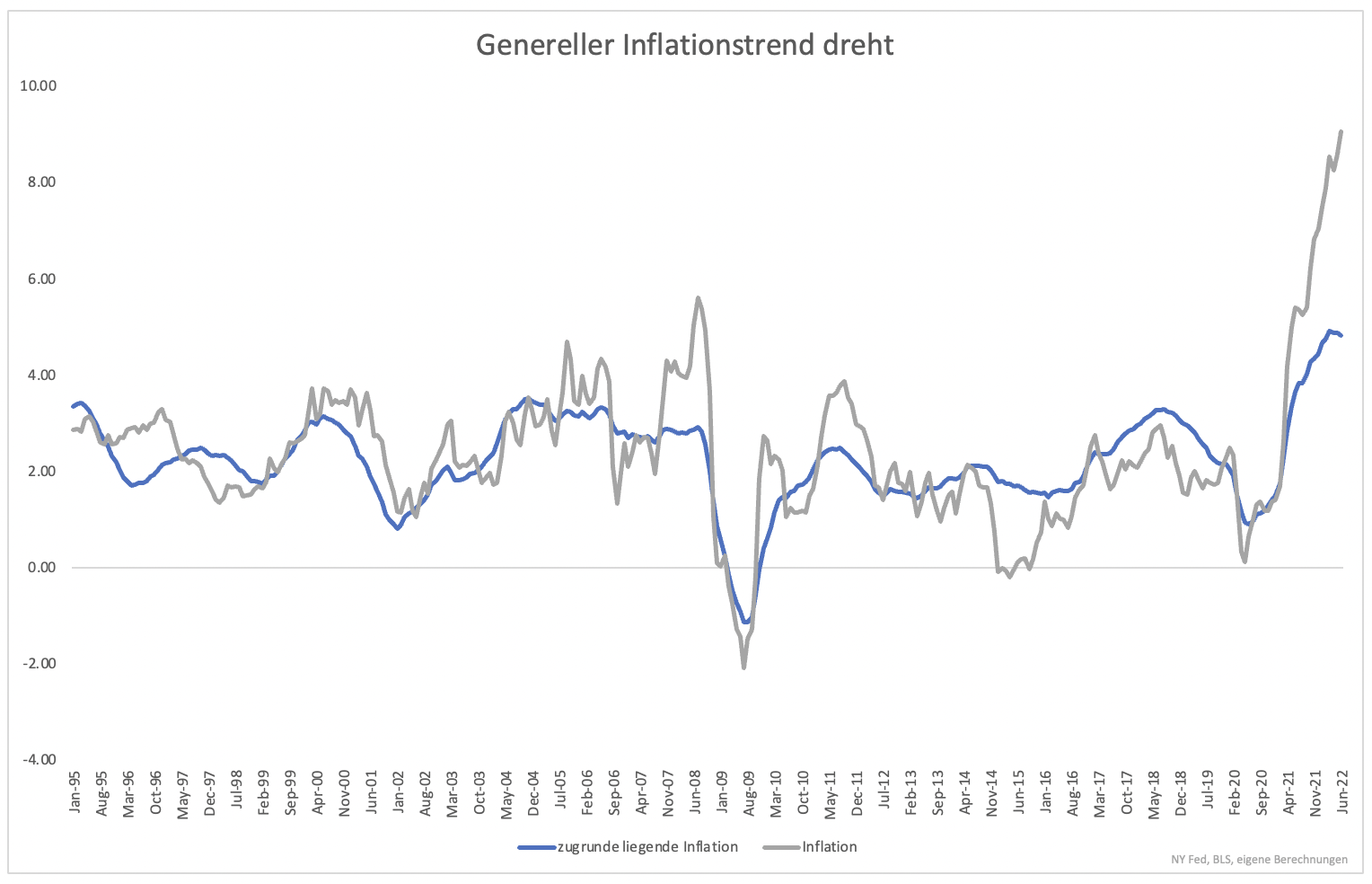

Damit stehen Anleger ebenso wie die Notenbank vor einer schwierigen Situation. Einerseits wird die Inflation im Sommer ihr Hoch erreichen und danach fallen. Andererseits wird sie nicht auf das Inflationsziel von 2 % zurückgehen. Der Rückgang der Inflation wird zudem langsam erfolgen. Der zugrundeliegende Inflationstrend dreht zwar (Grafik 4), doch der Trendwechsel ist behutsam. Geht es in diesem Tempo weiter, liegt die Inflationsrate Ende 2023 immer noch bei mehr als 4 %.

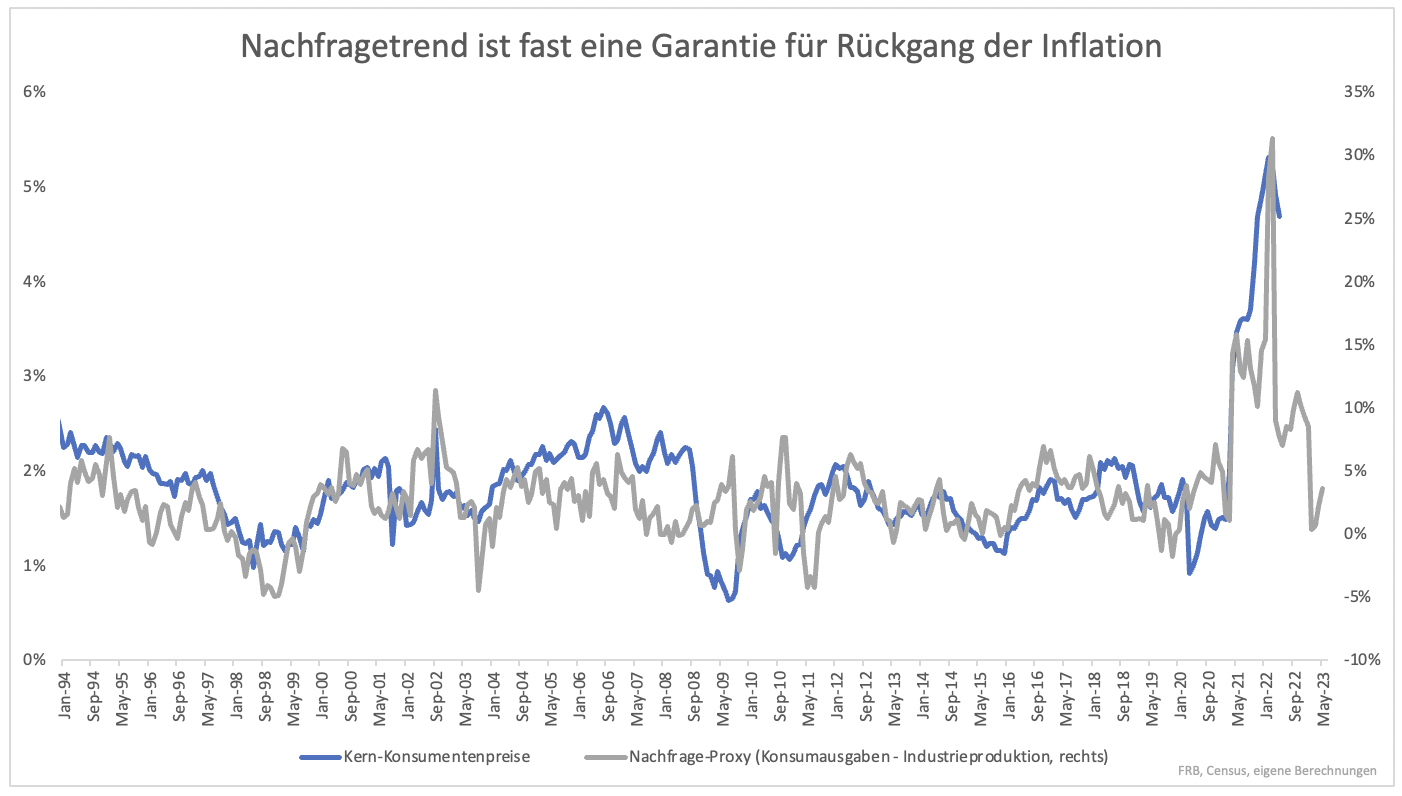

Um die Inflation auf 2 % zu drücken, muss die Nachfrage deutlich sinken. Genau das lässt sich erkennen. Man kann den Preisdruck der Nachfrage annähern, indem man die Industrieproduktion von den Konsumausgaben subtrahiert (Grafik 5).

Dieser Indikator geht der Kerninflation ungefähr ein Jahr voraus. Die Korrelation zur Kernrate ist hoch und macht Hoffnung. Auf der Kehrseite zeigt der Trend einen massiven Einbruch der Nachfrage in den kommenden Monaten. Es ist also fraglich, ob ein Rückgang der Inflation wirklich etwas zu feiern ist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.