Die hohe Kunst der Stoppsetzung - Wie setze ich mein Stoploss ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Sehr geehrte Trader, die meisten privaten Akteuere an den Finanzmärkten konzentrieren sich im Rahmen Ihrer Tradingtätigkeit auf den Einstieg, während sich professionelle Trader wesentlich intensiver mit Ihren Ausstiegen beschäftigen. Das Grundprinzip das erfolgreichen Tradingkonzepten hinsichtlich des Ausstiegs zugrunde liegt, ist die Maxime "Gewinne laufen lassen und Verluste klein halten". Eine wichtige Rolle hierbei spielt die Stoppsetzung, wobei der Stopp gleich mehrere Funktionen erfüllt. Wie Sie mit dem Stopp umgehen, bestimmt nicht nur, inwieweit Sie obigem Prinzip folgen, sondern auch über Ihren ganz konkreten Tradingstil und ihr Risikomanagement. Damit sind die praktischen Konsequenzen aus der Stoppsetzung wesentlich umfangreicher als die der Einstiege.

Bevor ich der Frage nachgehe, welche Stopps wie gesetzt werden können und welche Konsequenzen sich daraus ergeben, lassen Sie uns zunächst die grundlegende Wirkung von Stopps betrachten. Sobald Sie ein Stopploss in Ihre Tradingstrategie einführen, wird sich Ihre Trefferquote unweigerlich verschlechtern. Lassen Sie uns dies an einem Beispiel veranschaulichen.

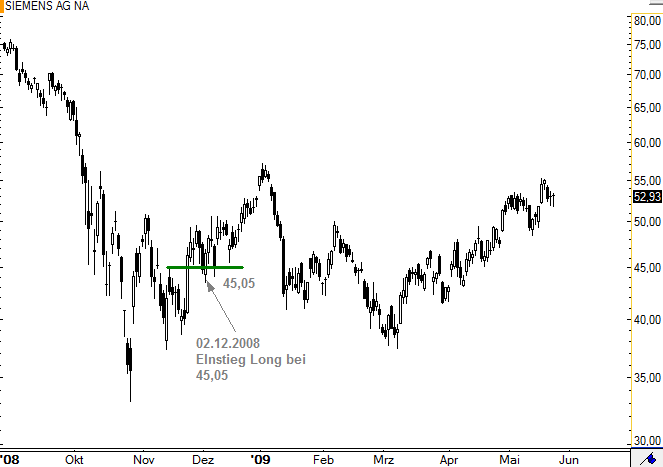

Nehmen wir an, wir hatten im November die Aktie von Siemens auf der Watchlist und haben hier am 24.11. den Ausbruch über 45,05 Euro beobachtet. Dies war für uns ein Signal, dass die Aktie kurzfristig in einen Käufermarkt überging und von diesem wollten wir profitieren. Wir warteten zunächst ab, bis die Aktie wieder an das Ausbruchsniveau zurückkam, um dann endlich am 02.12. Intraday einen Einstieg bei 45,05 Euro vorzunehmen. Wir sind also Long in Siemens seit 02.12.2008 zu einem Kurs von 45,05 Euro.

Wie wirkt nun in dieser Situation ein Stopploss?

Betrachten wir zunächst den Fall, wir hätten gar kein aktives Stopploss in der Siemens Aktie gesetzt. Die Position wird nur dann ein Verlierer, wenn Siemens bankrott geht und damit das natürliche Stopploss bei 0,00 Euro ausgelöst werden würde. Die Wahrscheinlichkeit für einen solchen Fall ist natürlich nicht gerade groß und in der gesamten Geschichte Siemens würde es nur einmal zu einem Fehltrade per Stopploss kommen, nämlich dann, wenn dieser unwahrscheinliche Fall tatsächlich eintritt. Da dies bis heute nicht der Fall ist, bedeutet eine solche Strategie, dass noch KEIN Trader mit diesem Prinzip gezwungen worden wäre, einen Verlusttrade hinzunehmen, denn egal wo Sie in den vergangenen 10, 15 oder 20 Jahren in der Aktie eingestiegen wären, Sie hätten die Position entweder bereits mit einem Gewinn geschlossen oder sitzen immer noch auf einer offenen Position. Die Trefferquote einer solchen Strategie ist also enorm hoch und schließen wir den Fall aus, dass Siemens jemals pleite gehen wird, würden wir sogar eine Trefferquote von 100% erzielen können.

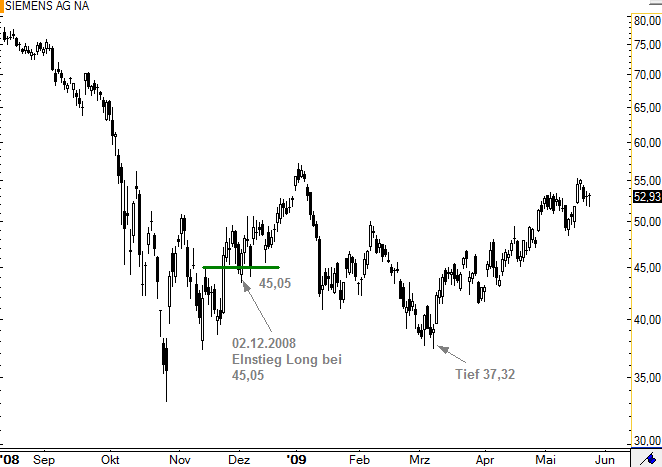

Was passiert nun, wenn wir ein Stopploss einführen, dass größer ist als 0,00 Euro. Nehmen wir an, wir hätten unseren Stopp bei 37,30 Euro platziert. In diesem Fall wären wir, wie der Chart zeigt, am 09. März ganz knapp einem Ausstoppen der Position entkommen, denn hier lag das Tief bei 37,32 Euro.

Da unser Stopploss gerade so verfehlt wurde, sind wir immer noch Long und unser Stopploss hat bisher keinen Einfluss auf die Trefferquote gehabt, denn sowohl mit diesem Stopploss als auch ohne Stopploss, wir hätten immer noch unsere Siemens Aktien im Depot.

Was aber, wenn wir unseren Stopp statt auf 37,30 auf 37,40 Euro gesetzt hätten? In diesem Fall wären wir ausgestoppt worden und hätten einen Verlusttrade, während wir ohne Stopp oder mit dem Stopp bei 37,30 Euro immer noch Long wären. Unsere Trefferquote sinkt also, denn selbst wenn wir sofort wieder einsteigen würden, der Verlust steht nicht nur auf dem Papier, sondern ist Realität geworden.

Wie das Beispiel zeigt, führt die Einführung eines Stopploss in eine bestehende Handelssystematik IMMER zu einer Verschlechterung der Trefferquote, denn es wird Bewegungen geben, die zwar meinen Stopp auslösen, aber einen anderen, tiefer gelegenen nicht.

Na dann... verzichten wir doch auf unseren Stopploss, oder? Ohne Stopploss ist die Chance, niemals im Leben einen Verlusttrade hinnehmen zu müssen, enorm hoch. Das ist doch der heilige Gral. Nie verlieren, ein Traum wird wahr.

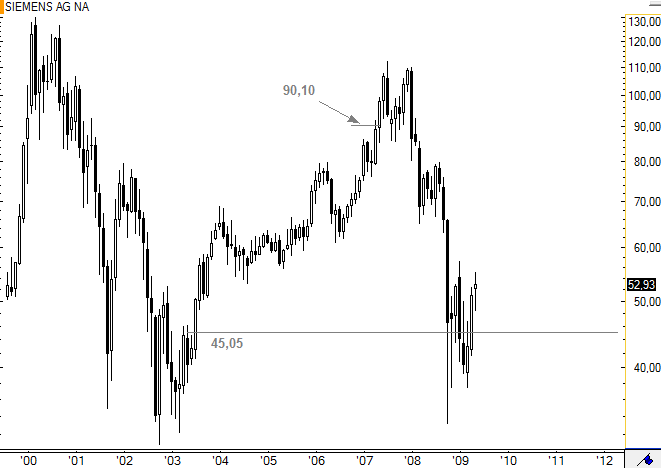

Nicht ganz, denn der Stopp hat nicht nur Einfluss auf die Trefferquote, sondern auch auf die Rendite, die wir angesichts des eingegangenen Risikos erzielen können. Kaufe ich Siemens ohne Stopploss bei 45,05 Euro, dann hat dieses Geschäft ein Risiko von 45,05 Euro pro gekaufter Aktie. Es mag zwar unwahrscheinlich sein, dass Siemens pleite geht, aber wir können auch nicht mit Sicherheit sagen, dass Siemens auch noch in 100 Jahren existieren wird. Falls nicht, sind wir unseren Einsatz los. Um nun nur genau so viel zu verdienen, wie wir riskiert haben, müsste Siemens bis auf 90,10 Euro steigen. Wie der Chart zeigte, warteten Trader die im Mai 2003 bei 45,05 Euro eingestiegen sind, darauf eine ganze Weile (April 2007).

Wollen wir jetzt nun nur zweimal soviel verdienen, wie wir riskiert hatten, so warten wir darauf heute noch, denn 135,15 Euro wurden in der Siemens Aktie noch nie erreicht.

Was heißt das nun?

Ohne Stopp zu arbeiten erhöht zwar unsere Trefferquote, aber die Chance-Risiko-Verhältnisse unserer Tradinggeschäfte sind alles andere als erfreulich und das ist alles andere als akzeptabel, denn wenn Sie sich bei einer Aktie nur einmal irren und diese tatsächlich bankrott geht, so bräuchten Sie in einer anderen Aktie schon den 100% Gewinner, nur um diesen Verlust auszugleichen. Das es dabei auch große Unternehmen und nicht nur "Neue Markt Werte" erwischen kann, zeigen die jüngsten Entwicklungen in der Finanzkrise.

Führen wir also in unser bestehendes System eine Stopploss ein, so hat dies nicht nur die Auswirkung, dass die Trefferquote sinkt, sondern gleichzeitig auch das Chance-Risiko-Verhältnis steigt. Wir stehen also vor einem "Optimierungsproblem", denn während wir den Stopploss verkleinern, sinkt einerseits die Treffequote, andererseits steigt das Chance-Risiko-Verhältnis - aber eins geht bei gleichen Einstiegssignalen nicht, eine Verbesserung der Trefferquote und des Chance-Risiko-Verhältnisses.

Wenn Sie sich über den Stopp Gedanken machen ...

dann sollten Sie oben angesprochenes Prinzip nicht nur kennen, sondern genauestens verstehen und auch die sich daraus ergebenden Konsequenzen für Ihr Trading.

Die Idee mit einem großen Stopp eine hohe Trefferquote zu erzielen eignet sich für die Trader, die grundlegend mit einem schlechteren Chance-Risiko-Verhältnis umgehen können. Diese Trader können nicht erwarten bei einem 20 Euro Stopp in Siemens und einem Einstieg bei 45,05 Euro innerhalb kurzer Zeit 10 mal so viel zu verdienen, wie Sie riskiert haben (Siemens müsste dann bei 245,00 Euro stehen). Genau so interessant mag es für Sie sein, mit ganz ganz engen Stopps zu arbeiten und damit die Chance auf extreme Chance-Risiko-Verhältnisse zu haben. Mit einem 0,50 Euro Stopp in der Siemens Aktie könnten Sie durchaus Trades anpeilen, bei denen Sie 20 oder 30 mal so viel verdienen, wie Sie riskiert haben. Dafür nehmen Sie jedoch eine schlechtere Trefferquote in Kauf und ganz wichtig, Sie müssen von Ihren Voraussetzungen her (zeitlich, mental, finanziell) auch in der Lage sein, ständig Wiedereinstiege vorzunehmen.

Wo sollten Sie nun Ihren Anfangsstopp platzieren?

Wenn wir uns fragen, wo wir unsere Stopps platzieren bzw. welche Stopptaktik wir allgemein verwenden sollten, dann müssen wir das Thema immer von zwei Seiten betrachten. Einmal spielen natürlich der Markt und oben genannte Zusammenhänge eine Rolle. Es mag sein, dass es hier einen für Ihr Handelsinstrument optimalen Stopp gibt, jedoch werden Sie das daraus resultierende Ergebniss nur dann realisieren, wenn diese Stopptaktik auch zu Ihren Voraussetzungen passt. Diesen zweiten Punkt können Sie jedoch nur selbst entscheiden, so dass ich mich im folgenden auf die (chart)technische Seite konzentrieren möchte.

Charttechnische Stopps

Im Rahmen dieser Taktik platzieren Sie Ihren Stopp unter/über wichtiger Charttechnischer Marken, beispielsweise Trendlinien, Hochs und Tiefs, horizontalen Unterstützungen und Widerständen usw. Dabei sollten Sie sich immer bei der Stoppwahl fragen: "Mit Bruch welcher charttechnischen Marke kann ich meine Argumentation für die Position nicht mehr aufrecht halten?" Unter Berücksichtigung einer kleinen Spanne für das Rauschen sind das äußerst sinnvolle Stopps, denn wenn Sie sehen, dass Ihre ursprüngliche Argumentation für den Traden nicht mehr gültig ist, dann sollten Sie die Position auch nicht mehr halten wollen.

Wenn Sie als trendorientierter Trader Long gegangen sind, dann sollten Sie im Rahmen charttechnischer Stopps diese dort platzieren, wo der Aufwärtstrend nicht mehr gültig ist. Ist dieser Stopp jedoch zu groß (bspw. definieren Sie einen Trend durch die Lage des Kurses zu einem gleitenden Durchschnitt und hat sich der Kurs bereits sehr weit vom gleitenden Durchschnitt entfernt), dann könnten Sie auf die zweite Stoppart ausweichen

Volatilitätsabhängige Stopps

Volatilitätsabhängige Stopps wie die Average True Range (oder Vielfache davon), High/Low Channel, Standardabweichung, Bollinger Bänder oder die "historische maximale Gegenbewegung" MAE sind Stopps, die auf der Annahme basieren, dass diese Volatilitätsmaße den Geräuschpegel des Marktes wiederspiegelt. Als Geräuschpegel ist dabei die normale Bewegungsbreite zu verstehen und Ihre Stopps sollten sich tendenziell außerhalb dieser Größe bewegen. Volatilitätsabhängige Stopps zählen dabei zu den bevorzugten Stopps vieler professioneller Trader.

Zeitstopp

Bei Zeitstopps gehen Sie aus dem Trade, wenn dieser nach einer festen Periode nicht im Gewinn ist. Diesem Prinzip steht die Idee Pate, dass gute Trades relativ zügig in den Gewinn laufen sollten und das Trades, die im Sinne Ihres Zeitmaßes relativ lange brauchen, wohl wahrscheinlich gar nicht mehr zu einem ordentlichen Gewinn führen und es deshalb besser ist, aus der Position auszusteigen.

Zeitstopps sind durchaus eine interessante Alternative, jedoch können Sie solche nicht alleine verwenden. Da Sie vor dem Trade nicht wissen, wo die Aktie bei Ihrem Zeitstopp gehandelt wird, haben Sie keinen direkten Anhaltspunkt für die Wahl der Positionsgröße. Insofern handelt es sich bei Zeitstopps zwar um eine interessante Taktik, die jedoch eher im Sinne eines Trailing Stopps (nachgezogenen Stopps) zu verstehen ist.

Meine grundlegende Stopptaktik

Ich persönlich orientiere mich größtenteils an Kurshochs und -Tiefs im Rahmen meiner Anfangsstopps, womit ich grundsätzlich charttechnisch bei der Wahl meiner Stopps vorgehe. Da bei den Hochs und Tiefs in gewisser Weise auch die Größe von Kursschwüngen berücksichtigt wird, läuft in diese Taktik auch die Volatilität des Marktes hinein. Ein Beispiel für meine Stopptaktik finden Sie im Artikel "Tradingtaktiken für eine bessere Performance" im Coachingpaket.

Dabei gehe ich vor allem am Anfang des Trades möglichst aggressiv vor, denn wenn der Markt direkt nach meinem Trigger wieder gegen mich läuft, möchte ich den Trade lieber schließen und einen Reentry vornehmen. Bleibt mir für das Trading nur wenig Zeit, muss ich zwangsläufig auf größere und weniger aggressive Stopptaktiken ausweichen.

Rene Berteit - Technischer Analyst und Coach bei GodmodeTrader.de

Ausbildung, Lernhilfe, Coaching von A bis Z in Sachen Charttechnischer Analyse und professionellem Trading finden Sie im Godmode Coaching Service : http://www.godmode-trader.de/premium/ausbildung/

Schnell. Sicher. Kostenlos.

- 0 € pro Trade

- BaFin-reguliert & direkter Zugang zur Tradegate Exchange

- lange Handelszeiten: 7:30–22 Uhr

- Depoteröffnung in 10 Min.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.