Die Disaggregation der Schwellenmärkte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

• In der Vergangenheit sahen Finanzmärkte viele Schwellenmärkte aufgrund ihrer schwachen Fundamentaldaten und Anfälligkeit für Dominoeffekte als eine einzelne Anlageklasse und behandelten sie auch so. Sie entwickelten sich daher viele Jahre lang synchron.

• Nach mehreren Schwellenmarktkrisen Ende der 1990er Jahre und zu Beginn des 21. Jahrhunderts, konnten diese Volkswirtschaften große Fortschritte erzielen. Sie reduzierten Schulden, entwickelten ihre eigenen Anleihenmärkte, führten flexible Wechselkurse ein, stellten Finanzierungssalden wieder her und schufen einen glaubwürdigen politischen Rahmen.

• Als Folge soliderer Fundamentaldaten und vergleichsweise höheren Renditen konnten viele Schwellenmärkte, insbesondere in den letzten fünf Jahren, Kapitalzuflüsse generieren. Diese halfen ihnen die globale Marktunruhe in einer viel besseren Position als in der Vergangenheit zu überstehen.

• Und doch haben die Befürchtungen über eine Drosselung der lockeren Geldpolitik der USNotenbank Federal Reserve seit Anfang letzten Jahres die Unterschiede zwischen den Schwellenmärkten deutlich gemacht - so erfolgte unserer Ansicht nach eine Separation fundamental stärkerer Länder von schwächeren. • Während Zinsen in Industriemärkten aufgrund der verbesserten Wirtschaftsbedingungen potenziell steigen, erwarten wir eine Reduzierung der Zinsdifferenz zwischen Staatsanleihen dieser Märkte und jener der Schwellenmärkte. Das dürfte die Divergenz zwischen Schwellenmärkten noch weiter vergrößern.

• Wir denken daher, ein aktives Management von Anlagen in Schwellenmarktanleihen gewinnt zunehmend Bedeutung. Denn die Wertentwicklung wird in Zukunft wahrscheinlich, je nach individuellen Fundamentaldaten eines Landes, unterschiedlich verlaufen. Dies macht detailliertere Kenntnisse der einzelnen Länder erforderlich.

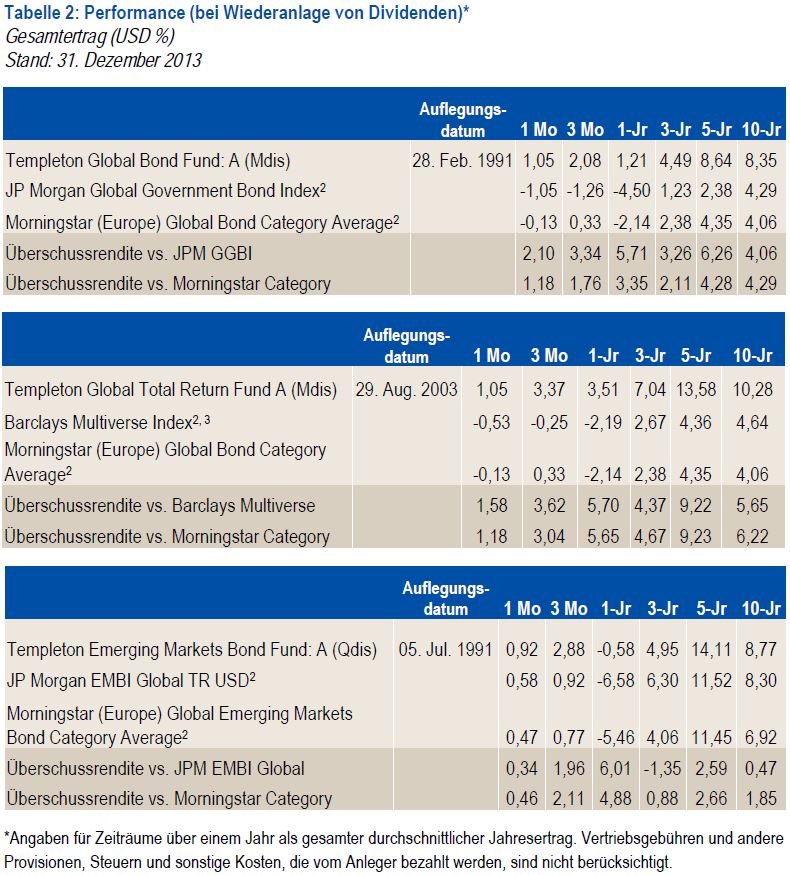

• Die Franklin Templeton Global Bond Group beschäftigt sich mit Schwellenmärkten und investiert dort seit mehr als zwei Jahrzehnten. Sorgfältig recherchierte Anlagen in Schwellenmarktanleihen und Währungen durch das Team haben zu den soliden, langfristig erzielbaren Renditen, die von Portfolios wie dem Templeton Global Bond Fund, Templeton Global Total Return Fund und dem Templeton Emerging Markets Bond Fund erzielt werden, beigetragen.1

EINFÜHRUNG

Schwellenmärkte werden seit der Finanzkrise in Asien in den späten 1990er Jahre als monolithische Gruppe gehandelt. Seitdem verzeichneten Schwellenmärkte auf breiter Basis Hausse-Trends und tendierten dazu, sich einheitlich zu bewegen. In letzter Zeit unterstützte die Liquidität, die von den größten Notenbanken als Reaktion auf die globale Finanzkrise geschaffen wurde, die Stärke der Schwellenmärkte zusätzlich. Trotzdem glauben wir, eine letztendliche Liquiditätsstraffung durch die USNotenbank (Fed) in Kombination mit der natürlichen Verlangsamung des Trendwachstums, die auf die rasche finanzielle und wirtschaftliche Expansion in den Schwellenmärkten folgt, wird aller Wahrscheinlichkeit dazu führen, dass die Länder sich zukünftig unterschiedlich entwickeln werden. Wir glauben, das Verschuldungs- undWährungsentwicklungspotenzial relativ starker Volkswirtschaften unter den Schwellenmärkten dürfte höher sein als das der fundamental schwächeren Länder. Daher wird unserer Ansicht nach ein aktives Management und die Bewertung von Gelegenheiten auf Grundlage der Fundamentaldaten individueller Länder sogar noch wichtiger für die Generierung solider, risikoajdustierter Erträge werden. Das liegt daran, dass die Performanceunterschiede zwischen den Schwellenmärkten potenziell ausgeprägter ausfallen werden. Die Franklin Templeton Global Bond Group beschäftigt sich mit Schwellenmärkten und investiert dort seit mehr als zwei Jahrzehnten. Der Arbeit der Gruppe liegt ein fundamentaler, auf Recherche beruhender, aktiver Ansatz zugrunde. Sorgfältig recherchierte Anlagen in Schwellenmarktanleihen und Währungen haben zu der soliden, langfristigen Performance des Templeton Global Bond Fund, Templeton Global Total Return Fund und des Templeton Emerging Marktes Bond Fund, die zum 31. Dezember 2013 erzielt wurde, beigetragen.

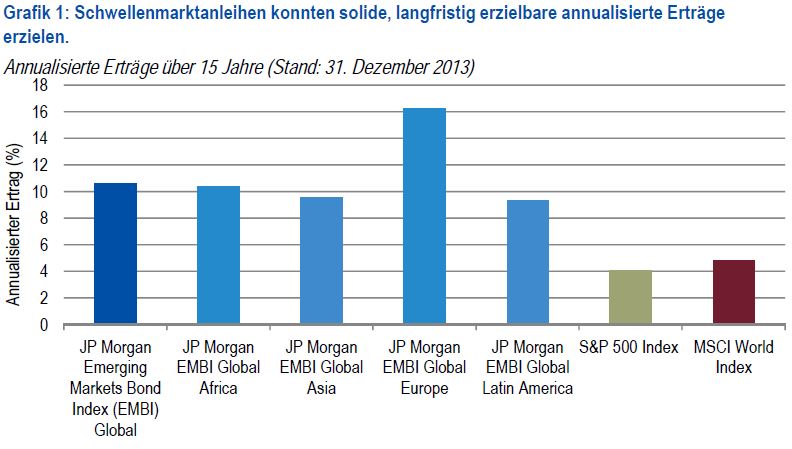

SCHWELLENMÄRKTE BEWEGTEN SICH MEHR ALS EIN JAHRZEHNT LANG ALS EINZELNE ANLAGEKLASSE

Schwellenmärkte wiesen in den 1990er Jahren insgesamt schwächere Fundamentaldaten auf. Sie verfügten über geringe Devisenreserven und unflexible Währungssysteme. Dies machte sie gegenüber externen und internen Schocks anfälliger als sie es heute sind. Sie wurden in den 1990ern und zu Beginn des 21. Jahrhunderts von mehreren Krisen erschüttert, so z.B. der mexikanischen Tequilakrise, der asiatischen Finanzkrise, der russischen Rubelkrise und der argentinischen Staatspleite. Die Anfälligkeit der Schwellenmärkte für Dominoeffekte und ihre Wahrnehmung unter Anlegern als eine einzelne Anlageklasse führten dazu, dass die Gruppe sich tendenziell einheitlich bewegte und gehandelt wurde. Diese Krisen waren wertvolle Lektionen für die Schwellenmärkte. Sie schafften es schließlich ihre Fundamentaldaten zu verbessern. So reduzierten sie in den Jahren vor der Finanzkrise u.a. die Verschuldung, brachten die Inflation unter Kontrolle und verbesserten den geld- und finanzpolitischen Rahmen. Das daraus resultierende Wachstum des Bruttoinlandsprodukts (BIP), die relativ niedrige Verschuldung und die verbesserten Fundamentaldaten haben die Schwellenmärkte als Anlageklasse während des letzen Jahrzehnts unterstützt (siehe Abb. 1).

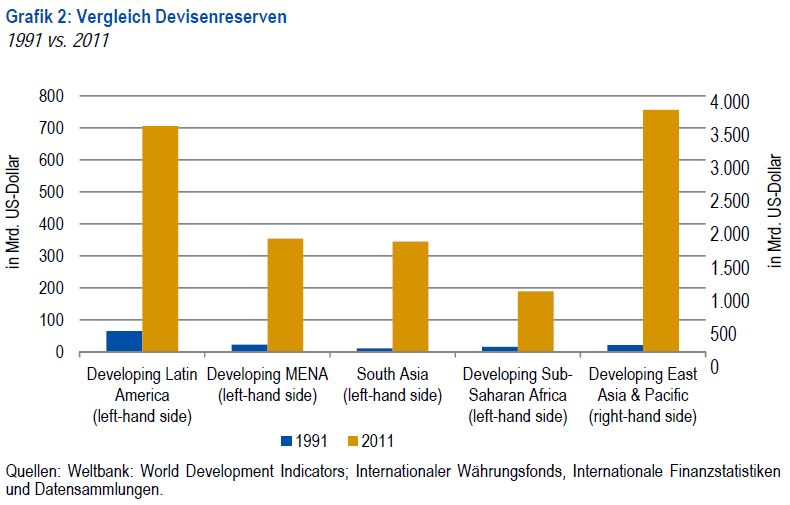

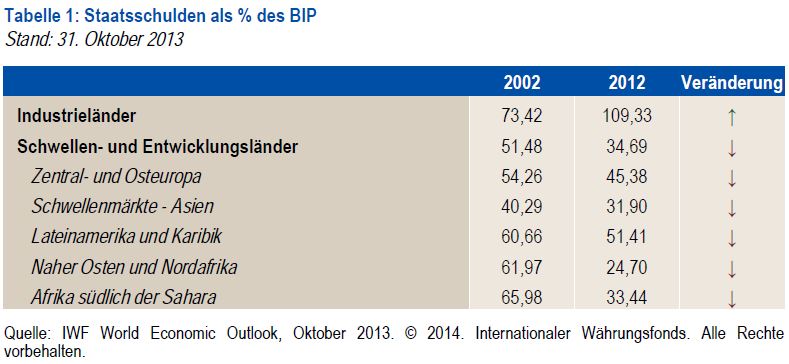

WIDERSTANDSFÄHIGKEIT UND SOLIDERE FUNDAMENTALDATEN HABEN GLOBALE LIQUIDITÄT ANGEZOGEN, INSBESONDERE NACH DER GLOBALEN FINANZKRISE

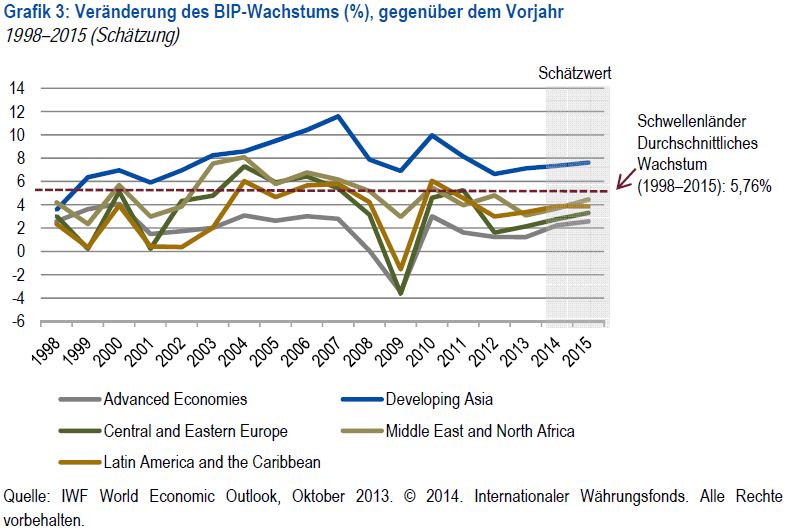

Mit flexibleren Wechselkursen und höheren Devisenreserven waren die Schwellenmärkte generell besser aufgestellt, um der globalen Finanzkrise begegnen zu können (siehe Grafik 2). In der Tat gerieten viele Schwellenmärkte - z. B. China, Indien, Indonesien und Polen - während der Finanzkrise 2007-2009 nicht in eine Rezession. Höhere Devisenreserven, keine übermäßige Verschuldung und kein Überhang, welcher in vielen Industrieländern zu Blasen geführt hatte (siehe Tabelle 1), ermöglichten es Schwellenmärkten u.a. während dieser schwierigen Zeiten sich schneller zu erholen als die Industriemärkte.

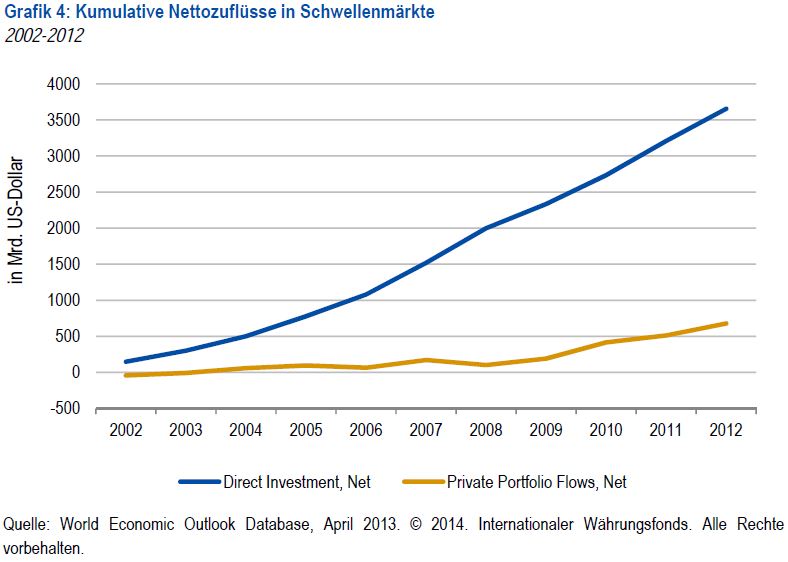

Es überrascht nicht, dass viele Schwellenmärkte aufgrund besserer Fundamentaldaten, generell höherer Renditen und stärkeren Wachstums (siehe Grafiken 3 und 4) Ziel globaler Liquidität wurden. Die Schwellenmärkte setzten diese Liquidität jedoch unterschiedlich ein. Einige Länder nutzten das Kapital effizienter und produktiver als andere. Dies hat weitgehend zu einer Performancedifferenzierung in den verschiedenen Schwellenmärkten geführt. Wir glauben, dies wird in Zukunft noch ausgeprägter sein, wenn die Finanzmärkte sich erst einmal eingestanden haben, dass nicht alle Schwellenmärkte gleich sind. Liquiditätsströme in Schwellenmärkte nach der Finanzkrise trugen dazu bei, dass die Anlageklasse zunehmend Dynamik gewann. Sie unterstützten im Allgemeinen hohe Anleihen- und Währungsrenditen. Nach Einsetzen der Spekulationen über eine Drosselung der lockeren Geldpolitik der Fed vergangenes Frühjahr kehrten sich diese Investitionsströme jedoch teilweise wieder um.

SCHWELLENMÄRKTE VON SPEKULATIONEN ÜBER DROSSELUNG DER LOCKEREN GELDPOLITIK GELÄHMT, LAUFEN ABER AUSEINANDER WENN DIE VOLATILITÄT SICH LEGT

Das ursprüngliche Signal der Fed Anfang letzten Jahres, sie beabsichtige ihre lockere Geldpolitik zu drosseln, versetzte die Märkte in Aufruhr und führte zu Liquiditätsabflüssen aus Schwellenmärkten sowie einen breiteren Abverkauf von „Risiko“-Werten. Tatsächlich hatten Schwellenmärkte bereits Hinweise auf eine Verlangsamung der Wirtschaftsaktivität gezeigt. Grund waren sich ändernde zyklische und strukturelle Dynamiken, wie die gesunkene externe Nachfrage und der natürliche Rückgang der extrem hohen Wachstumsraten, der direkt auf die globale Finanzkrise folgte. Als Folge dieser Ereignisse kam es in den Schwellenmärkten zu einer Reihe von Neubewertungen. Unserer Ansicht nach wird die Performance in Zukunft aller Wahrscheinlichkeit nach zunehmend von individuellen Länderidiosynkrasien und nicht vom Ergebnis einer einheitlichen Reaktion der Anlageklasse bestimmt. Sicherlich kann es zu phasenweiser Volatilität kommen. Während dieser Phasen werden die Korrelationen der „Risiko“- Werte untereinander zu einer einheitlichen Bewegung führen.

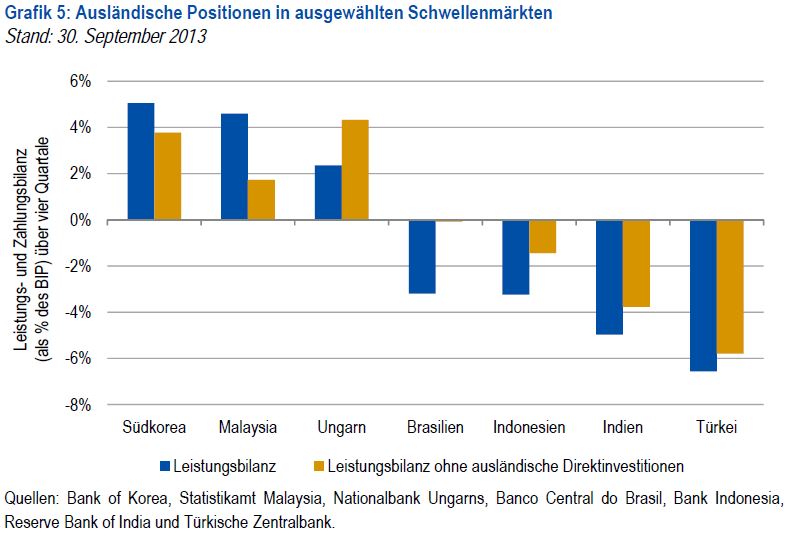

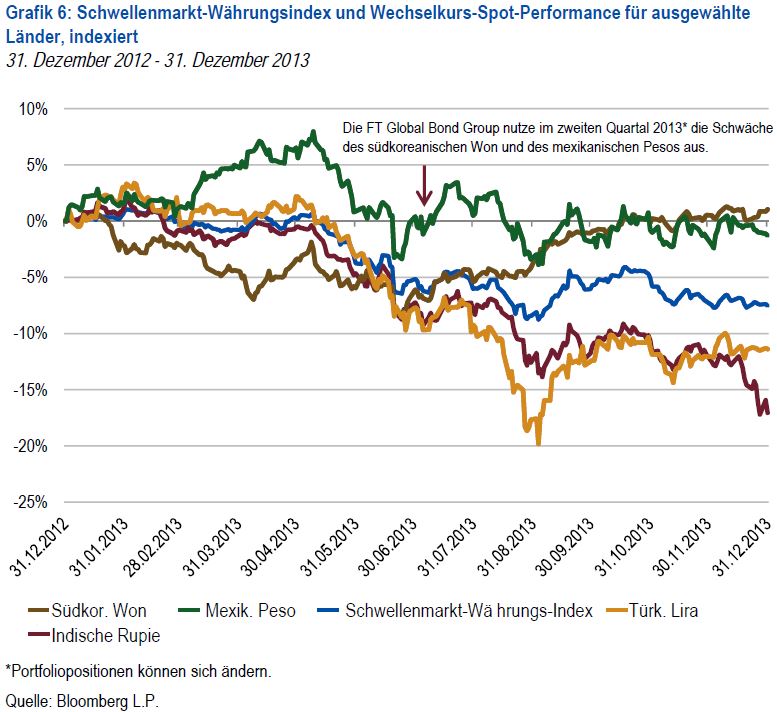

Wahrscheinlich wird aber die Divergenz der Schwellenmärkte deutlicher werden, wenn die Volatilität sich wieder legt und die Märkte sich rationaler verhalten. Das konnte man erst vor kurzem in Ländern beobachten, die wir für relativ gut in Form halten, wie Südkorea und Mexiko, und jenen mit schwächeren Fundamentaldaten, wie die Türkei und Indien. Südkorea hat seine konstruktive Politik aus der Zeit vor der Finanzkrise weitergeführt und das finanzpolitische Profil verbessert. Die Produktion hat sich im Bereich Mehrwertprodukte stetig weiterentwickelt und ist Grundlage eines attraktiven Leistungsbilanzüberschusses aus robusten Exporten. Mexiko konnte in jüngster Zeit mit makropolitischen Schritten und strukturellen Reformen Fortschritte erzielen. Diese stärken die makroökonomischen Fundamentaldaten des Landes. Leistungsbilanzüberschüsse und andere günstige Bedingungen haben es den Währungen dieser Länder ermöglicht, sich von der Unruhe in den EM-Devisenmärkten im vergangenen Jahr zu erholen. Die FT Global Bond Group nutzte diese Volatilität, um ihr Engagement im südkoreanischen Won und im mexikanischen Peso aufzubauen. Beide Währungen haben sich seitdem erholt. Demgegenüber verzeichneten die Türkei und Indien Leistungsbilanzdefizite und verfolgten eine Politik, die wir für geldpolitisch fehlerhaft halten. Diese Politik belastet den relativen Wert der Währungen, insbesondere seit Beginn der Spekulationen über eine Drosselung der lockeren Geldpolitik der Fed (siehe Grafiken 5 und 6).

FAZIT

Während Befürchtungen im Markt über Liquiditätsabflüsse aus Schwellenmärkten sich nicht vollständig gelegt haben, sind wir der Ansicht, es ist wichtig daran zu denken, dass selbst nach Beginn einer Drosselung der lockeren Geldpolitik der Fed Japan immer noch Liquidität in die Weltwirtschaft spült, denn das Land versucht die Zielinflation von 2% und ein höheres nachhaltiges Wachstum herbeizuführen. Erwartungsgemäß wird auch Europa seine lockere Geldpolitik noch eine Zeitlang fortführen, denn die wirtschaftliche und finanzielle Erholung der Region ist noch nicht abgeschlossen und liegt einige Jahre hinter der in den USA zurück. Die üppige Liquidität im globalen System, ungeachtet dessen, woher sie stammt, dürfte unserer Ansicht nach generell für Schwellenmärkte unterstützend wirken. Allerdings wird Kapital in Zukunft wahrscheinlich kritischer fließen. Wahrscheinlich werden die Märkte so lange volatil bleiben bis in Hinsicht auf die Geldpolitik der Notenbanken und die letztendliche Einstellung der lockeren Geldpolitik Klarheit besteht. Wir erwarten eine Phase der Zinsnormalisierung. Die dürfte die Differenzierung der Schwellenmärkte verstärken. Wir glauben, die Anleihenmärkte von Ländern mit geringerer Abhängigkeit von externen Finanzmitteln, größerer makroökonomischer Stärke und einem solideren geldpolitischen Rahmen und Engagement für strukturelle Reformen zur Verbesserung der Wettbewerbsfähigkeit werden aller Wahrscheinlichkeit nach die Schwellenmärkte übertreffen, die laut unserer Analyse schwächere Fundamentaldaten aufweisen. Wir denken daher, aktives Management und Fundamentalanalysen sind für Anlagen in diesen Ländern zunehmend relevant. Denn die Märkte beginnen einzugestehen, dass Schwellenmärkte nicht einfach nur die „Silberkugel“ sind, die sie in der Vergangenheit waren, sondern aller Wahrscheinlichkeit nach je nach individuellen Vorzügen in Zukunft unterschiedliche Ergebnisse liefern werden. Die Franklin Templeton Global Bond Gruppe hat den Wert eines aktiven Managements von Schwellenmarktanleihen durch ihre Bilanz solider, langfristig erzielbarer Gesamterträge aus dem Templeton Global Bond Fund, Templeton Global Total Return Fund und Templeton Emerging Markets Bond Fund unter Beweis gestellt (Tabelle 2).

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.