Die Diktatur der Banken beenden!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bankenkrisen gibt es schon, so lange es Banken gibt. Sie sind kein neues Phänomen und erst recht keine Erfindung der Finanzkrise. Trotzdem bekommen Regierungen es nicht hin, Banken so effektiv zu regulieren, dass es keine Krisen mehr gibt. Im Gegenteil sogar, man gewinnt den Eindruck, dass die Krisen zunehmen.

Grafik 1 zeigt die Anzahl an Ländern pro Jahr, die sich mit einer Bankenkrise herumschlagen mussten. Der Trend erscheint relativ eindeutig zu sein. Hier ist aber eine gewisse Vorsicht geboten. Der Schein trügt ein wenig.

Das Konzept von unabhängigen Nationalstaaten ist noch vergleichsweise neu. Zu Beginn der Zeitreihe im Jahr 1800 gab es lediglich Daten zu 17 Staaten. Am Ende der Zeitreihe waren es 118. Dass es bei mehr Ländern, die untersucht werden, auch mehr Krisen zu finden gibt, erscheint klar.

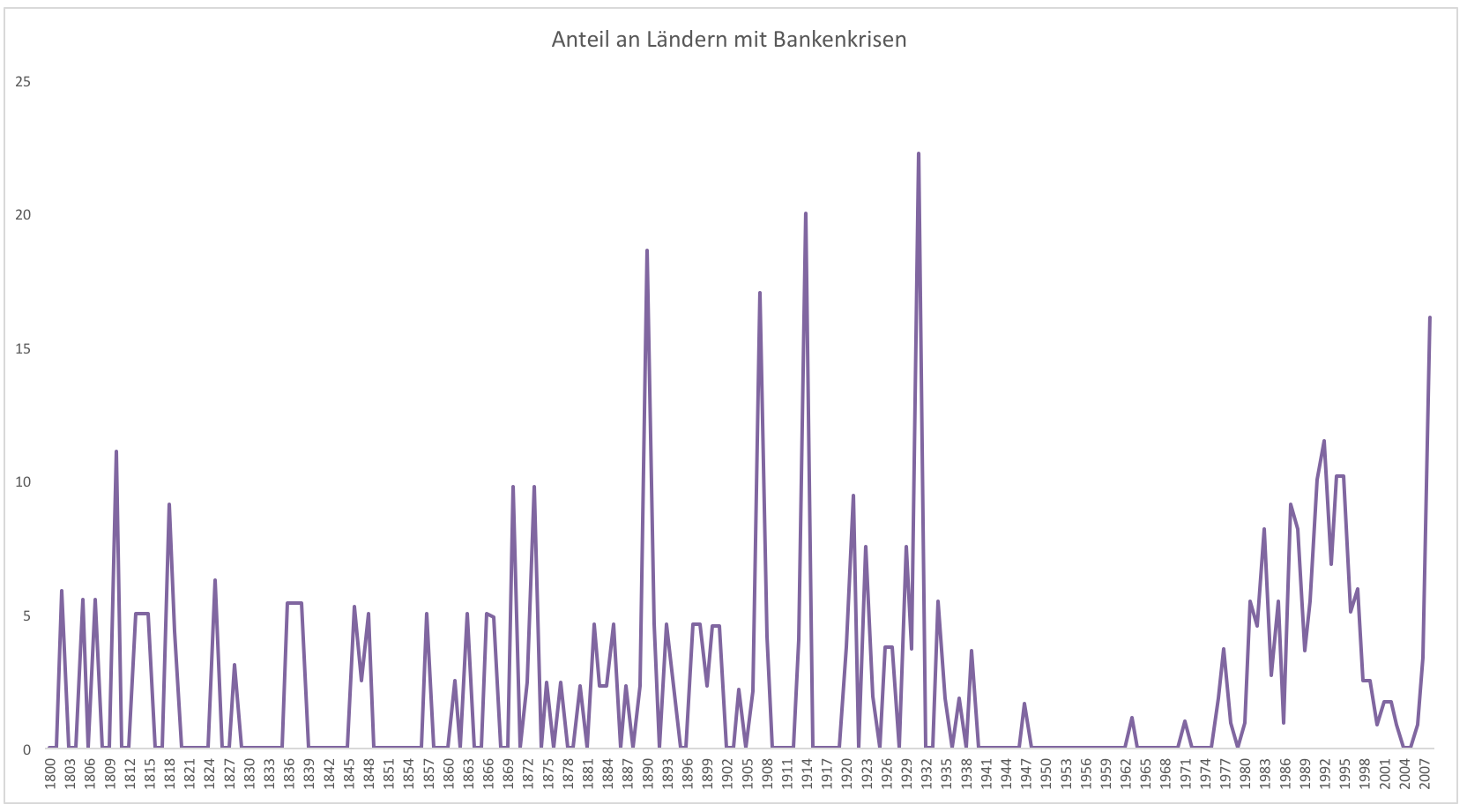

Es macht daher Sinn, den Prozentsatz an betroffenen Ländern zu analysieren. Diesen Prozentsatz zeigt Grafik 2. Das Bild sieht da schon ganz anders aus. Vor Beginn des Zweiten Weltkrieges gab es Krisen, die zumindest relativ gesehen mehr Länder betrafen als die Finanzkrise, die noch frisch in Erinnerung ist.

Nun gibt es eine interessante Lücke zwischen Ende des Zweiten Weltkriegs und Anfang der 70er Jahre. Das war die Zeit von Bretton Woods. Bretton Woods war ja nichts anderes als das Versprechen, dass Geld in Dollar und damit automatisch in Gold zu einem festen Kurs getauscht werden konnte. Wenn gefordert wird, dass unser Geldsystem wieder etwas mehr Substanz bekommen soll, dann ist die Idee, reale Werte zu verankern, gar nicht so schlecht.

Bankenkrisen wird es trotzdem nicht abschaffen. Bankenkrisen werden auch nicht abgeschafft, indem man Banken die Zügel extrem eng anlegt, indem man ihnen nur noch gestattet Kredite zu vergeben und Kundengelder aufzubewahren. Es gab Bankenkrisen schon lange, bevor es Derivate, Investmentbanking, Eigenhandel und Margin Konten gab.

Die Trennung von Investment- und Geschäftsbanken macht Sinn. Investmentbanking ist aber mehr als nur wilde Spekulation. Es hilft Kunden unter anderem Übernahmen zu stemmen, Währungsrisiken abzusichern und Börsengänge zu ermöglichen. Das ist ja alles per se nicht schlecht. Problematisch wird es, wenn die Bank auf eigene Rechnung auf dem Markt beginnt Risiken aufzusammeln, die im Ernstfall durch Kundengelder ausgeglichen werden müssen (sprich, die Kundengelder werden durch Verluste aufgefressen).

Geschäftsbanken, die nur Kredit vergeben und Kundengelder aufbewahren sollen, sind nicht automatisch sicherer. Die Finanzkrise entstand, weil Banken ihre Kernaufgabe (Kreditvergabe) so ernst nahmen, dass sie praktisch jedem, der einen Kredit wollte, einen gaben. Die Bonität war sekundär. Notfalls wurden auch Kredite an Menschen vergeben, die gar keinen wollten.

Die letzte Finanzkrise hatte ihre Wurzeln im Kerngeschäft der Banken. Dass sie so groß wurde lag daran, dass die Risiken rund um den Globus gestreut wurden. Ein Verbot von MBS (Mortgage Backed Securities), ABS (Asset Backed Securities) usw. hätte die Krise nicht verhindert. Vielleicht wären ein paar Dutzend Milliarden weniger an Kredit vergeben worden, doch das ändert an den Folgen nichts. Das Risiko wäre insgesamt kleiner gewesen und nicht durch MBS etc. um den Globus gestreut. Das US-Finanzsystem wäre trotzdem in die Krise gerutscht und so auf anderen Wegen auch das globale System.

Die Sache ist etwas komplizierter als an den Stammtischen andiskutiert. Wer meint, dass alle Probleme gelöst sind, wenn man Banken nur zerschlägt und Gold hinter die Papierwährungen klebt, versteht das Finanzsystem nicht.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

der größte blasebalg im kapitalsystem ist die wette auf fallende kurse.

ohne diese spezielle art von wetten, würden viele stürme einfach so vorüberziehen ohne chaos zu hinterlassen.

" Zeit, dass damit endlich Schluss ist." Haben sie sich verschriebene? Da liegt doch ein Fehler vor oder

Unsinn. Die Krise liegt im Produktionssystem.

Aber lustig ist Schmales Beitrag schon, hier auf dieser Plattform. Fehlt nur noch: "Dieser Artikel wurde Ihnen präsentiert von der BNP Paribas" ... oder so.

Das ist ja mal eine griffige Überschift :-)

Den Banken die Geldschöpfung und das Zocken verbieten, dann wären die meisten Probleme schon gelöst. Sie sollten wie das tun, was sie früher getan haben.. Geldaufbewahrung und Vermittler von Krediten. Mehr muss gar nicht sein.

Das Großbankensystem wird man wohl nicht beenden können, trotzdem ein interessanter Artikel. Dieser Versuch, gegen dass internationale Großkapital anzugehen, wurde mit Ende des II.WK beendet. Das intern. Großkapital lässt keinen wichtigen Staat (damals das Dt. Reich) aus der Abhängigkeit heraus. So einfach.

die Diktatur des geldes gleich mit