Die Bilanzkosmetik der Fed

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie die Notenbank die Bilanz verkleinern wird, ist bereits bekannt. Im Juni wurde der Plan dargelegt. Jetzt warten alle nur noch auf den Startschuss. Aller Voraussicht nach wird es am Mittwoch losgehen oder besser gesagt, die Fed wird ankündigen, wann sie loslegt. Sie wird wahrscheinlich ab Oktober ihre Bilanz um 10 Mrd. USD pro Monat verkleinern. Danach wird dieser Betrag quartalsweise um weitere 10 Mrd. USD erhöht, bis der Maximalwert von 50 Mrd. USD pro Monat erreicht ist.

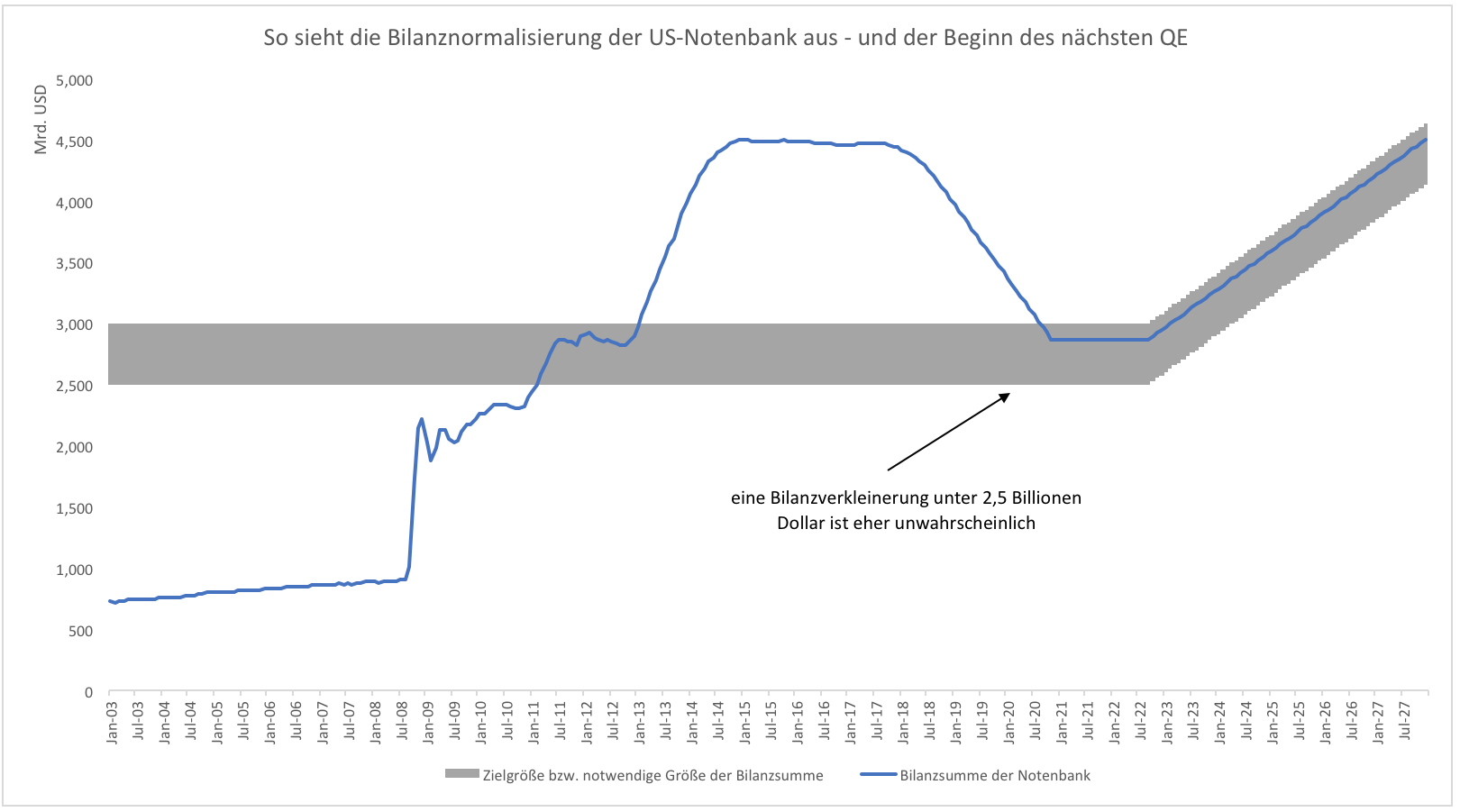

Grafik 1 zeigt wie sich die Bilanz in den kommenden Jahren verkleinern wird. Die Verkleinerung wird wohl in dem Bereich von 2,5 bis 3 Billionen USD enden. Vor der Finanzkrise lag die Bilanzsumme bei weniger als einer Billion Dollar. Die Rückkehr dorthin ist allerdings nicht realistisch.

Die Bilanz muss mindestens die Größe des Banknotenumlaufs haben, also die Summe des Geldes im Umlauf (Bargeld). Dieser Wert lag Anfang 2008 bei 800 Mrd. Dollar. Die Bilanzsumme war nur unwesentlich größer. Heute liegt der Wert des Banknotenumlaufs bereits bei 1,5 Billionen Dollar.

In den letzten Jahren ist dieser Betrag um ca. 80 Mrd. pro Jahr angestiegen. In den nächsten 5 Jahren ist also zu erwarten, dass die Notenbank 400 Mrd. zusätzlich an Assets haben wird, allein, weil die Nachfrage nach Geld steigt. Aufgerundet muss die Notenbank im Jahr 2023 also mindestens eine Bilanzsumme von 2 Billionen haben.

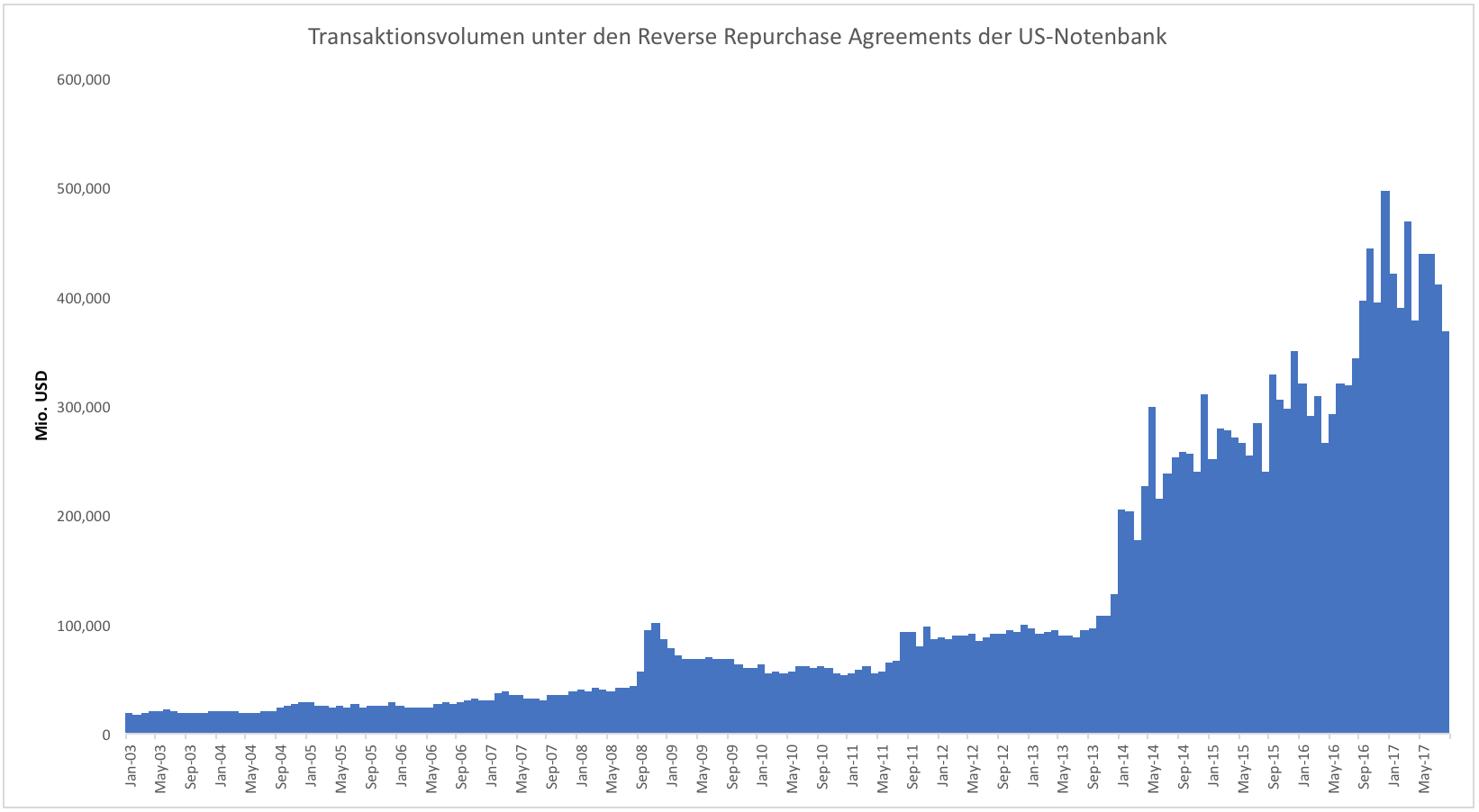

Das ist aber nicht alles. Um die kurzfristigen Zinsen effektiv managen zu können, bietet die Notenbank Reverse Repurchase Agreements an (umgekehrte Rückkaufvereinbarung). Dabei verkauft die Notenbank für die Dauer eines Tages Anleihen aus ihrem Bestand, erhält dafür Geld und zahlt auf diese Einlagen den Mindestzinssatz, derzeit 1 %.

Diese Reverse Repos garantieren, dass die Zinsrange, die die Fed vorgibt, auch durchgesetzt wird. Würde die Notenbank – vor allem Geldmarktfonds – nicht diesen Mindestzins zahlen, könnten Geldmarktfonds theoretisch Geld zu niedrigen Zinsen verleihen. Die Fed verliert so die Kontrolle über die Zinsuntergrenze.

Das tägliche Transaktionsvolumen liegt derzeit bei 400-500 Mrd. USD. An einigen Tagen erreicht es sogar 600 Mrd. USD. Um diese Transaktionen durchführen zu können, braucht die Notenbank Anleihen, die sie kurzfristig verkaufen und dann wieder zurückkaufen kann. Im Jahr 2023 muss die Bilanzsumme demnach wohl mindestens 2,5 Billionen USD betragen, vermutlich sogar eher 3 Billionen USD.

Mit einer wachsenden Wirtschaft (höhere Geldnachfrage), Reverse Repos und Zinsen, die die Fed auf die Einlagen der Banken bei ihr zahlt, braucht die Notenbank einen großen Bestand an Anleihen. Dieser wächst unaufhörlich weiter. Die Notenbankbilanz wird also nach der Reduktion auf 2,5-3 Billionen USD maximal bis 2023 in dieser Größe bleiben. Danach muss die Bilanz wieder wachsen.

Bis 2027 könnte die Notenbank schon wieder eine Bilanzsumme von 4,5 Billionen USD brauchen. Das ist derselbe Betrag, der aktuell in den Büchern steht. Die Bilanzerweiterung, die in den 20er Jahren zwangsweise kommen wird, heißt dann vermutlich nicht QE. Das hieß es ja vor der Finanzkrise auch nicht. Dabei hielten Notenbanken auch vor der Finanzkrise schon hohe Milliardenbeträge an Staatsanleihen.

So oder so, die Bilanzverkleinerung ist mehr Kosmetik. Man fragt sich ohnehin, wieso die Notenbank die Bilanzsumme nicht so belässt wie sie ist und einfach hineinwächst. Vielleicht liegt es daran, dass die nächste Rezession auch wieder mit QE bekämpft werden soll. Das geht leichter, wenn es von einem niedrigeren Niveau aus geschieht.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Hallo Herr Schmale.

Sie verstehen es, finanztechnische Themen transparent darzustellen.

Ihre Schlußfolgerung der Maßnahmen ist nur ein Aspekt. Viel wichtiger ist aus meiner Sicht das "Briefing" der Kapitalnehmer in Hinsicht auf wenig oder kein Eigenkapital. Sollten diese Firmen nicht ihre Bilanzen auf die eine oder ander Weise i.O. bringen?

Gruß Jürgen