DEUTSCHE BANK - Hat die FT ein neues Angriffsziel entdeckt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

In den vergangenen Wochen hat die britische Finanzzeitung "Financial Times" mit ihren kritischen Berichten über angebliche betrügerische Vorgänge beim Zahlungsdienstleister Wirecard zu einem dramatischen Kursabsturz bei den Wirecard-Aktien geführt. Zu Beginn der Woche hat die "Financial Times" nun möglicherweise ein neues "Ziel" entdeckt: Die Deutsche Bank.

Anders als bei Wirecard hat die "Financial Times" keine Unregelmäßigkeiten in der Buchführung bei der Deutschen Bank ausgemacht. Allerdings sorgt sich das Finanzblatt um die Zahlungsfähigkeit des größten deutschen Kreditinstituts. So berichtet die "Financial Times" in einem kostenpflichtigen Artikel (Deutsche Bank’s funding woes deepen), dass die Deutsche Bank neuerdings ungewöhnlich hohe Risikoaufschläge bei ihren Euro-Schulderverschreibungen bieten muss, um Geld von Investoren zu bekommen.

Laut Bericht musste die Deutsche Bank bei einer Anleihe mit einer Laufzeit von zwei Jahren einen ungewöhnlich hohen Risikoaufschlag von 180 Basispunkten bieten, um das Papier im Volumen von 3,6 Milliarden Euro bei Investoren zu platzieren. Bei einer Anleihe mit einer Laufzeit von sieben Jahren betrug der Risikoaufschlag sogar 230 Punkte. Damit musste die Deutsche Bank im Vergleich zu allen anderen internationalen Banken in diesem Jahr bisher die höchsten Risikoaufschläge überhaupt zahlen.

"Die Deutsche [Bank] muss deutlich höhere Risikoprämien zahlen als fast alle anderen großen europäischen Banken. . . Die hohen Spreads bringen starke Zweifel zum Ausdruck, die vor allem durch den schwachen Umsatz ausgelöst werden", wird Michael Hünseler, Leiter des Kreditportfoliomanagements bei Assenagon, von der "Financial Times" zitiert.

Die hohen Risikoaufschläge sind vor allem deshalb verdächtig, weil der Markt zumindest früher stillschweigend eine "Staatsgarantie" für die Deutsche Bank unterstellte: Die Deutsche Bank kann demnach gar nicht pleitegehen, weil zur Not der deutsche Staat dem angeschlagenen Institut unter die Arme greifen würde.

Wie wahrscheinlich ist es aber, dass die Deutsche Bank tatsächlich zahlungsunfähig wird? Um das abzuschätzen, kann man sogenannte Kreditausfallversicherungen (Credit Default Swaps, CDS) betrachten. Mit CDS können sich institutionelle Anleger gegen den Zahlungsausfall eines Schuldners im Insolvenzfall absichern.

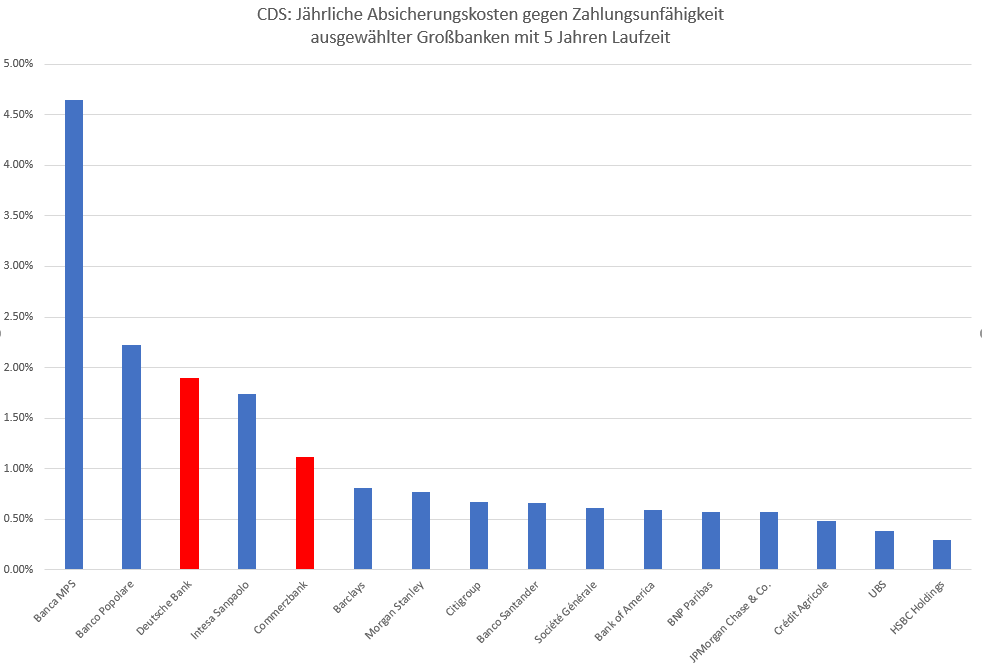

Aktuell kostet es rund 1,89 Prozent pro Jahr, um sich gegen einen Zahlungsausfall der Deutschen Bank in den kommenden fünf Jahren abzusichern, wie die aktuellen CDS-Kurse zeigen. Daraus ergibt sich für die Deutsche Bank eine Pleitewahrscheinlichkeit im niedrigen bis mittleren einstelligen Prozentbereich für die kommenden Jahre – aus Sicht des Marktes.

Die Pleitewahrscheinlichkeit der Deutschen Bank wird höher eingeschätzt als bei fast allen anderen Großbanken. Einzige Ausnahme: Bei den beiden italienischen Krisenbanken Banca Monte dei Paschi di Siena (Banca MPS) und Banco Popolare liegen die Absicherungskosten aktuell noch höher. Auch bei der deutschen Nummer zwei, der Commerzbank, sieht der Markt aktuell ein höheres Pleiterisiko als bei anderen europäischen oder amerikanischen Großbanken.

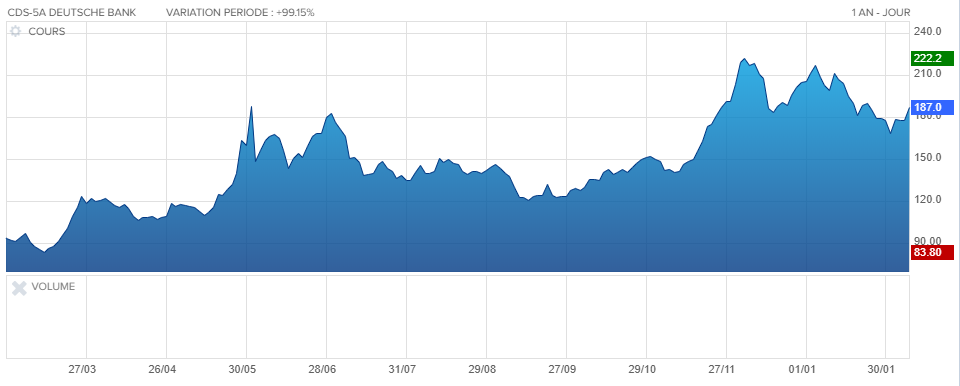

Insofern dürfte es interessant sein, neben dem Aktienkurs auch die Entwicklung der "Credit Default Swaps" auf die Deutsche Bank im Auge zu halten. Der folgende Chart vom französischen Börsenportal Boursorama.com zeigt, dass der CDS-Kurs der Deutschen Bank (hier ausgedrückt in Basispunkten und nicht in Prozent) auf Sicht des letzten Jahres bereits deutlich gestiegen ist, wobei Anfang Dezember 2018 ein Hoch bei deutlich über zwei Prozent erreicht wurde.

Die gestiegenen Sorgen des Marktes vor einer Pleite der Deutschen Bank könnten dazu führen, dass Fusionspläne zwischen Deutscher Bank und Commerzbank forciert werden. Die Bundesregierung will angeblich eine solche Fusion bereits auf kurze Sicht durchsetzen. Laut "WirtschaftsWoche" soll dabei angeblich schon bis zur Europawahl Ende Mai eine Entscheidung fallen. Bundesfinanzminister Olaf Scholz widersprach dieser Darstellung allerdings zuletzt. "Die Wahrheit ist, dass wir die Entwicklung im Bankensektor diskutieren, das ist die Aufgabe unserer Regierung", sagte Scholz laut Reuters bei einer Veranstaltung in London. Berichte, wonach allerdings bereits bis Ende Mai eine Entscheidung fallen solle, könne er nicht nachvollziehen, so Scholz.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Vielen Dank für diesen Artikel. Merci

wenn wir aus dem Tauben nen Taubstummen machen wird der Witz übrigens noch besser::)))

Die gestiegenen Sorgen des Marktes vor einer Pleite der Deutschen Bank könnten dazu führen, dass Fusionspläne zwischen Deutscher Bank und Commerzbank forciert werden.

Ein Blinder und ein Tauber machen Tanzmusik. Sagt der Blinde: „Tanzen sie schon?“

Fragt der Taube: „Wieso, spielen wir denn schon?“

So wie ihr Artikel geschrieben ist, fühlt es sich so an als ob die FT sich hier eine Geschichte ausdenkt. Fakt ist, dass der Markt höhere Zinsen möchte weil der Credit Spread der DB steigt.

Im Gegensatz zur Wirecard Berichterstattung ist es im Fall der DB klar, weil jeder "auf den ersten Blick" den Risikoaufschlag ablesen kann.