Deshalb ist die Industrie kein Sorgenkind mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In vielen Ländern wurde die zurückliegende Rally am Aktienmarkt von wenigen Einzelwerten getragen. In den USA waren es Technologiewerte, in Frankreich Luxusgüterkonzerne. Jeder Markt hatte seine eigenen Megacaps, die die Rally trugen. Der breite Markt hingegen kämpfte. Das war nicht verwunderlich, denn immerhin befand sich das verarbeitende Gewerbe in einer Rezession und der Prozentsatz an notierten Unternehmen aus dem Segment ist hoch.

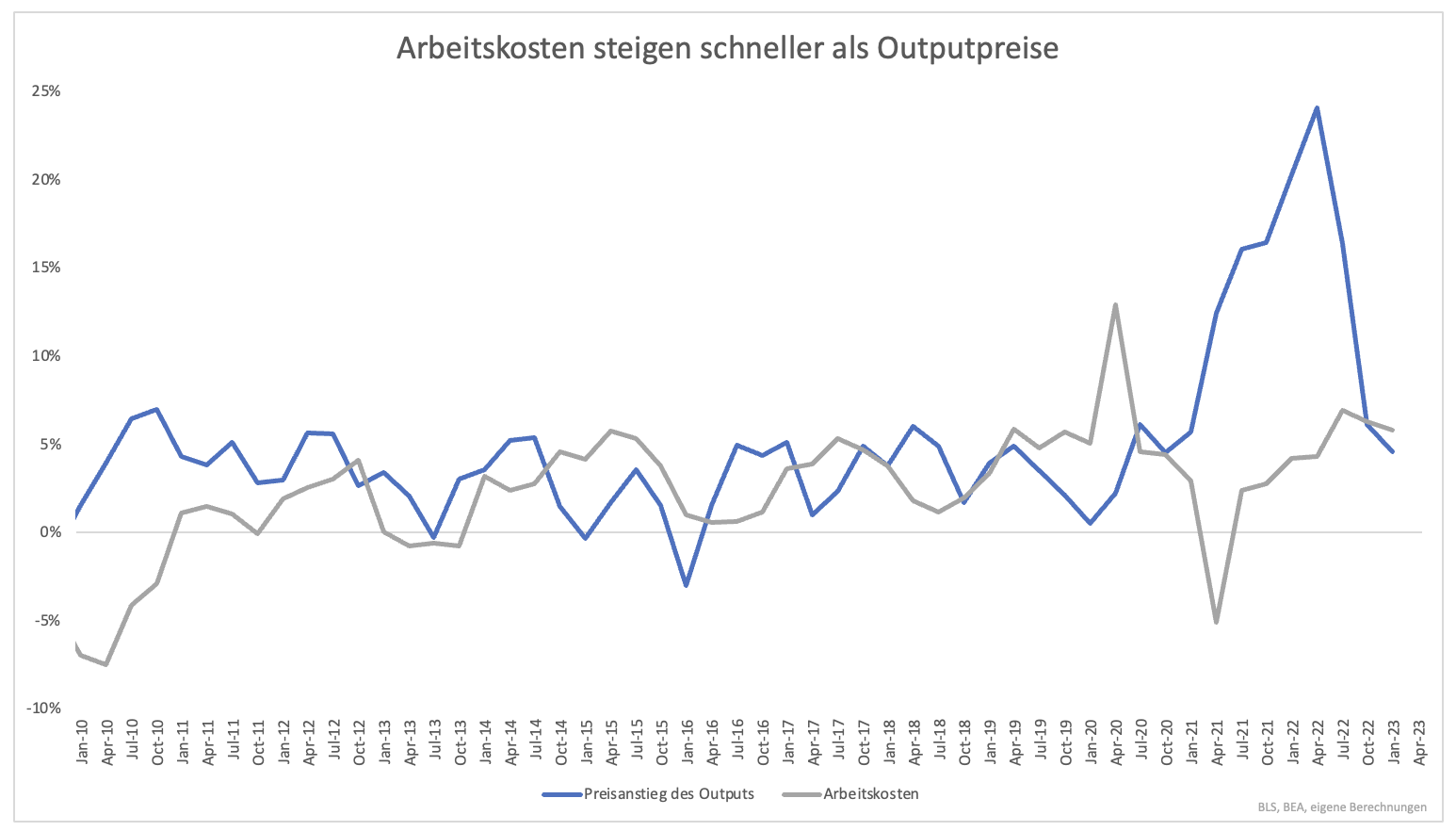

Das erklärt größtenteils, weshalb gleichgewichtete und nicht nach Marktkapitalisierung gewichtete Indizes stagnierten. Das ist nicht das einzige Problem. Alle Unternehmen, egal welcher Branche, sehen sich zunehmend mit einer neuen Herausforderung konfrontiert. Die Arbeitskosten steigen schneller als die Outputpreise (Grafik 1). Lohnzuwächse können von Unternehmen nur unzureichend weitergegeben werden.

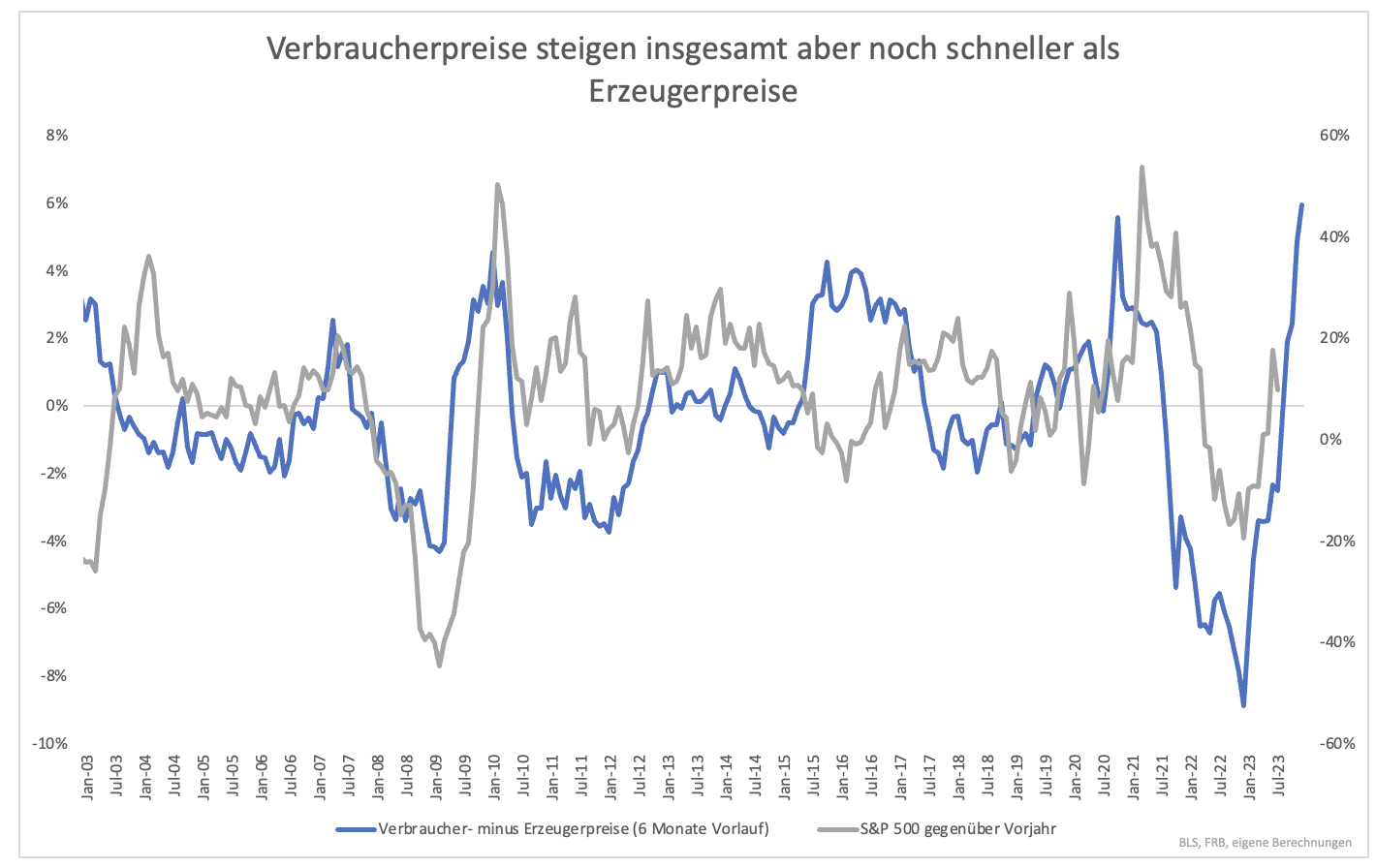

In der Theorie sollte dies die Margen schmälern. Eine Fortsetzung der Gewinnrezession in den USA und Europa war absehbar. Seit Kurzem steigen die Erzeugerpreise allerdings langsamer als die Verbraucherpreise. Die Erzeugerpreise zeigen, wie viel teurer die Produktion wird. Die Verbraucherpreise zeigen, wie viel mehr Unternehmen für ihre Produkte verlangen können.

Zwar steigen die Arbeitskosten schneller als die Outputpreise, was die Marge senken sollte, doch gleichzeitig steigen die Inputpreise immer langsamer bzw. fallen sogar. Dies steigerte die Marge. Es ist daher nicht überraschend, dass z.B. der S&P 500 steigt, wenn die Verbraucherpreisinflation über der Erzeugerpreisinflation liegt (Grafik 2).

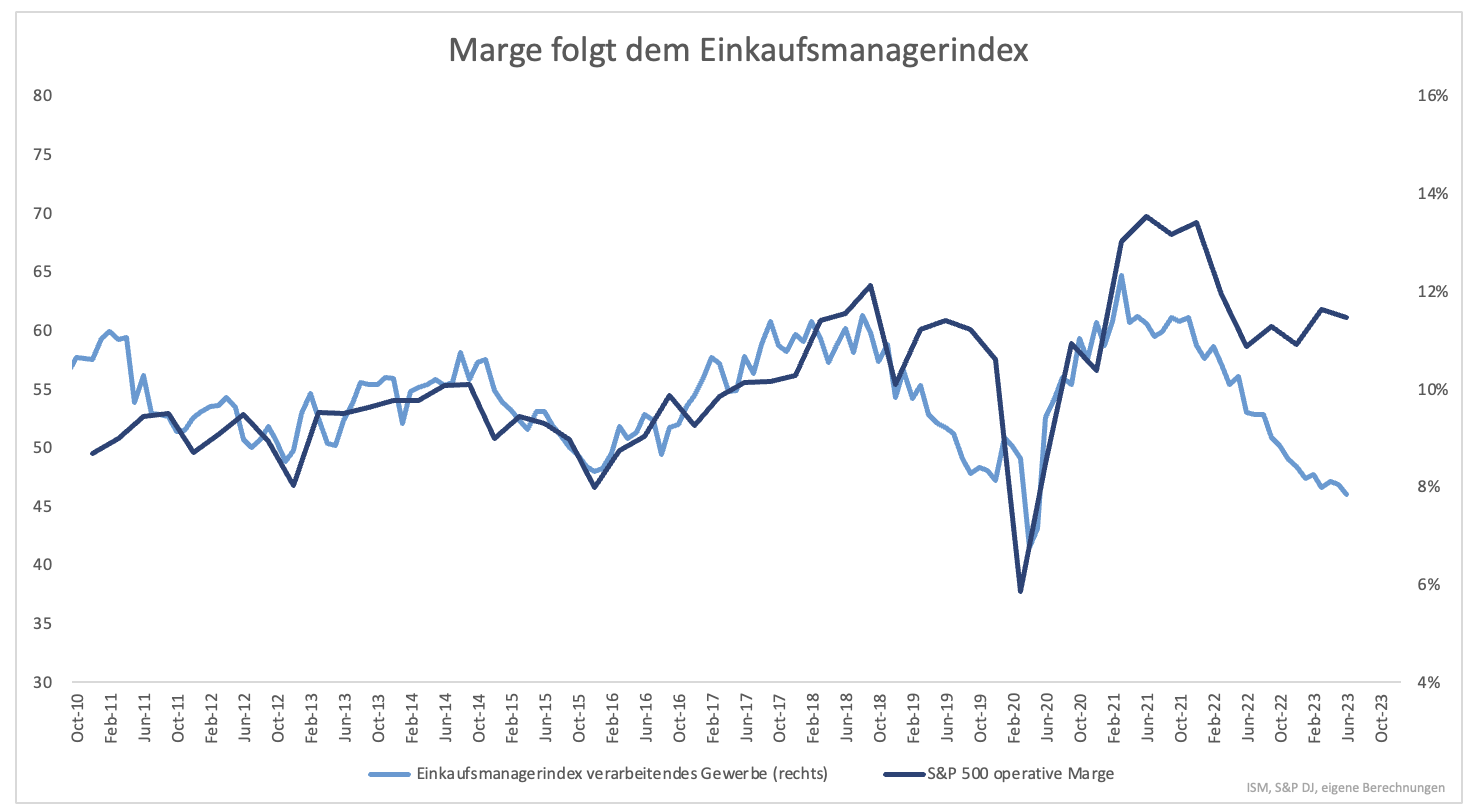

Die Marge ist für den Aktienmarkt derzeit alles. Sie bestimmt, ob die Gewinne steigen werden oder nicht. Die Marge folgt tendenziell dem Einkaufsmanagerindex (Grafik 3). Das aktuelle Bild ist ernüchternd. Eine fallende Gewinnmarge ist zu erwarten. Das ist allerdings eine Momentaufnahme und zeigt nicht das, was in Zukunft zu erwarten ist.

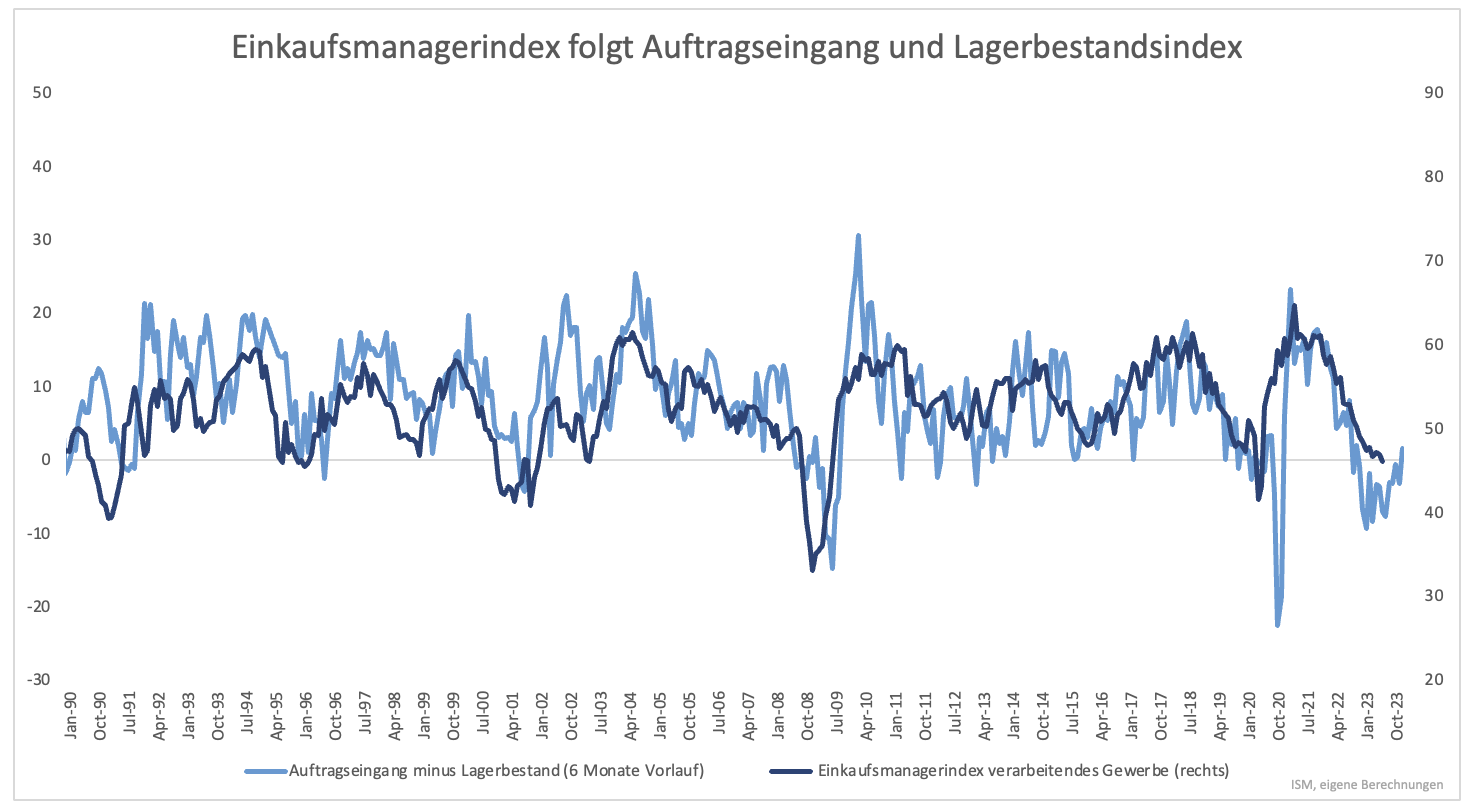

Die Zukunft lässt sich erahnen, wenn man betrachtet, wie sich der Auftragseingang und der Lagerbestand verändern. Der Einkaufsmanagerindex der Industrie folgt diesen Werten mit sechs Monaten Verzögerung. Das Tief des Einkaufsmanagerindex sollte im Sommer erreicht werden (Grafik 4). Danach deutet sich eine Erholung an. Da die Marge dem Einkaufsmanagerindex folgt, ist auch an dieser Stelle eine Verbesserung zu erwarten.

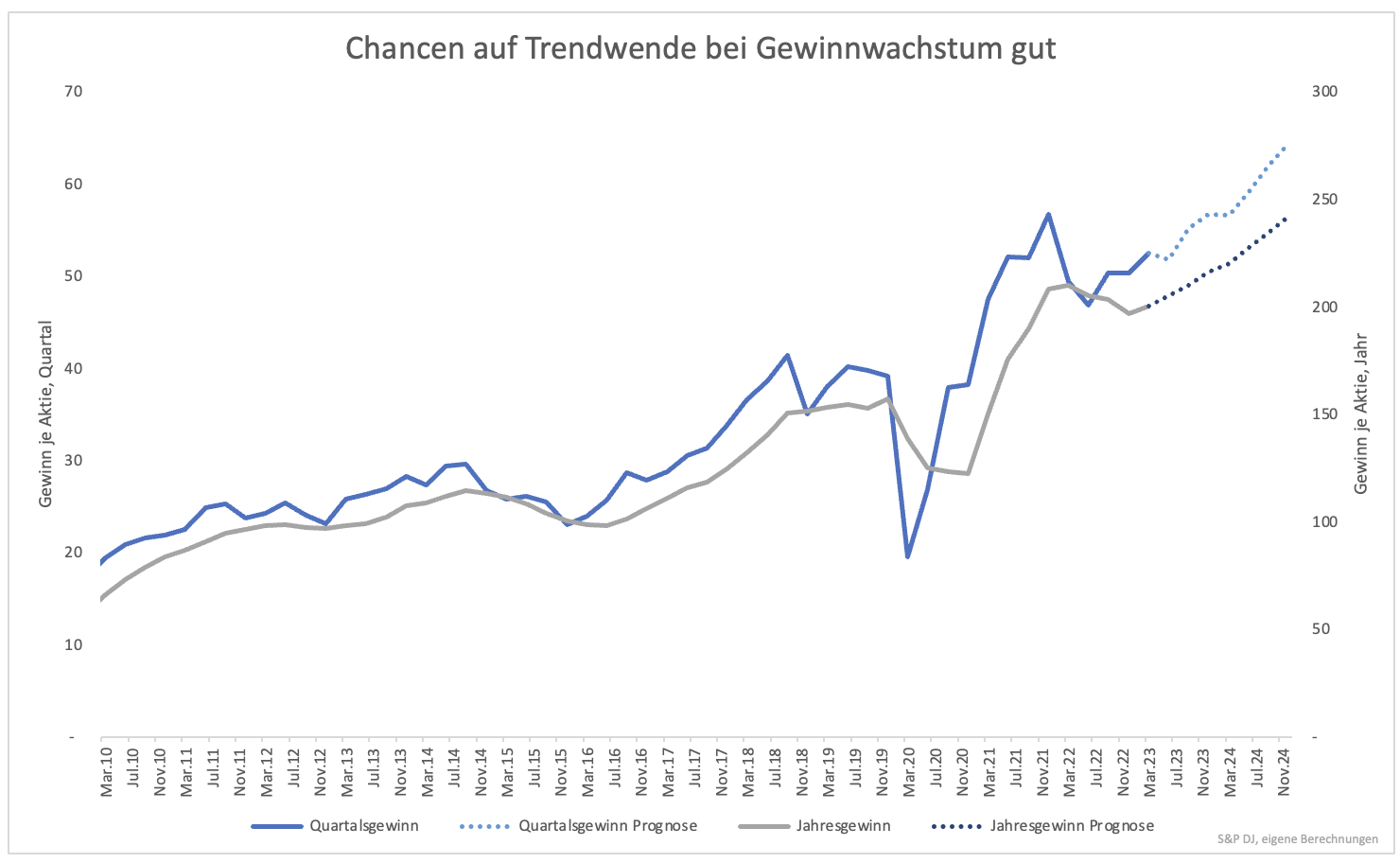

Damit ergibt sich vor allem für die Industrie ein erfreuliches Bild. Die Rezession neigt sich dem Ende entgegen. Das hilft auch dem breiten Aktienmarkt. Für diesen wird Gewinnwachstum erwartet (Grafik 5). Das erwartete Wachstum bis Ende 2024 für den S&P 500 halte ich für etwas optimistisch, aber die Trendrichtung stimmt.

Der breite Markt wurde von der Industrierezession zurückgehalten. Hier sind Verbesserungen zu erwarten. Beginnen gleichzeitig die Megacaps zu korrigieren, können Indizes dennoch fallen. Persönlich bevorzuge ich gleichgewichtete Indizes. Das war im ersten Halbjahr keine Freude. In Zukunft dürfte dies wieder besser funktionieren.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.