Der Zertifikatemarkt in Deutschland – Eine Bestandsaufnahme - Als hätte es die Kreditkrise nicht gegeben

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dafür, dass Zertifikate eine relativ neue Anlageform sind, haben sie sich schon sehr ordentlich etabliert. Rund 4,5 Mio. Bundesbürger halten diese Papiere, die formal betrachtet Schuldverschreibungen der Emittenten sind. Zum Vergleich: Die Zahl der Direktaktionäre beträgt um die 4 Mio., Fonds halten ca. 8 Mio. Deutsche.

Das investierte Volumen stagniert seit einiger Zeit bei rund 130 Mrd. EUR. Aber angesichts der Turbulenzen an den Börsen muss man Stagnation vielleicht sogar als Erfolg interpretieren. Es ist wirklich bemerkenswert, dass der Markt angesichts der US Kreditkrise stagniert und nicht einmal abgegeben hat.

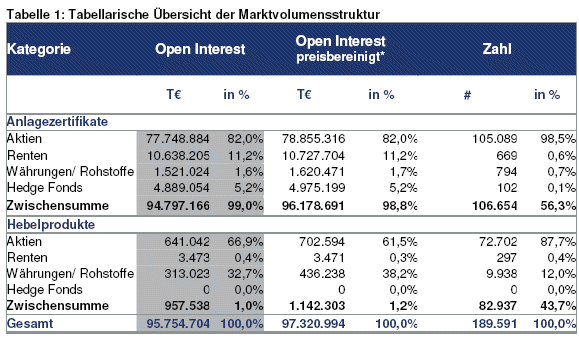

In der folgenden Tabelle 1 sehen Sie eine Statistik des Deutschen Derivateverbandes, der Branchenvertretung der 20 führenden Emittenten derivativer Wertpapiere in Deutschland. Die Zahlen zum Gesamtmarkt sind eine Hochrechnung dieser Daten – der DDV repräsentiert derzeit ca .90% des Marktvolumens, es wird erwartet dass dieser Wert gegen 100% steigen wird.

Innerhalb der Anlagezertifikate ist die Dominanz der Aktien mit 82% klar ersichtlich, ebenso bei den Hebelprodukten mit 67%.

Interessant ist der Anteil der Währungen/ Rohstoffe, der bei den Hebelprodukten mit fast 33% rund 3mal so hoch ist wie bei den Anlagezertifikaten. Devisen und Rohstoffe haben offensichtlich immer noch ein Zockerimage, weswegen eher der KO-Typ auf diese Kategorie springt.

Renten (Anleihen) als konservative Anlage stehen als Underlying immerhin für 11% der Anlagezertifikate, spielen bei Hebelprodukten aber nur eine unbedeutende Nischenrolle.

Auf den ersten Blick sieht es so aus, als seien die Hebelprodukte für den Markt unbedeutend. Allerdings ändert sich das, wenn man das gehandelte Volumen betrachtet. Denn obwohl der Open Interest der Hebelprodukte nur ein gutes Prozent des Gesamtvolumens ausmacht, ist das Handelsvolumen an der Börse wesentlich stärker gewichtet.

Rund 45% des Börsenumsatzes in derivativen Papieren geht auf das Konto der Hebelprodukte, 55% machen die Anlagezertifikate aus.

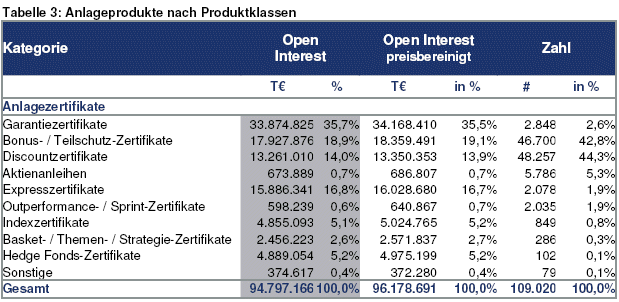

In der Tabelle 3 sehen Sie eine Aufsplittung der Anlagezertifikate nach Produktklassen. Ganz klar dominant weiterhin die Garantiezertifikate mit über einem Drittel Anteil. Bonus-und Teilschutzzertifikate mit knapp 19%.

Hier zeigt sich das Sicherheitsstreben, das den Zertifikatemarkt von Anfang an ausgezeichnet hat. Eine nennenswerte Rolle spielen ansonsten nur Discounter, die gerade in Zeiten hoher Volatilität ein erstklassiges Investment sind und die pfi ffi gen Expresszertifikate.

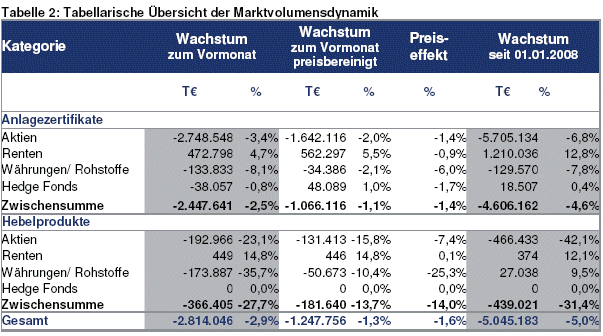

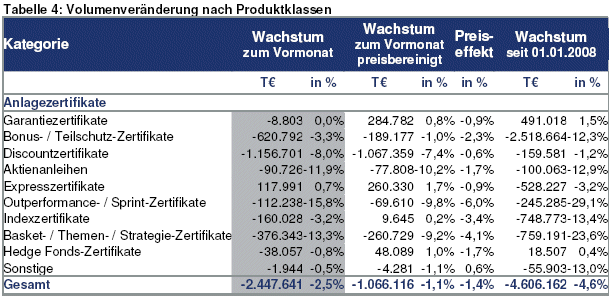

Und abschließend ein Blick auf die umfassende Statistikerhebung für den Monat April 2008 :

Nähere Erläuterungen zu den einzelnen Zertifikatekategorien finden Sie hier:

http://www.godmode-trader.de/wissen/anlagezertifikate/

Und der deutsche Derivate Verband informiert Sie umfassend unter http://www.deutscher-derivate-verband.de

Dieser Artikel wurde im Tradersjournals veröffentlicht, der Publikation für den aktiven Anleger : http://www.tradersjournal.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.