Der Handel mit Volatilität: Eine tickende Zeitbombe?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VDAX-NEW - WKN: A0DMX9 - ISIN: DE000A0DMX99 - Kurs: 11,69 Pkt (VIX)

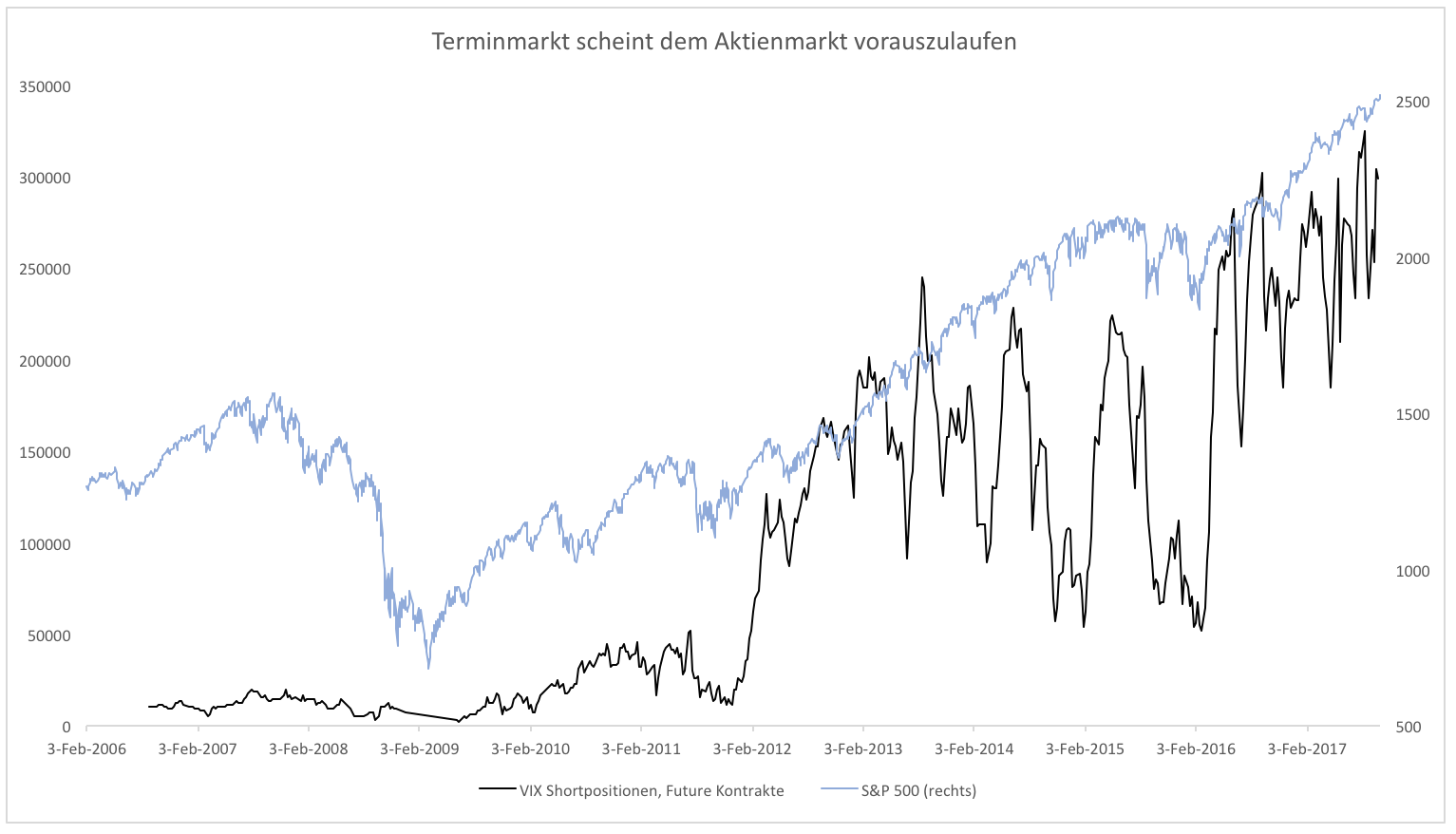

Volatilität wird seit Langem gehandelt, doch erst in den vergangenen fünf Jahren ist das Handelsvolumen regelrecht explodiert. Grafik 1 zeigt dazu die Nettoshortpositionen der Spekulanten. Bis 2012 hielten sich diese Positionen in Grenzen. Seither hat sich das Volumen mehr als versechsfacht.

Auffällig ist dabei, dass Spekulanten konsequent nur auf eine Richtung setzen. Sie verkaufen Volatilitätsfutures leer. Diese Shortpositionen werden immer größer. Inzwischen ist das Geschäft auf dem Terminmarkt inklusive Optionen ein Milliardengeschäft. Für Klein- und Privatanleger wird dieser Markt auch immer interessanter. Diverse ETFs ermöglichen es ohne große Mühe ebenfalls Volatilität zu shorten. Das Volumen dieser ETFs liegt ebenfalls im Milliardenbereich.

Die Sache mit der Volatilität ist nun aber folgende: Volatilität ist selbst sehr volatil. Wer heute einen VIX-Future bei 12 Punkten shortet, es aber zu einem plötzlichen Anstieg der Schwankungsbreite kommt, steht dieser Future schnell einmal bei 16 oder 20 Punkten. Der Verlust kann innerhalb eines Tages bei 30 % oder 40 % liegen.

Das macht alles nichts, solange die Volatilität niedrig bleibt. Genau das war lange Zeit der Fall. Man muss schon mehrere Quartale zurückgehen, um Werte von 20 zu finden. Das führt zu Leichtsinnigkeit. Immer mehr Anleger und Spekulanten shorten Volatilität. Es ist nur eine Frage der Zeit bis dieser Trade richtig schiefgeht.

Das ist zumindest die Meinung einiger Kritiker. Dabei wird jedoch ein ganz wesentlicher Punkt vergessen. Vor allem die Spekulanten, die auf dem Terminmarkt agieren, haben ein ziemlich gutes Risikomanagement. Die Volatilität steigt für gewöhnlich an, wenn der Aktienmarkt fällt. Vergleicht man den Aktienmarkt mit der Nettoshortposition, so sieht man auf den ersten Blick, dass das Volumen vor den Korrekturen auf dem Aktienmarkt sinkt.

Bestes Beispiel ist die Korrektur im Sommer 2015. Schon Wochen bevor die Korrektur begann, reduzierten Spekulanten ihre Shortpositionen deutlich. Man kann also nicht sagen, dass hier vollkommen blind Milliarden verbrannt werden.

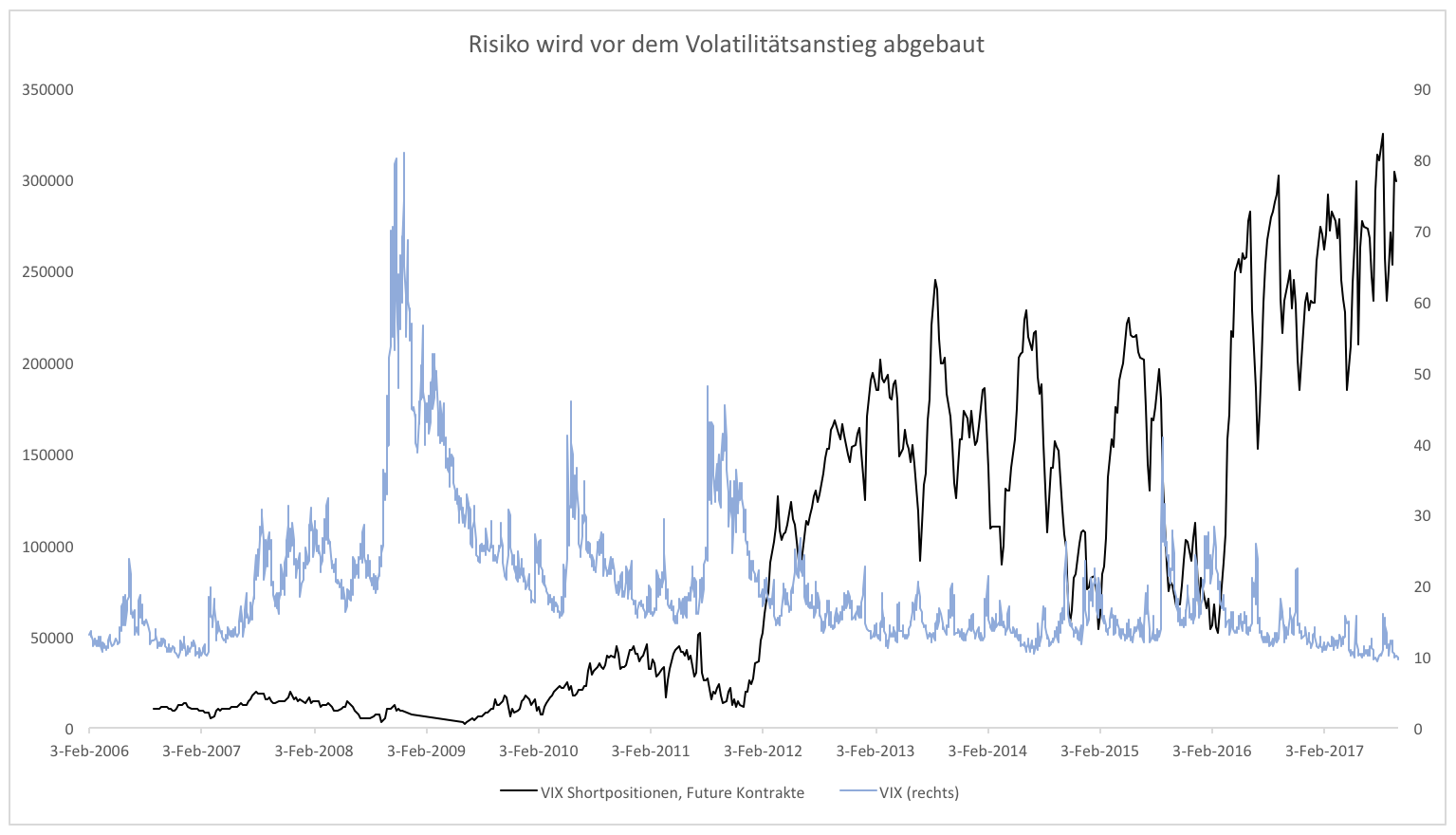

Das Geld ist sehr mobil. Das zeigt auch der direkte Vergleich der Shortpositionen mit dem VIX (Grafik 2). Die Positionsgrößen werden auch schon einmal innerhalb von Tagen halbiert. Nicht jedem gelingt dies rechtzeitig. Es fallen durchaus Verluste an. Damit muss man an der Börse rechnen und ist nun nicht gerade ungewöhnlich.

Das Risiko dieser Verluste ist es durchaus wert. Anleger konnten in den letzten 11 Jahren, also inklusive Finanzkrise, eine jährliche Performance von 25 % erzielen. Aktien bringen langfristig deutlich weniger. Im gleichen Zeitraum lag die Performance des S&P 500 bei nur knapp über 6 % pro Jahr. Da muss man nicht lange rechnen.

Die letzten anderthalb Jahre waren für Volatilitäts-Trades extrem positiv. Man kann nicht erwarten, dass das ewig so weitergehen wird. Ein Schock wird früher oder später kommen. Das wird wehtun. Eine tickende Zeitbombe sehe ich dennoch nicht. Der Markt für Volatilität ist im Vergleich zur Kapitalisierung des Aktienmarktes immer noch winzig, ein Rundungsfehler. Die überbordende Bewertung des US-Aktienmarktes ist ein sehr viel größeres Risiko. Will man eine tickende Zeitbombe finden, dann sicherlich dort.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Präzise auf den Punkt, klare und begründete Meinung. Sowas liest man gerne, danke. Endlich mal Sachverhalt und nicht wieder BUHUHUHUHUHUHUHUHUHU eine Zeitbombe, wir werden alle sterben, schnell, rennt panisch im Kreis rum und macht 'was Sinnloses.