Der große Ausblick für 2018 - DAX, Dow Jones, NASDAQ und 6 Aktien!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Deutsche Lufthansa AGKursstand: 31,055 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 13.072,79 Pkt (XETRA)

- Deutsche Lufthansa AG - WKN: 823212 - ISIN: DE0008232125 - Kurs: 31,055 € (XETRA)

- ProSiebenSat.1 Media SE - WKN: PSM777 - ISIN: DE000PSM7770 - Kurs: 28,980 € (XETRA)

- TecDAX - WKN: 720327 - ISIN: DE0007203275 - Kurs: 2.536,25 Pkt (XETRA)

- AIXTRON SE - WKN: A0WMPJ - ISIN: DE000A0WMPJ6 - Kurs: 12,210 € (XETRA)

- Nordex SE - WKN: A0D655 - ISIN: DE000A0D6554 - Kurs: 8,611 € (XETRA)

- MDAX - WKN: 846741 - ISIN: DE0008467416 - Kurs: 26.144,24 Pkt (XETRA)

- Uniper - WKN: UNSE02 - ISIN: DE000UNSE026 - Kurs: 25,020 € (XETRA)

- Südzucker AG - WKN: 729700 - ISIN: DE0007297004 - Kurs: 17,490 € (XETRA)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 24.769,58 Pkt (NYSE)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 6.431,49 Pkt (NASDAQ)

- EURO STOXX 50 - WKN: 965814 - ISIN: EU0009658145 - Kurs: 3.553,39 Pkt (STOXX)

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,18640 $ (FOREX)

Das Jahr 2017 brachte an den meisten Aktienmärkten eine Fortsetzung der Rally seit dem Jahr 2009 mit sich. Die Aufwärtsbewegung dauert nun also fast 9 Jahre an. Eine solche lange Rally ist eher ungewöhnlich. Ein sehr wichtiger Faktor, der die Rally weiter antrieb, ist die nach wie vor lockere Geldpolitik gerade der EZB und BoJ. Die FED hat in 2017 damit begonnen, die Zinsen zu erhöhen und ihre Bilanz zu verkleinern. Dennoch ist das Zinsniveau noch immer auf einem sehr niedrigen Niveau und eigentlich als expansiv anzusehen. Aufgrund der langen Rallydauer machen sie viele Anleger Sorgen über eine baldige Korrektur oder gar einen Crash. Im folgenden Beitrag soll nun untersucht werden, wie sich die Ausgangslage für 2018 darstellt. Dabei wird ein besonderes Augenmerk auf die charttechnische Verfassung verschiedener Indizes und Aktien gelegt.

Welche Themen sind für 2018 wichtig?

In 2018 wird sicherlich der Brexit weiterhin ein wichtiges Thema sein. Wie kann dieser organisiert werden, ohne dass die Menschen und die Wirtschaft große Einschränkungen hinnehmen müssen, aber trotzdem keine Anreize für weitere Austritte aus der EU geschaffen werden?

Ein Dauerthema wird auch in 2018 der Klimawandel bleiben. Wie kann man die Erderwärmung begrenzen, ohne die Energiepreise in ungeahnte Höhen zu treiben? Welche Chancen bieten sich durch neue umweltfreundliche Technologien? Wie kann man den Strukturwandel – Stichwort Kohleausstieg – sozialverträglich organisieren?

Auch der Bürgerkrieg in Syrien, der Konflikt in der Ukraine werden in 2018 weiterhin wichtige Komplexe bleiben. Ein Ende dieser kriegerischen Auseinandersetzungen ist zum Jahreswechsel nämlich leider noch nicht absehbar. Gerade mit dem Bürgerkrieg in Syrien ist auch das Flüchtlingsthema eng verbunden. Auch die Migrationsbewegungen aus Afrika nach Europa werden weiterhin ein wichtiges Thema bleiben, das auch einen Einfluss auf die Wirtschaft haben wird. Zudem schwelt der Konflikt mit Nordkorea weiter. Ob dieser friedlich gelöst werde kann, ist zwar mehr als wünschenswert, aber leider fraglich.

Für Anleger werden auch die Kryptowährungen weiterhin auf der Agenda verbleiben. Verkommen diese "Währungen" zu einem reinen Zockerinstrument oder bildet sich hier eine echte Alternative zu den von den Zentralbanken gelenkten Währungen heraus? Vor kurzem hat Steam bekannt gegeben, dass der Bitcoin nicht weiter als Zahlungsmittel akzeptiert werden wird. Ob dies der Anfang vom Ende der Kryptowährungen ist oder ob es sich dabei nur um einen im langfristigen Kontext unbedeutenden Rückschlag handelt, könnte sich in 2018 herausstellen.

Die Geldpolitik wird auch in 2018 weiterhin ein einflussreiches Gebiet bleiben. Die EZB wird aller Voraussicht nach im kommenden Jahr aus QE aussteigen. Die BoJ wird das vermutlich noch nicht tun. Die FED ist bereits ausgestiegen. In diesem Zusammenhang fällt auch die kürzlich in den USA verabschiedete Steuerreform. Aus meiner Sicht verkommen die USA unter diesem Präsidenten zu einem Selbstbedienungsladen für die Reichen und Superreichen. Ein Konzern wie Apple hat inzwischen etwa 250 Mrd. USD auf der hohen Kante und weiß nicht, wie es dieses Geld investieren soll. Dieses Vermögen entspricht in etwa der Marktkapitalisierung von SAP, Allianz, RWE und ProSiebenSat1. Apple könnte also die beiden nach Marktkapitalisierung größten deutschen Unternehmen und die beiden kleinsten aus dem DAX nur aus dem „Barvermögen“ kaufen. Ob ein solches Unternehmen weitere Steuergeschenke braucht, könnte man mit einiger Berechtigung durchaus bezweifeln. Wie sich diese Steuerreform auf die Staatsverschuldung der USA auswirken wird und welche Konsequenzen die FED daraus ziehen wird, das könnte eines der wichtigsten geldpolitischen Themen in 2018 werden.

Es gibt sicherlich noch viele andere wichtige Themen für 2018. Die angeführten Themen sind nur eine unvollständige Liste einiger wichtiger Themen. Zudem werden sich in 2018 noch einige Themen in den Vordergrund schieben, an die man jetzt noch gar nicht denkt.

Wie stellt sich die charttechnische Ausgangslage für 2018 dar?

Im Folgenden werde ich einige wichtige Indices, Aktien und andere Anlageklassen untersuchen und die Ausgangslage für 2018 darstellen.

EUR/USD – Mittelfristig zunächst weiter seitwärts

EUR/USD markierte im Juli 2008 ein Allzeithoch bei 1,6036 USD. Seit diesem Hoch befindet sich das Währungspaar in einer langfristigen Abwärtsbewegung. Im Rahmen dieser Bewegung fiel EUR/USD im Januar 2015 unter die Nackenlinie einer großen SKS-Topformation ab. Aus dieser lässt sich ein langfristiges Ziel bei ca. 0,89 USD ableiten. Im März 2015 markierte das Währungspaar ein Tief bei 1,0459 USD und schwenkte danach in eine Seitwärtsbewegung ein. Im Juli 2017 gelang der Ausbruch aus dieser Bewegung nach oben. Seitdem pendelt EUR/USD auf hohem Niveau um die Marke bei 1,1708 USD. Die Nackenlinie der SKS liegt aktuell bei ca. 1,2266 USD.

EUR/USD befindet sich in einer wichtigen Entscheidungsphase. Weitere Zinserhöhungen der FED machen den Dollar zwar attraktiver, aber andererseits wird aufgrund der Steuerreform eine Ausweitung der Staatsverschuldung der USA erwartet, was den Dollar wiederum weniger attraktiv machen dürfte. Gleichzeitig ist ein Ende von QE durch die EZB bereits am Horizont sichtbar. Auch das ist ein Argument, das eher für den EUR spricht. Allerdings könnte jederzeit Störfeuer durch die Brexitverhandlungen kommen.

EUR/USD dürfte noch einige Zeit, vielleicht 3 oder sogar 6 Monate weiter seitwärts pendeln. Dabei kann es durchaus zu der einen oder anderen kurzfristigen Trendbewegung kommen. Aber erst ein Ausbruch über die Nackenlinie der SKS bei aktuell 1,2266 USD wäre ein klares mittelfristiges Kaufsignal. Ein Rückfall unter 1,1419 USD und damit in den Abwärtstrend ab August 2015 wäre allerdings ein klares Verkaufssignal. Im Falle eines Ausbruchs nach oben, wären Gewinne bis ca. 1,3250 USD und 1,3993 USD möglich. Im Falle eines Rückfalls unter 1,1419 USD müsste mit Abgaben bis ca. 0,9900-0,9850 USD gerechnet werden.

DAX 30 – Erstes großes Ziel für 2018 bei 14.500 Punkten

Der DAX befindet sich seit Jahren in einer starken Aufwärtsbewegung. Im Sommer 2013 drückte der Index gegen den wichtigen Widerstandsbereich um 8.136 Punkte. Im September 2013 gelang der endgültige Ausbruch. Dadurch kam es zu einem langfristigen Kaufsignal.

Dieses Signal wirkt auch mehr als vier Jahre später noch immer. Denn mit diesem Ausbruch brach der Index aus einem großen aufsteigenden Dreieck aus, das sich nach dem Hoch aus dem Jahr 2000 gebildet hatte. Rechnerisch ergibt sich daraus ein Kursziel im Bereich um 30.000 Punkte. Eine erste große Kaufwelle im Anschluss an dieses Signal führte den Dax bis in den April 2015 hinein auf ein Hoch bei 12.390 Punkten. Nach diesem Hoch setzte der Index zwar deutlich zurück, bildete dabei aber eine bullische Konsolidierungsformation, nämlich eine bullische Flagge aus. Im August 2016 brach der Index aus dieser Flagge aus. Allerdings setzte er sich erst im Dezember 2016 nach oben ab. Aus dieser Flagge lassen sich 2 wichtige Kursziele ableiten. Das erste liegt bei rund 13.450 Punkten und wurde in 2017 abgearbeitet. Das zweite ist ein langfristiges Ziel und liegt im Bereich um 22.000 Punkte.

Seitdem der DAX das erste Ziel aus der Flagge abgearbeitet hat, befindet er sich in einer Konsolidierungsbewegung. Dabei fiel der Index zunächst auf 12.847 Punkte zurück und versuchte danach einen kleinen Boden auszubilden. In der letzten Woche versuchte der Index diesen Boden zu vollenden, fiel aber schnell wieder unter den Buy-Trigger bei 13.209 Punkten zurück. Damit könnte der Ausbruchsversuch aus der letzten Woche als Fehlausbruch angesehen werden.

Der DAX könnte daher schlecht in das Jahr 2018 starten und zunächst noch seine Konsolidierung fortsetzen. Ein Rücksetzer in Richtung 12.500 muss daher nach aktuellem Stand einkalkuliert werden. Die mittel-langfristigen Perspektiven sind aber immer noch eindeutig bullisch. Die großen Kursziele bei 22.000 und 30.000 Punkten kann man zwar getrost als charttechnische Spielereien einordnen, aber sie zeigen, dass nach oben noch eine Menge Luft für die nächste Jahre ist. Ein Wochenschlusskurs über 13.209 Punkte würde ein neues Kaufsignal darstellen und die Möglichkeit zu einem starken Start in das Jahr 2018 eröffnen. Unabhängig davon, ob der DAX in 2018 zunächst konsolidiert oder gleich durchstartet, lässt sich ein erstes wichtiges Ziel im Bereich 14.500 Punkte ausmachen. Dieses Ziel sollte der DAX eigentlich noch im ersten Halbjahr anstreben.

Unter 12.301 Punkte sollte der DAX allerdings nicht zurückfallen. Denn in diesem Fall wäre zumindest eine Korrekturbewegung in Richtung 11.430 Punkte zu erwarten.

LUFTHANSA – Aufwärtstrend könnte weitergehen

Der große Gewinner in 2017 war die Lufthansa. Wenige Tage vor Ende des Jahres legt die Aktie in 2017 153,10 % zu. Mit diesem Anstieg setzte sie ihre Aufwärtsbewegung seit dem Tief bei 9,10 EUR aus dem Oktober 2016 fort. Sie durchbrach dabei auch ihr Allzeithoch aus dem Jahr 1998 bei 26,68 EUR.

Am 08. Dezember markierte die Fluggesellschaft ein Hoch bei 30,34 EUR. Nach einer kleinen Konsolidierung auf hohem Niveau gelang am 18. Dezember der Ausbruch darüber. Zuletzt legte der Wert weiter zu und erreichte inzwischen das aktuelle Allzeithoch bei 31,15 EUR.

Für 2017 wird aktuell ein unverwässertes Ergebnis von 4,49 EUR je Aktie erwartet. Für 2018 soll dieses bei 4,31 EUR liegen. Auf Basis der Schätzung für 2018 ergibt sich damit aktuell ein KGV von 7,20. Dies ist sicherlich nicht teuer. Allerdings hat sich das Geschäft der Lufthansa in den letzten Jahren als sehr volatil erwiesen, so dass die Schätzung für 2018 durchaus mit einer gewissen Skepsis angesehen werden kann.

Die Aufwärtsbewegung ist trotz der massiven Gewinne der letzten Monate noch immer intakt. Ein Anstieg in Richtung 34,50 - 35,00 EUR und damit an die obere Begrenzung seit August 2017 ist dabei möglich. Ein Rückfall unter 30,34 EUR könnte aber eine Konsolidierung in Richtung 28,39 oder sogar 26,64/21 EUR auslösen. Die Ausgangslage für 2018 ist also weiterhin gut. Dennoch sollten sich Anleger der Tatsache bewusst sein, dass die Rally schon sehr weit gelaufen ist und die Aktie daher durchaus anfällig für Korrekturen ist.

PROSIEBENSAT1 – Noch auf Erholungskurs

Auf der ganz anderen Seite der Performanceliste für 2017 lässt sich die Aktie von ProSiebenSat1 finden. Diese fällt seit Jahresbeginn um 20,84 %. Sie setzte zunächst ihre bereits im November 2015 nach dem Allzeithoch bei 50,95 EUR begonnene Abwärtsbewegung fort. Der Wert fiel bis 14. November 2017 auf ein Tief bei 24,50 EUR zurück. Auch die Außendarstellung von ProSiebenSat1 war in 2017 nicht gerade glücklich. Seine Kunden in aller Öffentlichkeit zu beschimpfen, wie es der Vorstandsvorsitzende Thomas Ebeling getan hat, ist normalerweise keine gute Idee. Im Februar 2018 wird er das Unternehmen verlassen, was bereits seit November bekannt ist.

Nach dem Tief bei 24,50 EUR setzte eine Erholung ein. In dieser Erholung überwand die Aktie des Medienkonzerns sogar ihren Abwärtstrend seit Mai 2017, der aktuell bei ca. 28,40 EUR verläuft. Mit diesem Ausbruch deutet sich eine Fortsetzung der Erholung an. Allerdings beginnt bei 30,60 EUR eine breite und wichtige Widerstandszone. Diese reicht letztlich bis 32,67 EUR. Eine klassische Bodenformation hat sich bisher nicht gebildet.

Die Schätzungen für das unverwässerte Ergebnis je Aktie liegen für 2017 bei 2,29 EUR je Aktie und für 2018 bei 2,40 EUR je Aktie. Auf Basis des Schlusskurses vom Freitag ergibt sich damit für 2018 ein KGV von 12,07. Dies scheint auf den ersten Blick eher billig. Allerdings muss dabei berücksichtigt werden, dass ProSiebenSat1 erst im November die Prognose kassiert hat und eine Gewinnwarnung herausgegeben hat. Aus diesem Grund könnten die Konsensschätzungen noch immer zu hoch sein.

ProSiebenSat1 könnte zunächst die Erholung noch bis in den breiten Widerstandsbereich zwischen 30,60 und 32,67 EUR fortsetzen. Ob allerdings auch ein Ausbruch über diese Zone gelingt, muss aktuell angezweifelt werden. Hier drohen ein Abpraller und ein deutlicher Rücksetzer, der die Aktie sogar wieder in den Bereich um das Tief aus dem November 2017 führen könnte. Sollte die Aktie unter 28,40/29 EUR abfallen, müsste sogar mit einem sofortigen Start einer Abwärtsbewegung in Richtung 24,50 EUR gerechnet werden.

TecDAX – Dreieck bestimmt das Kursgeschehen

Der TecDAX befindet sich im Prinzip seit seiner Auflegung als Nachfolger des Nemax 50 am 24. März 2003 in einer Aufwärtsbewegung. Diese ließ sich lange in einem Trendkanal eingrenzen. Im Januar 2015 durchbrach der Index die Oberkante dieses Kanals. Aus diesem Ausbruch lässt sich ein langfristiges Kursziel bei rund 4.000 Punkten ableiten.

Nach diesem Ausbruch kletterte der Index zwar zunächst in den Bereich um 1.840/89 Punkte, lief aber im Wesentlichen oberhalb der Ausbruchsmarke um 1.500 Punkte seitwärts. Im Juni 2016 setzte dann eine neue Anstiegsphase ein. Diese führte den Index bis in den November 2017 hinein auf das aktuelle Allzeithoch bei 2.599 Punkten. Damit erreichte er auch die obere Begrenzung des Aufwärtstrends seit Juni 2016. An dieser Hürde prallte der TecDAX erst einmal ab und schwenkte in eine Konsolidierung innerhalb eines symmetrischen Dreiecks ein. In der letzten Woche näherte er sich der Oberkante dieser Formation bei aktuell ca. 2.580 Punkten deutlich an, drehte aber leicht darunter nach unten ab. Die Unterkante liegt aktuell bei ca. 2.462 Punkten.

Zunächst dürfte der TecDAX noch innerhalb des Dreiecks seitwärts laufen. Ein Ausbruch nach oben würde ein Fortsetzungssignal für die Aufwärtsbewegung seit Juni 2016 darstellen und eine weitere Rally in Richtung 2.690 und 2.750 Punkte ermöglichen. Ein Rückfall unter 2.462 Punkte würde das Dreieck allerdings zu einer Topformation machen und Abgaben in Richtung 2.329 Punkte implizieren.

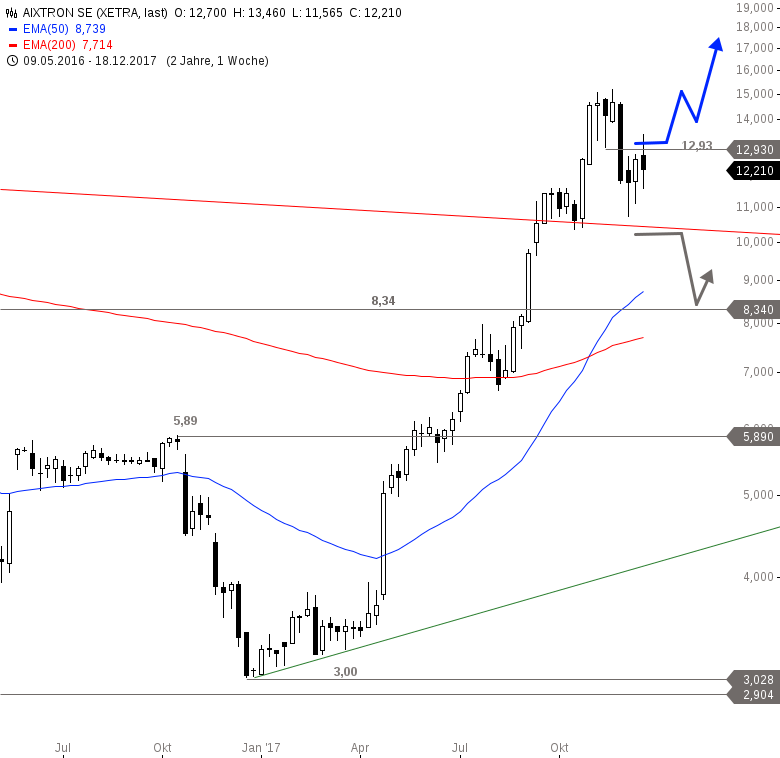

AIXTRON – Kurzfristig im Konsolidierungsmodus

Der Gewinner des Jahres im TecDAX ist die Aktie von Aixtron. Aktuell legt sie 294 % seit Jahresbeginn zu. Noch im Dezember 2016 notierte sie bei 3,00 EUR. Danach setzte eine rasante Aufwärtsbewegung ein. In deren Verlauf durchbrach sie im Juni 2017 den wichtigen Widerstand bei 5,89 EUR und damit die Nackenlinie eines Doppelbodens. Aus dieser Formation ergab sich ein Ziel bei 11,92 EUR. Im September 2017 gelang sogar der Ausbruch über den Abwärtstrend ab April 2014. Anschließend kletterte der Wert auf ein Hoch bei 15,19 EUR und damit weit über das Ziel aus dem Doppelboden.

Seit diesem Hoch konsolidiert Aixtron. Dabei kam es zu einem Rückfall auf den gebrochenen Abwärtstrend ab April 2014. Zuletzt erholte der Titel sich zwar wieder etwas, scheiterte aber am Widerstand bei 12,93 EUR.

Für 2017 wird noch ein Verlust von 0,12 EUR je Aktie erwartet. Für 2018 steht allerdings in Gewinn von 0,12 EUR je Aktie im Raum. Damit würde Aixtron nach mehreren Jahren wieder in die Gewinnzone zurückkehren. Der letzte Jahresgewinn stammt aus dem Jahr 2011. Auf KGV-Basis ist die Bewertung astronomisch hoch. Es ergibt sich auf Basis der Schätzung für die Aktie für 2018 und des Schlusskurses vom Freitag ein KGV von 101,75. Aber bei Turnaround-Werten ist diese Bewertung im ersten Gewinnjahr oft sehr hoch. Das KGV ist für solche Werte nur ein begrenzt taugliches Mittel.

Sollte Aixtron doch noch den Widerstand bei 12,93 EUR auf Wochenschlusskursbasis durchbrechen, dann bestünde die Chance auf eine weitere Rally in Richtung 17,60 EUR und damit an den langfristigen Abwärtstrend seit dem Jahr 2000. Sollte der TecDAX-Wert aber unter 10,51 EUR abfallen und damit in den gebrochenen Abwärtstrend ab dem Jahr 2014 zurückfallen, müsste mit Abgaben bis zumindest 8,34 EUR gerechnet werden.

NORDEX – Wann hat das Leiden ein Ende?

Der schwächste Wert in 2017 ist im TecDAX die Aktie von Nordex. Der Hersteller von Windkraftanlagen setzte in 2017 seine Abwärtsbewegung fort und verlor 57,77 %.

Nordex bildete nach einer langen Rally im Dezember 2015 ein Hoch bei 33,90 EUR aus. Wenige Wochen später scheiterte die Aktie an diesem Hoch und setzte zu einer Abwärtsbewegung an. Im Februar 2017 durchbrach der Wert sogar die untere Begrenzung dieser Abwärtsbewegung, was zu einer Trendbeschleunigung führte. Am 16. November markierte er sein Jahrestief bei 7,09 EUR. Seitdem läuft eine Erholung. Dabei erreichte die Aktie in der letzten Woche den ersten wichtigen Widerstand bei 8,85 EUR und bildete eine Unsicherheitskerze aus.

Eine Bodenformation zeichnet sich bisher nicht ab. Die mittel- und längerfristigen Abwärtstrends sind zudem weiter intakt. Der Abwärtstrend seit Oktober 2016 wäre der erste wichtige Abwärtstrend und liegt aktuell bei rund 10,00 EUR, also noch ein gutes Stück vom aktuellen Kurs entfernt.

Die aktuellen Schätzungen für das Geschäftsjahr 2018 sehen einen minimalen Gewinn von 0,054 EUR je Aktie. Allerdings gab das Unternehmen erst im November eine Gewinnwarnung heraus. Es besteht damit die Möglichkeit, dass in diesen Schätzungen noch Werte enthalten sind, welche die letzte Gewinnwarnung nicht berücksichtigen und daher zu hoch sind.

Noch befindet sich Nordex in einer Erholung. Diese Erholung hat aber inzwischen den „üblichen“ Umfang von Erholung in den letzten Monaten erreicht. Daher besteht durchaus die Gefahr, dass Nordex wieder nach unten abdreht und auf neue Tiefs abfällt. Abgaben in Richtung 5,50 EUR müssten daher einkalkuliert werden. Ein etwas stabileres Umfeld für die Aktie ergäbe sich aus charttechnischer Sicht wohl erst mit einem Ausbruch über den Abwärtstrend seit Oktober 2016. In diesem Fall ergäbe sich weiteres Erholungspotenzial in Richtung 12,41 EUR.

MDAX - In Schiebezone gefangen

Der MDAX hat in den letzten gut 14 Jahren eine mehr als beeindruckende Performance hingelegt. Im März 2003 startete der Index nach einem Tief bei 2.621 Punkten zu einer langfristigen Aufwärtsbewegung. Im Juli 2007 führte diese Bewegung zu einem Hoch bei 11.493 Punkten. Im Zuge der Finanzkrise kam es zu einem Rückschlag auf 4.119 Punkte. Seit diesem Tief aus dem März 2009 kennt der Index im Wesentlichen nur noch eine Richtung, nämlich nach oben. Es gab zwar die eine oder andere Konsolidierung, aber der Trend blieb intakt. Im November 2017 markierte der Index ein Hoch bei 27.151 Punkten und arbeitete damit auch ein wichtiges Projektionsziel ab. Dieses Hoch stellt auch das aktuelle Allzeithoch dar.

Seitdem konsolidiert der Index auf hohem Niveau seitwärts. Diese Bewegung spielt sich zwischen 27.151 und 25.997 Punkte an, wobei bei 25.765 Punkten mit dem letzten Zwischenhoch aus dem Mai 2017 eine weitere wichtige Unterstützung zu finden ist. Bisher ist diese Bewegung relativ gut mit der Bewegung von März 2015 bis Februar 2016 vergleichbar, nur dass die aktuelle Bewegung sich in einem deutlich kleineren Rahmen abspielt.

Erweist sich dieser Vergleich als passend, dann könnte es kurzfristig noch zu einem Rückfall unter die Zone zwischen 25.997 und 25.765 Punkte kommen. Anschließend sollte der MDAX aber sofort nach Norden drehen und in der Folge zunächst einmal das Allzeithoch bei 27.151 Punkten durchbrechen und anschließend in Richtung 28.700 – 28.800 Punkte ansteigen. Dort würde der Index erneut auf die obere Begrenzung der Aufwärtsbewegung seit Februar 2016 treffen. Sollte der Index allerdings stabil unter 25.765 Punkte abfallen, müsste mit einem Rücksetzer in den zentralen Unterstützungsbereich um 24.930 Punkte bis 24.808 Punkte gerechnet werden.

UNIPER – Übernahme möglich

Im MDAX liegt die Spitze der Gewinnerliste recht eng zusammen. Aktuell ist Uniper, ein Energieunternehmen, das aus E.ON hervorging, der größte Gewinner im MDAX. Das Plus seit Jahresbeginn beträgt 90,77 %. Für Uniper liegt zum aktuellen Zeitpunkt ein Übernahmeangebot durch den finnischen Kraftwerksbetreiber Fortum vor. Dieses liegt deutlich unter dem aktuellen Kurs, nämlich bei 22 EUR je Aktie. Anfang des nächsten Jahres wird E.ON entscheiden, ob das Unternehmen den 47 % Anteil, den es an Uniper noch hält, zu 22 EUR an Fortum verkaufen wird. Eine Annahme des Angebots gilt wohl als wahrscheinlich. Ob Fortum für die freien Aktionäre noch einmal nachbessern wird oder ob sich das finnische Unternehmen mit dem E.ON Anteil zufrieden geben wird, ist noch nicht bekannt.

Aus charttechnischer Sicht befindet sich die Aktie seit dem Allzeittief bei 9,80 EUR vom 26. September 2016 in einer intakten Rally. Diese führte sie zunächst bis 06. Dezember 2017 auf ein Hoch bei 26,26 EUR. Am 19. Dezember brach der Wert über dieses Hoch nach oben aus, drehte aber danach sofort nach unten ab. Unterstützung findet der Aktienkurs noch beim letzten Zwischenhoch bei 24,35 EUR und danach vor allem im Bereich um 22 EUR, also beim Angebotspreis von Fortum.

Für die Entwicklung in den ersten Wochen und Monaten in 2018 wird in allererster Linie die weitere Entwicklung im Hinblick auf die Übernahme entscheidend sein. Aus diesem Grund macht es eigentlich im Moment auch nur begrenzt Sinn, sich mit den aktuellen Bewertungen auseinanderzusetzen. Der Vollständigkeit halber seien sie aber aufgeführt. Für 2018 beträgt die mittlere Schätzung für den Gewinn je Aktie aktuell 1,704 EUR. Auf Basis des Schlusskurses vom Freitag ergibt sich damit für 2018 ein KGV von 14,68. Billig ist das wohl nicht, teuer aber wohl auch nicht.

SÜDZUCKER – Besserung in Sicht?

Nach dem Skandalwert Steinhoff, den ich an dieser Stelle außen vor lasse, ist Südzucker in 2017 der schwächste Wert im MDAX. Dieser Wert verliert aktuell 22,92 %.

Im Oktober 2016 markierte er ein Hoch bei 25,93 EUR. Danach lief er zunächst einige Monate seitwärts. Im April 2017 kam zu einem Rückfall unter die wichtige Unterstützung bei 20,75 EUR und damit zu einem mittelfristigen Verkaufssignal. Dieses Signal löste einen Abverkauf auf die nächste wichtige Unterstützungszone um 16,69 EUR aus. Bisher kann dieser Rückfall aber durchaus noch als Pullback an den gebrochenen Abwärtstrend ab Februar 2013 angesehen werden. Der Ausbruch über diesen Trend war im Juli 2016 erfolgt.

Seit Anfang Oktober stabilisiert die Aktie des in der Ernährungsindustrie tätigen Unternehmens sich auf der Unterstützungszone um 16,69 EUR. Ein klares Muster hat sich dabei bisher noch nicht herausgebildet. Die nächste wichtige Widerstandszone liegt im Bereich um 19,00 EUR. Dort treffen mehrere wichtige Chartelemente aufeinander.

Für das Jahr 2018 wird aktuell ein Gewinn von 1,09 EUR je Aktie erwartet. Auf Basis des letzten Tagesschlusskurses bei 17,49 EUR ergibt sich damit ein KGV von 16,05. Diese Bewertung kann als eher neutral angesehen werden. Festzustellen ist, dass es nach dem Gewinneinbruch in den Jahren 2014 und 2015 inzwischen wieder eine Besserung gibt. 2015 verdiente das Unternehmen gerade einmal 0,10 EUR je Aktie.

Südzucker dürfte sich zunächst noch weiter an einer Bodenbildung versuchen. Ob diese gelingen wird, muss allerdings noch abgewartet werden. Ein klares Kaufsignal ergäbe sich erst mit einem Ausbruch über 19,00 EUR. Dann wäre der Weg in Richtung 20,75 und 25,93 EUR frei. Ein stabiler Rückfall unter 16,69 EUR wäre aber ein klares Verkaufssignal. In diesem Fall müsste mit Abgaben in Richtung 14,70 und 13,57 EUR gerechnet werden.

DOW JONES – Lange geht das nicht mehr gut, oder?

Die Performance im Dow Jones in 2017 war nach aktuellem Stand wieder einmal beeindruckend. Seit Wochen eilt der Index wieder einmal von einem Allzeithoch zum nächsten.

Der aktuelle Rallyschub setzte im Februar 2016 nach einem Tief bei 15.503 Punkten ein. In der letzten Woche notierte der Index bereits bei 24.786 Punkten. Erst Ende November hatte der Index eine mögliche obere Begrenzung der Aufwärtsbewegung seit Februar 2016 durchbrochen. Zuletzt hatte sich der Index etwas nach oben abgesetzt und sich damit aber einer weiteren möglichen oberen Trendbegrenzung bei ca. 25.175 Punkten deutlich angenähert.

Der RSI hat inzwischen den höchsten Wert in der zur Verfügung stehenden Historie seit Januar 1990 angenommen. Zudem notiert der Indikator seit Wochen in seinem oberen Extrembereich. Dies ist für den RSI an und für sich nichts Ungewöhnliches. Der Indikator dringt immer mal wieder in seinen oberen Extrembereich ein und bleibt dann auch eine Weile in diesem. Im aktuellen Fall ist es aber so, dass der Indikator nun schon drei Monate in diesem oberen Bereich notiert. Dafür gibt es in den letzten fast 28 Jahren nur zwei Beispiele, nämlich März 1995 bis Juli 1995 und Juni 1996 bis August 1996. In diesen beiden Zeiträumen legte der Dow Jones jeweils 12-13 % zu. Danach kam es im ersten Fall zu einer kleinen Seitwärtskonsolidierung und anschließend zügig zu einem neuen Rallyschub. Im zweiten Fall musste der Dow Jones aber größere Verluste einstecken. Denn damals kam es zur Asienkrise.

Zuletzt drang der RSI bei einem Stand von 22.268 Punkten in den überkauften Bereich ein. Anschließend legte der Index bis zum aktuellen Allzeithoch knapp gut 13 % zu, was dem Anstieg in den beiden Vergleichszeiträumen entspricht.

Es gibt also einige Argumente, die dafür sprechen, dass der Dow Jones ziemlich ausgereizt ist. Es würde daher kaum überraschen, wenn das Jahr 2018 für den Dow ein schwieriges werden würde. Das heißt aber noch lange nicht, dass jetzt ein Crash und ein massiver Abverkauf anstehen. Die aktuelle Extremsituation könnte sich durchaus auch durch eine Seitwärtsbewegung, die sich über ein ganzes Quartal oder sogar ein Halbjahr erstreckt, abgebaut werden.

Im Ergebnis sollte man sich aktuell von neuen Longpositionen, die auf das mittelfristige Zeitfenster ausgerichtet sind, im Dow Jones eher fernhalten. Das Chance/Risiko Verhältnis ist dafür in Summe nicht gut genug. Um jetzt allerdings massiv short zu gehen, scheint es auch noch zu früh. Denn klare und belastbare Verkaufssignale fehlen bisher auch noch. Als Anleger muss man nicht dauernd und immer investiert sein. Bieten sich kein klares Bild und keine klaren Signale, dann ist es viel eher ratsam, sich die Sache bis zur Klärung von außen anzusehen.

NASDAQ 100 – Endet der Höhenflug bald?

Der Nasdaq 100 startete nach einem Schlusskurs in 2016 bei 4.863 Punkten in das Jahr 2017. Zu diesem Zeitpunkt war der Index noch dabei, sich über dem alten Allzeithoch aus dem Jahr 2000 bei 4.816 Punkten zu etablieren. Dies gelang ihm in den ersten Wochen des Jahres 2017.

Anschließend kletterte der Index in mehreren Kaufwellen bis Juli 2017 auf ein Hoch bei 5.995 Punkten. Dort bildete sich ein aufsteigendes Dreieck heraus. Der Index brach Anfang Oktober über 5.995 Punkte aus und setzte danach seine Rally fort. Diese führte ihn inzwischen auf ein Allzeithoch bei 6.522 Punkten. Seitdem setzt er leicht zurück. Bei aktuell ca. 6.816 Punkten verläuft die obere Begrenzung des Aufwärtstrends seit Juli 2010.

Noch ist die Rally im Nasdaq 100 intakt. Potenzial nach oben ist noch vorhanden. Allerdings dürfte der Index wohl zunächst kaum deutlich über 6.800 Punkte ansteigen. In diesem Bereich könnte der aktuelle Aufschwung durchaus zu Ende gehen. Anschließend könnte der Nasdaq über mehrere Wochen und vielleicht sogar Monate konsolidieren. Ein Rückfall unter das letzte Konsolidierungstief bei 6.234 Punkten, wäre sogar ein frühzeitiges Verkaufssignal und würde Abgaben in Richtung 5.995 Punkte implizieren.

EUROSTOXX 50 – Hier könnte sich Wichtiges ereignen

Der Eurostoxx 50 markierte im Jahr 2000 ein Allzeithoch bei 5.464 Punkten. Anschließend setzte eine Abwärtsbewegung ein, welche den Index bis März 2009 auf ein Tief bei 1.765 Punkte führte.

Von dort aus zog der Index bis in den April 2015 auf ein Hoch bei 3.836 Punkten an. Dort scheiterte er am Widerstandsbereich aus obere Trendbegrenzung der Bewegung seit März 2009 und dem langfristigen Abwärtstrend seit dem Jahr 2000. Seit April 2017 pendelt der Eurostoxx 50 um diesen langfristigen Abwärtstrend. Er verläuft aktuell bei ca. 3.518 Punkten. Zwar notiert der Index seit einigen Wochen relativ konstant darüber, aber er kann sich bisher nicht nach oben absetzen.

Sollte es in den nächsten Tagen zu einem Kaufimpuls im Eurostoxx 50 kommen, dann wäre eine weitere Aufwärtsbewegung bis in den Bereich um 4.070-4.100 Punkte möglich. Damit würde der Index wieder in den Bereich der oberen Begrenzung der Aufwärtsbewegung seit März 2009 ansteigen. Sollte er aber unter 3.363 Punkte abfallen, müsste mit einem Rücksetzer in Richtung des EMA 200 auf Monatsbasis bei aktuell 2.988 Punkten gerechnet werden.

Fazit: Die amerikanischen Indizes sind in den letzten Jahren extrem stark gelaufen und nähern sich möglicherweise einem Top. Die deutschen Indizes und auch der Eurostoxx 50 sehen im Vergleich besser aus. Hier ist nach oben noch deutlich größeres Potenzial vorhanden. Allerdings muss man festhalten, dass die Entwicklung an den europäischen Märkten schon sehr viele Jahre lang extrem von der Entwicklung an den US-Börsen abhängig ist. Sollten diese in 2018 zu einer Abwärtskorrektur ansetzen, ist eine Rallyfortsetzung auf breiter Basis in Europa kaum vorstellbar. Aber im Falle einer Seitwärtskonsolidierung an den US-Märkten könnten die besprochenen Indices durchaus zu einer Outperformance neigen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

äppellein hat"s Geld im Ausland liegen,so wie jeder der auf die Gemeinschaft sch....

Hallo Herr Paulus

bitte nicht vergessen 2011 grosse Korrektur bis 4950 von 7400/7500

also nicht 9 Jahre so sehe ich das.