Der Euro als Goldstandard

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In der NZZ-Printausgabe vom 23. November erschien unter der Überschrift "Eine öster-reichische Verteidigung des Euro" ein Artikel von Jesus Huerta de Soto. Der Autor vertritt die Ansicht, dass der Euro mit der Abschaffung von Wechselkursen quasi die Funktion eines Goldstandards übernommen hat. Man sollte wissen, dass Jesus Huerta de Soto ein recht prominenter Vertreter der Österreichischen Schule ist. Die NZZ ließ keine Online-Veröffentlichung folgen. Es existiert jedoch ein Text des Autors, der zwar nicht deckungsgleich ist, aber doch die Gedanken in ähnlicher Art und Weise transportiert. http://tinyurl.com/ct55byu

Huerta de Soto ist der Meinung, dass die Währungsunion den Forderungen der Vertreter der Österreichischen Schule entgegenkommt. Solange noch kein Goldstandard existiert, sei der Euro die zweitbeste Lösung. Die "Österreicher" sind gehalten, so Huerta de Soto, "alles zu unternehmen, um damit sich das gültige Geldsystem sowohl in seiner Funktion als auch in seinen Ergebnissen dem Ideal annähert. Dies erfordert den monetären Nationalismus soweit als möglich zu begrenzen; die Möglichkeit zu beenden, dass jedes Land eine autonome Geldpolitik entwickelt; und der inflationären Politik der Kreditausweitung ein so enges Korsett wie möglich anzulegen."

Tatsächlich wurde den Politikern im Korsett des Euro die Möglichkeit genommen, mit Hilfe einer lokalen Währungsabwertung Inflation zu erzeugen. Huerta de Soto: "Zum ersten Mal haben sich die Länder der Währungsunion mit einer tiefen Wirtschaftsrezession auseinandersetzen müssen, ohne über eine autonome Geldpolitik zu verfügen. Bis zur Einführung des Euro handelten die Regierungen und Zentralbanken bei Beginn einer Krise unweigerlich auf die gleiche Weise: Sie injizierten dem System die notwendige Liquidität, ließen die lokale Devise nach unten treiben und abwerten, und verschoben auf unbestimmte Zeit die schmerzhaften Strukturreformen der ökonomischen Liberalisierung, Deregulierung, Preis- und Marktflexibilisierung (vor allem des Arbeitsmarktes), die Verringerung der Staatsausgaben, sowie den Rückzug und die Demontage der Macht von Gewerkschaften und des Wohlfahrtstaats. Mit dem Euro ist trotz aller Fehler, Schwächen und Kompromissen ... diese Art von unverantwortlicher Flucht nach vorn nicht mehr möglich gewesen."

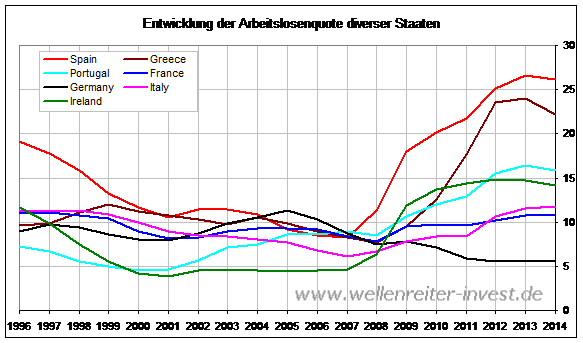

Man kann die Frage stellen, wie "erfolgreich" diese Korsettlösung tatsächlich ist. Dazu zwei Charts. Spanien, Griechenland und Portugal verzeichnen hohe Arbeitslosenquoten.

Quelle: Eurostat; 2013 und 2014 von der EU-Kommission geschätzt

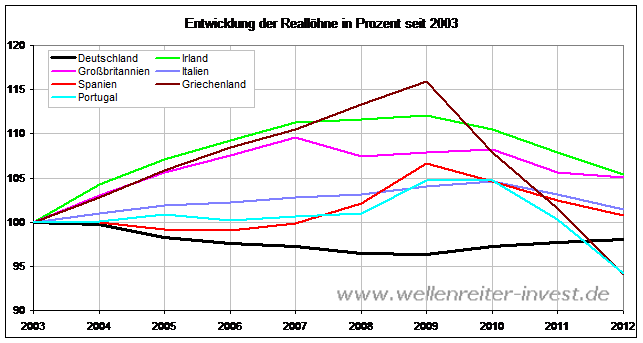

Zudem hat sich die Reallohnentwicklung angeglichen. Betracht man die Entwicklung seit 2003, so weist die Reallohnentwicklung in Griechenland und Portugal erstmals schwächere Werte für diese Periode aus als die Reallohnentwicklung in Deutschland.

Quelle: Europäischer Tarifbericht des WSI

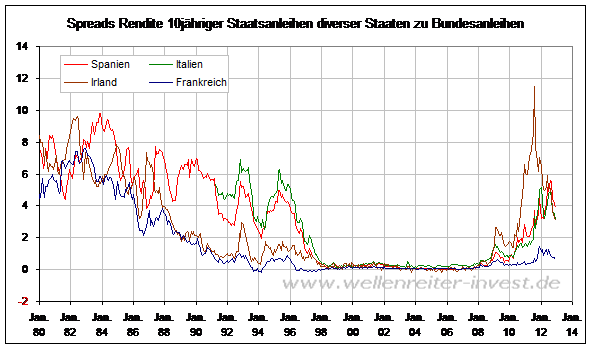

Das Argument, ohne die Währungsunion wäre es erst gar nicht erst zu starken Übertreibungen in den Volkswirtschaften am Mittelmeer und Irlands gekommen (Stichwort Immobilienblase), ist nicht von der Hand zu weisen. Billige Zinsen trieben die Konsumenten in den genannten Staaten zu Höchstleistungen an, auch wenn nicht in jedem der genannten Länder eine Immobilienblase zu verzeichnen war. Die Problematik lag nicht in der Einführung des Euro, sondern in dem so genannten "Konvergenztrade". Dies Renditespreads zwischen Bundesanleihen und Anleihen südlicher Länder plus Irland fielen auf null.

Dieser "Trade" setzt nicht nur eine Währungsunion, sondern auch eine politische Union voraus. Aber die gab und gibt es nicht. Der Konvergenztrade beruhte auf einer Fehleinschätzung der Marktteilnehmer. Ab 2008 wurde diese Fehleinschätzung korrigiert. Die aktuelle Situation ist einer Währungsunion angemessen. Die Spreads liegen - entsprechend den Bonitätsrisiken der Mitgliedsländer - zwischen drei und vier Prozent.

In Griechenland wäre es sowieso zum Knall gekommen. Andere Staaten hätten möglicherweise keine übertriebene Immobilienblase erlebt. Aber die "Große Rezession" von 2007 bis 2009 wurde nicht in Europa, sondern in den USA ausgelöst. Von dort lief sie wie ein Feuer um die Welt. Europa wäre davon nicht verschont geblieben, ob mit oder ohne Euro.

Aber eins wäre anders gelaufen. Jeder Staat hätte versucht, auf seine Weise das System zu erhalten. Ohne das Euro-Korsett dürften die Politiker wenig Neigung gezeigt haben, ihr System zu verändern und Reformen durchzuführen. Aus diesem Grund lässt sich die Krise als notwendiges Übel für ein Funktionieren der Währungsunion einordnen.

Es ist gar keine Frage: Die Schwächen des Euro-Systems inklusive der politischen Manöver aus Brüssel und geldpolitischen Manöver aus Frankfurt sind offensichtlich. Aus Sicht der Österreichischen Schule müsste mehr geschehen, beispielsweise die Rückkehr zum Goldstandard bzw. einer 100 Prozent gedeckten Reservewährung. Aber solange dies nicht so ist, sollte man die disziplinierende Wirkung einer Währungsunion nicht unterschätzen. Briten, US-Amerikaner und Japaner blasen deutlich mehr Geld in ihre Systeme. Sie verfügen über kurze Abstimmungsprozesse ihrer Institutionen, da sie Währung und eine Zentralbank ihr eigen nennen. Aus dem Blickwinkel der Abstimmungsproblematik muss man es als Wunder bezeichnen, dass die Währungsunion noch existiert. Sollte der Euro diese Periode überleben - wovon wir ausgehen -, dann hat er die Chance, zu einer Vorbildfunktion für andere sich integrierende Märkte zu werden.

Letztendlich funktioniert das Korsett, was der Euro den teilnehmenden Ländern aufzwingt, nicht viel anders, als ein Goldstandard es tun würde. Mit einer Ausnahme: Ein Verlassen des Euro ist vertraglich nicht vorgesehen. Hingegen wurde der Goldstandard - wenn man mal wieder Geld drucken wollte - einfach verlassen.

Robert Rethfeld

Wellenreiter-Invest

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.