Den "richtigen" Einstieg via Clustersondierung finden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Einer der entscheidenden Punkte auch beim Trading bei mittelfristigem Zeithorizont ist der Einstieg in den Trade. Um das Risiko für die eingegangene Position möglichst gering zu halten und die Trefferwahrscheinlichkeit möglichst hoch, bietet es sich an nach Gelegenheiten zu suchen, bei denen mehrere charttechnisch relevante Einstiegspunkte zusammenfallen. Übergeordnet ist es zunächst wichtig mit dem Trend zu handeln. Nicht wenige Trader versuchen ständig den Boden oder das Top des Marktes zu sondieren, um einen möglichst günstigen Einstieg zu erreichen. Diese Suche verbrennt aber in den meisten Fällen Kapital und ist selten von Erfolg gekrönt. Auch wenn Sie dabei jeweils nur kleine Verluste zulassen, summieren sich diese schnell zu größeren Verlusten. Darüber hinaus verursacht unnötiges Ein- und Aussteigen einen nicht zu unterschätzenden Aufwand an Transaktionskosten und Slippage, was sich in der Summe ebenfalls negativ auf das Tradingkonto auswirken dürfte. So können Sie auf der Suche nach dem Tief oder Hoch des Marktes schnell einen nicht unerheblichen Teil des Tradingkapitals verlieren, um am Ende den Extrempunkt dennoch zu verpassen. Etablierte Trends haben die Eigenschaft länger anzudauern als vermutet. Befindet sich ein Markt bereits in einer andauernden Rallye, wird diese von weiteren Marktteilnehmern wahrgenommen, die dann ihrerseits die Bewegung durch Käufe weiter treiben. Ziel ist es, die übergeordnete Bewegung zu handeln, dafür aber einen Einstiegspunkt zu lokalisieren, der bei geringem Risiko einen möglichst hohen Gewinn verspricht.

Die Zielsetzung – Einstiegsniveau bei enger Absicherung

Es bietet sich also an, nach einem Einstiegsniveau zu suchen, bei dem eine Absicherung des Trades sehr eng am Einstieg gesetzt werden kann.

a) Die Wahrscheinlichkeit muß deutlich erhöht sein, dass der betreffende Basiswert auf dem sondierten Kursniveau entsprechend der Erwartungshaltung abprallen wird.

b) Das Einstiegsniveau sollte möglichst punktgenau ermittelt werden, nicht als breite Einstiegszone. Bei letzterer müsste man der Tradingposition über ein weiter gesetztes Stopp mehr Spielraum geben.

Der Vorteil – Enge Stoppabsicherung ermöglicht einen gehebelten Einstieg

Wenn Sie in der Lage sind präzise Einstiegsniveaus zu ermitteln, in deren Bereich protektive Stopps sehr eng gesetzt werden können, haben Sie die Möglichkeit gehebelt in den Trade einzusteigen. Grundvoraussetzung beim Trading mit Leverage wie beispielweise beim Trading von Futures, Currencies, Hebelzertifikaten, Optionsscheinen oder CFDs ist nämlich das enge Setzen von Stopps.

Die erforderlichen Instrumentarien der charttechnischen Analyse

- Gleitende Durchschnittslinien. Hier insbesondere der exp. GDL 50 und 200.

- Bollingerbänder in der Standardeinstellung. GDL 20 mit 2er Standardabweichung.

- Trendlinien jeglicher Art. Hier aber insbesondere simple horizontale Linien und innere Linien.

- Prominente Fibonacci Retracementlevel.

Die Vorgehensweise – Simpel, aber effektiv

Treffen unterschiedliche charttechnische Strukturen auf einem Kurslevel zusammen, liegt ein Cluster vor. Verläuft beispeilsweise im FDAX bei 5.850 Punkten der exp. GDL 50 und gleichzeitig auch das 38,2% Retracement eines markanten vorgeschalteten Upswings, dann liegt hier bereits ein Cluster vor. Verläuft auf dem 5.850er Niveau zusätzlich auch noch eine mehrfach bestätigte Aufwärtstrendlinie, dann liegt bereits ein starkes Cluster vor. Im Bereich dieses Clusters haben GDL-, Fibo- und Trendlinientrader den betreffenden Basiswert auf ihrem Radar. Je mehr Marktteilnehmer ein bestimmtes Kursniveau als mögliches Kaufniveau erkennen, umso besser. Es steht mehr Kapital bereit, um an dieser Stelle in den Markt zu strömen. Umgekehrt ist die Verkaufsbereitschaft oder gar die Bereitschaft den betreffenden Basiswert beispielsweise auf einem Supportclusters zu shorten gering. Fallen die Notierungen eines Basiswerts von oben auf das Cluster ab, spricht man auch von einem Support Cluster. Hier liegt ein präziser potenzieller Wendepunkt nach oben. Die Methode sieht vor, das Supportcluster zu kaufen und die Longposition dabei eng stoppabzusichern. Steigt der Kurs hingegen von unten gegen ein Cluster an, nennt man dies ein Resistance Cluster. Die Methode sieht vor, das Resistance Cluster direkt zu shorten, ebenfalls eng stopp abgesichert.

Beispiel - Clusterbildung bei der HochTief Aktie

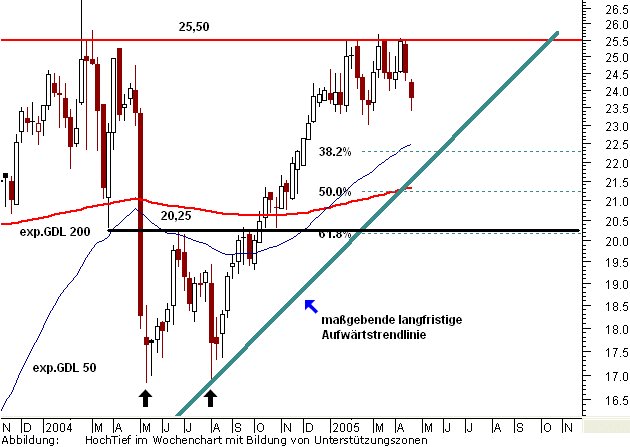

Dargestellt ist in der beigefügten Abbildung der Kursverlauf der Aktie von HochTief zwischen November 2003 und April 2005. Oberhalb von 17 Euro konnte die Aktie eine Doppelbodenformation ausbilden. Das entscheidende Kaufsignal wurde mit dem Ausbruch über die bei 20,25 Euro liegende Triggerlinie generiert. Anschließend zeigt der Kursverlauf eine dynamische Rallye, die erst an einem bei 25,50 Euro liegenden horizontalen charttechnischen Widerstand gestoppt wurde. Wie in der Abbildung ersichtlich, prallte HochTief an dem Widerstand nach unten ab und ging im April 2005 in eine Konsolidierung über. Hier kann der Trader jetzt nach potenziellen Einstiegspunkten suchen, die einen Einstieg in den mittelfristigen Trend günstig ermöglichen. Der mittelfristige Trend weist nach oben, klar erkennbar ist die unterlegte langfristige Aufwärtstrendlinie. Anhand der unterlegten Chartstrukturen wird eine Clusterbildung auf unterschiedlichen Kursniveaus deutlich. Diese stellen sich folgendermaßen dar.

- Ein Cluster wird gebildet im Bereich der 38,2% Retracement Unterstützung der letzten mittelfristigen Aufwärtsbewegung, die bei 22,30 Euro liegt. Darüber verläuft bei 22,50 Euro die exp. GDL 50. Die langfristige Aufwärtstrendlinie nähert sich diesem Niveau, würde aber noch 2-3 Wochen benötigen, um in den Kursbereich einzudringen.

- Ein weiteres Cluster liegt im Bereich der 50,0 % Retracement Unterstützung bei 21,25 Euro. Knapp darüber verlaufen bei 21,30 Euro bis 21,45 Euro die exp. GDL 200 sowie die langfristige Aufwärtstrendlinie.

- Eine dritte Unterstützungszone bildet der Bereich 20,25 Euro. Hier liegt die obere Begrenzung des zuvor gebildeten Doppelbodens sowie eine 61,8% Retracement Unterstützung.

/>/>/>

Die letztgenannte Unterstützungszone ist für den Aufbau einer Position in der Richtung der übergeordnet nach oben gerichteten Trendbewegung nicht mehr interessant. HochTief würde bei einem Rückfall bis in den Bereich 20,25 Euro zwar gegebenenfalls die Doppelbodenformation bestätigen, ein Positionsaufbau bietet sich aber dennoch nicht an. Ganz einfach deswegen, weil in diesem Fall die langfristige Aufwärtstrendlinie bereits deutlich gebrochen wäre und der Kurs sich auch wieder klar unter der exp.GDL 200 befinden würde. Eine Beendigung der Aufwärtsbewegung müsste unterstellt werden. Da es aber das Ziel ist, den übergeordneten Trend zu handeln, würde ein Trade in diesem Fall also nicht mehr in Frage kommen. Das unter Punkt 2 beschriebene Cluster auf der 50 % Retracement Unterstützung ist für den Kursverlauf nur noch erreichbar, wenn ein starker schneller Einbruch erfolgt. Wichtig wird also für die weitere Beobachtung die Kursentwicklung im Bereich der bei 22,30 Euro bis 22,50 Euro liegenden Unterstützungszone. Wenn HochTief in einer harmonischen Abwärtsbewegung weiter konsolidiert, kann diese Zone zu dem Zeitpunkt erreicht werden, zu dem sich auch die Aufwärtstrendlinie nähert. Darüber hinaus zeigt sich auch im dargestellten Zeitraum, dass die exp. GDL 50 vom Markt beachtet wird. Hier konnte der Kursverlauf im März 2004 nach oben drehen, im Juni 2004 wurde HochTief hingegen davon nach unten gedrückt.

Clusters indirekt traden

Die Fraktion der Cluster-Trader nimmt fortlaufend zu. Wenn Sie ein Cluster sondieren, können Sie Rückschlüsse auf die Kurszone ziehen, wo Marktteilnehmer ihre Stopploss platziert haben. Darüberhinaus besteht die Möglichkeit, den Charakter der Trader in etwa einordnen. Im Bereich von Clustern, sind Trader mit Hebel im Markt. Im Bereich von Clustern werden Stopps oft sehr eng gesetzt. Insofern bietet sich unter Tradinggesichtspunkten auch die Vorgehensweise an, die erste Reaktion auf das Cluster abzuwarten. Es gibt nämlich durchaus das Scenario, dass aufgrund eines „Gunning for Stopps“ Effekts, zuerst die Stopps „abgeschossen“ werden und es anschließend umgehend zu einer Rückkehrbewegung über das kurzzeitig gebrochene Cluster kommt. Diese Rückkehrbewegung, ein so genanntes „Rebreak“, läßt sich vorzüglich handeln. Kaufen Sie sich in Richtung des „Rebreaks“ ein.

-

Fazit:

Die Nutzung von Clustern ermöglicht das präzise Sondieren von möglichen Trendwendepunkten. Im Bereich von präzise ermittelten Einstiegsniveaus können Sie gehebelt in einen Trade einsteigen und das protektive Stopp sehr eng setzen. Sie haben die Chance an einer möglichen beginnenden Trendbewegung durch Hebel überproportional zu profitieren bei gleichzeitiger enger Risikoabsicherung.

Autoren: Harald Weygand - Head of Trading von GodmodeTrader.de

Marko Strehk/> - Headtrader vom Godmode Aktien Premium Tradingpaket & Godmode Absolute Return

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.